俗话说,失败是成功之母。

对于冲击上市却频频受挫的珠宝品牌周六福来说,它渴望成功上市的热情从未被浇灭。

近日,周六福珠宝股份有限公司(以下简称“周六福”)披露了招股说明书,拟登陆深市主板,保荐机构为中信建投证券。

值得注意的是,这并不是它*次对资本市场发起冲击。

早在2019年5月,周六福首次申请IPO,但天有不测风云,却因保荐机构的相关违规行为,被证监会中止IPO审查;2020年它再次递交材料,不过上会被否;然而连连的失败也挡不住一颗想要上市的心,周六福重整旗鼓,又换了保荐机构,再次出发。

图片来源:证监会官网

事出必有因,周六福上市频频受阻,除了所谓的运气不好,更多的还是有着难以忽视的经营痛点。

01

珠宝行业离不开“周姓”?

我们先来聊聊我国珠宝行业的风云往事,毕竟这和周六福的创立紧密相关。

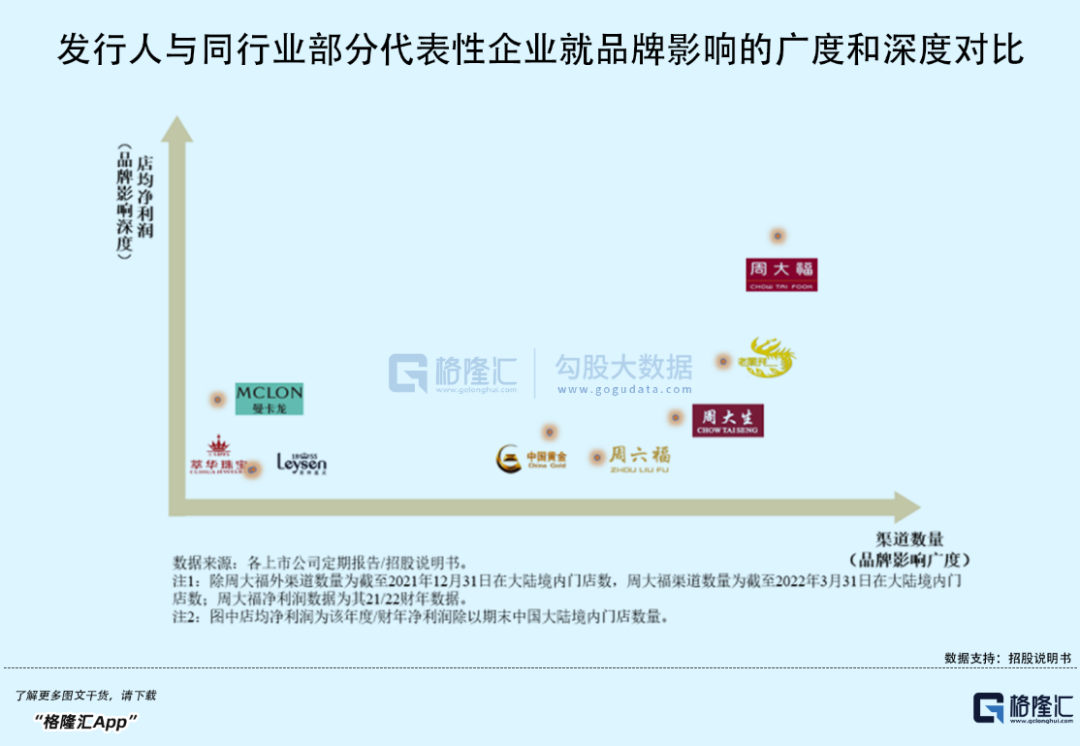

事实上,我国珠宝行业离不开一个姓——周,说起来,这个姓还是我国第九大姓氏,历史可以追溯至远古时代。抛开这些,所谓的“周家人”看起来拿捏了中国珠宝业,周大福、周生生、周大生、周六福...看得人眼花缭乱。

而在这里,不得不提一下一位颇有分量的周家人,周至元——周大福的创始人,毕竟这一品牌的崛起给了后来的入局者很多灵感和借鉴。

做成生意讲究天时地利人和。

天降横财这种事可不常见,却让周至元遇到了,一次彩票中奖的机遇开启了他的珠宝事业。

1929年周至元在广州市河南洪德路创立了周大福*家金店,而取名周大福是借了“五福临门,大富大贵”这一彩头。

经历了时局的动荡,周大福的店铺由广州迁往澳门,缘分使然,周至元带着熟人的儿子郑裕彤一起创业,后者凭借突出的经营能力得到赏识,后与周家长女周翠英结婚,1956年周大福正式由郑裕彤接手经营,现在大家习惯称他为“珠宝大王”。

在郑裕彤的经营下,周大福拿下了全球*钻石原胚生产商戴比尔斯的配发专利权,还率先推出999.9黄金首饰,又实行珠宝首饰“一口价”,不断出圈,成为龙头,2011年周大福在港股上市,最新市值为1600亿港元。

显然,对于珠宝人来说,周大福这一拥有超90年历史的老字号,名气足够大,以至于后来有的入局者想蹭蹭所谓的光环。

周六福的创始人是潮汕人李伟柱,很显然他不姓周,他在大学里学的是市场营销专业,毕业后的他去了银行工作,但不甘于平凡的他有颗勇于尝试的心,随着上世纪末黄金管制有所放松,一个偶然的机会,他看到了珠宝的商机,毅然决然辞职,开始创业。

起初,他先在深圳水贝成立了珠宝镶嵌工厂,大家都知道深圳水贝可是“珠宝界的华强北”,正所谓中国珠宝看深圳,深圳珠宝看水贝,在这里,你会看到工厂热火朝天地搞批发加工,有头有脸的品牌都来拿货,水贝算得上是我国黄金珠宝行业的重要基石。

李伟柱的生意慢慢做着,可惜一场非典疫情打击了行业,在当时工厂模式抗风险能力低,眼瞧着同行都开始退场,他不甘心就这么颓靡下去,想要做出自己的品牌。

于是乎,借着前辈们的光环,2004年携手哥哥李伟蓬在深圳水贝珠宝首饰集中区成立了周六福。

周六福,“周大福+六福珠宝”?像是最熟悉的陌生人。

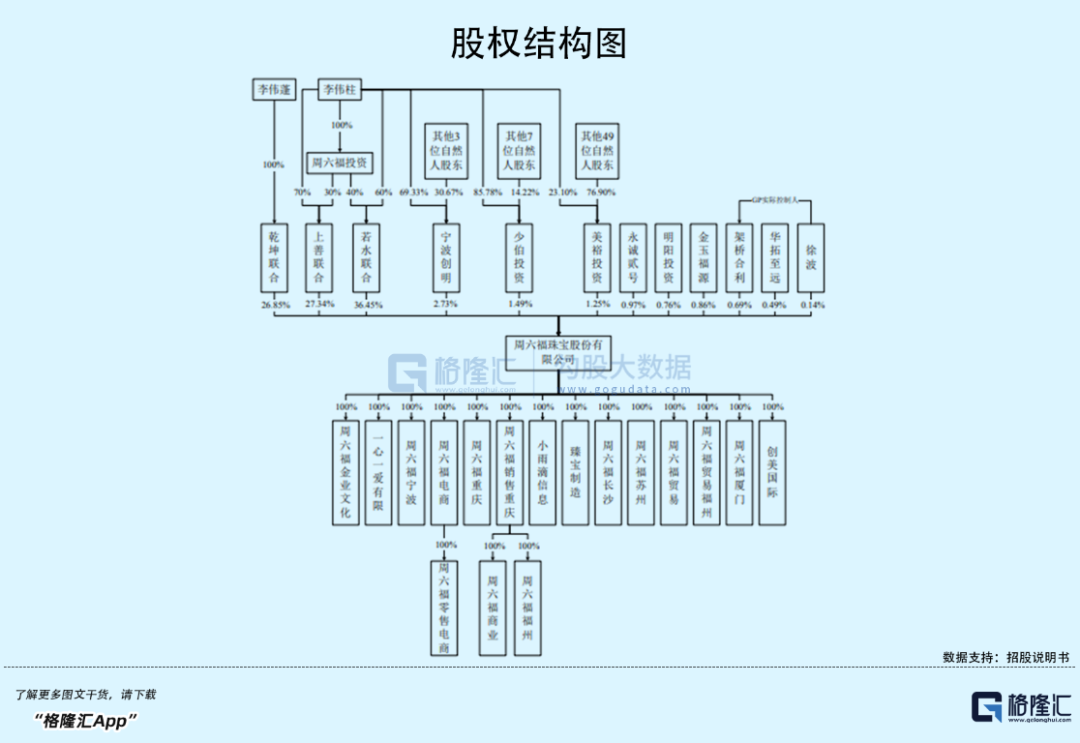

根据招股书,本次发行前,李伟柱和李伟蓬合计间接持有公司 94.09%的股份, 为公司实际控制人;控股股东为若水联合,持有公司 36.45%股份。

这也不难理解,毕竟珠宝行业非常重视品牌的价值,其背后的历史底蕴和故事都会为产品增色。一般来说,人们有了相应的消费需求,都会倾向于买大牌,而周六福显然在起名这块蹭了下热度。

事实上,因为这一相似的名字还发生过一件趣事,2016年周六福进军香港,在当时租金高昂的旺角弥敦道开店,请来了刘嘉玲站台,她说道,“刚开始也以为是周大福或者六福珠宝,后来才知道原来是周六福,其实叫什么名都不要紧,最重要的是生意兴隆。”

如今周六福再冲击上市,可以发现,围绕其业务发展的争议还是颇受关注。

02

毛利率超周大福?

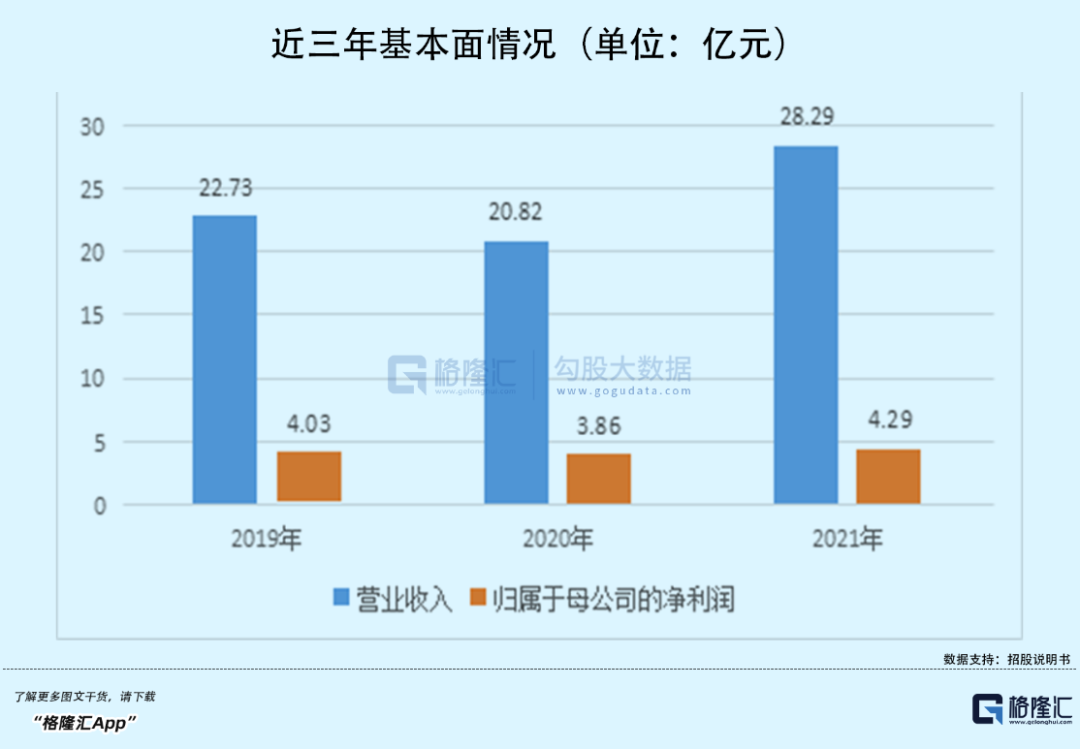

首先来看基本面,报告期内,周六福实现营业收入22.73亿元、20.82亿元、28.29亿元,归属于母公司的净利润分别为4.03亿元、3.86亿元、4.29亿元,出现了一定的波动。整体来说,其规模和周大福、周生生等品牌还是很有距离。

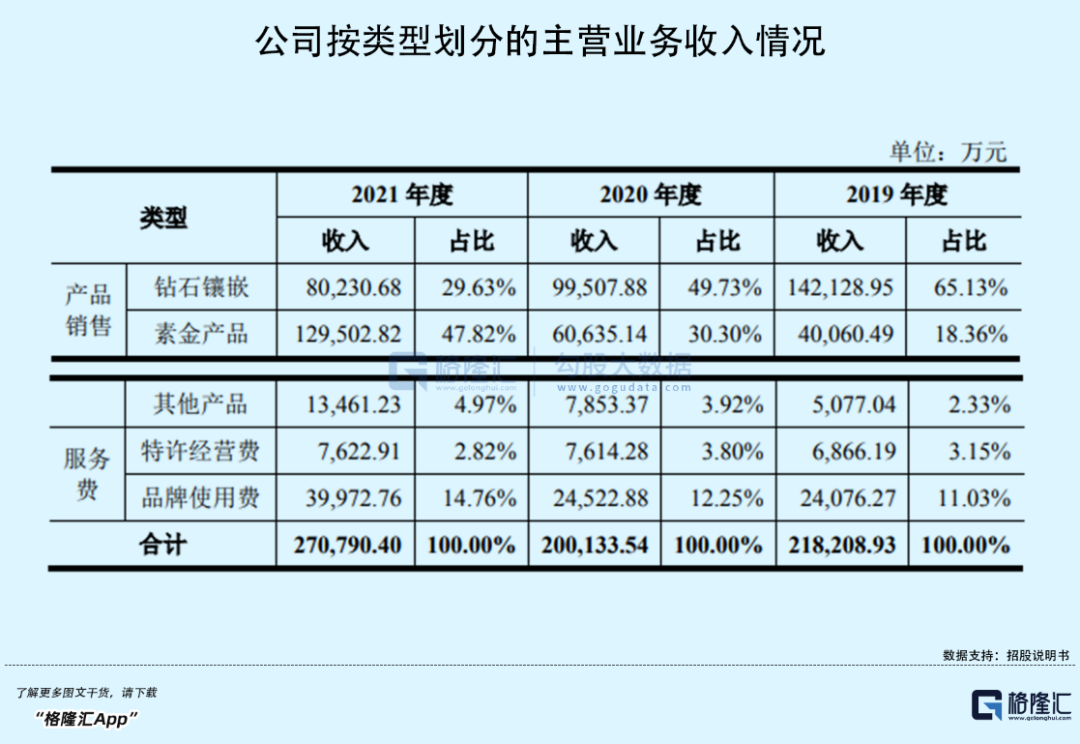

具体来看,主营业务收入主要来自钻石镶嵌产品及素金产品的销售,以及向加盟商收取的特许经营费和品牌使用费;而其他业务收入对公司经营成果影响较小。

其中,钻石镶嵌产品的收入和占比逐年下滑,在一定程度上,受疫情、加盟政策调整等影响,加盟商减少采购所致;而素金产品收入增长明显,事实上,从需求端来说,基于宏观环境的复杂性,人们抗风险需求不断增长,黄金作为贵金属,其避险属性凸显,叠加后疫情时代下婚庆、日常佩戴等需求回归,黄金消费有所复苏;同时也受益于加盟模式的驱动和自营模式下电商业务规模增长、自营店铺扩张等因素。

图片来源:招股书

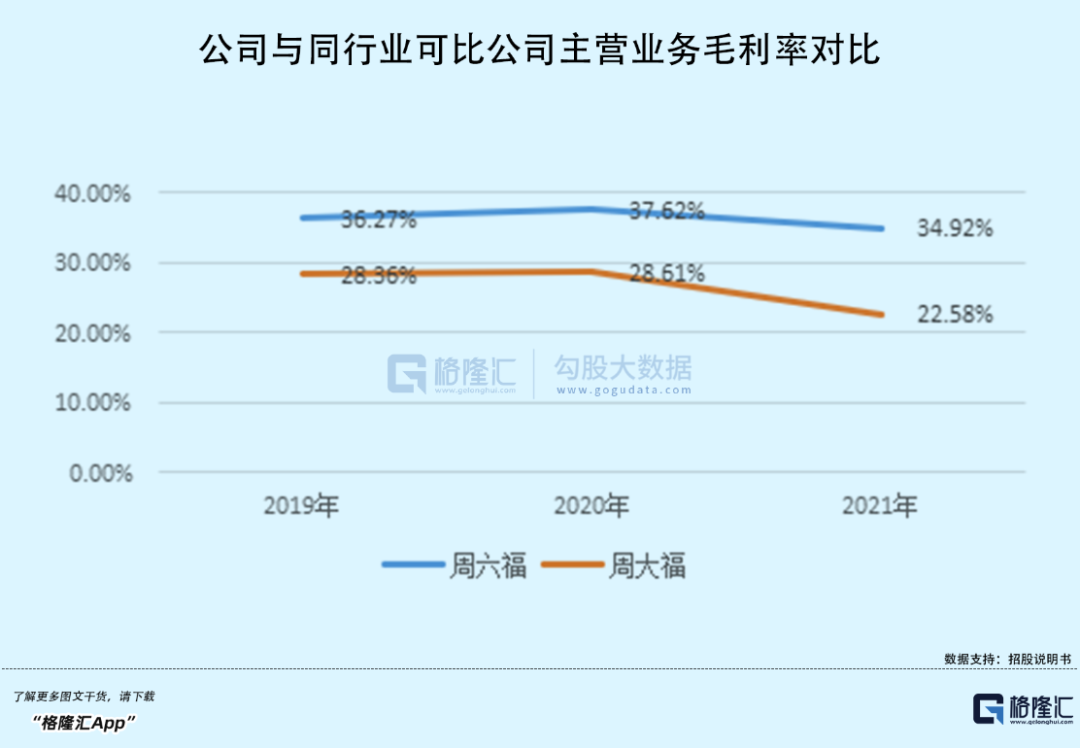

整体来看,周六福的主营业务毛利率分别为36.27%、37.62%、34.92%,存在波动,但高于同行业可比公司的均值,还高于周大福。

03

靠加盟、轻研发?

之所以周六福的盈利能力不错,关键还是在于它的销售模式,即以加盟模式为主、自营模式为辅。

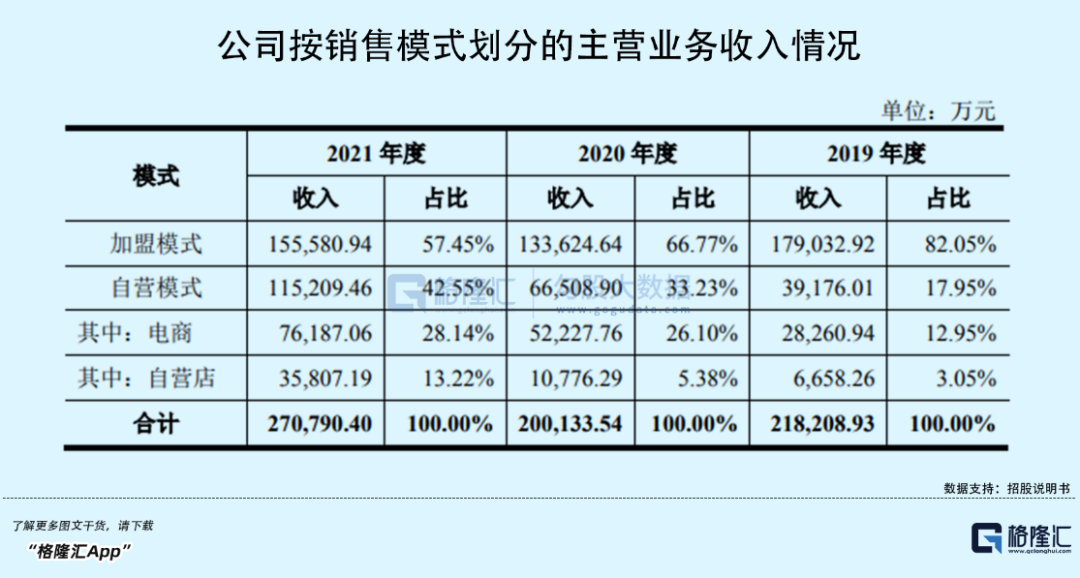

报告期内,加盟模式下其获得的收入分别为17.9亿元、13.36亿元和15.56亿元,整体占比虽在逐年下降,但仍是周六福的重要收入来源。截至2021年年底,公司拥有加盟店3694家、自营店 70家,目前公司重点布局三、四线城市。

不过,凡事都有两面,要知道这一模式虽然利于公司较快占领市场份额(目前周六福整体收入主要集中在我国南方的华南、华中、华东、西南地区),成本花费也不算高,但坏处便是不好完全掌握线下门店经营管理的主导权,一旦加盟商因自身利益考量违规经营,不仅不利于业绩提升,也对周六福品牌口碑打击明显。

更何况,疫情的突发对线下零售业产生的冲击过深,不少珠宝零售商都开始转变销售思路,适当地跟上电商风口,周六福也行动了起来。报告期内,公司自营模式下的电商业务增长迅速、收入占比提高,在主要客户方面,近三年京东都为周六福的*大客户。

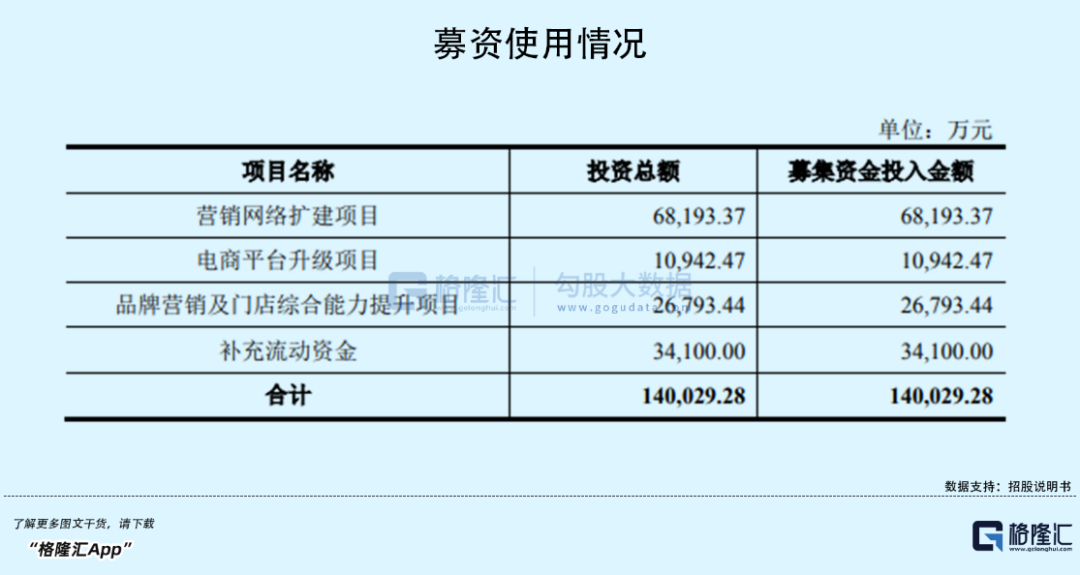

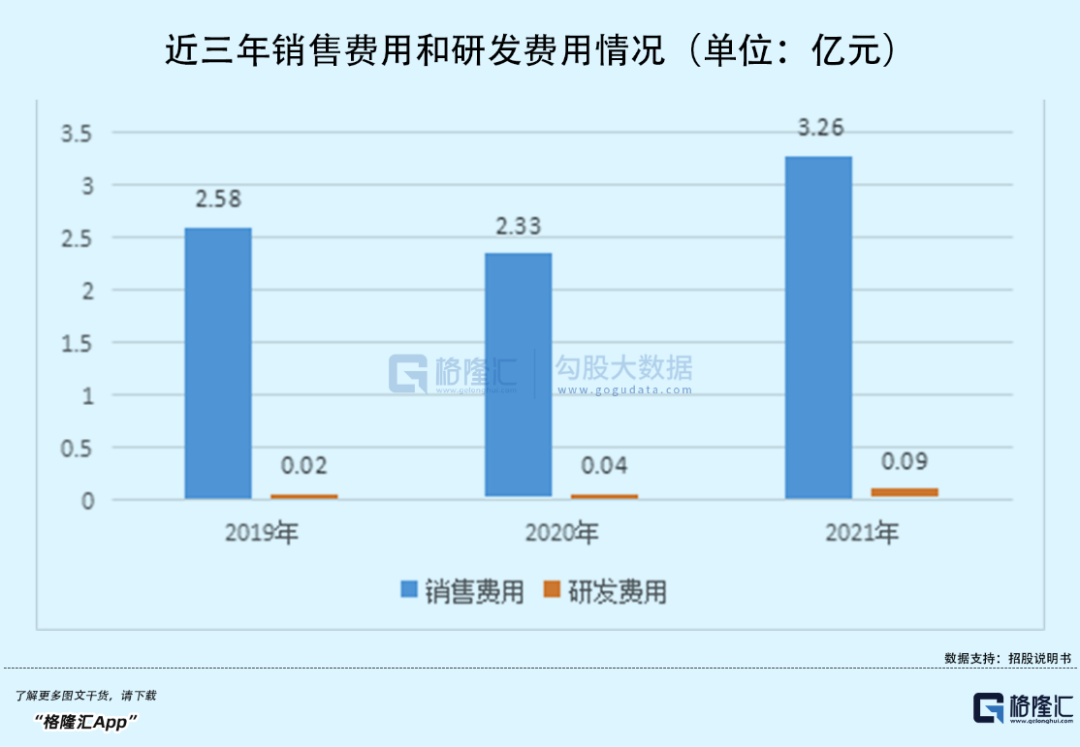

当然,随着电商业务的发展,相关营销推广自然少不了。报告期内,周六福的销售费用从2019年的2.58亿元增至2021年的3.26亿元,同时本次IPO拟募资14亿元,也主要用于营销网络扩建项目、电商平台升级项目等。

但比起稳定输出的销售费用,周六福在产品创新上处于弱势,目前公司的产品生产和设计主要通过与外部专业珠宝供应商共同合作完成,同时研发力度不够,研发费用虽有提升,但远不及同期的销售费用投入。

周六福的“轻研发”或许与其水贝基因有点关系,在那里国内珠宝中小品牌混战不断,内卷严重,加工环节高度分散,整体呈现产品同质化严重、技术含量不高等特点,而没有持续的创新,便会缺失关键的产品力和品牌力。

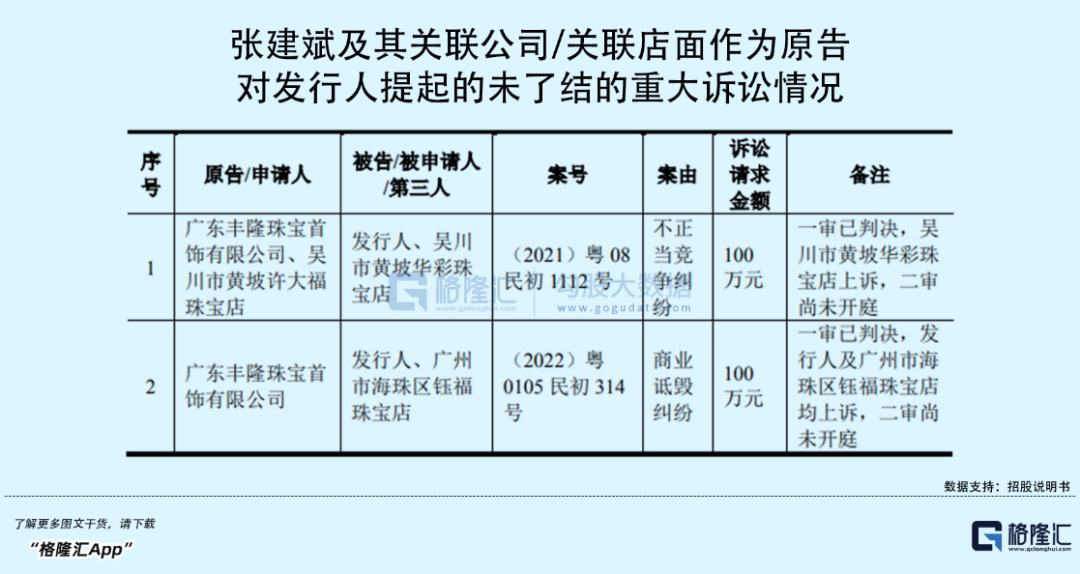

再者,周六福时常卷入商标、商誉的纷争中,在一定程度上也间接损害了其口碑与品牌形象。例如,公司与张建斌及其关联公司/关联门店之间针对商标、商誉等权益采取多种方式维权,并以对方为被告相互提起多起诉讼。

整体来看,虽然周六福通过加盟模式为自己铺开了市场,打响了一定的知名度,但其业绩的成长性存在隐忧。

纵观目前的珠宝市场,虽然整体增速有所放缓,但不是没有增量空间,机会总是留给有准备的人的,消费者不仅会青睐那些有口碑、有历史的品牌,也会为个性化的创意产品买单,打好基底,讲好故事,不断创新,才是重点。

如今周大福等头部品牌也开始在渠道上发力,加速扩张下沉,面对同行的步步紧逼,周六福的发迹史不过十余年,本身又没有什么创新基因,时常陷入“山寨”争议,未必会有很大的胜算。

04

结语

借着名字带来的光环,加盟模式的驱动下周六福的经营之路走得挺顺,但这也掩盖不了存在已久的痛点,上市频频受阻在一定程度上说明了问题。而在这一存量市场上,创新能力不过关,势必会落后于对手,更无法让人心甘情愿为其买单,更别提真正得到消费者对品牌价值的认同了。