“贵的雪糕就是好,还没吃心就凉了”,近期关于“雪糕刺客”的段子在网络上频出。谁会想到,曾经5毛就能吃到的降暑小雪糕,如今看到价格,从意识形态上就能起到将人“冻住”的功效。

作为一个传统品类,雪糕近几年火了起来。前瞻产业研究院提供的数据,2015-2021年,雪糕行业的市场规模由不足900亿增长至1600亿,市场规模稳居全球*,成为同期增长最快的消费品之一。

在国内,吹起“雪糕刺客”大风的,正是以一支66元“厄瓜多尔粉钻”一响成名的钟薛高,从此,号称“冰淇淋界爱马仕”的高端市场霸主,地位稳坐至今。

然而“攻城容易守城难”,昔日的“冰王”,如今却在“火烤不化”的哗然舆论中摇摇欲坠。

同样与钟薛高争夺高端市场的伊利,或成为舆论后*的获益者。

向高端市场进击

国内雪糕市场正在经历一场升级换代大战。雪糕的选择,已经从曾经5毛任选,进化为低端、中端、 中高端、高端、超高端不同的分级市场。

前些年,雪糕只是人们在炎炎夏日单纯解暑的利器,随着国民经济的发展,到现在,雪糕已经升级成为更为复杂的精致生活追求方式。其消费场景已经从单纯的消暑解渴,向社交分享、文化共鸣、居家零食等方向转变。

根据某调研机构数据,过去7年间,冰淇淋单品均价增长了120%-250%,且自2015年来就已经有品牌采取了高价策略。

从普通雪糕到超高端雪糕产品,市场掀起了汹涌的争夺浪潮。

目前,雪糕市场处于“三足鼎立”的局面,一是国内大部分高端市场和中端市场的外资品牌,占比约为25%,包括哈根达斯、雀巢等;二是以蒙牛、伊利、光明等为代表的本土品牌,以中端产品为主,占比约占45%;三是区域性老牌企业如德氏、天冰等地方民营企业,以低端市场为主,占比约30%。

在高端市场这块,随着以天猫、京东等为代表的电商新渠道快速崛起和消费升级的背景下,钟薛高新冰品品牌以敏锐的嗅觉瞄准了市场趋势,以“高价”“高质”的定位,大张旗鼓、轰轰烈烈地打破了冰品市场旧局面,迅速突破在高端冰品市场站稳脚跟。

2018 年于上海成立的钟薛高,在当年双十一,就位列天猫冰品类*,旗下高端爆款雪糕“厄瓜多尔粉钻”鼎甲6元限量发售2万只,仅15小时便被抢完,仅此一款便占据天猫所有冰品类销额的十分之一;2019年618,钟薛高销售额同比翻了5倍,跻身为冰淇淋行业增速最快的品牌。

高价“出头鸟”钟薛高的出现刺激了整个行业。此前除了哈根达斯、和路雪等外资品牌占据中高端市场,国内市场仍以平价中低端雪糕居多,钟薛高的出世从此开辟了中国高价雪糕市场竞争的赛道。

网红品牌如雨后春笋般破土而出,本地乳制品厂商也接连创新,伊利打造出单价18元的超高端品牌“须尽欢”与钟薛高相媲美,茅台酒业、恒顺醋业、五菱宏光也跨界做起了雪糕,各种猎奇口味、设计奇特的雪糕相继亮相且价格不低,大家纷纷吃上了由钟薛高带上的红利期。

而在众多新晋品牌中,伊利以连续 27 年占据冷饮市场份额*的优势表现出不俗的发展态势。

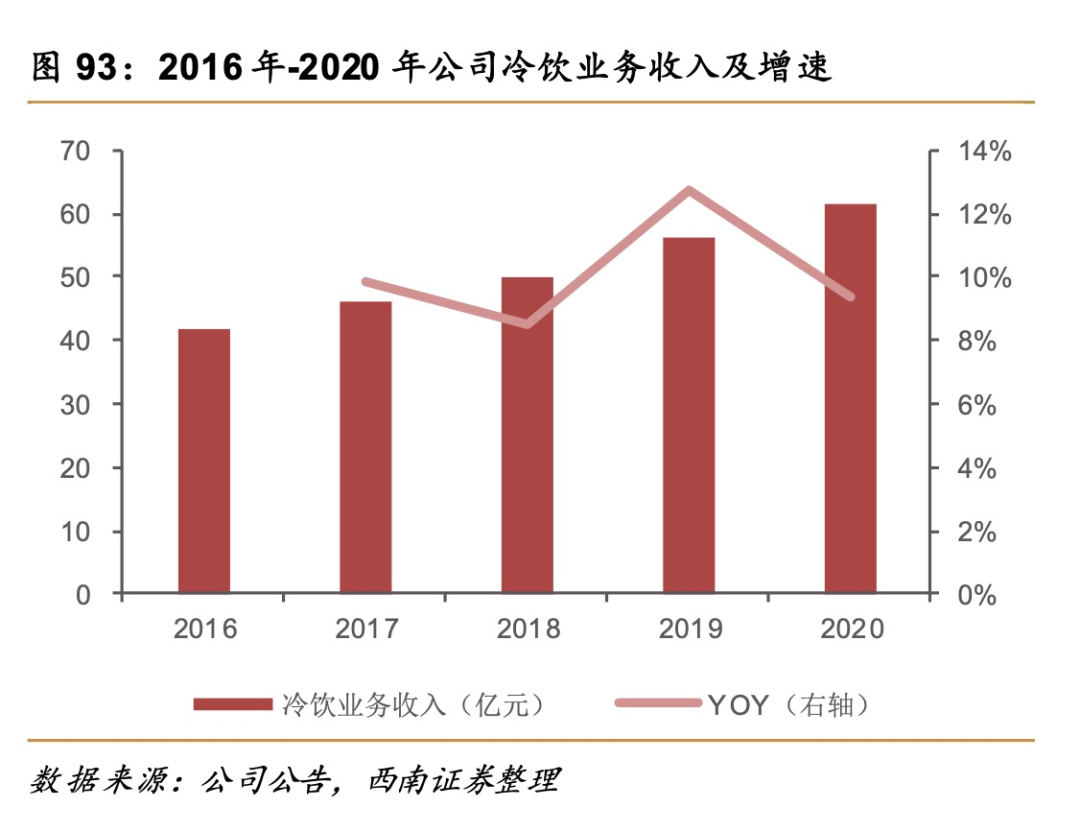

2016 年-2020年伊利冷饮业务收入连年保持增长,2021年冷饮业务收入71.6 亿元,同比增长16.3%,国内冰品市场份额第三的蒙牛冰淇淋业务 2021年营收 40.402亿元,伊利超其1倍收入。

想要赢得雪糕高端市场的一席之地,并非易事。

近年来,发达国家老龄化提速,而以金砖四国为代表的新兴国家亦于2010年后相继迈入个性化/品质化消费时代,民族自豪感逐步提升,本土化偏好进一步放大,对企业洞察和产品创新迭代提出了更高的要求。以新势力国潮品牌为代表的钟薛高采用中式瓦片设计,辅以顶部“回”字花纹,寓以“回归”之意耐人品味;伊利打造“须尽欢”3D团扇寻味千年国韵也尽显文化自信,大力迎合消费者的需求趋势。

据《中国冰淇淋/雪糕行业趋势报告(2022版)》,伊利、和路雪、蒙牛、雀巢在线下冰淇淋市场份额分别达到19%、15%、9%、8%,作为本土品牌的伊利和蒙牛,从规模上抢占了地缘优势。

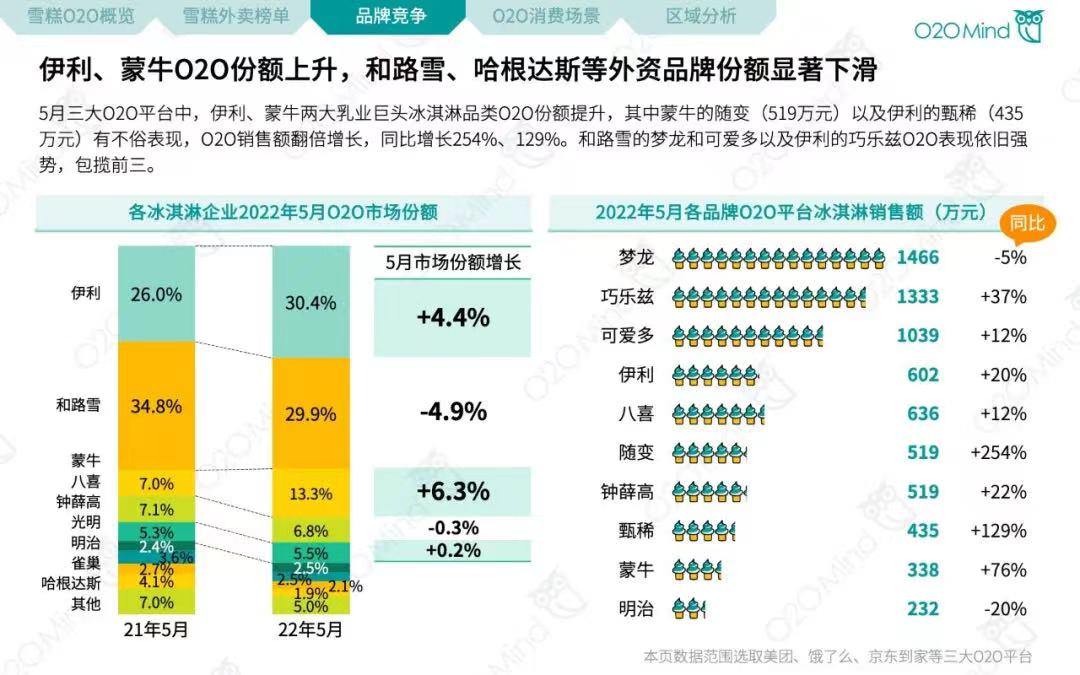

而根据2022年5月O2OMind数据显示,伊利、蒙牛市场份额上升,和路雪、哈根达斯等外资品牌份额显著下降,高端品牌哈根达斯在精选超市/高端超市O2O铺货率下降,本土化品牌成为人们的偏向选择,外资品牌也因此略输一筹。

如今,在高端市场的争夺战中,钟薛高在遭遇“虚假宣传”“火烤不化”的口诛笔伐后,撼动了高端市场霸主的地位。据凤凰网公布数据显示,7月5日钟薛高抖音直播间观看人次超65万,直播销售额仅2.3万元,近7天累计观看人次环比增长近8%,但直播销售额环比下降近74%,还曾被“烤一烤”刷屏到停播。

钟薛高的摇摇欲坠,转移了消费者的信任选择,此时伊利作为我国乳制品的国货之光,冷饮市场份额的头部大厂,在雪糕高端市场发展的风口上抢占了优势。

看不见的杀手锏

一家公司的基因往往把握着命运之舵。扒开钟薛高与伊利来看,会发现两者在冷饮业务经营上相似,但内在基因大有不同。

作为新消费品牌,钟薛高虽然最早吃上了高端雪糕市场的红利,但面对一家于国内上百家乳企中拔得头筹,并即将走向世界*的30余年的企业,伊利有着钟薛高难以媲美的强大的产品矩阵、品牌、渠道以及奶源方面具有的独特优势。

伊利深入人心的国民形象,在多年营销策略的高举高打中,充分渗透到消费者的生活中。2012年8月牵手伦敦奥运会,连续8年成为中国体育代表团*指定乳品;2022年初,伊利携手北京冬奥,实现高速增长,其推出的冷饮非常熊猫版、小白袋冰墩墩版,伴随着冰墩墩迅速走红,实现了环比15%以上的增长。

此外,伊利还将品牌植入各种综艺节目中,2020年甄稀冰淇淋赞助了《让生活好看》、巧乐滋赞助《喜欢你,我也是》第二季,并邀请著名流量明星代言,充分利用粉丝效应,进一步锁定年轻消费者,提高品牌热度。

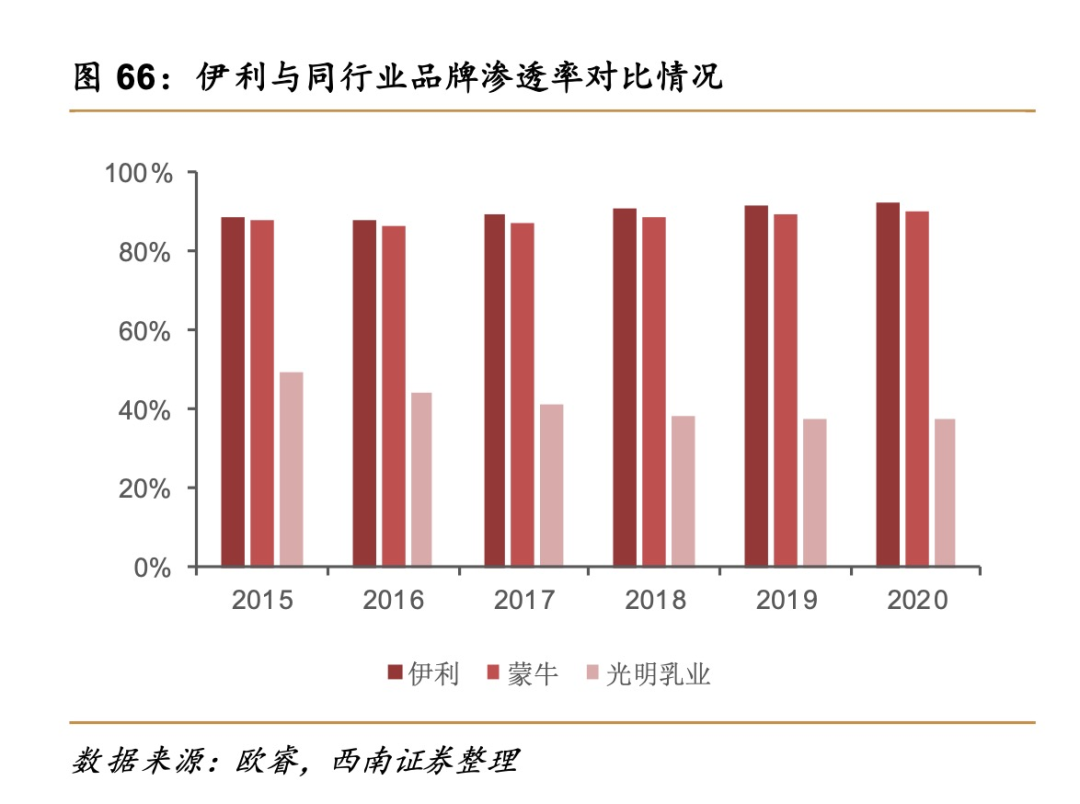

伊利大量的广告营销带来公司品牌价值提升,使得品牌渗透率常年高于蒙牛、光明乳业。2021年“天猫618乳饮冰行业成交榜”发布:从乳饮冰行业整体看,伊利、蒙牛、认养一头牛占据品牌榜前三;同年公司凭借92.2%的品牌渗透率、近13亿的消费者触及数,连续7年位列中国市场消费者选择最多的品牌榜榜首。

在品牌的加持下,伊利借助常温奶产品稳固的优势地位,结构持续优化,价格带不断扩充,积极布局冷饮产品,完备的产品矩阵,有力支撑盈利水平稳步提升。

截至目前,蒙牛已有蒂兰圣雪、随变、绿色心情等3大系列产品;和路雪打造出可爱多、梦龙等5大系列产品;钟薛糕推出经典系列、线下渠道款等4大高端系列,而伊利冷饮已形成巧乐滋、甄稀、冰工厂、须尽欢等8大系列,产品线完备,市场分级明晰,能够充分满足消费者对价格带的不同需求。

根据中金公司研报显示,伊利雪糕,冰淇淋连续十年销量*。

和其他所有的消费行业一样,渠道对品牌而言至关重要,雪糕的产品品质再好,如果无法触达消费者,一切都是白扯。所以,雪糕品牌大战,拼到最后就是渠道的争夺战。

伊利自2006年实施全国“织网计划”以来,率先精耕渠道,在部分地区开展线下城市终端搭建,在每个县设立经销商。截至 2020年底,公司直控的乡镇村网点已达到110万家,公司终端销售网点超500万家,销售人员由2015年超15500人,增长至2020年的近18000人。

伊利冷饮业务的线下渠道拓展,建立在主营业务渠道之上,因此大大节省了更多成本。

而新势力品牌钟薛的线下摸索始于2019年年底,相比伊利落后了14年。2年半时间到今天,钟薛高销售队伍超过1200人,经销商数量超过800家,线下渠道覆盖了从超一线城市到三四线城市等200多个城市,初步完成渠道体系的搭建,但与伊利相比,钟薛高差距仍大,道阻且长。

关于渠道争夺的重要性,还有这样一则案例:乳业双雄之一的蒙牛,几年前将液态奶及冷饮业务设置为同一事业部下,因为利润相对较低,在精细化上运营关注不足,如今对冷饮业务的盈利能力造成一定影响,导致落后于伊利冷饮市场份额。

疫情大背景下,渠道的竞争也不止于线下,线上渠道的布局也成为各大品牌发力的方向。

伊利自2017年开始积极探索新零售渠道,注重O2O平台发展。2017年与阿里巴巴签订协议共建新零售模式;2019 年与苏宁合作进一步扩张电商业务,实现大规模引流获客和品牌价值的提升;2020年与京东到家签订年度联合生意计划,打通从门店到消费者的“最后一公里”,大大提升配送效率。

同时,伊利借助O2O平台制定了更为有效的用户触达、精准营销、会员管理措施。根据O2OMind平台显示,2022年5月,伊利三线及三线以下城市O2O销售额占比*,且各线城市销售额占比相对均匀。从线上到线下,伊利双管齐下,深度渗透。

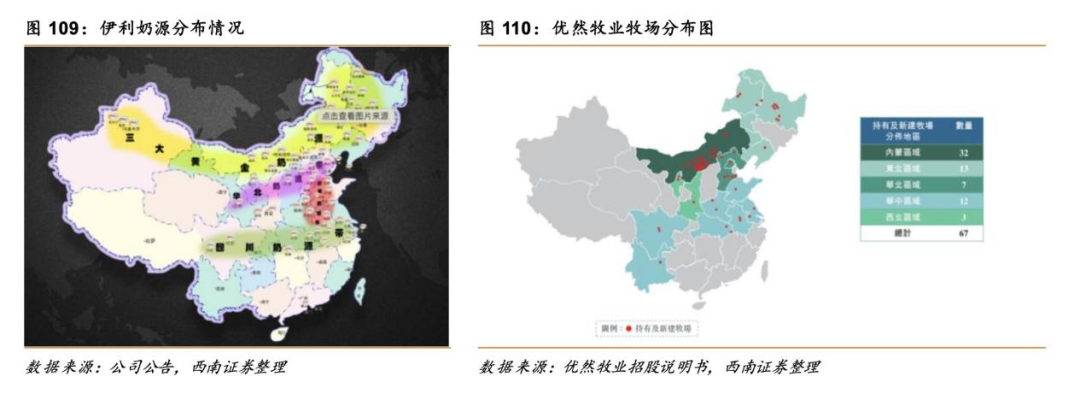

奶源上,伊利加强对上游奶源的控制。截至2020年末,公司拥有自建、在建及合作牧场2400多座,其奶源带横跨东北、华北、西南等地。其中优然牧业与中地乳业的原奶品质远高于中国国家优质乳工程标准和欧美国家标准。

优然牧业作为国内规模*的牧场,也是中国*的特色奶提供商,供奶比例占伊利整体的25%。2020年,其特色奶在伊利原料奶业务收入中占比30.9%,生产的娟姗奶、A2奶、 DHA 奶和有机奶全部提供给伊利,为伊利进一步打造高品质产品奠定坚实基础。

作为乳业大头,伊利庞大的体量和完善的结构,冷饮业务的发展,是顺势而为,也是主营业务模块中锦上添花的一部分。

增肌行动

除了在冷饮业务规模连续保持了20年的领航者外,伊利还是国外市场最早的开拓者,目光早在2015年就瞄准了东南亚地区。

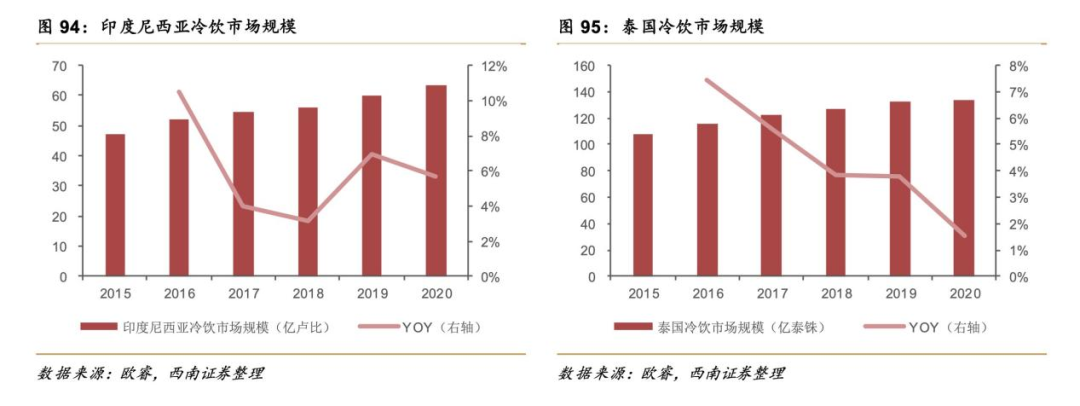

人口规模已达6.3亿(其中青年人口占60%)的东南亚,人口红利较大,再加上近几年电商在东南亚国家的飞速发展,东南亚市场自然就成为中国企业出海的必争之地。同时,东南亚的冰淇淋市场规模不仅在快速扩大,还在消费升级之中,冷饮市场大有可为。

2015年伊利投资建立印尼子公司 PT. Green Asia Food Indonesia,截至 2020年7月,已经推出Joy Day冰淇淋20余款产品,覆盖印尼22个省份,深受当地消费者喜爱。

2021年12月,伊利在印尼的第*自建工厂,一、二期全部建成后日产冰淇淋可达400万只,将为当地消费者提供更多元化、优质的产品选择。

此外,2018年,伊利收购泰国本土*冰淇淋企业CHOMTHANA,CHOMTHANA 同时向周边13个国家出口冰淇淋。据了解,Chomthana是泰国本土*的冰淇淋和冷冻食品分销企业,行业经验超过37年,产品覆盖冰淇淋、面包和甜点等多个领域,Chomthana公司2017年收入3438万美元,净利润为323万美元。

伊利通过加快泰国渠道和终端基础设施建设,业务运营效率也有所提高,2020年在泰国的年销售额同比增长68pp。

同样参与东南亚冷饮市场竞争的蒙牛,为了抢夺市场份额,于2021年3月底收购东南亚冰淇淋*品牌艾雪,但这之前,伊利已先行蒙牛冷饮业务6年布局。

除了在东南亚市场「增肌」外,在荷兰,伊利欧洲研发中心于2018年正式升级为伊利欧洲创新中心,伊利和瓦赫宁根大学合作实验室,在创新研发、人才交流、资源共享和项目合作等方面深化沟通,积极布局全球化,让创新成果惠及更多消费者。

截至2020年底,伊利累积获得国内外专利授权3109项,专利保护覆盖液态奶、奶粉、酸奶、冷饮、奶酪等领域,全球专利申请总数、发明申请总量在2020年世界乳业*中排名第三。

根据伊利2021年年报显示,目前伊利主要产品已覆盖到五大洲、60多个国家和地区,海外业务收入比上年同期增长8%。2022年,伊利拟投资冷饮业务近6亿元,用于现有工厂的优化升级、设备自动化改造、制冷系统新技术应用、数字化建设、单机设备、冷链设备与环保设备等的补充、调整、更换等。

随着伊利冷饮市场高端化趋势延续,产品不断升级,同时积极开拓东南亚市场,增长空间广阔。根据西南证券预计,2022-2023年伊利冷饮销量分别同比增长 4%、3%,毛利率分别为48.7%、48.9%。

Tango联合创始人曾表示:“当你在中国电子商务获得45%份额,且希望继续增长时,拓展国际市场必须是必须追逐的一片新领地”。作为国内冷饮市场*者的伊利,国际市场的拓展正当其时。

小结

冷饮产品高端化发展,毛利率由2015年的36.3%提升至 2020年的48.7%,盈利水平显著提高。新老冷饮品牌顺应消费升级趋势,纷纷推出高端化产品,价格带不断扩充,毛利率得到提升,且目前国内冷饮行业的中高端市场还远未饱和,未来盈利增长空间较大。

霸占国内冷饮市场*份额的伊利,驾着稳固的四轮马车:品牌上的深入人心、产品上的完备矩阵、渠道上的精耕下沉、奶源上的稳定优质在国内市场稳步前行,东南亚市场和国际市场的开拓也即将打开伊利进一步成长空间。

在雪糕市场新变化和新开拓之际,伊利虽然没有赶上钟薛高强劲的势头打出响亮的高端名声,但有心人却能发现,从儿时的巧乐滋、冰工厂再到后起之秀“须尽欢”,伊利的冰品从没在我们的夏天缺失过,历经几番市场的洗牌,伊利从始至终稳步发力,持续增肌,在雪糕市场的变化中立于不败之地,伊利未来或可期。