宣布收购One Medical,亚马逊似乎下定决心要在互联网医疗行业做一番大事业。

或许有人会问,一家市值不过30多亿美元,尚未实现稳定盈利的医疗企业,到底有什么魔力,能让亚马逊开出历史第三高的收购报价?

这个问题可以从几个维度来回答。一方面,亚马逊有自身经营难题,过去几个季度,营收、利润端的增长瓶颈已经越来越明显,亟需探索新增长点;另一方面,在疫情的催化下,全球互联网医疗市场的潜力都在快速释放,北美、欧洲和东亚等发达地区的市场增速尤为瞩目。

One Medical不是亚马逊*次出手,在此之前,O2O药品销售企业PillPack、医疗技术初创企业Health Navigator都已先后加入这个互联网巨头的大家庭。而且亚马逊的野心也很大——大到希望重塑整个医疗行业,构建一个庞大的互联网医疗产业网。

但亚马逊的宏图大计能否成功,没有人敢打包票——毕竟在中国,阿里健康、京东健康等同样的遭遇就是*的教训。

传统医疗行业转型、升级势在必行,谁能抓住这一波转型、改革红利,这个规模高达千亿美元的大金矿到底花落谁家,现在还尚未可知。

01

重金收购One Medical

亚马逊急于开拓新商机

投资一直非常活跃的亚马逊,又找到新猎物了。

日前,亚马逊官方宣布将以每股18美元的价格收购初级医疗服务提供商One Medical的母公司1Life Healthcare,整体售价约为39亿美元,高于后者上周五收盘时的33.28亿美元市值——而这,还是建立在收购消息传出后1Life Healthcare股价连涨两日的基础上的。

换句话说,亚马逊这又是一次不折不扣的溢价收购,潜台词非常明确:我想要的,你们都别来抢。亚马逊健康服务高级副总裁Neli Lindsay则在官方声明中表示,One Medical的加入能帮助亚马逊彻底“重塑医疗服务体验”。

“我们看到了很多机会,既可以提高用户的体验,又可以让他们在求诊的日子里找回宝贵的时间。”

作为一家业内知名的医疗服务提供商,One Medical主要提供远程医疗问诊、面对面护理、在线预约、健康追踪监测、虚拟护理等面向C端用户的服务,同时也面向B端企业客户提供员工健康监测、护理服务。而付费会员,则是One Medical重要的营收来源。

虽然业务范围足够广还踩中了互联网医疗这个风口,但One Medical的营收、利润并不理想。数据显示,该公司今年一季度营收2.54亿美元,净亏损9090万美元,目前拥有8000多个企业客户,主要在北美本土市场开展业务。

成立20年,上市仅仅2年,年营收不过10亿美元左右且尚未摆脱亏损的One Medical,到底有什么魔力,让亚马逊高看一线?

价值研究所(ID:jiazhiyanjiusuo)认为,要解答这个问题,得从两个方向考虑:亚马逊主营业务遭遇的问题,以及互联网医疗市场的发展潜力。

先看亚马逊自己的情况——过去几个季度,营收、利润端的增长瓶颈已经越来越明显。

今年一季度,亚马逊净销售额1164.44亿美元,同比增长7%,但录得38.44亿美元的净亏损——与之对比,去年同期可是有高达81.07亿美元的净利润。除此之外,其一季度每股摊薄亏损也达到了7.56美元,表现远逊于华尔街分析师的预期。

在财报出炉后,亚马逊盘后股价急挫逾10%,资本市场的不满溢于言表。翻看营收增长曲线和营收结构也可以发现,亚马逊的颓势早有征兆。过去一年,亚马逊的利润增长基本靠AWS拉动,该项业务单季度平均收入增速超过30%,且贡献了绝大部分的净利润。

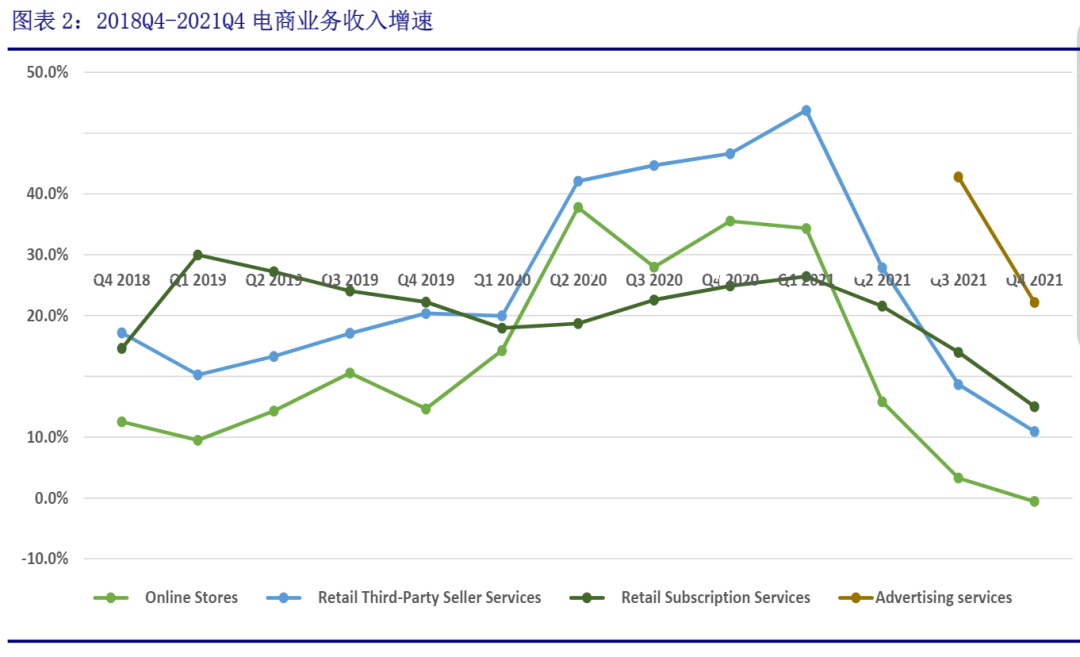

相对应地,电商相关业务增速一路下滑:线上自营零售业务四季度总收入仅为661亿美元,同比增速跌至负区间;营收占比同样很高的第三方卖家服务业务去年四季度同比增速为11%,是连续三个季度下滑,且跌至2018年以来的*水平。

(图片来自*上海证券)

过去几年,亚马逊的电商生意是越来也不好做了。反垄断调查、封号潮、Shopify等竞争对手的崛起,都对其形成了不小冲击。在此背景下,亚马逊开辟新赛道,探索互联网医疗业务也是合情合理。

事实上,在疫情的催化下,全球互联网医疗市场的潜力都在快速释放,北美、欧洲和东亚等发达地区的市场增速尤为瞩目。

亿欧智库的报告指出,到今年年底,预计全球在线医疗行业市场规模将超过1000亿美元,美国独占290亿美元。数据显示,在北美互联网医疗市场,数据服务运营商、设备供应商和移动应用服务供应商收入占比排名前三。拿下One Medical之后,亚马逊将向数据服务、在线医疗应用等领域发起冲击。

如果互联网医疗比作一个待开采的金矿,那么亚马逊就是那个野心勃勃的淘金者。但想征服这个千亿金矿,可是一点都不简单。

02

从在线药店到虚拟问诊

亚马逊互联网医疗闭环逐渐成型

美国传统线下医疗行业存在发展瓶颈,疫情的爆发也放大了一些固有矛盾,这为亚马逊等互联网大厂进军该行业提供了机会。反过来说,互联网医疗平台想要赢得用户信任,就得满足他们的需求,准确击中传统医疗行业的痛点。

早在2015年远程问诊服务在美国兴起时,华尔街日报就进行了多项大规模的抽样调查,试图找到求医者对传统诊所、线上问诊平台的不满和希望改进的环节。

调查结果显示,虽然线上问诊效率高、省时省力,但大部分用户对线下诊疗的作用还是十分看重。其中,有45%的用户表示自己更倾向于与医生面对面沟通;此外,还有32%的用户质疑线上诊疗的效果不及线下。

这些调查和数据对互联网医疗行业的启示是,对传统医疗行业的重塑并不等同于抛弃所有线下环节、将一切服务和流程线上化——相反,线上、线下相结合,才是最贴近用户需求的服务形式。

被亚马逊寄予厚望的One Medical,正好致力于以线上系统改良线下就诊体验,且开设了超过60家线下门诊店。在One Medical平台,用户可在线上进行问诊预约和处方药续开,皮肤过敏等基础疾病还可以获得全天候虚拟护理服务。如果用户对线上护理效果不满意,线下求诊也相当方便。

数据显示,One Medical的医生单日接待患者数为16名,远低于全美医疗业平均水平25名。通过付费会员形式提高准入门槛后,One Medical为这一批愿意花钱的用户提供更优质的诊疗服务,不但效率不受影响,用户体验也较传统医疗业明显提升。

不过在加入亚马逊之后,One Medical要面对是否扩大业务范围的抉择。

收购One Medical只不过是亚马逊近年来在互联网医疗行业的其中一笔交易。出手虽然不算频繁,但亚马逊互联网医疗闭环已经显露雏形,未来必然会继续扩张,且逐步整合各项资源。

公开资料显示,自从2018年以来,亚马逊就在在线药店、虚拟诊疗、大数据服务等领域频繁落子,逐渐编织了一张庞大的互联网医疗服务网络。

2018年下半年,亚马逊挥舞着支票簿接连买入多家初创企业,包括线下连锁零售品牌Whole Foods、智能门铃品牌Ring,以及O2O药品销售企业PillPack——这也是亚马逊*次通过外部收购布局互联网医疗赛道。仅仅一年之后,亚马逊再次出手收购医疗技术初创企业Health Navigator。

这两项前期投资,成为亚马逊日后组建Amazon Care项目的基础。如果能以当前公布的价格拿下One Medical,这还将成为亚马逊历史上仅次于Whole Foods(137亿美元)和米高梅(85亿美元)的第三大单笔收购,也是其在互联网医疗领域规模*的一笔收购案。

从PillPack和Health Navigator被收购后的发展状况里,我们也可以看到亚马逊对互联网医疗业务的规划:将所有优质资源进行整合,让其融合到亚马逊原有产品、服务体系中,最终构建一个庞大的互联网医疗产业链。

亚马逊先后拿下的这几家公司,业务都很有针对性和代表性:PillPack可提供在线药品销售、配送服务,Health Navigator则有远程诊疗、线上医保系统和电子病历等功能,现在正在收购的One Medical则拥有大量的诊所、用户资源以及功能齐全的线上预约、问诊数字平台。

总的来说,从预约、问诊、药品购买和配送再到慢性病护理和复诊等核心环节,已经被这几家平台包圆了,亚马逊的互联网医疗生态链也初显雏形。但问题是,在接下来的扩张过程中,它们不再有可以参考的对象,只能摸着石头过河。

作为开拓者,问题和困难总是出人意料的。

03

卖药的阿里健康们

要不要抄亚马逊作业?

在国内,阿里、京东两大电商巨头也是互联网医疗行业的资深玩家,分别孵化出阿里健康、京东健康两个上市企业。只不过,这两个头部平台近段时间都遇到了不少烦心事,更凸显了互联网医疗行业的扩张困境。

和亚马逊致力于构建完整互联网医疗产业链的经营模式不同,阿里健康、京东健康的业务范围、营收模式相对单一:卖药,是它们最核心的业务和最重要的营收来源。

2021财年年报显示,京东健康全年实现营收306.82亿元,净亏损为11亿,较2020年的172亿已大幅改善。但从营收结构来看,来自京东大药房自营业务的收入高达262亿,营收占比为85.3%,京东健康始终没有摆脱“互联网卖药平台”的标签。

阿里健康的情况也类似。数据显示,截止今年3月31日的2022财年里,该公司总收入为205.8亿元,来自医药自营业务的收入达到179.1亿,87%的营收占比甚至比京东健康还要略高一筹。

今年早些时候,国家药监局的一份意见征集稿中出现了一条“第三方平台提供者不得直接参与药品网络销售活动”的规则,并面向公众进行讨论。光是这一则消息,就在5月份和6月份诱发互联网医疗板块的巨震,6月22日京东健康、阿里健康齐齐暴跌逾10%。

上述事实证明,阿里健康、京东健康单一的营收模式必然会带来更高的经营风险。对比之下,亚马逊的多元化服务,能为行业提供更多的可能性。毕竟无论国内国外,消费者对互联网医疗服务的期待,都不止局限在药品销售上。

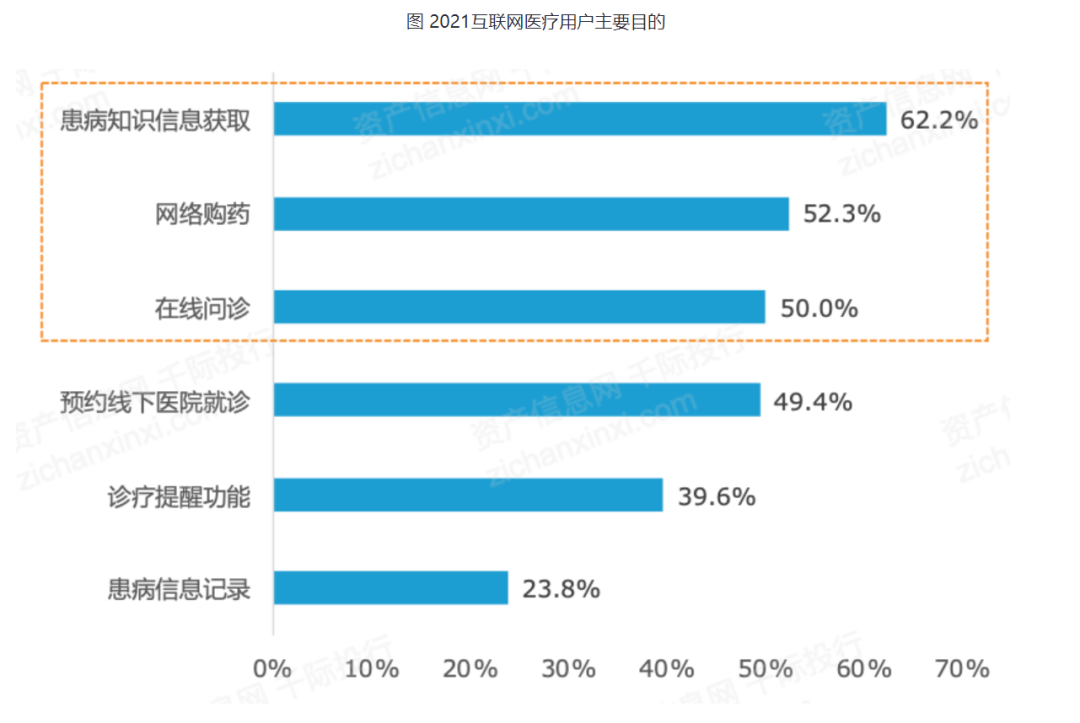

千际投行进行的一项调查显示,国内消费者最希望从互联网医疗平台获得的服务是“患病知识获取”,比例高达62.2%。紧随其后的网络购药、在线问诊和预约线下医院就诊比例相当,都在50%左右。

(图片来自千际投行)

在国内,上述服务领域都不缺人气。提供疾病诊疗信息、健康咨询服务的有丁香医生、有来医生等平台,腾讯旗下的腾讯医典也在疫情后切入该赛道;提供慢性病康复管理服务的则有平安好医生以及刚刚上市不久的智云健康。

然而,没有一个平台能提供一整套完整服务,或者说没有一个平台能在各个环节得到用户认可。从这个角度讲,亚马逊的模式的确具有开创性。

诚然,在线药品销售业务毛利率高、容易形成规模扩张,无疑有自己的优点。在初始阶段,亚马逊也选择以药品销售业务切入互联网医疗赛道。但在阿里健康、京东健康的发展历程中,我们也能清晰地看到单一业务模式、药品销售业务存在的问题,多元化经营*是一个值得尝试的改革方向。

这一次,如何亚马逊真的把自己的互联网医疗闭环跑通了,阿里健康和京东健康会不会再去“抄作业”?又或者,经验更丰富、更迫切需要转型的后者,会不会更早完成改革?

这个问题,现在没有人能知道答案。但有一件事是肯定的:互联网医疗行业的未来,*不会止步于卖药。

04

写在最后

自从成立以来,亚马逊和阿里巴巴就一直被外界拿来进行对比、较量。相似的业务版图,同样庞大的市值和同样有个性的创始人,为这两大互联网巨头带来了太多话题。而且和以往相比,亚马逊和阿里之间的互相借鉴在最近几年变得愈发频繁。

2012年,亚马逊通过亚马逊资本服务启动Amazon Lending小额贷业务,被外媒认为是对彼时红极一时的蚂蚁金服的模仿;2016年,阿里巴巴斥资10亿美元收购Lazada,这是阿里在境外的*规模并购,而Lazada从创立之初就被视为是对标亚马逊国际站的跨境电商明星玩家。

从这些案例中我们也能看到,亚马逊和阿里在互相学习、借鉴的过程中,谁胜谁负还真不一定。

蚂蚁集团一度成为全球头号独角兽,最高估值达到1500亿美元,亚马逊的金融业务却几经沉浮;Lazada则在Shopee的步步紧逼之下缓慢增长,远没有实现阿里狙击亚马逊的使命。

将目光放回互联网医疗赛道,阿里的起步和发力都要早于亚马逊。然而,阿里倾尽资源扶持的阿里健康如今遇到不少麻烦,亚马逊的布局也尚未完善。*值得亚马逊庆幸的或许是,总结了前人各种失败、成功经验之后,说不定可以少走很多弯路。

总而言之,这一场围绕千亿互联网医疗市场的战役尚未分出胜负。亚马逊能否兑现重塑医疗业的豪言壮举,我们尽管拭目以待。