持续一年之久的宁德时代诉中创新航(原中航锂电)专利侵权案,有了新的进展。

7月22日,新京报报道称,中创新航向国家知识产权局撤回了最后一件涉诉专利的无效请求。

根据国家知识产权局的消息,在涉案的5项专利中,1件专利全部有效,1件部分有效,另外3件无效申请由中创新航主动撤回。

国家知识产权局对于宁德时代这5项涉案专利做出的审查决定,让中创新航在诉讼案中处于非常不利的位置。

今年5月,宁德时代将索赔金额提高至5.18亿元,这近乎2021年公司净利润的5倍。

尽管最终赔付额尚未确定,但一旦败诉,中创新航面对的不仅是高额索赔,还有涉及专利侵权的产品面临停售风险,中创新航将陷入困厄。

专利等知识产权作为人类智力劳动结晶,是企业珍贵的无形资产,垒砌出了企业的技术护城河。

在科创板,因专利数量、纠纷等问题而终止IPO的并不少见,对今年3月在港交所提交招股书的中创新航来说,专利侵权也会为上市进程增加不确定性。

更棘手的问题还不止于此。

作为中国动力电池领域最早的一批老玩家,中创新航在市场竞争中已经明显掉队,更多的财务弊病开始暴露。那么,中创新航是如何失去市场份额的?后面实施的低价策略会一直有效吗?扩产野心能不能实现?本文将重点探讨这些问题。

01

抢蛋糕:低价换市场

中创新航的前身中航锂电,是中国动力电池领域最早的一批老玩家。

在电池能量需求不高的早期市场,中航锂电量产的磷酸铁锂电池,因成本低、安全性能好、循环次数和寿命都比较长,非常受市场欢迎。

中航锂电的行业地位随之水涨船高,成为当时*梯队的企业。

好景不长,随着新能源汽车发展进入快车道,长续航的市场需求以及国家新能源车补贴政策的扶持下,成本高、能量密度也高的三元锂电池取代磷酸铁锂电池成为主流。

在动力电池这类高技术壁垒的行业里,选错方向无异于南辕北辙,企业规模越大往往转型的沉没成本越高。

2017年,中航锂电反应过来时,宁德时代、比亚迪等企业已经占据了大部分市场,无论是研发技术还是品牌认知方面,都建立起较高的壁垒,稳坐行业头部地位。

2018年,为了挽救企业颓势,现任董事长刘静瑜临危受命,掌舵中航锂电。这位财务出身的女企业家,曾在十个月内扭转了中航工业旗下一家液晶显示屏公司的亏损。

2021年底,中航锂电由亏转盈,并改名中创新航,寓意中航锂电全新的起点。

刘静瑜上任后,中创新航将精力集中在乘用车市场,产品从单一的磷酸铁锂向三元锂电池发力,并以低价策略切入市场。

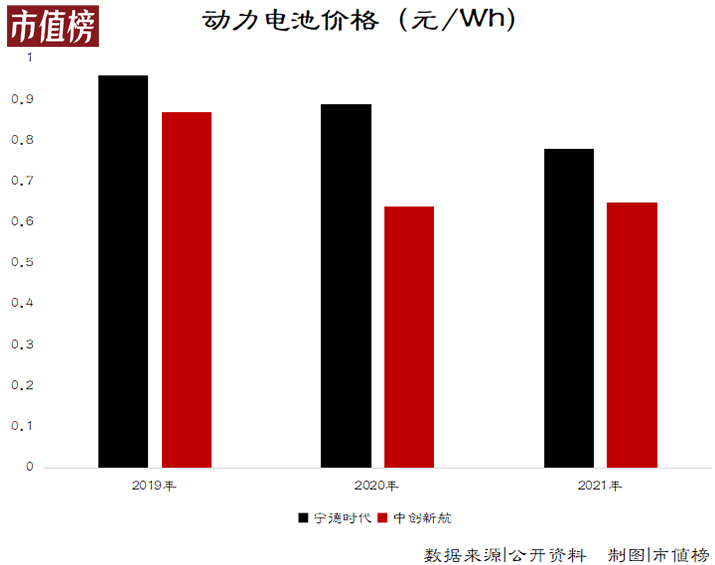

《电动汽车观察家》获得的相关资料显示,2019年中创新航对广汽电池模组不含税的价报价为0.78元/Wh,相比宁德时代的1.05元/Wh,便宜了近四分之一;到了2020年,中创新航的报价再次下降到0.6~0.62元/Wh,仍然比宁德时代的0.9元/Wh要便宜。

这一点,招股书中的数据也可以佐证。2019年和2020年,中创新航动力电池的平均售价分别为0.87元/Wh和0.64元/Wh。

凭借低价优势,中创新航陆续成为长安、东风、吉利等品牌新能源车的电池供应商,2021年又成为小鹏汽车的主要供应商之一。

在激烈的市场竞争下,2018年到2021年,中创新航动力电池国内装车量从0.7GWh提升至9.1GWh,排名第三,但市场占有率只有5.9%,与宁德时代的52.1%%和比亚迪的16.2%市场份额差距仍然悬殊。

低价策略为中创新航打开了一定市场,也限制了利润。

02

盈利能力:脆弱又不稳定

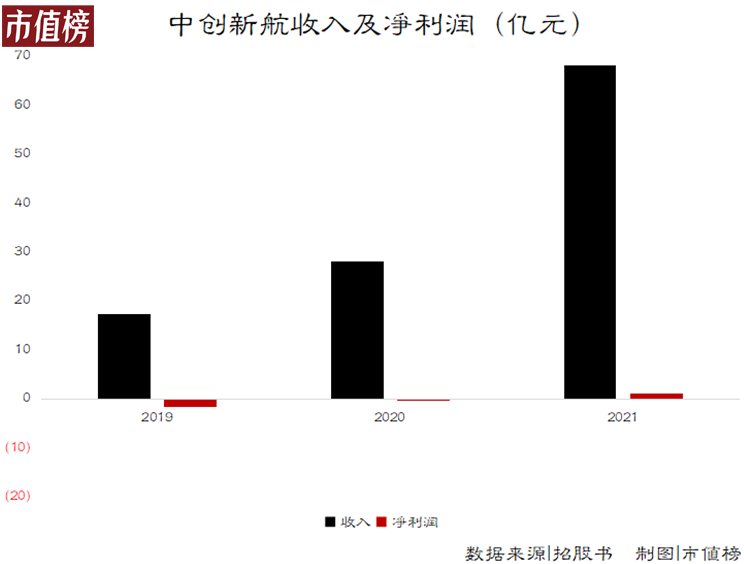

2021年,新能源汽车销量增长带动产业链上动力电池销量提升,中创新航实现净利润1.12亿元。

此前四年,中创新航一直在亏损,此后,能不能持续盈利,也有较高的不确定性。原因在于中创新航还没有摆脱低毛利率、政府补贴政策等因素对公司盈利的影响。

*,毛利率远低于同行。

近三年,中创新航的毛利率分别为4.8%、13.6%和5.5%,而宁德时代近五年毛利率*26.28%。同一梯队的国轩高科,在去年原材料成本大幅上升的情况下,电池组的毛利率也在17%以上。

低毛利率,一方面是原材料价格上涨挤压了利润空间,尤其是2021年,另一方面是上文提到的中创新航产品定价较低。

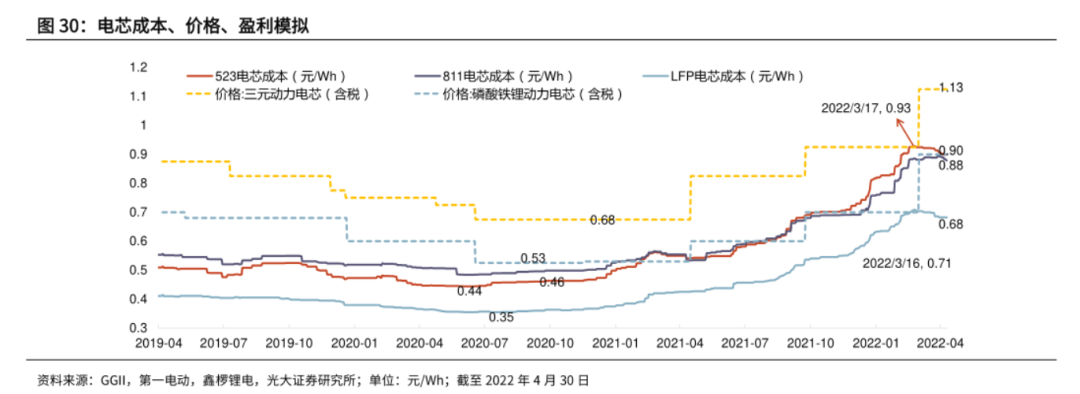

先来看成本端。

2021年,中创新航主营业务成本64.39亿元,增幅163.8%,超过收入增幅141.3%。而主营成本增长的原因在于动力电池上游原材料成本增长。

据研报数据,电芯成本占比最高的正极材料自2021下半年以来大幅提升,而中创新航动力电池价格较2019年反而降低了1/4。

据官方对原材料价格敏感性的测算,只要2021年原材料价格整体再上涨5%,公司的税前利润就会在0.63亿元的基础上减少2.71亿元,再度陷入亏损。

为了稳定原材料价格,业内企业一般会以收购或合营方式打通上游产业链,稳定原材料供给。

如宁德时代在国外持股了北美锂业、北美镍业等上游企业股份,国内则成立子公司四川时代,专门负责选矿、矿物洗选加工、金属矿石销售、新材料技术研发等业务拓展。

亿纬锂能通过竞拍取得了兴华锂盐的股权,还与蓝晓科技签订了《战略合作协议》,在锂资源产业链进行深入合作布局。

今年5月,中创新航也与天齐锂业签订了战略合作协议,以平抑上游材料价格变化带来的成本波动。这一定程度上弥补了中创新航上游原材料供应能力不足的短板。

再来看产品定价。

从长远来看,新能源汽车渗透率的提升一个很重要的条件是便宜,占总成本20%—40%的动力电池也必须能实现低价供应。比如,2015年的动力电池价格单Wh价格能到2—2.5元,现在还不到1元。

再比如,今年一季度上游碳酸锂价格翻了一倍,宁德时代选择谨慎涨价,哪怕一季度出现毛利率下滑。

中创新航本就是低价策略,提价必定更加谨慎。

第二,政府补贴退坡将对中创新航的净利润产生负面影响。

在国家对新能源行业的大力扶持下,新能源企业在研发和税收等方面,都有相应的补贴和减免政策,助力企业发展。

近三年,中创新航分别获得政府补助及补贴3.09亿元、1.35亿元和3.65亿元,是2021年中创新航扭亏为盈不小的助力。

3.65亿元的补助,占中创新航当年收入的5.35%,比1.12亿元的净利润也高出不少。

但不是所有的政府补助都是经常性质,从上面三个数据也可以看出波动性较大。未来,整个新能源产业链补贴退坡是大势所趋,比如从明年开始,新能源汽车的购置补贴将终止。

一旦停止补贴,对中创新航这类二线企业来说,除了要面对头部宁德时代、比亚迪等企业的压力,来自LG新能源等外资企业的技术压力也不容小觑。

03

4年40倍,产能大冒进?

即使公司目前盈利能力相对脆弱、市场竞争也越发激烈,中创新航还是对自己未来发展前景十分乐观。

2021年11月,随着销量的增长,董事长刘静瑜在战略发布会上再次上调公司产能规划,将原计划2025年实现200GWh的电池产能目标提高至500GWh,2030年时产能目标翻倍,达到1000GWh。

500GWh意味着什么?

截至2021年末,中创新航的总产能为11.9GWh,近三年的复合增长率为100%。

要想在2025年实现500GWh,相当于在2021年的基础上,每年平均产能增速达到154%以上,才能实现总量上40.7倍的飞跃。

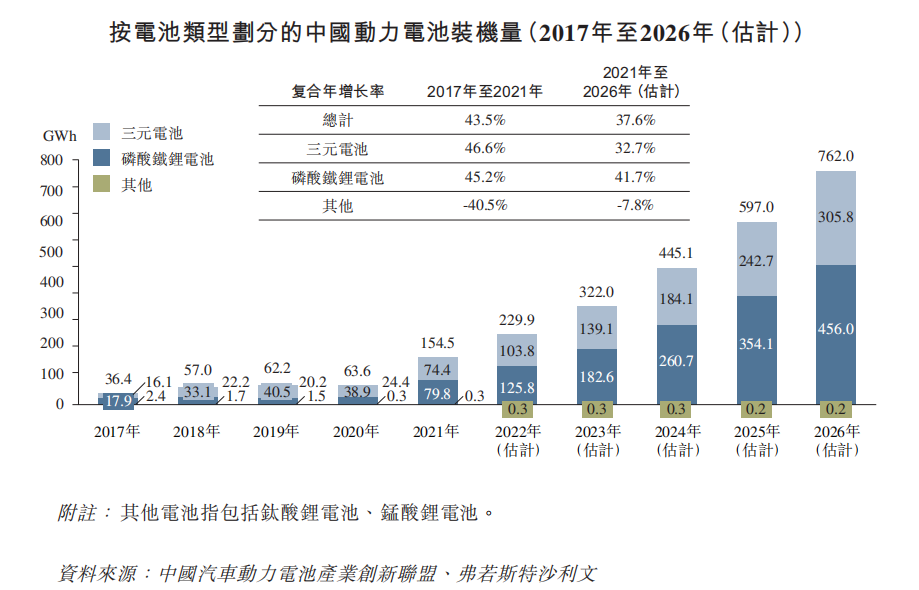

相较于国内外动力电池市场不超过40%的增速,中创新航的高速成长只能通过市场份额的增长获得。

据弗若斯特沙利文调研数据,预计到2025年,中国动力电池装机量将达到597GWh,全球动力电池装机量将达到1095.2GWh。

也就是说到2025年时中创新航在国内的市占率需要达到80%以上,全球的市占率达到45%以上,才能实现目标。

把500GWh换个说法,相当于中创新航要在三年内成为宁德时代和比亚迪的集合体,难度可想而知。

更现实的问题是,产能扩建是个烧钱的事。

据中泰证券研究所数据测算,仅锂电行业设备投资,近五年单GWh设备投资介于1.6~2亿元之间。而据工信部发布的2021年锂离子电池行业运行情况显示,锂电行业设备投资占总投资金额的63%-77%左右。

相当于单GWh投资金额介于2.1~3.17亿元之间。

中创新航预期2022年及2023年有效产能将分别扩大至约25GWh及约55GWh,距离500GWh目标还有445GWh~475GWh的缺口。

产能缺口取中位数460GWh计算,相当于中创新航至少还需要投入1000亿元的资金用于产能建设。

中创新航的招股书中有这样一段表述:基于现有募投项目,我们预计各相关产业基地项目下的产能将介乎10GWh和20GWh之间,对应的投资金额将介乎约50亿元至100亿元。

如果按照这个标准计算,单GWh对应的投资金额为5亿元,那么460Gwh产能缺口对应的资金高达2300亿元。

截至2021年底,中创新航账面上有31.1亿元现金及现金等价物,尽管通过占用上游的资金,获得了15.8亿元的经营性现金净流入,靠自己完成宏大的扩产计划,仍然是天方夜谭。

这种情况下上市融资成为获取资金*的方式。

据新浪港股报道,中创新航此次IPO计划募资15亿美元(约95亿元),如果能够成功上市,将在一定程度上缓解产能建设方面的资金压力,但也只是杯水车薪。

而如果败诉,中创新航面临的只会是巨额赔款的现实,和涉专利侵权产品停售风险,500Gwh的产能将会变得更加虚幻。

[1]《宁德时代VS中创新航:专利战“升级”背后》,锦缎;

[2]《中创新航:出洛阳记》,电动汽车观察家;

[3]《锂电产业链“抱团”加速:一天五家公司结盟 中创新航绑定天齐锂业》,经济观察网;

[4]《百亿级锂电项目频起,钱从哪来?》,盖世汽车网