看起来,乐高像位冲动的莽夫——在经济尚未脱困的当下,旗下产品全线提价,幅度高达 5%—25%。

但乐高底气十足。

毕竟,连谷歌联合创始人拉里·佩奇,都是乐高铁粉。佩奇曾用其打造出了一台可编程的喷墨打印机。甚至,在和搭档发生冲突时,乐高积木也充当了“和事佬”——“一玩”泯恩仇。

2021年,凶猛的疫情,也没能阻挡乐高的增长步伐——营收、净利润分别同比增长27%、34%。

被“兴趣”拿捏的用户,愿意为爱好发电,为快乐买单,为乐高氪金。

再看一个反例——美国折扣零售商Dollar General(达乐)。

这家中国人略感陌生的公司,其门店数量已经超过沃尔玛、星巴克、肯德基等,稳居全美*。

与乐高不同,Dollar General销售实用性、刚需性产品,而高性价比,是其所向披靡的核心原因。过去几年,Dollar General的市值上翻了三倍,已经超过500亿美金,同期,沃尔玛的市值仅仅上行了不到三成。

Dollar General和乐高如同硬币的两面——人们既愿意为性价比买单,也乐意为精神满足买单。

而在中国,刚刚完成双重主要上市的名创优品,曾以高性价比突围,两年前,创始人叶国富又举起了“兴趣消费”的大旗。

2020年,叶国富在业内首次提出“兴趣消费”的时代来了。两年过去,“兴趣消费”成了消费行业的金字诀。名创优品一边打造好看、好玩、好用的自有品牌产品,一边孵化TOP TOY潮玩梦工厂。

左手性价比,右手兴趣消费,名创优品能否讲通“Dollar General+乐高”的新故事?

一 、疫后猛反弹,“值得”最抗压、“兴趣”是长尾

疫情之下,所有零售商都受波及,Dollar General未能置身事外。但分野在于,疫后能否快速反弹恢复。

从1990年到2020年,Dollar General曾连续31年,实现了同店销售额正增长。但在2021年,疫情压力下,Dollar General同店销售额首次下滑。

公司解释说,“疫情导致Dollar General供应链中断,产能供给不足,分销和运输成本也大幅上涨,产品质量、种类都有所降低。”

眼下Dollar General等美国零售商面临的挑战,还不止于此。美国当下的通胀率,已是工资涨幅的两倍左右。

高通胀之下,美国零售商被迫压低了定价和毛利。

不过这恰好给了Dollar General可乘之机——承压之下,不少超市等零售商破产,店铺的接盘者变成了Dollar General。按门店数量计算,Dollar General公司已悄然成为美国*的零售商。

通胀之下,油价高企,美国底层民众为了节省油钱,不愿意开车前往远距离商店,而近在三到五公里的Dollar General,成了优先项。

也得益于此,随着美国疫情缓解,Dollar General营收快速反弹,2022年Q1,营收同比增长4.2%。

与Dollar General一样,名创优品也经历了疫中震荡,其遭遇的压力包含运输成本上升、原材料价格上升、部分门店封控等。

但疫情缓解之后,到了2022年Q1,名创优品掉头向上,估计国内业务毛利率,从去年同期的25.7%,提升至26.6%;而在美国,今年*季度,名创优品单店业绩就已恢复至疫前水平。

此外,相比全部直营模式的Dollar General,名创优品手中的牌面更为轻松。在疫后反弹上,确定性更高。

在美国,名创优品直营门店的毛利率远超国内50%的水平,也比美国同行更高。不妨再类比下,FIVE Below毛利率35%左右,Dollarama 毛利率40%左右,Dollar tree和Dollar General毛利率则在30%左右。

更高的毛利率,给了名创优品灵活的腾挪空间,此外,名创优品供应链在中国,不受通胀波及,随着店铺数量扩张、业务规模扩大,名创优品在美国市场的相对优势,正在进一步提升。

因此,Dollar General和名创优品的共性——就是依靠*的性价比,去成为目标群体的“刚需”选择,虽然疫中业绩震荡,但在疫后,可以快速反弹。

回头再看乐高——疫情冲击之下,为何还能增收又增利?

答案也很简单,因为乐高瞄准的是兴趣——为其买单的并非价格敏感人群,这让乐高轻松穿越疫情风暴。

而打造“三好”产品,孵化TOP TOY潮玩梦工厂,扛起“兴趣消费”大旗的名创优品,和乐高英雄所见略同。

乐高专注积木产品,在狭义的兴趣上走深走远;而名创优品的品类覆盖面更大,集合生活好物,在广义的兴趣消费上走宽走远。后者腾挪、拓展的空间更为辽阔,弹药可以全方位扫射,未来潜力更为可观。

兴趣消费和性价比消费的定价策略有所不同。

此前,很长一段时间,名创优品一直坚持50%左右的毛利率定价策略。

从2021年开始,以IP产品为代表的兴趣消费类产品,毛利率至少提高了5%,而在名创优品的产品池中,兴趣消费类产品的占比已经提升到三成左右。

这一策略下,名创优品无需全盘提价——事实上,最近几年,名创优品在中国市场的产品均价,保持了稳定,只针对兴趣消费类产品进行提价,也能提升整体毛利率。

总结一下——类似Dollar General之类的折扣零售商,满足高性价比的大众需求,抗周期能力强,一旦经济向好,就能快速反弹;而类似乐高之类的兴趣消费品牌,满足精神消费需求,只要充分“拿捏”了用户和市场,就能轻松穿越牛熊周期,一路向上。

早期的名创优品更像Dollar General,如今的名创优品,更像是“Dollar General+乐高”的复合创新体。

二 Dollar General VS名创优品:同向不同路

Dollar General和名创优品,有诸多相似之处,一度都指向了高性价比,因此,在某种程度上,Dollar General的现状,很可能就是名创优品的未来。

但其实两者路径并不完全一致,也有一些分歧。

其一,定位并不完全相同。

相对来说,Dollar General更为下沉,定位为一美元店,目标群体是美国“五环外”人群,多数门店分布在美国小镇。五环外的定位,让Dollar General只能沿着“性价比”这条道路走到底。

与Dollar General不同,名创优品做的是“五环内”的生意。

虽然五环内的群体,也有理性的性价比需求,这是名创优品早期打开市场的钥匙——即便到今天,名创优品也没背离“性价比”的基本属性,比如,约七成的非兴趣消费产品,以及旧款成熟产品,保持价格稳定,甚至因为规模效应还能降价让利。

但同时,五环内人群,也有着较高的购买力水平,可以支撑非刚需的“兴趣消费”,可以类比的是,乐高服务的也是中高端用户。

因此,名创优品的策略是,以性价比去打穿基础消费,满足“美好”生活诉求,且高性价比,依赖于规模效应,其护城河很高,后来者难以追赶;同时以兴趣消费,满足精神消费需求,抬升毛利率,一上一下,形成对全域市场的合围。

其二,在开店模式上,两者亦有不同,Dollar General主要采取直营模式,而名创优品则是独特的合伙人模式、代理模式为主,直营为辅。

原因在于,Dollar General成立于1939年,市场处于供不应求状态,匹配相对缓慢的直营扩展模式,还能保留更高毛利率。

再从品类来看,最近两年,Dollar General大规模拓展生鲜品类,而生鲜品类运营难度极高,也更适合直营模式。

与Dollar General不同,名创优品把独特的合伙人、代理人模式玩得风生水起,支撑高速增长。

事实也是如此,Dollar General80多年开出了18000家门店,而名创优品成立9年,就已开出了5000多家门店。

如今,名创优品已经摸索出一套多方共赢的名创合伙人模式。比如疫情期间,主动让利给加盟商,以更低毛利率销售装修材料等。

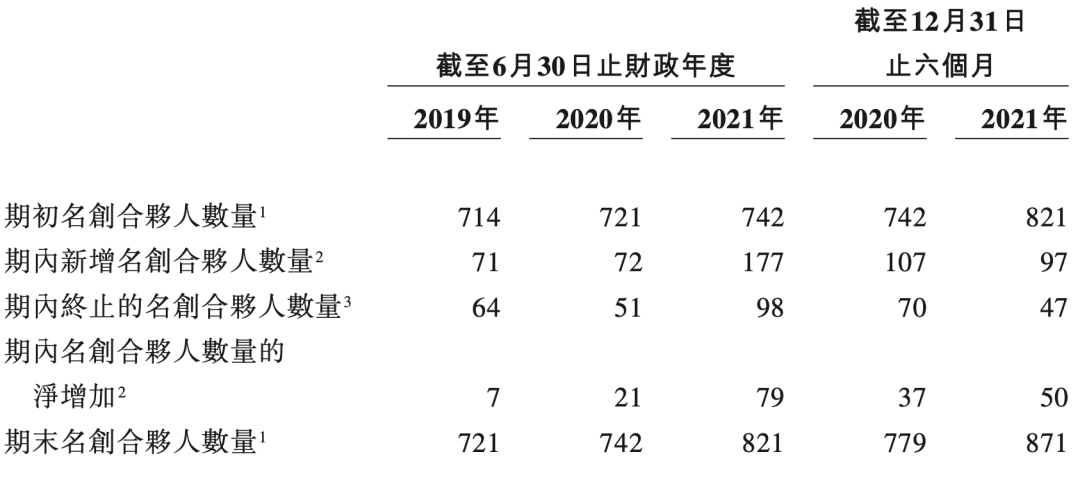

根据弗若斯特沙利文的调研,名创优品的中国合伙人,一般在开店后12-15个月内,就能收回门店投资。正因如此,合伙人极为忠诚,截至2021年12月31日,860家名创合伙人,已有475家投资超过三年。

在海外市场,名创优品是后来者。合伙人模式,可以助其在全球范围内快速开店,实现追赶。

其三,品牌、品类扩张路径不同。

Dollar General瞄准的还是“刚需市场”。因此,扩充了食物、生鲜等品类,期望蚕食沃尔玛等玩家的份额。

名创优品则转头向上——与乐高同行,向潮玩进军,延伸至兴趣消费领域。

招股书显示,截至2021年12月31日,TOP TOY共有89家门店,在中国潮玩赛道排名第三,2021年,单店GMV为人民币710万元,同样排名中国第三。

另据弗若斯特沙利文预计,2022年至2026年潮玩赛道的GMV将以24.0%的年复合增长率增长,2026年将增长至1101亿元。水大鱼大,TOP TOY假如运营良好,有望吃下可观红利。

整体而言,潮玩是个极度分散的市场,并没有一家独大者,行业龙头前三的市占比,也不过14%左右。所以TOP TOY起势很快,有望跃居头部。

上述两个品牌互相配合,一方面,可以吃透全域市场的红利,另一方面,在全球化上,名创优品的路径更为宽广,可以通吃中低、中高收入国家。

其四,Dollar General立足北美,名创优品布局全球。

目前Dollar General主要立足美国,本土以外,仅在墨西哥开设了十余家门店,其增长逻辑,一是扩张品类,二是开设新店,提高布局密度,进而提升本土市场份额。

名创优品则是全球布点,截至2021年底,名创优品已在海外开设1900家门店,进驻100多个国家和地区。

为何名创优品如此高举高打全球化战略?

首先,和其“兴趣消费”定位密切相关。无论迪士尼还是乐高,都已充分全球化,乐高已经进入了全球120个国家和地区,且两者海外营收规模,均高于本土,可见,兴趣消费可以拉通全球市场。

其次,也和中国供应链的*优势有关,可以一揽子满足全球不同市场的个性化需求。

总之,Dollar General和名创优品尽管同向而行,但路径迥异,本质上也是基于各自的定位、优势、资源差异,探索自己的*解, 并无*的孰优孰劣之分。

三 Dollar General VS名创优品,前景如何?

同向不同路的Dollar General和名创优品,如何求解未来增长之道?

其一,渠道扩张是双方的共同选择。

尽管Dollar General的门店数量,已经全美*,但其开店步伐并未减慢,反而在加快。

如今,其平均每天开设三家新店,且四分之三的门店位于人口不超过2万人的社区。

根据GlobalData Retail统计,早在2019年,美国75%的人口,到达任一家Dollar General只需5分钟时间。

福布斯的报道称,“如果说2022年美国有什么标志性的景象,那可能就是在Dollar General的过道里淘便宜货的人。”

当然,Dollar General也在发展电商业务,不过,整体而言,电商业务只是补充业务,原因在于,美国物流费用较高,且Dollar General正在扩充的生鲜品类,电商模式也难走通,因此基本盘还在线下。

名创优品同样在加速扩张。在线下,名创优品的新店扩张路线,是双向并行。

一是布局全球。

逐渐摸索到全球化门道后,名创优品除了门店数量增加,单店效益数据也在向好。2021年Q4,海外单店平均贡献营收39万元,同比上年增长了44%,单店效益大幅提升。到了2022年Q1,名创优品海外业务收入同比增长17%至5.2亿元,海外整体 GMV同增 30%。

同样做兴趣消费,乐高的全球化案例珠玉在前,2021年营收大盘中,美洲地区占比为40%,亚太地区贡献18%,早已是其本土的几十倍以上;因此,名创优品的全球市场营收,也有望比肩或者赶超中国市场。

二是继续下沉。

为了攻占下沉市场,名创优品设置了不同等级的合伙门槛。

比如,市级店铺的特许商标使用金为2.98万元/年,货品保证金35万元,县级店铺的特许商标使用金为1.98万元/年,货品保证金25万元。

目前来看,下沉市场增速更猛——今年1月,名创优品在三线城市门店数量同比增长25%以上,且门店GMV相比一二线城市增速更高;1月,名创优品门店GMV增速为10%,其中三线城市门店GMV拉动效应最为明显,同比增长了30%以上。

类比一下,Dollar General目前在全美开设了18000家门店,而名创优品在国内仅开设了3000多家门店,且中国市场幅员更为辽阔,人口规模更为庞大,因此,未来下沉市场完全有可能数倍再造名创优品。

当然,布局下沉市场,可能会导致单店业绩的下滑,但并无大碍,下沉市场的人力、租金等成本都要远远低于一二线市场,因此,即便单店业绩下滑,也能跑通商业模式。

此外,与Dollar General品类不同,名创优品售卖的11个主要品类,包括家居、美妆、玩具等,非常适合电商售卖,因此其线上渠道已进入收获期。2021年Q4,名创优品“电商+O2O业务”营收合计占比近11%,其中,O2O业务营收同比增长130%。

而依靠“兴趣消费”逆势增长的乐高,也在加速开店,2020年、2021年乐高分别新开门店134家、165家,最近两年的新店总数,占了总门店数量(832家)的将近四成。不难预测,接下来,同样主打兴趣消费的TOP TOY,也将进入门店爆发期。

其二,持续锻造高效供应链。

归根结底,隐藏在后端的供应链,才是零售企业的核心竞争力,几乎每一次零售业态的迭代,都是基于供应链的重构。

Dollar General就受益于此,尽管产品定价要低于沃尔玛,但其利润率令人艳羡,超过了沃尔玛和塔吉特等大型连锁超市,以及规模较小的竞争对手Dollar Tree。

更低定价、较高毛利的达成,来源于Dollar General高效的供应链体系。

而名创优品采取合伙人方式扩展,且业务遍及全球,要保障产品和服务品质的一致性,同样离不开供应链的锻造。

一方面,依托于中国供应链的整体优势——罕为人知的是,尽管美国是沃尔玛的*大市场,但早在2001年,沃尔玛就把其全球采购中心落户在了深圳,就是看上了中国具备全球*的供应链。

另一方面,也依赖名创优品的主动为之。如今,名创优品已与超过1000家供应商合作,以直接采购、规模化、缩短账期等方式,基于全流程数字化的供应链管理系统,保障全球商品供应。

同时,利用全球超5000家门店的规模优势,采用“以量制价”的策略,与供应商建立长期关系,合理分配双方利益。

其三,评级机构高看,资本市场表现令人期待。

Dollar General长期以来都是巴菲特的心头之爱,曾是回报巴菲特最高的零售股之一。

伯克希尔·哈撒韦股东特里普·米勒也曾公开声称,Dollar General是巴菲特的潜在收购目标之一,“一头值得捕猎的大象”。

通胀之下,Dollar General模式更被高看,哥伦比亚大学教授Mark A. Cohen认为,“只要美国还有下层阶级,Dollar General就会有市场。

今年6月,《巴伦周刊》筛选出了5家值得投资的股票,Dollar General正是其一。

与Dollar General一样,名创优品的商业模式,也得到不少评级机构的看好。

7月13日,高盛更新名创优品研究报告并首次覆盖名创优品H股且给予买入评级,目标价23.2港元。其理由是,随着各地疫情缓和,名创优品中国和海外业务快速反弹,店面恢复扩张,预期分店销售效率将有所改善。同时,高盛也颇为看好名创优品的混合零售店模式,拥有强大供应链管理能力及产品开发能力。

7月20日,Jefferies发布名创优品研究报告,维持买入评级并将目标价由9.51上调至11.1美元。报告指出随着海外需求的复苏,名创优品的海外收入贡献占比扩大,将提升毛利率水平。

综上,Dollar General和名创优品,路径曾一度高度重合,如今又分叉远行,都刚刚行至中途。尽管前方还面临不少挑战,但叠加让乐高百年不衰的“兴趣消费”,名创优品的未来值得期待。