PD-1依然是现阶段最受关注的医药细分市场,2021年其全球市场规模突破330亿美元。

截止2021年底,全球共有19款PD-1产品获批上市,默沙东的Keytruda(K药)和百时美施贵宝(BMS)的Opdivo(O药)是市场占比贵高的两大药物,2021年市场占有率分别为52%和22.8%,寡头效应显著。K药和O药的专利都将在2028年到期,由此可见未来五年全球PD-1市场依然将稳健增长。

虽然整个市场长期向好,但国内创新药企在PD-1的布局却并未如想象中的成功。基于PD-1药物并不算复杂的机理,因此各家的PD-1产品相似度极高,并没有形成显著的技术护城河。为了获得更广阔的的市场,首批上市的四家国内PD-1药企不得不血战“医保”,价格降幅在60%-80%之间。

随着康方生物、复宏汉霖、誉衡生物等第二梯队PD-1产品的获批上市,整个PD-1市场内卷进一步加剧。2022年医保数据显示,4款*进入医保的国产PD-1药物,它们的一年的治疗费用已经降至不足5万。

从最早的黑色素瘤、肾癌等小癌种,到如今非小细胞肺癌、肝癌等大癌种,现有的PD-1药物几乎已经实现了癌种全覆盖,这就导致后续上市的PD-1药物的商业化变得越发困难。

如果说PD-1曾经是创新药*的投资机会的话,那么在PD-1越发内卷的当下,中国创新药的下一次投资风口又在哪里呢?带着这样的疑问,我们对中国创新药产业进行了全面复盘,并绘制了这份中国创新药投资地图,希望能够找到下一个如同PD-1一样的投资机会。

01、什么样的标的值得投资?

复盘国内PD-1药物的发展不难发现,摧毁国内PD-1投资前景的,不是别的正是由竞争而带来的内卷。恒瑞医药创始人孙飘扬就曾辛辣点评PD-1市场“资本推波助澜,产品泡沫很大”。

资本看到了K药和O药的成功,但却忽略了这份成功是建立在时间窗口之上。K药和O药分别在2014年7月和9月获批,在全球第三款PD-1药物Tecentriq上市之前,K药和O药已经拥有近2年的窗口期,为后续适用症的扩展做了充足的准备,这也是为何它们能够成功挤占市场的原因。

聚焦国内市场,君实生物、信达生物、恒瑞医药、百济神州是*布局PD-1药物的四家创新药企,但他们药物上市的时间已经是2018年之后,甚至国内获批时间也均在K药和O药之后。这就意味着,国内的PD-1药物是并没有时间窗口优势的,诞生之初就需要面临残酷的商业化竞争。

再加上2018年是中国创新药的资本元年,“业内热点”PD-1自然也成为各家企业布局的焦点,进一步加剧了行业的内卷,近百条在研PD-1管线就是*的证明。

优秀的投资赛道必须具备足够的时间窗口,短期内没有纳入医保砍价的风险,同时还需要具备足够广阔的应用前景。鉴于此,CAR-T疗法、抗体偶联药物(ADC)、双特异性抗体是我们认为当下中国创新药投资前景较为确定的三个方向。

PD-1之后的下一次投资机会,或许就在它们之中产生。

02、CAR-T疗法:浑身都是想象空间

起步价高达120万元,但却依然获得了社会各界的广泛关注,这足以表明CAR-T疗法的价值。

据《中国淋巴瘤治疗指南(2021 年版)》数据,中国2020年新发非霍奇金淋巴瘤 9.28 万例,死亡病例达到 5.44 万例,死亡率高达58.8%。大部分非霍奇金淋巴瘤患者采用单抗和化疗治疗,但往往会因耐药性而病情恶化。

与之相对,CAR-T疗法有着明显更优的缓解率,更为重要的是这项疗法药效的持久性。据《Nature》发布的一项研究结果显示,CAR-T疗法的效果可以持续10年之久,让其一定程度上显著降低了癌症复发的风险。

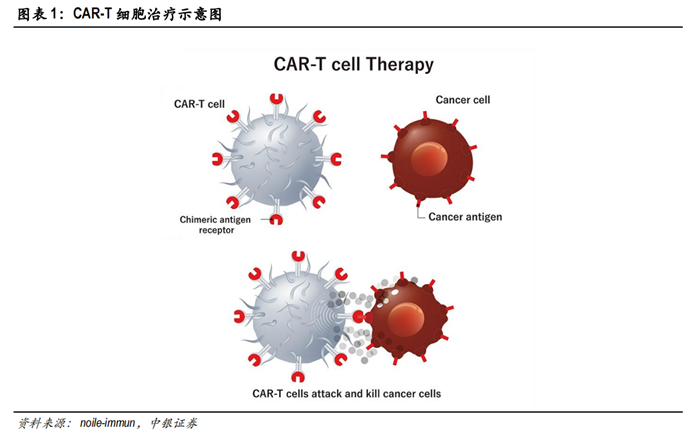

所谓CAR-T疗法,指的是通过基因编辑技术,为人体来源的免疫T细胞加上嵌合抗原受体(CAR),使之成为能够识别并攻击带有特定抗原的肿瘤细胞,从而激活机体自身免疫反应的疗法。

CAR-T疗法疗法的*步是从人体血液中分离T细胞,而后对特定的T细胞进行刺激,使其大量扩增,然后再通过基因技术将具有“导航”功能的CAR 基因整合到T细胞的特定位点,这样就形成了具有治疗功效的CAR-T细胞。CAR-T细胞经过培养达到给药数量后,重新回输到病人体内,从而达到攻克肿瘤的目的。

目前,全球共有8款CAR-T疗法获批上市,由国内药企推出的共有3款产品,分别是奕凯达、倍诺和CARVYTI。

复星医药旗下复星凯特的奕凯达是Yescarta的中国版本,也是中国*上市的CAR-T产品;药明巨诺的倍诺是第二款上市的CAR-T疗法,也是*完全自研的CAR-T创新药;传奇生物的CARVYKTI则是中国*成功出海的CAR-T疗法,也是全球第二款靶向BCMA靶点的产品。

尽管CAR-T技术存在诸多优点,但其发展仍面临着价格高企和难以攻克实体瘤两大短板。

现阶段,CAR-T疗法的细胞全部来自于患者血液,呈现出极高的定制特性,这导致无论是效率还是价格,CAR-T疗法始终都居高不下。一次完整的CAR-T治疗往往需要3周以上的筹备周期,高度定制化成为制约CAR-T技术进一步发展的*绊脚石。

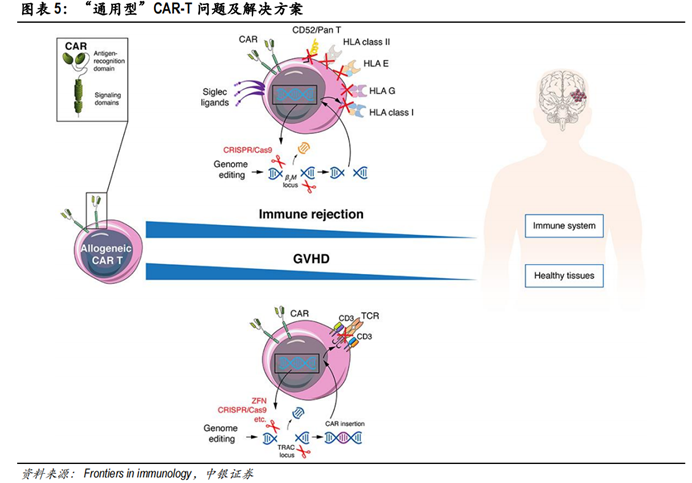

针对成本问题,行业中的研究方向是希望借助“通用型”CAR-T 产品来降低成本。通过提前从健康志愿者血液中提取T细胞进行改装,并把主要增殖阶段转移到人体内,有望将CAR-T细胞的制备周期降至2天左右。同时,药企还能够根据患者的订单量,提前进行产能储备,从而达到规模化生产的优势。

但很可惜的是,“通用型”CAR-T 会产生免疫排除,目前行业中所有的“通用型”CAR-T管线均处于临床阶段,短期内很难有产品获批。美国的Allogene公司、Cellectis公司、Caribou公司是“通用型”CAR-T的先驱,国内亘喜生物、传奇生物、帮耀生物等企业也都开展了相关布局。

另一方面,CAR-T疗法现阶段只能应用于血液瘤,暂未获批针对于实体瘤的产品。这是因为实体瘤中,很难找到仅在癌细胞上高度表达的抗原,再加上肿瘤微环境对T细胞的抑制影响,让CAR-T疗法短期内并未找到应对实体瘤的方向。

尽管CAR-T疗法的实体瘤之路困难不断,但我国科济药业的CT041管线成为全球*且*进入到确证性Ⅱ期临床试验的实体瘤 CAR-T 细胞候选产品,如果能够取得最终突破,那将是历史性的时刻。\

03、ADC:以毒攻毒的“生物导弹”

ADC是一种典型“以毒攻毒”的治疗手段,相当于一颗全面制导的“生物导弹”。

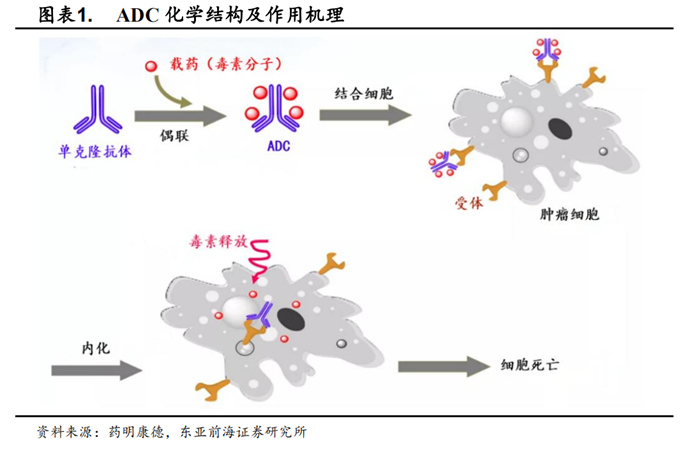

一个完整的ADC由单克隆抗体、连接子和载药三部分构成。通过单克隆抗体特异性地结合肿瘤细胞表面的靶抗原,从而形成ADC-抗原复合物,然后通过胞吞作用,使承载的毒药进入细胞并杀死肿瘤细胞。

相较于PD-1,ADC药物有着明显更高的技术壁垒。靶抗原、抗体、载药、连接子以及偶联方式,这其中每一个维度都有可能影响最终ADC的疗效。例如第三代ADC代表药物Enhertu就在抗原、连接子、毒素等多个维度进行了升级。

纵观ADC药物发展史,这实则是一个经历过多次迭代的赛道,最早的ADC要追溯到2000年辉瑞推出的Mylotarg,但可惜的是,Mylotarg因致命肝毒性在2010年被迫退市。

尽管Mylotarg的退市一度给药企ADC的研发信心造成了不小的打击,但却并未影响全球第二款和第三款ADC产品Adcetris和Kadcyla的成功,2021年它们的销售额分别为12.7亿美元和21.7亿美元。

不同于CAR-T疗法仅能适用于血液瘤,ADC的适用症更加广泛,涵盖血液瘤和实体瘤。放眼全球市场,共有14款ADC药物上市,血液瘤和实体瘤ADC药物的数量均为7款,展现出这一疗法的平衡特性。

在国内市场方面,目前仅有Seagen的Adcetris、罗氏的Kadcyla、云顶新耀的Trodelvy和荣昌生物的爱地希获批,且设计三个不同的靶点,暂时依然是竞争态势缓和的蓝海市场。再加上ADC技术本身存在较高的技术护城河,因此短时间内可能很难出现类似于PD-1那样的内卷情况。

不过,虽然我们看好ADC行业的发展,但同时也必须提醒其中存在的风险。像HER2这样的热门靶点,已经开始出现类似于PD-1那样管线过于集中的问题,除已经上市的爱地希和Kadcyla外,国内仍有8条研发管线处于临床2期以后的状态,再加上即将于国内上市的Enhertu,这个靶点的ADC玩家正在不断堆积。

荣昌生物作为目前国内最受关注的HER2靶点ADC药物的玩家,有望享受到时间窗口红利,但这个红利能够持续多长时间,依然要看恒瑞医药、科伦药业、乐普生物等追赶者的研发进度,以及ADC大杀器Enhertu在国内上市的速度了。

如果ADC也将发生内卷的话,那么无疑HER2靶点是*开卷的那一个,而其他竞争并没有那么激烈的靶点则有望享受到更多的安逸,尤其是血液瘤,目前国内并无研发进度居前的管线,可见ADC药物存在着更大的发展机会。

04、双抗药物:平台是核心

双抗是一种完全由生物工程技术制备的药物,具备两种特异性抗原结合位点,进而增强对靶细胞的杀伤能力。

由于双抗拥有两种特异性结合位点,既可以靶向靶细胞,又可以靶向功能细胞(如T细胞),因此其作用机制得到了很大程度的丰富。根据设计思路的不同,双抗药物的策略可以分为三类:聚集免疫细胞、免疫细胞激活、信号通路阻断。

聚集免疫细胞策略是通过重新定位免疫细胞,从而达到攻击癌细胞的目的。在这个策略中,双抗相当于“中介”,同时连接靶细胞和功能细胞,从而帮助功能细胞定向杀伤肿瘤细胞。

免疫细胞激活策略是通过作用免疫检查点,间接强化抗肿瘤效果。一方面可以利用免疫检查点抑制剂,阻断肿瘤细胞的逃逸,如PD-1、CTLA-4抑制剂;另一方面,可以利用免疫检查点激活剂,强化抗肿瘤反应。

信号通路阻断策略是通过阻断信号通路,从而达到抑制肿瘤发展的效果。与单抗相比,双抗能够同时阻断肿瘤的两条不同的信号路径,有望让抗肿瘤效果得到增强。

从三种不同的设计思路不难发现,双抗并非单抗的简单堆砌,而是包含了更多的布局在其中,稍有不慎就有可能出现重链、轻链错配的问题。这也导致双抗技术的难点不在于靶点的寻找,而在于抗体平台的设计,平台也成为双抗药企的核心护城河。

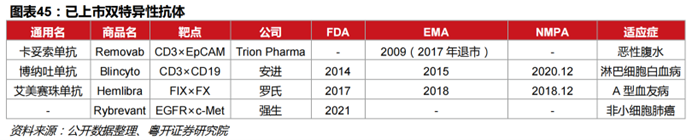

截至目前,全球共有4款双抗药物上市,其中安进的Blincyto和罗氏的Hemlibra均已在我国上市,百济神州拥有Blincyto的中国权益。

尽管目前上市的双抗药物种类还并不多,但不少国内企业却已经开始专注这一领域的开发研究。具体来看,百济神州、康方生物、康宁杰瑞、恒瑞生物、信达生物、本康生物均有管线到达临床2期阶段以上,各家普遍都构建了*的抗体平台,关注的靶点主要以PD-1、CD3、HER2为主。

鉴于双抗设计中的复杂性,这一领域也并不会出现如同PD-1那样的内卷情况,很有可能出现拥有长时间窗口红利的优秀产品,因此临床进度靠前的创新药企值得关注。

05、风物长宜放眼量

PD-1之后,CAR-T疗法、ADC药物、双抗药物是我们认为中短期最值得关注的三个创新药细分行业。这三个行业中,均是有潜力诞生优秀企业的。

当然,除这三个赛道外,mRNA药物也有很很大的发展潜力,但鉴于截止目前除了新冠疫苗外,mRNA赛道尚未有药物诞生,因此我们认为这个赛道虽然存在机会,但时间成本可能远超出投资者的想想。

正如我们此前文章分析的那样,创新药投资者是一场押注时间成本的游戏,即使再优秀的技术,在高昂的时间成本面前,其可能也并非是一个好的投资项目。

过去三年,中国创新药从无到有,短期内资本的迅速关注导致这一行业曾出现了很大的估值泡沫,而随着近一年行业整体估值的回落,重归平静对于尚显稚嫩的中国创新药来说也不失为一件坏事。

PD-1的内卷其实是一个很好的警示,仅凭资本的热度是不足以让中国创新药产生质量飞跃的。中国创新药的未来在哪里?唯有静下心来踏实研发,才有可能在国际市场站稳脚跟。

19179起

融资事件

7524.20亿元

融资总金额

9596家

企业

3010家

涉及机构

778起

上市事件

6.70万亿元

A股总市值