卖1美元的剃须刀头,还想在一个龙头市占率近7成的市场杀出一条血路,胜算有多大?美元剃须刀俱乐部的答案是,花五年的时间,就能让吉列脊背发凉。

美元剃须刀俱乐部2011年创立之时,行业龙头吉利的剃须刀售价达到两位数,但消费者的钱大部分是在为品牌溢价买单。美元剃须刀俱乐部决定省下高额的渠道推广费,直接向消费者卖便宜的剃须刀。

2012年3月6日,美元剃须刀俱乐部通过网络发了一则短视频广告,广告制作费用仅4500美元,创始人亲自出镜。这则一分半的广告在当天就为公司带来了1.2万个订单,美元剃须刀俱乐部卖低价剃须刀的底气更足了,甚至价格低也成为了宣传的一部分。

当联合利华2016年以10亿美元收购美元剃须刀俱乐部的时候,后者一年卖出了2.4亿美元,从吉列口中抢下了8%的市场份额。后来的宝洁悔不当初,想收购新锐女性剃须刀品牌Billie遇阻,还被吉列拖了后腿,其品牌业务在2019年Q4减记了80亿美元,宝洁罕见地出现了净亏损。

美元剃须刀俱乐部的故事,可以看做是新消费成功路线的教科书。无论是美国还是中国,新消费品刚起势的时候,都给人一种将彻底颠覆行业格局的感觉。在营收增速、份额扩张等数据上无往不利让它们备受资本追逐。美国卖床垫的Casper、卖鞋的Allbirds,以及中国广为人知的*日记,都拿到了巨额融资,跻身独角兽行列。

只是如今,“把每一种商品重做一遍”的声量越来越小,反而是一大批中 美新消费品的潮落来得迅猛。

获得过小李子投资加持的Casper上市两年就退市,仅以3亿美元的价格卖身私募投资公司,这个数字还不及它在上市前融的钱;*日记市值暴跌98%,再也不提做“中国欧莱雅”的壮志。

回头来看,反而是美元剃须刀俱乐部因为急流勇退而落了个好名声。

01、有限游戏

新消费的风,最早是从美国吹起来的,只不过它有一个更言简意赅的名字——DTC品牌。

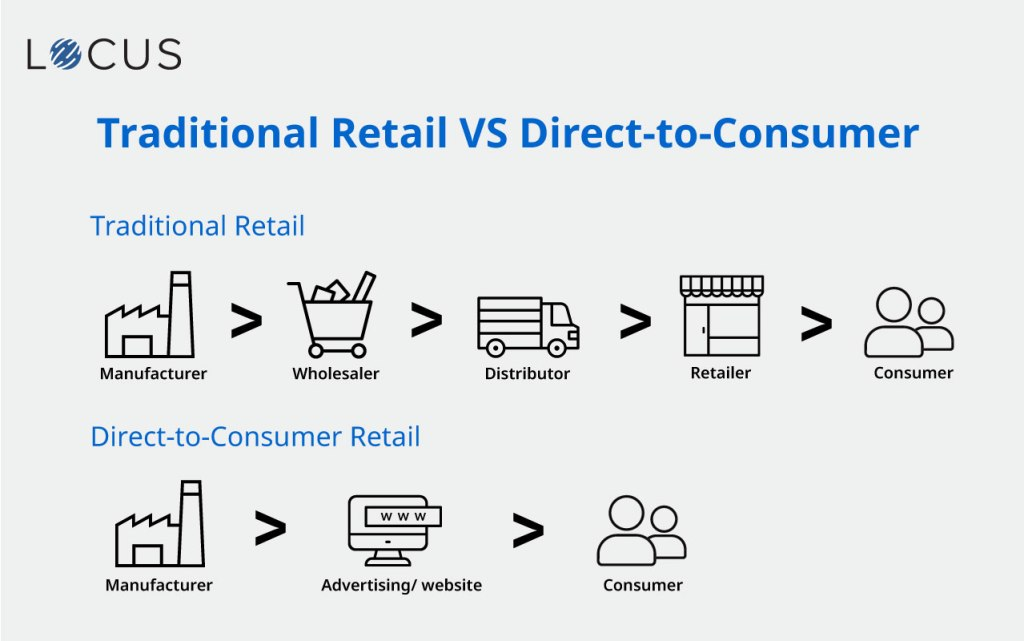

DTC,Direct to consumer,指的是一种直接面向消费者的销售方式,翻译一下就是你可以直接在品牌的官网或门店买到其产品,而不用在沃尔玛的货架前踌躇。渠道的变革如此显著,以至于这种模式成为了一种代称。

美元剃须刀俱乐部直接面向消费者打广告,更是典型的DTC行为。

DTC与传统零售的区别

就抓住渠道变革以及流量红利这一点来说,无论是中国的新消费还是美国的DTC如出一辙,都发生在电子商务与社交网站颠覆传统零售的背景下。

过去两年里,中国的小红书、抖音、电商直播都曾是流量洼地,新品牌们通常是先薅一遍流量,再回到淘宝卖货。与中国相比,美国的电商行业更为分散,2019年,CR5(亚马逊、沃尔玛、eBay、苹果、家得宝)的市占率(54%)甚至低于阿里一家在中国的市占率(56%)。

这样的情况下,美国DTC品牌的姿势是自建网站卖货。为新品牌提供软件服务的中间商Shopify受益于此,现已成为市值千亿美元的亚马逊挑战者。

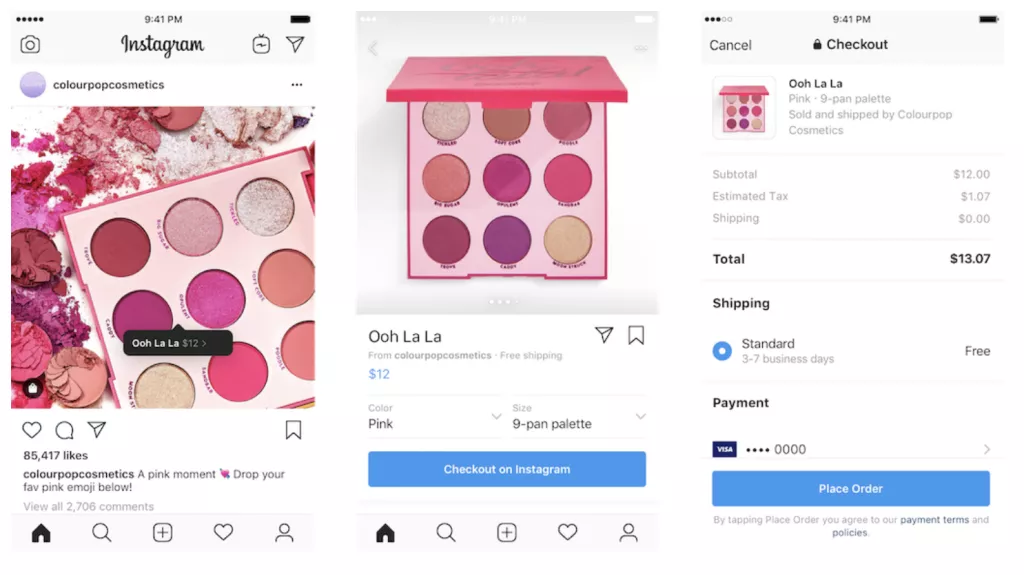

从宣发的角度来看,中国有小红书抖音,美国有Instagram和Facebook。投出了Glossier、Away、Warby Parker、美元剃须刀俱乐部等一众明星品牌的知名机构Forerunner的合伙人将其称为“一块新品牌得以蓬勃生长的处女地”[1]。

Instagram在2019年上线了checkout新功能,允许用户看图直接下单

如果说流量红利是柴,那么资本就是一把火,让新消费从星星点点烧成了燎原之势。

2012至2020年间,美国DTC消费品牌筹集了超过30亿美元的资金,其中大约一半的募资,密集发生在2018年。中国新消费在2020年后逐渐走到话题中心,投融资规模达到了450亿、286起。2021年,这个数字径直翻番,变成了907亿、842起。

在这期间,出现了这样一个诡异的现象:一方面,资本急于登上新消费的车。用黑桃资本创始合伙人潘溶融的话来说:“(好的)天使轮项目,估值1亿元。没有产品前就得投,有产品后很难投进去[15]。”

另一方面,是拿着资本的新品牌在烧钱这件事上有恃无恐。在2020年天猫“双十一”16家破亿的新品牌中,10家背后都有资本的身影[15]。所有人似乎都笃定:新品牌赚钱是迟早的。

还记得小李子投资Allbirds时说的最多的是什么吗?不是它的商业模式,也不是它的经营理念,而是品牌“具有环保意识”,这或许是因为在他看来,Allbirds赚钱是板上钉钉。

时间来到2022年,当初的愿景非但并没有兑现,随着新消费在二级市场的惨败、高增长套路失灵,新消费投资的热情逐渐冷却。投资人对新消费,也只是短暂地曾经爱过。

02 、难解的题

粗看美元剃须刀俱乐部,会产生一种错觉:DTC省下了营销费。这里的“省”,只是省去了中间环节,随着越来越多品牌直面消费者,广告宣传攻势只会一浪高过一浪。

同样,互联网里诞生了品宣的处女地不假,但随着越来越多的品牌涌入,处女地很快流量见顶,营销费用水涨船高。

花钱营销曾是这些新品牌崛起的捷径,如今却成了最难走的路。在这一点上,中 美新消费可谓栽在了同一个坑里。

拿大家耳熟能详的例子就是,*日记的营销费用长期占比在七成左右。过去两年里,在Facebook上投放千人的广告成本从6美元飙升至18美元,据Casper的招股书,公司每卖出一张床垫就要亏损157美元,因为其营销成本高达305美元。

“营销咖”并非新品牌的原罪。每一个国民级消费品的成长故事,都是半本精彩的营销史。

许多品牌也确实借此开了个好头,比如早期Allbirds的走红得感谢莱昂纳多不遗余力地带货,来自瑞士昂跑在傍上了费德勒之后,轻松打开全球市场,杰西卡·阿尔巴创立的护肤品公司Honest也曾是消费领域屈指可数的独角兽。

由杰西卡·艾尔巴创立的Honest在2021年5月登陆纳斯达克

只是从0到1的顺利,并不意味着从1到10的水到渠成。

对于新消费品牌来说,赚钱模式无非两种:要么做小而美的圈层生意,在核心消费者身上多薅几次羊毛;要么做大众生意,铺渠道、做声量,从而扩大消费者基数。

只不过,现阶段的许多新消费品牌,深陷两头不沾的尴尬境地。

一方面,新消费品牌的产品可替代性太强,核心消费者难寻。根据BCG和小红书发布的2021中国新消费市场洞察报告,新消费品牌的半年复购率大多低于20%,大于75%的消费者更认可单品而非品牌[11]。

也就是说,即便是新品牌在产品上有所创新,也难逃被跟随者疯狂copy,最终面目模糊的结局。

哪怕定价1美元,美元剃须刀俱乐部也还是遇到了复购难的问题。于是它推出了“订阅模式”,让消费者成为会员,每个月花1美元(另付2美元的快递和手续费),公司送货上门。相比被动等待下单,公司用主动吸引会员的方式提高了复购率。

另一方面,如果想要扩大消费者基数,就只能不断烧钱去营销,自此陷入高营销、高营收、难赚钱的怪圈。*日记和Allbirds们一路增长一路亏,很难逃出这个圈。

小品牌在内卷中奄奄一息,能熬出头成为大品牌的凤毛麟角。电子商务数据分析公司PipeCandy与Retail Dive的一份报告显示,美国约75%的DTC品牌的在线销售额不到100万美元,只有不到1%的品牌带来了超过5亿美元的在线销售额[10]。

向上卖不出高溢价,向下又难以成为大众消费品,尴尬之中的新消费开始拥抱相似的命运。

03 、殊途同归

感知前途未卜的新消费品牌们纷纷收敛了姿态。可以用三种方式来概括它们的归宿:卖个好价钱委身大集团;多元化经营;以及向当初颠覆的线下进军。

有着女版Allbirds之称的Rothy's,靠着环保材料、可机洗的女鞋起家。其估值高达10亿美元,最终被人字拖Havaianas的母公司买下了半数的股权。The Ordinary被视作是天然护肤品潮流的开创者,在2020年销售额约4.6亿美元,2021年被雅诗兰黛以22亿美元买下。

新消费们之所以前赴后继奔向大集团,不仅是因为背靠大树好乘凉,更重要的是,空有品牌和运营能力的新消费,能够在供应链和全渠道建设等短板沾沾大集团的光。对大集团来说,收购新品牌不光可以补齐集团品牌矩阵的版图,还减少了一个竞争对手。既然一时半会打不死,那就不如花点小钱收购。

只不过,被收购的门槛也越来越高,大品牌也不是大冤种。“收购一个没有收支平衡或盈利的品牌,就像是在高速公路开倒车一样愚蠢”,新品牌投资人、顾问 Nik Sharma这样说[5]。

至于多元化,缺啥补啥是消费品扩版图的基本思路。在中国,新消费也正在复制大鱼吃小鱼的故事。*日记收购Eve Lom,借此攀上高端护肤品的高枝。喜茶入股Seesaw,也是想在奶茶之外蹭一蹭咖啡的热度。

与此同时,仅靠线上红利喂不饱的新消费们,如今不得不纷纷线下历劫:Warby Parker五年开了100多家店,疫情前,有65%的销售来自线下[7];*日记曾扬言三年开店600家,元气森林忙着和可口可乐、农夫山泉抢冰柜,更有钟薛高、王饱饱、莫小仙等一众网红新品牌抢滩线下商超便利店[8]。

在流量到顶、互联网用户快不够用的背景下,“互联网品牌,不做线下就没有未来”传递出的忧患意识从未如此强烈。

一个令人遐想的情况发生在了今年5月:欧莱雅和资生堂先后宣布在华成立投资公司,网罗新品牌。曾在美股短兵相接的中 美新消费们,说不准以后有机会成为同族姐妹呢?

04、尾声

三月底,在上海人民即将迎来封控的前夕,曾有人发朋友圈调侃:真诚建议投资人们去看看便利店货架上还剩下哪些品牌,记得下次千万别瞎投了。

长达两个月的必要生活里,shake shack昙花一现,小葱、泡面、可乐却是实打实的文艺复兴。作为新消费的桥头堡,上海的新消费品牌们赶在崇明蔬菜基地DTC之后,也纷纷开启了有限自救,工厂发货、团购直送小区。

面对市场寒风和黑天鹅事件,尚未站稳脚跟的新消费品牌开始接受现实:高举高打的日子早已逝去,先好好活着再说。

参考资料

[1] DTC Briefing: Despite a pandemic boom, consumer VCs are looking beyond DTC brands

[2] 9 venture capitalists to know if you're raising capital as a young DTC brand and what they look for in a founder

[3] Why the next Warby Parker or Allbirds might not be backed by VC

[4] 新消费重构再出发,国金证券

[5] The DTC Party’s Over. What Happens Next?

[6] Roughly 75% of DTC brands bring in under $1M in online sales: report

[7] Allbirds们大举进军线下零售,线上起家的DTC品牌们为何“疯狂开店”? | CBNData

[8] 新消费品牌逐鹿线下-36氪

[9] Allbirds Reports Fourth Quarter and Full Year 2021 Financial Results

[10] Roughly 75% of DTC brands bring in under $1M in online sales: report

[11] BCG& 小红书:2021中国新消费市场洞察报告

[12] In 2020, DTC brands will hit a revenue wall

[13] The rise of giant consumer startups that said no to investor money

[14] Can direct-to-consumer brands survive the COVID-19 apocalypse?

[15]新品牌大跃进:千亿资本待投,疯狂烧钱模式开启,蓝鲨消费