自1942年杜邦公司发明聚丙烯腈(PAN)纤维技术的很多年间,碳纤维一直是一种贵族化的材料,素有“黑色黄金”之称。

它密度比铝低、强度比钢高,以出色的力学性能和化学稳定性被人们所称道,通常应用于各种高大上的航空航天设备以及昂贵的体育休闲用品:美国的小型固体洲际战略导弹“侏儒”,宝马的i3、i8以及7系主流车型,世界*自行车品牌土拨鼠山地自行车都使用了碳纤维。

因为价格昂贵,碳纤维材料难以像合成树脂、橡胶、玻纤一样实现大规模应用。

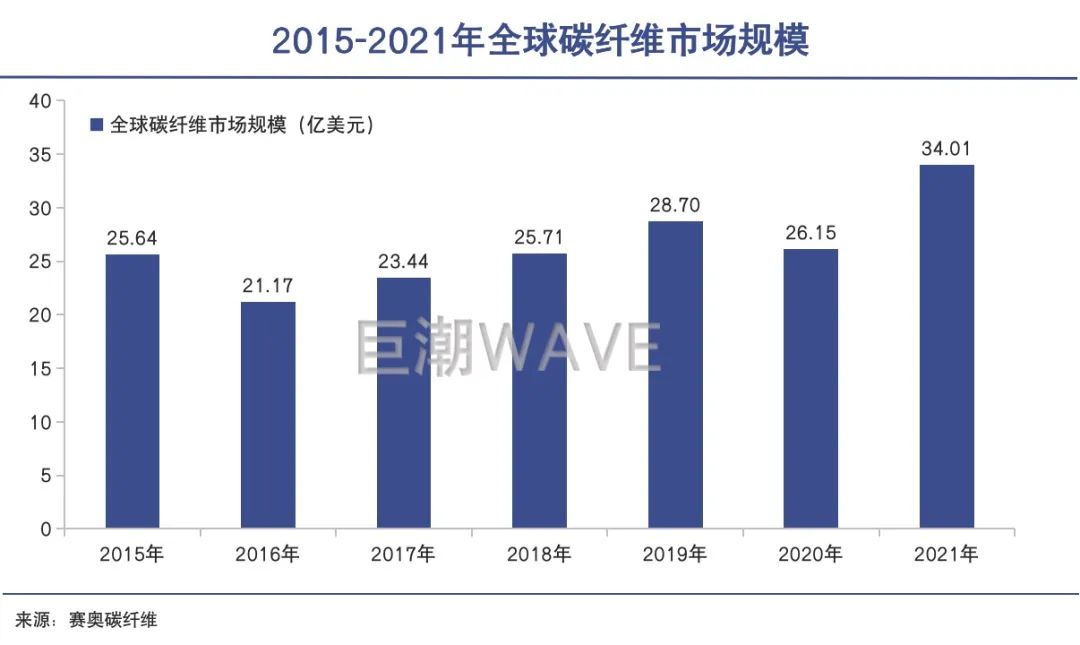

直到2019年时,全球碳纤维市场需求量才首次达到10万吨。即使是世界级的碳纤维龙头,美国赫氏近年来创下的最高年营收(2019年)也仅仅是160多亿元。整个行业曾经异常“高冷”,难以实现真正的繁荣。

这一固有的行业困境在近些年迎来新的转机。

随着碳纤维制造工艺日益成熟,制造成本不断下降,此时来自下游新能源产业的应用引燃了需求,碳纤维的规模化应用场景得以实现突破。

在碳中和的数条关键赛道当中,风电行业需要使用碳纤维的材料用作风电叶片;氢能行业需要使用碳纤维材料作为燃料电池储氢瓶方便运输;光伏行业需要使用碳纤维材料取代石墨,用于单晶硅炉内的碳毡功能材料、保温桶、护盘等关键部件。

包括新能源车行业也一直在期待碳纤维价格下降到合理区间,可以用来减少自重、提升续航。

整个过程又恰好伴随着国内企业的崛起。正如在家电、电子产品、光伏等多个领域发生的一样,国内企业往往以较低的价格占领市场,同时大大拓宽下游应用规模,加速整个行业的成长。

如果说此前数十年碳纤维的应用是一直是从1-10的话,在双碳战略和国产化的浪潮下,碳纤维正迎来从10-100及“中国制造”的新阶段。正如2021年中国纺织工业联合会副会长端小平在一次全球性化纤行业会议上做出的判断:“以碳纤维为代表的高性能纤维将开启黄金时代。”

黄金时代

只有进入到广阔的民用大市场,碳纤维才能摆脱“高冷”的面貌。

碳纤维材料在过去多年难以大规模应用,产品价格昂贵是最核心的原因之一。价格昂贵与应用有限互为因果:售价昂贵导致下游使用较少,使用较少导致下游厂商无法顺利扩产。

但也正是因此,一旦碳纤维在民用大市场找到核心应用 ,下游需求很容易迅速引爆,带动市场规模高速扩容。

过去两年,碳纤维市场繁荣的主要驱动力就来自于风电叶片与碳碳复材,两者都是民用领域(相对*领域)。根据机构赛奥碳纤维的数据,2021年全球碳纤维需求量占比前三的领域依次是风电叶片28%、体育休闲16%、航空航天14%,国内碳纤维需求量占比前三的领域依次是风电叶片36%、体育休闲28%、碳碳复材11%。

碳纤维在风电领域的规模化应用,主要归功于风电整机龙头维斯塔斯。作为世界*的风力发电设备生产商,维斯塔斯在风电领域创新性的使用大丝束碳纤维,促进了风电领域碳纤维需求的快速增长。

CWEA数据显示,2015-2021年间,全球风电领域的碳纤维需求迅速从1.8万吨增长到了3.3万吨,占到了2021年全球碳纤维总需求的约30%;而2021年仅维斯塔斯的碳纤维用量就在2.5-2.8万吨左右。

碳碳复材的需求增长,则主要源于光伏单晶硅炉内的碳毡功能材料和坩埚、保温桶、护盘等。在碳中和政策的推动下,国内光伏企业隆基、晶科、中环、晶胜机电、晶澳大量采购单晶硅炉增进了对碳纤维的需求。

需要注意的是,按照不同的用途,碳纤维的品类也分为宇航级和工业级两类,两种碳纤维价格相差高达4.29倍。前者是小丝束,价格高,主要应用于国防工业、高技术、以及体育休闲用品;后者是工业级大丝束,价格低,主要应用于土木建筑、交通运输和能源等行业。

虽然产品价值低,但风电、压力容器等工业领域却以旺盛需求拉动了整个碳纤维市场的增长。这也从另一侧面说明,只有进入到广阔的民用大市场,碳纤维才能摆脱“高冷”的面貌,真正打开未来成长的空间。

由此也可以预见,随着碳纤维材料不断触及到规模化和价格下降的临界点,其工业用途将会爆发式增长,并取代国防、航空、体育消费等,成为其*的发展驱动力。

《2020全球碳纤维复合材料市场报告》预测,到2025年全球碳纤维需求将达到20万吨。也就是说,从1959年到2019年,*个10万吨经历了60年,而下一个10万吨可能仅需要6年。

对于国内碳纤维企业而言,所谓的黄金时代也包含两个层面的含义,除了下游需求旺盛,市场快速爆发之外,企业的盈利能力也得以快速提升,充分享受了市场红利。

此前多年,由于国内碳纤维产线偏低端、工艺不完善,造成生产成本高企,加之下游竞争激烈,大部分碳纤维企业处于亏损状态,生存状态较为艰难。

近两年由于下游风电需求旺盛造成供应紧张,国内市场碳纤维价格持续上升,产品产销两旺、供不应求,企业盈利也得到了大幅改善。

2021年,光威复材、中简科技、中复神鹰、吉林碳谷、恒神股份5家碳纤维上市公司首次实现了全面盈利。碳纤维行业的国产化率也由2015年15%逐渐提升至2021年47%,行业迎来了*个黄金时代。

谁的机会?

对碳纤维性能要求没那么高的民用领域,才是未来碳纤维的主要增量所在。

提及碳纤维,很多人惯性想到的是日本产品。日本拥有著名的东丽、东邦和三菱3家*公司,他们代表了世界碳纤维行业的最*技术水平。

就连衡量碳纤维强度的T300、T800、T1000等称谓,其实原是日本东丽公司的碳纤维型号。由于东丽公司在行业内的地位,导致其无形中演化成类似于某种强度的碳纤维标杆。

时至今日,尽管有国家政策的大力扶持,但国内在碳纤维的质量、技术和生产规模上与国外仍有不小差距,特别是高性能碳纤维技术仍被发达国家所垄断。

2019 年中复神鹰在国内首次实现了干喷湿纺 T1000 级超高强度碳纤维工程化,代表着当时最高的技术。但T1000只是日本东丽在80年代的制造水平,由此可见在尖端碳纤维技术上,国内与日本仍有数十年的差距。

不过尖端技术对于国内碳纤维企业快速崛起、占领市场并不是很大的障碍。如前文所言,虽然*、航空等领域的碳纤维性能更强,价格是普通民用碳纤维的数倍,但其应用规模较小,市场容量有限,企业只能曲高和寡。

对碳纤维性能要求没那么高的民用领域,才是未来碳纤维市场的主要增量所在,是碳纤维市场的星辰大海。

以风电应用为例,按照维斯塔斯内部的统计,使用碳纤维的拉挤工艺相较于传统的全玻纤主梁,叶片成本上升10%左右,但是减重效果达到了40%,因而发电效率更高。2021年的风电装机总量是3万台,如果全部都能使用拉挤工艺,需要用到12-15万吨碳纤维,将超过2021年全球碳纤维的整体市场规模。

因此在民用领域的竞争,碳纤维企业比拼的关键在于生产工艺的成熟度(关系到产能利用率)和降低生产成本的能力。

过去几年,正是碳纤维制造成本的不断下降,使得其在广阔的民用领域规模化应用成为可能。根据海关总署公布的进口碳纤维平均价格,2011-2012年进口碳纤维平均单价最高为3.5万美元/吨,而截止到2020年进口碳纤维平均单价持续下滑,*至约1.5万美元/吨,期间碳纤维单价降幅超过50%。

从更远的角度看,虽然原油、丙烯、丙烯腈等原材料的涨跌和下游风电等市场的周期性波动,会给碳纤维企业的业绩带来一定的周期属性。但从更长周期来看,技术升级、降低成本能够帮助其进一步打开下游的应用场景,实现长期成长。

当然,即使对性能要求不高,碳纤维行业也始终是高门槛的游戏,没有5-10年技术研发投入与工艺积累,很难实现稳定产业化生产。

此前,国内绝大部分碳纤维企业都经历过长期煎熬——试生产与稳定期阶段生产出的产品难以达标。在行业的高速成长期,谁能够快速扩产、并完成产品达标,就有望享受更多市场红利。这更多地取决于碳纤维企业的生产工艺水平与技术积累。

写在最后

双碳战略下,风电、光伏和氢能的发展,开启了碳纤维从10-100的新阶段,促使其快速走向广阔的民用市场,也给了国内碳纤维企业以新的发展机遇。

2015年-2021年,碳纤维行业国产化率由15%逐渐提升至47%,产能已经占到全球市场约21%的份额。国海证券测算,2025年国内碳纤维需求有望达到15.9万吨,对应市场空间232亿元,已经超过了2021年全球碳纤维的整体市场规模。

在风电、光伏、新能源车等碳中和核心赛道上,我国已经占据了产业链的主导位置,而在与其紧密相连的碳纤维赛道,国产碳纤维弯道超车的“奇点”也即将到来。