近日,中复神鹰碳纤维股份有限公司(以下简称“中复神鹰”)冲刺科创板,保荐机构为国泰君安证券。

中复神鹰是一家专业从事碳纤维研发、生产和销售的国家高新技术企业,对外销售产品主要为碳纤维。

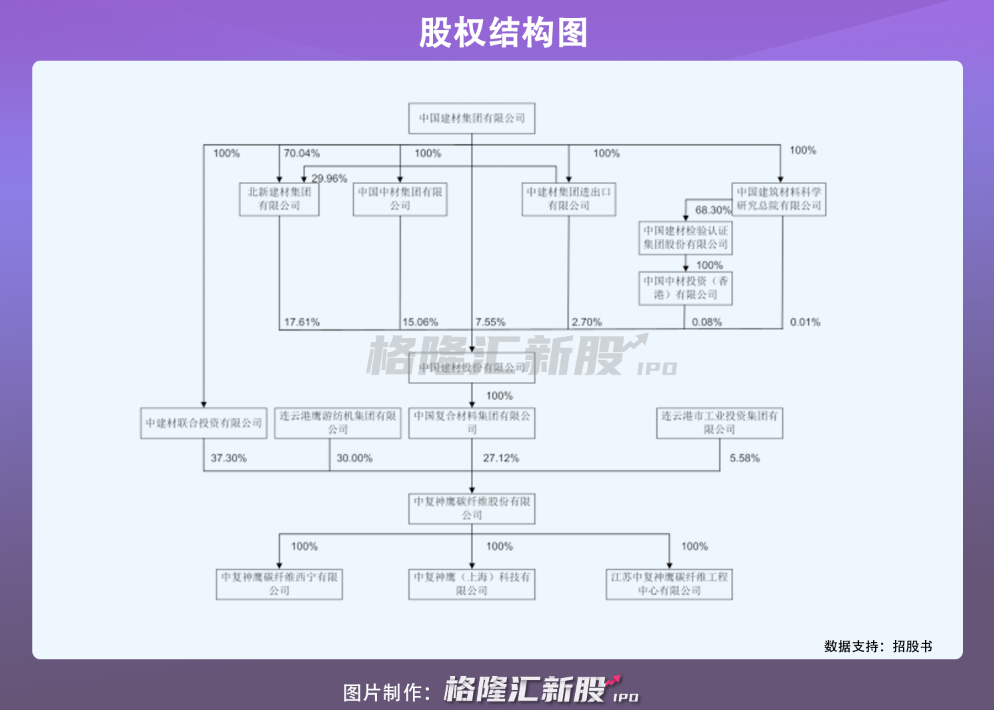

根据招股书,中联投持有发行人298,399,282 股股份,占发行人股本总额的37.30%,为控股股东;实际控制人为中国建材集团,而中国建材集团通过中联投、中国复材合计控制中复神鹰 64.42%的股权。

根据中国化学纤维工业协会统计,2020 年度国产碳纤维总产量 1.80 万吨,公司 2020 年碳纤维产量 3,777.21 吨,占国内总碳纤维产量的比例达 20.98%,排名国内碳纤维产量第二位;2020 年度国内碳纤维总消费量达 4.88 万吨,公司 2020 年碳纤维国内销量 3,625.28 吨,市场占有率达 7.43%。

本次IPO拟募集资金18.45亿元,主要应用于西宁年产万吨高性能碳纤维及配套原丝项目、航空航天高性能碳纤维及原丝试验线项目、碳纤维航空应用研发及制造项目以及补充流动资金。

碳纤维是由有机纤维在 1,000℃以上裂解碳化形成的含碳量高于 90%的无机纤维,不仅具有碳材料的固有本征特性,又兼备纺织纤维的柔软可加工性,是新一代增强纤维广泛应用于航空航天、风电叶片、体育休闲、压力容器、碳/碳复合材料、交通建设等领域。

我国的碳纤维行业起步于 20 世纪 60 年代,几乎和日美等国家同时起步,但由于相关知识储备不足、知识产权归属等问题,发展缓慢。2019 年以来,随着下游风电叶片等领域的需求快速增长,以及 2020 年疫情导致国外碳纤维进口难度增加等原因,国内碳纤维市场需求快速扩张,目前国内市场呈现供不应求的局面。

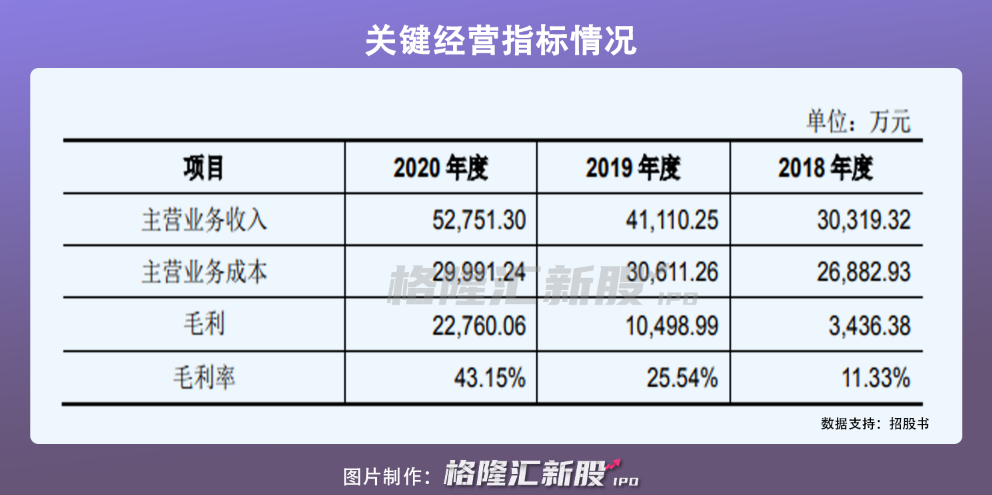

报告期内,中复神鹰营业收入分别为 3.08亿元、4.15亿元、5.32亿元;实现归属于母公司所有者的净利润-2447.99万元、2615.11万元、8523.18万元,维持了一定的增势。同时,公司毛利率水平逐年提高,分别为11.33%、25.54%、43.15%,主要受益于该产品的销售单价上升和单位成本下降所致。

其中,销售价格方面,由于高强型碳纤维的应用范围较广,报告期内随着碳纤维及其复合材料应用领域快速拓展,下游客户的市场需求快速增长,碳纤维产品供不应求,带动公司产品的销售数量和销售单价不断提高;成本方面,报告期内公司主要原材料丙烯腈的市场价格降幅较大,且随着公司产量的提高导致单位产品分摊的固定成本降低,导致报告期内公司碳纤维产品的单位成本有所下降。

报告期内,公司主营业务收入来自于碳纤维产品的销售,其中 SYT49S、SYT45 和 SYT45S 三种型号产品销售收入合计占主营业务收入的比例分别为84.75%、88.03%、90.46%和 87.14%,是公司营业收入的主要来源。

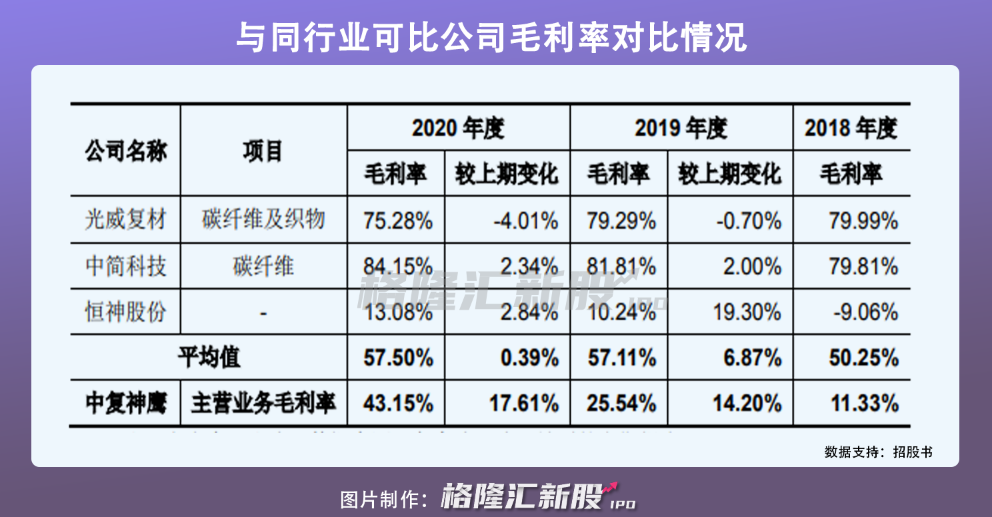

不过,报告期内,公司以民品碳纤维业务为主,相对于同行业可比上市公司以军品碳纤维为主的业务体系,公司产品利润率相对较低。

可以发现,公司主营业务毛利率低于光威复材、中简科技碳纤维业务毛利率,主要原因是公司以民品销售为主,与日本东丽、日本东邦、日本三菱丽阳以及美国赫氏等国际巨头的进口碳纤维产品市场基本重叠,市场竞争较为激烈,因此产品价格相对偏低。而光威复材、中简科技两家同行业公司以军品销售为主,市场准入门槛较高,毛利率相对较高。

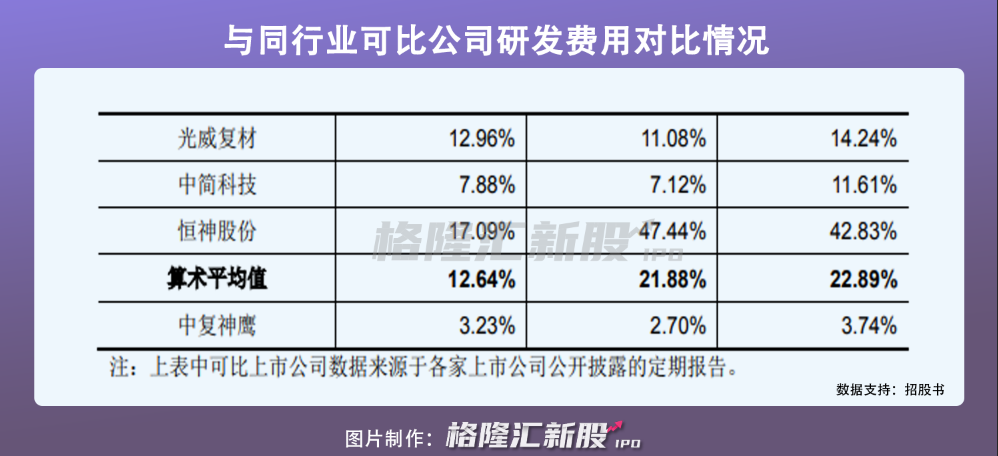

同时,与同行业公司的平均水平相比,公司的研发费用占营业收入比例较低,2018 年、2019 年和 2020 年,公司研发费用合计金额分别为 1151.50 万元、1122.40 万元和 1717.96 万元,占营业收入的比重分别为 3.74%、2.70%和3.23%。

此外,报告期内,公司碳纤维机器设备主要向关联方江苏鹰游定制采购,因西宁万吨碳纤维项目建设需要,2020 年公司向关联方江苏鹰游采购机器设备 2.84亿元。基于公司技术保密要求等原因,自 2006 年设立以来,一直采用由公司提出碳纤维核心设备工艺技术要求并交付鹰游集团及其 2013 年成立的下属公司江苏鹰游进行装备设计制造的模式,该模式在实践中取得成功,公司生产装置规模不断增大,新建单线的生产能力逐步提高。不过,未来若公司关联交易持续扩大,关联方定价不公允或不合理,有可能对公司独立性以及经营业绩产生不利影响。

结语

国产碳纤维正处于加速进口替代的机遇期,在航空航天、压力容器、碳/碳复合材料等高附加值领域的应用前景广阔,国内碳纤维相关企业存在盈利空间,但是只有拥有自主知识产权和持续创新能力的企业才能在未来竞争中占得先机,中复神鹰在研发创新上还亟待进一步提升。