“新势力四小龙”终于要齐聚港股。

继蔚来、小鹏、理想之后,威马汽车的IPO招股书也在2022年6月1日经港交所披露。

作为国内最早一批造车新势力,威马汽车曾和“蔚小理”平起平坐,号称“四小龙”。作为很早就有独立生产基地的新势力车企,威马在上市前已累计获得350亿元融资,也代表了资本相当程度的看好。

但差距在近两年逐渐显现,威马汽车在排行榜上的位次掉了又掉,鲜少再和另外三家造车新势力相提并论,曾经的“四小龙”变成了“蔚小理”。

2020年以来的多次“自燃”事故,无疑会对威马汽车品牌声誉带来一定影响,然而即便在2022年4月19日再次发生“自燃”事故,威马汽车还是在一个多月后披露了招股书,可见其上市之急迫。

“流血”上市的威马到底有多缺钱?前期的一系列关键选择,又给威马带来了什么样的结果?招股书中的数据,给出了一个更完整的答案。

资金紧张

在资本市场上姗姗来迟的威马汽车,曾先后在科创板和美股“试探”,起了个大早却赶了晚集。此时威马汽车才预备正式登陆港股,和已经美股上市,之后转移阵地至港股的“蔚小理”相比,落后了2-3年。

直观结果就是,威马汽车在融资方面的通道迟迟没能完全打开,整体的资本结构中,带息债务需要承担更为主要的融资压力。

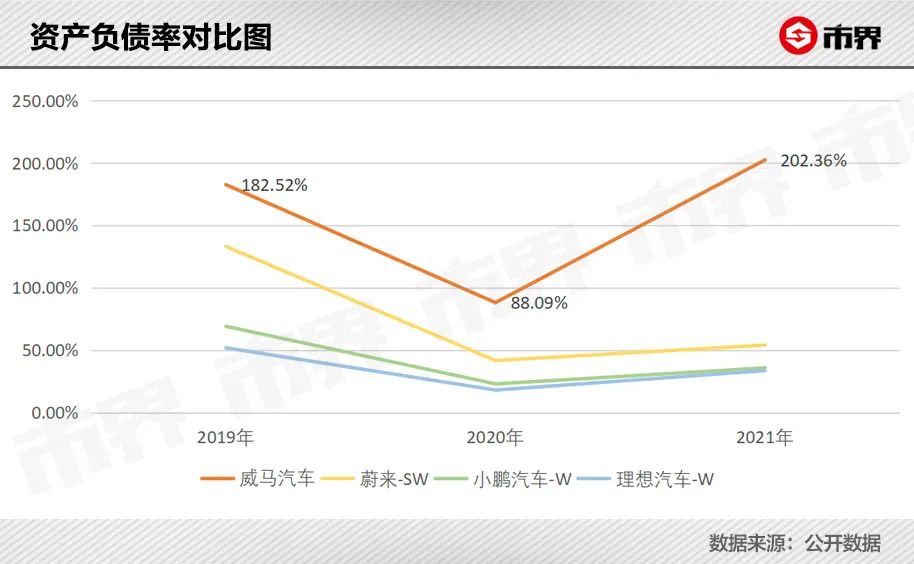

横向对比四家造车新势力(以下简称“新势力四小龙”),2021年末威马汽车的资产负债率已达到惊人的202.36%,远超出另外三家的30%-55%,意味着威马汽车每1元的资产伴随的都是2元以上的负债。

超高的资产负债率背后,是威马汽车当前更大的偿债压力和更高的财务成本。

从带息债务的角度来看,2021年末威马汽车将于一年内到期的有息借款达到30.3亿元,现金及现金等价物却只有41.56亿元,相比之下蔚来汽车虽然短期借款高达72.98亿元,但账面现金超过150亿元,腾挪空间显然更大。

与此同时,相比“有钱一起赚、没钱一起亏”的权益投资,债务融资需要支付更高、也更为“硬性”的财务成本,威马汽车的高额财务费用已然成为蚕食利润的一个重要因素。

数据显示,2021年威马汽车财务成本(利息支出)达到8.11亿元,为四家之首,占收入比重更是达到17.1%,而另外三家2021年利息支出占总收入比重均不超过2%,差距相当悬殊。

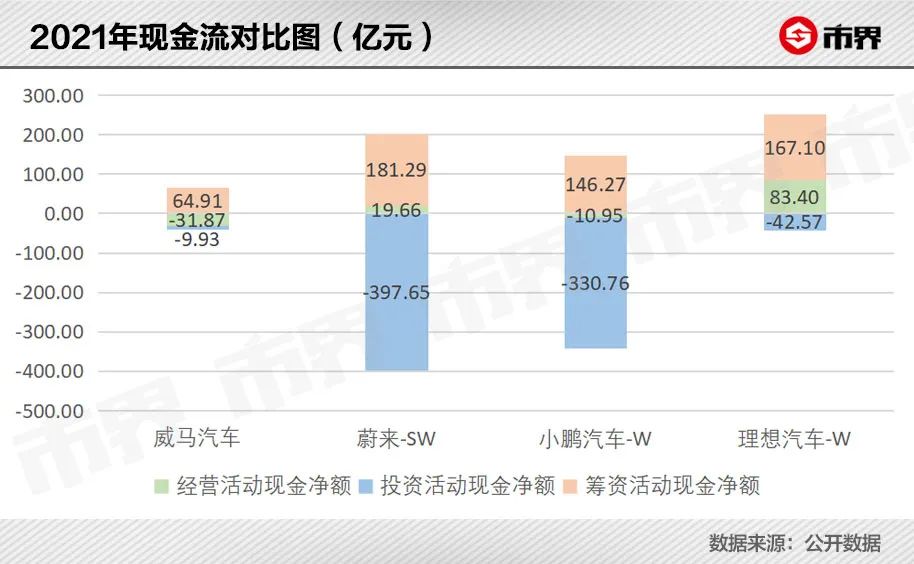

从整体的现金流情况来看,2021年威马汽车是四家中经营活动现金净流出最多的——说明主业仍在大把花钱,而别人已经开始逐渐赚钱,或只是小亏。

与此同时,和另外三家相比,2021年威马汽车筹资活动的现金流入十分有限,只有64.91亿元,主要是因为股权和债权融资的同时,需要滚动偿还大笔的前期债务,进出相抵后净融资额大幅缩小,而另外三家自2018年以来陆续于美股、港股上市,已在资本市场抢滩登陆。

经营活动一直在花钱,筹资活动融资额又相对有限,威马汽车对外投资也变得“束手束脚”,近三年投资活动现金净流出合计只有50亿元,另外三家则在255亿元至414亿元之间。

如此看来,越来越缺钱的威马汽车确实需要跑步上市,开拓全新的融资渠道。

威马的选择题

对于正处于新赛道、高成长期的企业而言,缺钱无疑是致命的,在该花钱的时候没有足够的钱可花,将对业务扩张、研发投入等问题产生一系列的连锁反应,最终加剧资金紧张的局面。

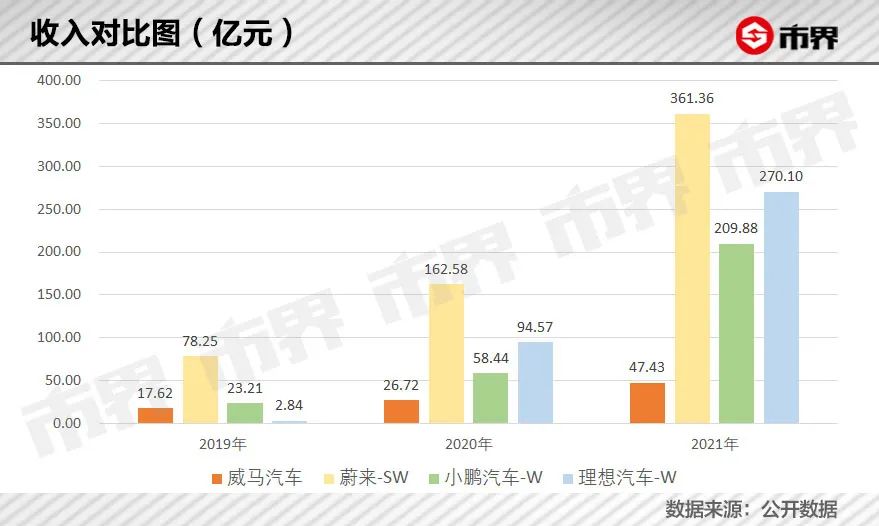

从收入规模来看,2019年新势力四小龙都处于发展相对早期的阶段,威马汽车17.62亿元的成绩和小鹏相当,远高于当年只有2.84亿元收入的理想汽车。

也难怪2020年初在王兴表示看好理想汽车时,威马汽车创始人沈晖隔空喊话“威马一定会是Top3之一”,还表示如果输了就送王兴一台车。

王兴并未回应沈晖的喊话,而后来的威马汽车也显然没能完成赌约,与另外三家的收入差距还被进一步放大。2021年收入不到50亿元的威马汽车,别说和“蔚小理”比肩了,现在看来连“比腰”都有困难。

在这背后是掉队的销量和中低端定位下的低售价。

威马汽车一度试图通过发力网约车市场,抢占短期内收效更明显的To B市场,从而忽略了细水长流的To C生意,2021年10.73万元的平均单价远低于另外三家。

但低价最终没能给威马汽车带来更高的销量,更大范围的个人车主也鲜少愿意自掏腰包买一辆“网约车同款”,2021年威马汽车卖出4.42万辆,不及“蔚小理”的一半。

从资产结构来看,一个明显的区别是,威马汽车的固定资产2020年就达到54.11亿元,超过了“蔚小理”25亿元至50亿元的水平,目前威马汽车固定资产占总资产的比例仍达到30%左右,远超“蔚小理”的7%至8%。

这代表威马汽车对于工厂、制造方面“硬实力”的重视程度。2021年末,威马的年产能达到25万,而蔚来不过24万,但威马的产能利用率仅有17.6%。

与“重资产”相对应的是威马在核心技术和研发方面的相对弱势。

从研发支出来看,虽然威马汽车2021年拿出了20.69%的收入用于研发,在四家中属于最高比例,但由于收入规模的落后,从*值水平来看,威马汽车的研发支出不到10亿元,另外三家在32亿元至46亿元,三年累计的差距可想而知。

从研发团队来看,2021年末威马汽车有1141位研发人员,但“蔚小理”分别有4809、5271和3415位研发人员。

在这背后是威马对百度的日渐依赖。

2017年12月威马汽车获得了百度10亿美元的B轮融资,代价是一系列相对苛刻的竞业条款。

在之后持续的融资和合作中,双方的关系日渐紧密,威马持续在汽车工厂方面耗费大量精力,注重“车身”的打造,而包括自动驾驶技术和操作系统在内的“灵魂”,则更多仰仗于合作伙伴百度的支持。

结果原本表示“不造车”的百度,终于还是在2021年亲自下场,加入造车大部队,而威马显然也需要重新审视自己在“软实力”方面的投入。

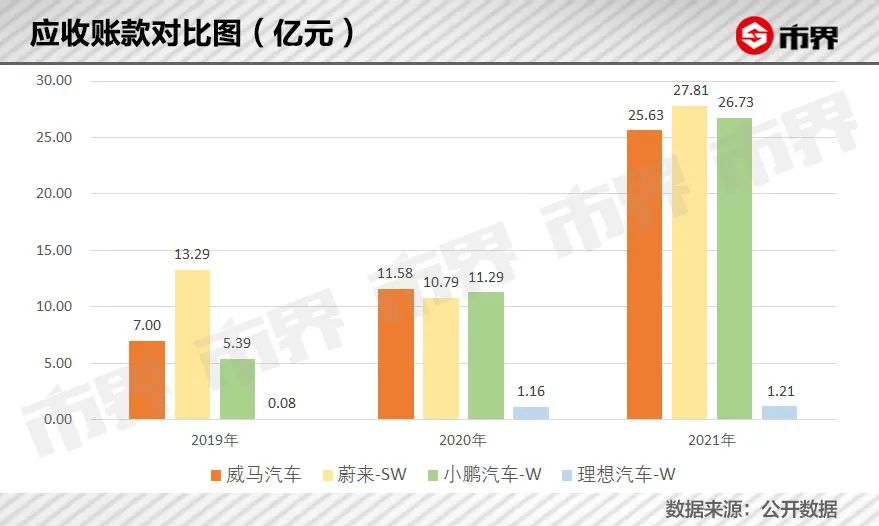

除此之外,一个值得关注的数据是,威马汽车的收入规模虽然不及别人的1/4,但2021年末应收账款却毫不示弱,达到了25.63亿元,与蔚来和小鹏相当。

这意味着威马汽车的应收账款周转天数达到漫长的141天——一辆车卖出去、确认收入之后,威马汽车要等足足4个多月才能收到钱,而“蔚小理”分别需要20天、33天和1.6天。

重要原因在于,威马汽车在2021年末有621家合作伙伴门店,主要是经销模式,而“蔚小理”的线下门店数量分别为358家、357家和206家,且大部分都是直营店。

一向推崇经销(代理)模式的沈晖,曾在2018年世界互联网大会上表示,直营模式更适合小众高端市场,而非威马汽车这样大批量生产交付的品牌定位。

经销模式虽然能一定程度上转移销售压力和渠道建设压力,却也使其错失了近距离接触消费者的机会,且2019年至2021年威马向合作门店分别支付的3.48亿元、7.75亿元和16.21亿元返利和补贴,也在大幅蚕食利润。

多重因素影响下,威马汽车2019年至2021分别亏损41.45亿元、50.84亿元和82.06亿元,合计亏损174亿元,经调整的亏损也有136.32亿元,占三年总收入比重的148.6%。

综合近3年的收入和成本费用,相当于每卖一辆10万元的车,要亏掉近15万元,远高于“蔚小理”三年合计的亏损率。

此次成功上市融资,威马汽车的资金压力或能得到一定程度的缓解,但显然无法解决全部的问题。

不论是偿债、经营亏损、直营体系搭建还是研发投入,想要赶上“蔚小理”,同时压制住新晋对手哪吒和零跑,威马需要花钱的地方太多了。