已经搞了15年的“618”大促销,今年这届*“救命意义”。

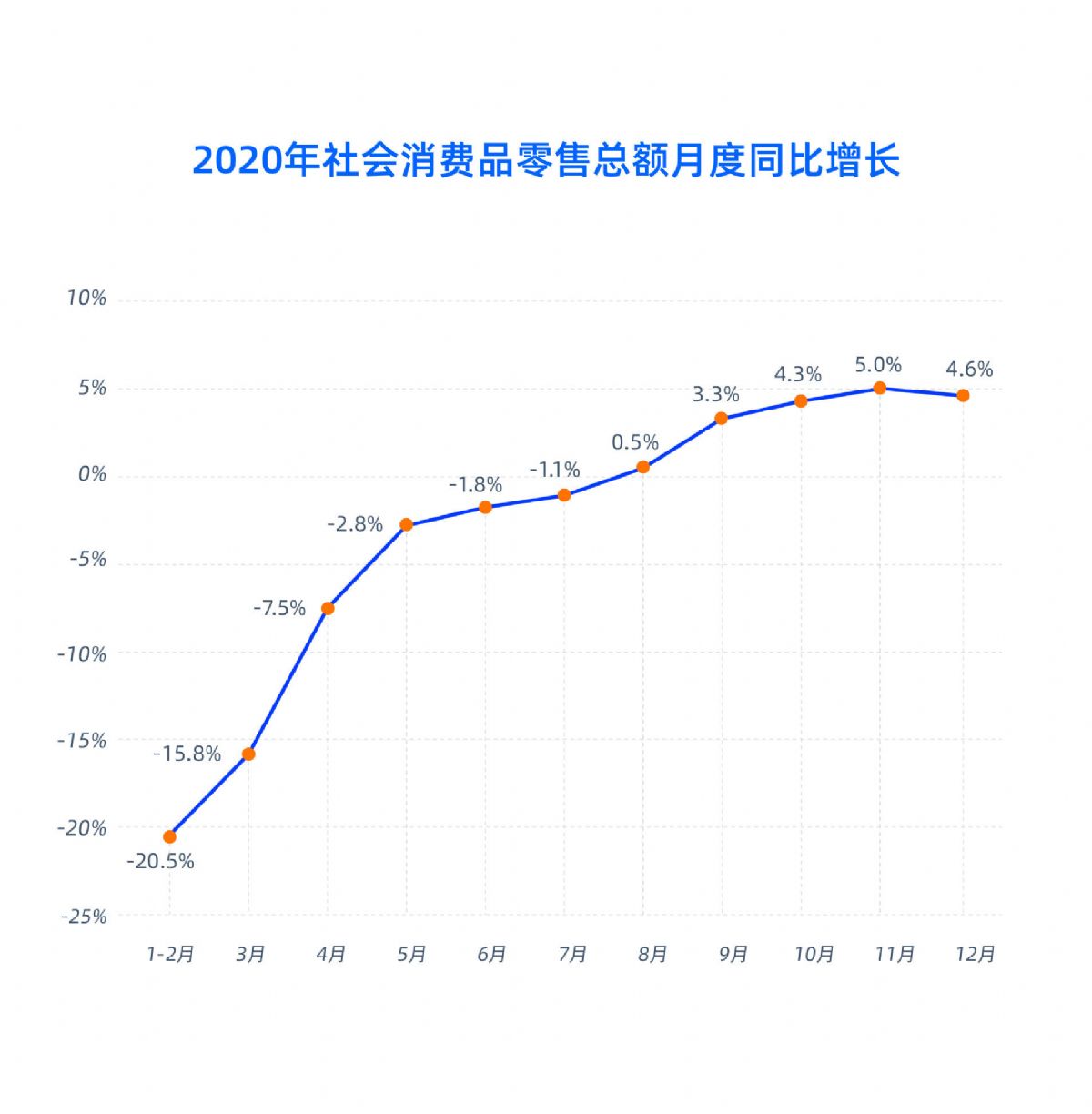

在奥密克戎的侵袭下,我们的消费生活今年再次被打乱——数据上,在*挑战的4月,社会消费品零售总额同比下跌了11.1%,这对于习惯了一直上涨的我们来说是个少见经验;落到每个人的真实体感上,你或许出于担忧,不止一次囤了米面粮油,但衣服口红这种可买可不买的,已经很久没有剁手。

消费信心恢复了几成?消费复苏需要多久?今年的618正站在这样一个关键路口,具有极强的指征意义。

虽然“艰难”局面不出意料——多方数据都显示,除家用电器、母婴和宠物用品等少数类目外,今年618的预售成绩同比都出现了下滑——但经过一轮商家访谈,我们仍发现存在一些“复杂地形”,一些“生存之道”。

先来看看36氪根据今年1-5月社零数字整理的、同比表现最差和增长*的几个品类:暂缓大宗消费在意料之中,汽车、金银珠宝、以及折射着房产市场的家具、建材品类,持续跻身跌幅榜前列;同时,人们也减少了服饰、化妆品的消费,在情况最严峻的4月,这两个品类跌幅均达22%左右。

上涨幅度*的品类,则体现出强烈的“刚需”特性和疫情特色:粮油、食品和饮料,过去四个月每个月都是上涨的;同样坚挺向上的,还有药品和石油及其制品。

制图36氪

消费环境的宏观变化直接影响了商家们参与618的决策。

毛利较高的服装、美妆过去是大促主力,但由于今年需求格外不振,服装商家们参与促销的热情不高,甚至许多“不高不低”的品牌直接放弃了618;与之相反的是,低毛利的3C为了“保命”咬牙让利,没有一家手机品牌在促销上掉队。

还有一些明显的变化:今年618不再是被商家视为上半年营销的收割场,而是为下半年做准备,大品牌对于短期ROI看得更淡了;抖音和快手对3C以及美妆品类的扶持力度在618*加大,这让京东和天猫感受到压力。

回顾2020年疫情最初爆发之时,一位头部电商代运营负责人对36氪回忆,那轮消费在线上回温大概花了4到5个月时间,食品、百货等日常刚需恢复最快,而服饰、汽车、箱包等品类的复苏,甚至花了两个季度。

官方数据则显示,封城2个半月的武汉,社会消费品零售总额在解封后历时8个月恢复增长;封控一个月的南京消费由跌转升,则用了4个月。

来源:国家统计局,制图:36氪

今年又该怎么做?我们认为不该去“赌”短时期内消费的巨大反弹。36氪访谈的诸多商家、从业者,都选择控制风险,竭力寻求一个确定的生意。

由于平台方未公布、乃至不会公布今年618的全貌数据,36氪通过上市公司财报、第三方行业数据,以及与各品类商家、代运营商的访谈,试图拼出一幅2022年618、或者说今年上半年消费品市场的面貌。

我们的关键结论包括:

服饰:夏秋两季新品断档,杀入抖音和视频号

化妆品:彩妆“滑铁卢”,但视频卖香水美容仪还有机会

食品饮料:买菜吃肉未必要靠传统电商,未必要挤618

手机:旧手机还能撑一撑,手机公司今年618最卷

家电:撑场子就靠(最贵的)它了

服饰:夏秋两季新品断档,杀入抖音和视频号

认真想想,你有多久没买衣服了?今年上半年*挑战性的,当属服饰品类。

社零数据显示,过去三个月,服饰都一直位列下跌榜前茅。头部代运营宝尊电商旗下的服饰品类4、5月跌幅更是高达40-50%,直到6月才开始恢复。

“40-50%的下滑已经不算是最差了,属于平均水平”,一位服装行业的经销商颇为无奈地对36氪说。

制图:36氪

加上生产和供应链几乎停滞,不少服装品牌生产计划(夏装和秋装)被完全打乱,这意味着其放弃了今年大半的销售额。

新品断档,品牌们参与大促的积极性锐减。某服装品牌创始人称,除了有品宣需要的部分大品牌和新品牌还在积极参与618,韩都衣舍、毛菇小象、星柚、衣品天成、三彩、三福、拓森等大量“腰部”电商品牌基本放弃参与618;此外,海澜之家、太平鸟等大促常客也都将更多精力放在保住线下店铺上,几乎没有对618进行投入和关注。

对一部分重视利润的品牌商来说,大促不再有强烈的吸引力。上游原料涨价明显,服装行业的利润率只有6-8%,较最高点的50%缩水太多。在今年大环境严酷的情况下,大促期间营销成本还要上升很多,利润进一步下降,日子将十分艰难。

36氪从几个服装品牌处了解到,服装品牌们的投放量级普遍趋于理性,平均的营销投放占比在10%左右,较之以往动辄30-40%的占比缩水明显。

从已有结果看,服装品牌的大促交易额的确不理想。据知衣数据,截至6月3日,天猫女装尚未出现破亿的品牌。而久谦数据追踪的天猫618预售数据显示,5月26日至5月30日期间,服饰品类销售同比下滑46%。

在这样的大环境下,有两类商家活得还不错:一类是*的性价比,比如收尾货卖尾货的商家和白牌,这类商家只需要搞定货源;另一类则是高溢价,这需要有品牌力和故事。

但几位服装品牌的创始人均对36氪表示,会留待下半年发力,把重点放在冬装销售上:“疫情会稳定,消费会反弹。”

服装品牌在寻找新的渠道机会,比如去抖音做直播。2019年至2020年,淘系不少中小服装商家已经开始转型内容平台,大品牌因为决策周期长、二选一政策压力,直到去年下半年才开始流向内容平台,森马、Teenie Weenie、太平鸟等目前均已在抖音直播获得不错的销售表现。

据某电商行业资深从业者透露,此次参与抖音大促的商家应该超过40万家,其中服装和食品商家最多。服装也是目前抖音电商所有品类里GMV最高的,占比接近4成。品牌服饰正在取代工厂货和白牌,登上销售榜单靠前的位置。

不过,抖音的红利也不多了,一部分耕耘抖音电商时间较长的服装品牌表示,目前其品牌在抖音的增量开始放缓。

视频号成了他们选中的下一站:“我们觉得视频号在半年到一年左右会迎来爆发期,现在要赶紧去占坑”。据视频号团队此前透露,2021年末,视频号直播带货的销售金额较年初整体增长了超15倍。

化妆品:彩妆“滑铁卢”,但视频卖香水美容仪还有机会

化妆品已是连续四个季度出现负增长,同属受到新冠疫情冲击最严重的赛道之一。与服装类似,今年4月,它的社零数据同比下滑22.3%,

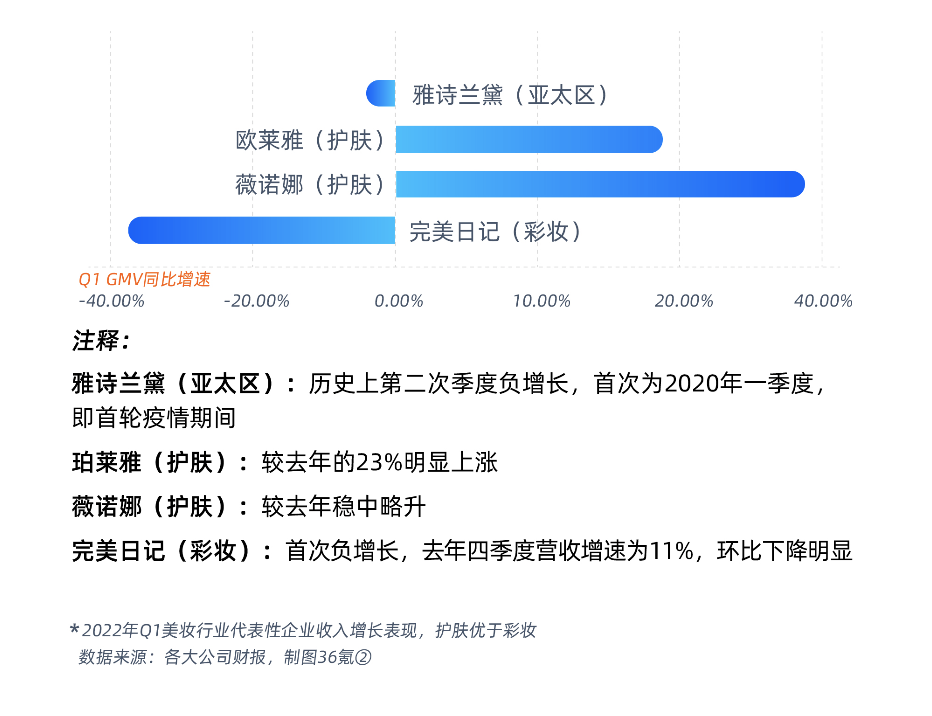

但细究起来,美妆、护肤两个看似相近的类目,在今年上半年却出现了冰火之别。疫情减少了外出和化妆的需求,但是护肤类目依然相对坚挺——出门少、哪怕出门也带着口罩,就不必涂口红了,但是面霜还是每天要抹的。

从几家公司的一季度财报也能看出这个趋势,部分护肤品还有上涨,但彩妆却跌得很惨。

制图:36氪

但走过全行业下跌的4-5月,行至618,冲击可能是全方位的。据久谦、国泰君安向36氪提供的数据,今年618首轮预售期间(5月26日至5月30日),天猫彩妆、护肤品的销售额双双同比下降,幅度在20%-30%之间,是除服装鞋包外最惨淡的类目。

直播间把化妆品促销变得常态化,让品牌们即使在618中,也拿不出更多的补贴了。618开始前,知名国际美妆代运营伽蓝集团(旗下拥有自然堂、美素、春夏、植物智慧等品牌)就调低了对618最终销售结果的预期,不再以GMV、短期的ROI为主要指标,更看重品牌长期的价值。

这个行业动辄几百上千万的营销费用今年618消失了,还因为品牌们发现消费者变得太理性。

据某电商运营资深人士的说法,今年618,抖音美妆品类客单价较日常销售明显降低。受经济环境影响,抖音用户购买了更多的白牌商品;为了刺激消费,平台也加大补贴力度,该人士称抖音为618投入超过150亿元补贴。而更多商家把预算留给了下半年。

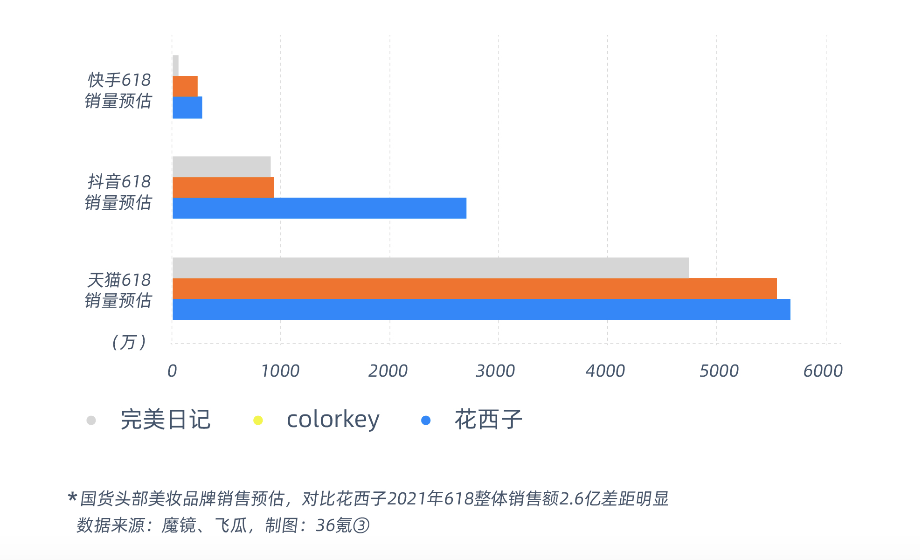

国货彩妆的挑战尤其巨大。头部国货彩妆品牌花西子、*日记、colorkey无论是在天猫、抖音还是快手,预售均未破亿。根据往年的经验,大促的首轮预售最关键,可以一窥品牌在大促期间的整体销售水平。花西子2021年618整体销售额达到2.63亿元,预售期间就突破了亿元。

制图:36氪

美妆尤其彩妆品类门槛低,消费者往往根据当年潮流购买相应的产品,忠诚度极低,这导致行业更新换代速度很快。

虽然彩妆遭到疫情重创,但护肤品类的表现依然坚挺。今年618期间,1号到6号,主打护肤类产品的薇诺娜、珀莱雅、玉兰油等销售数据与去年相比稳中有升,几乎没有受到疫情影响。华熙生物旗下高端护肤品牌夸迪则首次挤进前十榜单,得到了一次大的销售爆发。

一个值得注意的变化是,此次几大头部护肤品牌的电商销售高速增长,很大程度仰仗于新渠道抖音和京东。

据国金证券的分析,即使在Q1淘系美妆个护品类线上交易下降8%(1月)、22%(3月)的情况下,凭借对抖音、京东等平台的发力,Q1头部美妆品牌电商渠道增长依然稳定,贝泰妮(旗下有薇诺娜等品牌)增长超过80%、珀莱雅超过50%、华熙生物同比增长72%。即使到了深受上海疫情影响的4月,贝泰妮、鲁商发展、华熙生物较3月环比仍稳步增长。

渠道分化的趋势在这个618更加明显。

若羽臣运营负责人表示,今年以来部分美妆品牌对抖音等其他平台的营销投入同比增加了30%左右,尤其是品宣需求较强的本土新品牌。据36氪了解,花西子去年在抖音一年的销售额达到十几亿元,占其全年全平台销售额近30%。

不过大牌来抖音的目的是寻找增量,天猫依然是主战场。美妆大牌目前仅有兰蔻在抖音开设旗舰店,其他大牌仍通过达人带货的方式在抖音进行销售和推广。

虽然彩妆类目整体遇冷,但凭借对抖音、小红书等渠道的深耕,珀莱雅旗下彩妆新品牌彩棠,一季度销售额达到2.4亿元,较去年同期增长超过100%——这是一个以明星化妆师创始人“视频带货”为特点的新品牌。

美妆行业还涌现出了一些有潜力成长的细分赛道。伽蓝集团发现,消费者对香水的心智和认知都在升级,这个赛道目前增长迅速,伽蓝集团也于疫情爆发后推出了*香水品牌莎辛那。

根据一份国泰君安的研报,“个护用具”今年618预售额增长了惊人的124%。这个品类中的明星是美容仪。其中Ulike、雅萌、初普、amiro在天猫618的*周销售额均破亿元,到6月6日,Ulike的销售额已经突破5亿元。“抗衰”或被证明一个不受经济周期影响的强劲需求。

食品饮料:买菜吃肉未必要靠传统电商,未必要挤618

无论什么时候都得吃饭。

社零数据的表现证明,今年上半年,食品、饮料位居增长最前列,过去三个月均录得超过10%的增长——群体囤货是这种超水平上涨的原因。

制图:36氪

囤货类品类是疫情的受益者,比如咖啡、粮油米面等。精品速溶咖啡隅田川的CMO向36氪透露,今年一季度,他们的业绩同比增长了200%,5月的销量达到了历史单月销售额新高,并且已经超过了去年的双11。不过即便如此,他们对于618也抱着“谨慎乐观”的态度,准备的节奏也“远不如去年双11那样鸡血”。

从618预售来看,咖啡类目头部品牌表现均比较亮眼,永璞预售当日开售15小时超过去年预售首日全天,三顿半预售额同比增加了超100%;预制菜也有较好增长,今年京东618预制菜成交额同比增长超200%。

在抖音,食品饮料也是2022年上半年*广告投放在增长,且GMV也在增长的品类。从蝉妈妈提供的抖音数据来看,今年咖啡/乳饮/冲调、粮油米面/调味品等囤货型品类的销售额增长较快,Q2比Q1增长了约20%,而零食/坚果/特产则有所下滑。

但今年持续的疫情,让消费者更愿意从线下、同城零售平台下单,以回避在电商下单可能无法及时送货的风险。

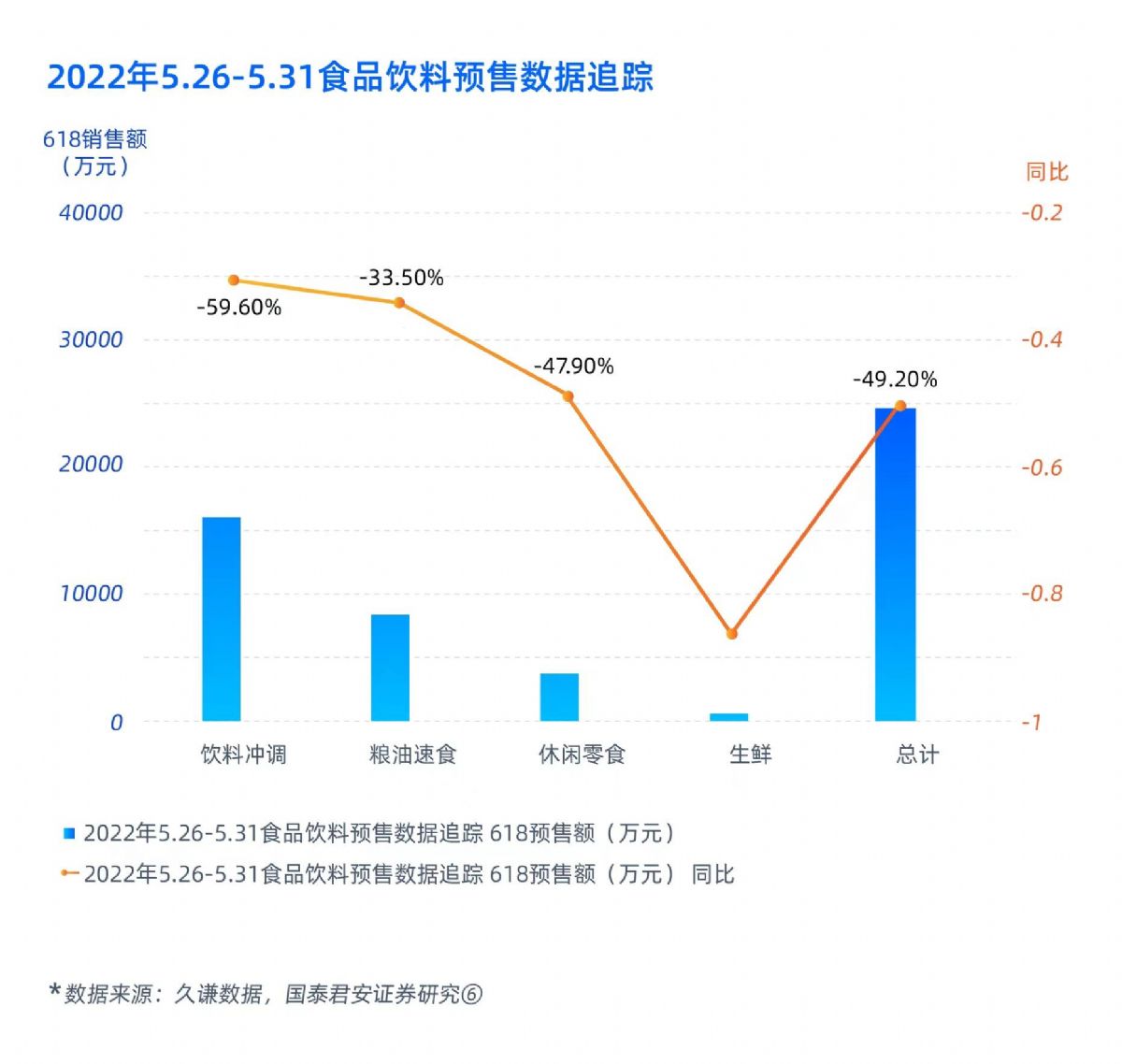

于是出现了一个堪称矛盾的现象:根据今年久谦、国泰君安向36氪提供的618预售数据,食品饮料主要类目销售额均有明显下滑——饮料冲调、粮油速食下滑了30.5%和33.5%,休闲零食预售额几乎折半。

制图:36氪

受制于疫情对物流的影响,电商的生鲜品类下滑堪称惊人——618预售销售额下滑了84.7%。在抖音也一样,一位官方服务商对36氪称,生鲜类目影响非常大,部分子类目下滑可能超过了50%。

真实生活中,买菜吃肉是刚需,但今年的618大促却不值得搞了——去年生鲜电商都在大搞生鲜618,今年此类活动已经完全消失。

618销售额下滑的另一重原因,则来自于品牌方对大促的有心无力。相当一部分食品饮料品牌集中在华东地区,疫情到来之后,这些品牌的销量和生产都遭到了严重影响,也打乱了原本参与大促的节奏。

有在上海的品牌方告诉36氪,疫情发生之后,他们原有的订单退货率从2-3%飙升到了30-40%,尽管已经多方面协调,疫情也导致他们合作的多家品牌工厂停摆、部分商品没有充足货源,更别提像往年一样为了618提前备货。

在上海6月1日物流解封后,他们要做的首先是把前两个月欠的几万个订单发掉,这些工作会持续到6月中下旬,因而只能放弃618的前半程。

有抖音上的服务商也向36氪提到,因为供应不足,部分品牌直播间里无货可发。一位服务商表示,他所服务的两个知名品牌,分别在华东和内蒙,前者货都被拦在上海的仓库,直接影响到了日销乃至618的销量,后者几乎没受到任何影响。

同时,食品饮料品牌也在拓展新渠道。一位在雀巢电商人士告诉36氪,雀巢今年上半年和大促在向拼多多和社区团购渠道倾斜,在下沉市场和本地生活寻找人群增量。此外食品公司也开始直接在抖音卖货。有服务商对36氪透露,初步估算旺旺今年有5000-6000万的抖音投入。

基于此,基数较小的抖音倒是增长颇快。根据飞瓜抓取的抖音618半程销售额数据(6.1-6.9),食品饮料除了酒类以外,所有子类目均实现超100%的增长。

但即使是在抖音上,受整体环境的影响,商家对618大促也比往年谨慎。服务过旺旺、香飘飘、RIO等多个食品品牌的抖音服务商也表示,品牌们618的重点是新品宣发,投放缩减,价格力度也与日销差别不大。根据去年经验,618在抖音并不是最关键的促销节点,“有一个小小的上涨,但*不是爆发式的增长”,而且618流量价格很高,不够划算。

部分商家已将营销计划腾挪到七八月份,对直播电商的玩家来说,818可能会是一个更能冲量的节点。

手机:用户的旧手机还能撑一撑,手机公司今年618最卷

过去半年手机行业有多难,看看小米的一季报就能清晰感知:手机销量同比下滑超2成,但经调整利润却同比下降了52.9%。

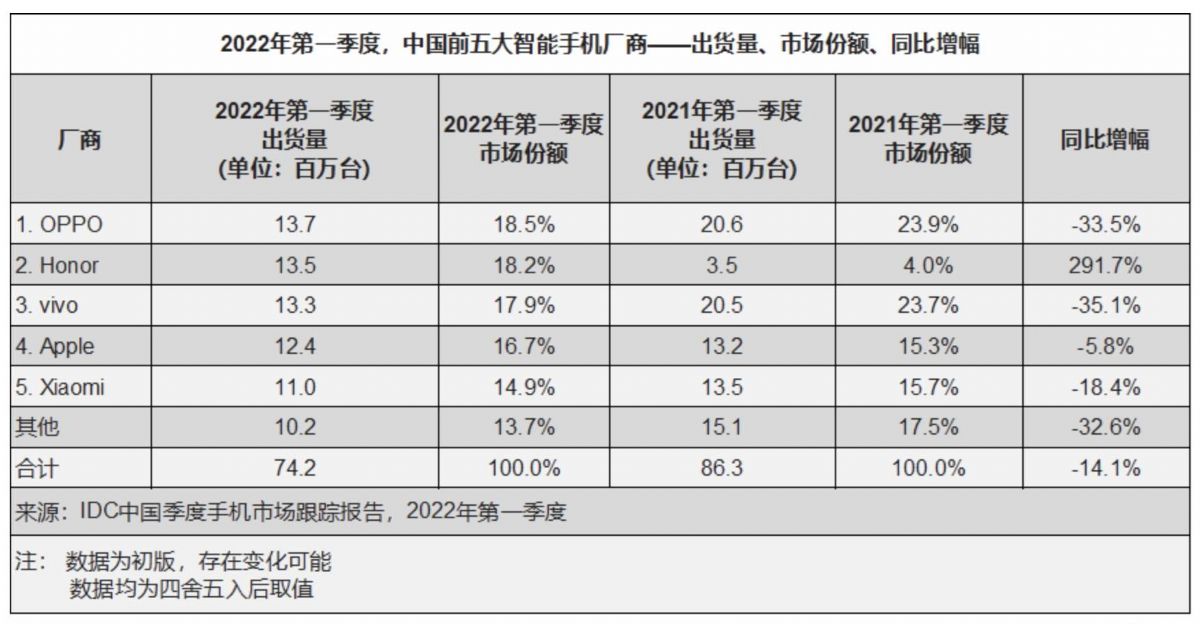

来源:IDC中国季度手机跟踪报告,2022年*季度

疫情反复带来的不仅仅是复工复产的难题,消费者的信心和购买力同样受到冲击。有数据显示,今年以来,消费者的换机周期拉长到了30个月,已经远长于手机厂商自身更新换代的时间。

手机品牌realme副总裁徐起直言不讳,“今年手机行业*的变化就是消费者心态”。下单前的决策链路更长,冲动消费变得越来越少,消费者会更加理性的预判未来几年手机能用到的功能,选择能用更长时间的手机产品。

这给手机厂商带来两方面影响,一边要不断消化旧有库存,一边要花足心思研发新机,“内卷”严重的手机行业再一次陷入“死亡竞争”,而那些遍布各地的渠道经销商早已经历了一轮洗牌。

于是乎这个618被很多手机同行称为*“救命意义”的一次618。

抢销量是*位的,少赚点钱也没关系。“最关键的是怎么解决sell out(清存货)的问题,让消费者选择你这个品牌”,一位小米员工告诉36氪。

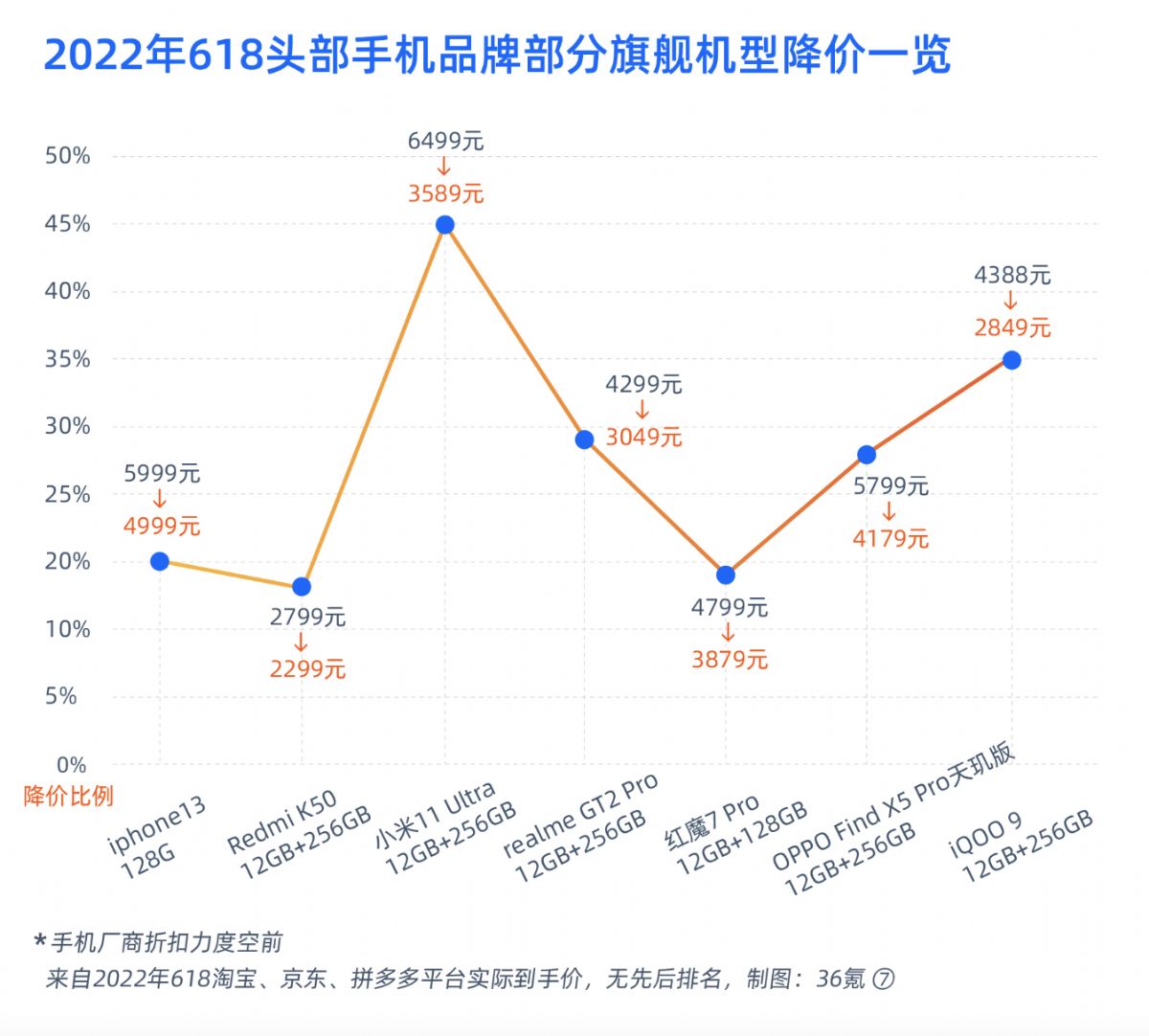

与以往把优惠力度更偏向旧有机型不同,这次的618手机厂商纷纷在新旗舰机型上下注,OPPO Find X5 Pro天玑版的“12GB+256GB”版本在京东、拼多多平台实际到手价就已经跌破了4200元,降价幅度在28%,力度*。

制图:36氪

价格折扣似乎并不足够,为了杀出618,品牌们今年在比配置上也费尽心机。

今年618期间的主推产品当中,厂商们一大策略就是逐渐将高端核心芯片、高端屏幕的引用到下沉机型中。realme上半年发布的几款手机产品,在不同的价位段都调配了*的技术和配置,比如把150W快充这一*的充电效率配置下放到2k-3k这一国内厮杀最激烈的价位段当中。

即使线上优惠的强势推进会抢夺走线下渠道的销量,但小米大搞618的态度很坚决。

上述小米员工记得,在5月23号刚放出“线上线下同降300元之余,用京东plus再叠加优惠300元”的政策时,部分线下门店出现了不少投诉的现象,后续小米方面做了统一的解释才得以平息。

上述手机代理商称,(过去618)品牌会对某些型号的进行价格管控,不允许折扣太多,但今年相关的管控几乎没有,”很多品牌都没有给官方指导价格,鼓励渠道去多让利,你如果不跟别家比价格,你可能就卖不动”。

这带来的结果是——今年渠道商618的单机毛利要比以往低5-10%,利润几乎为0。今年上半年手机线下渠道商利润下滑30-40%是家常便饭,很多中小渠道直接关门歇业,618后洗牌仍将持续。

根据魔镜市场情报数据,天猫“618”*波活动(预售及开门红)期间,手机品类销售额达68.72亿元,同比增长28.21%。

但多个代理商对36氪反映,从6月1号截至现在,今年618手机品类的销售预估同比降了20%,“远没有官方数据呈现的那么好”。

整体来看,2021上半年有三个因素影响着手机销量:疫情带来的购买力下降;手机厂商产品更新换代的速度放缓(同样受制于疫情);手机配置愈发完备后换机周期拉长。

但目前来看,最后一个因素产生的影响是相对可控的,不少品牌商都表示,伴随供应链的阴霾正逐渐散去,手机的销售应该还会回来。

家电:撑场子就靠(最贵的)它了

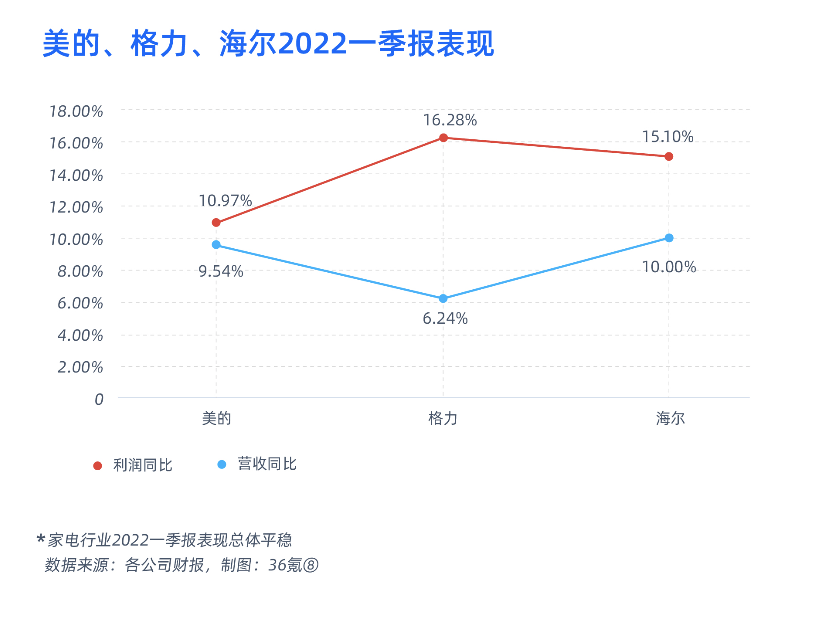

萎靡的宏观环境和房地产市场似乎没有对刚需消费的家电造成太大的影响

制图:36氪

不仅格力、美的、海尔的营收和利润都涨了,京东一季度在该项上的收入同比增长13.8%,同样好于预期。即使是在形势最严峻的4月,家用电器和音像器材类的社零数据同比下滑了8.1%,但相比大幅下跌了20%-30%的服饰、美妆、汽车等品类,可以说是小巫见大巫。

事实上家电也是本次618预售表现*的类目之一:久谦咨询和国泰君安给出的数据,今年618首轮预售期间(5月26日至5月30日),天猫平台家用电器的销售额同比增长36%,是少数保持正增长的类目。

政策补贴是推动因素之一。在5月份,上海和深圳等地先后出台了促进消费,加快经济复苏的方案,其中均明确提出促进家电消费的刺激政策,深圳政府更是发放了1亿元用于补贴电子家电消费。北京也发了最高1500元/人的“绿色节能消费券”,在京东领取,这无疑刺激了家电品类销量。

作为GMV的扛把子,家电也是平台侧力保的品类。在5月中旬的618宣讲会上,京东就明确表示会给予家电特殊的流量扶持和补贴。

以往京东和天猫满300-50的大额满减均由商家自行承担,但有头部家电品牌的电商负责人表示,京东今年会在家电品类上给予一定的补贴,而非全部由商家承担。

多品类的综合旗舰店更容易获得平台的流量倾斜,因为有机会带动更多交叉销售。所以不少品牌商家都在这次618推出了套系产品,融合“冰箱、洗衣机、厨房电器到卫浴、建材”等多产品。

不过最重要的变化是主推中高端产品和新品。原因也很简单,原材料价格上涨使得今年以来冰箱、空调、洗衣机等产品的单价涨幅甚至超过了25%,这让企业很难在短时间内以低价格参与618大促,新品和中高端产品更能保住利润,成为了很多品牌的选择。

京东数据显示,家电新品1小时预售金额超去年首日全天,中高端产品预售金额占比超6成,其中中高端75寸及以上大屏电视预售金额同比增长4倍;新风空调预售金额同比增长10倍。

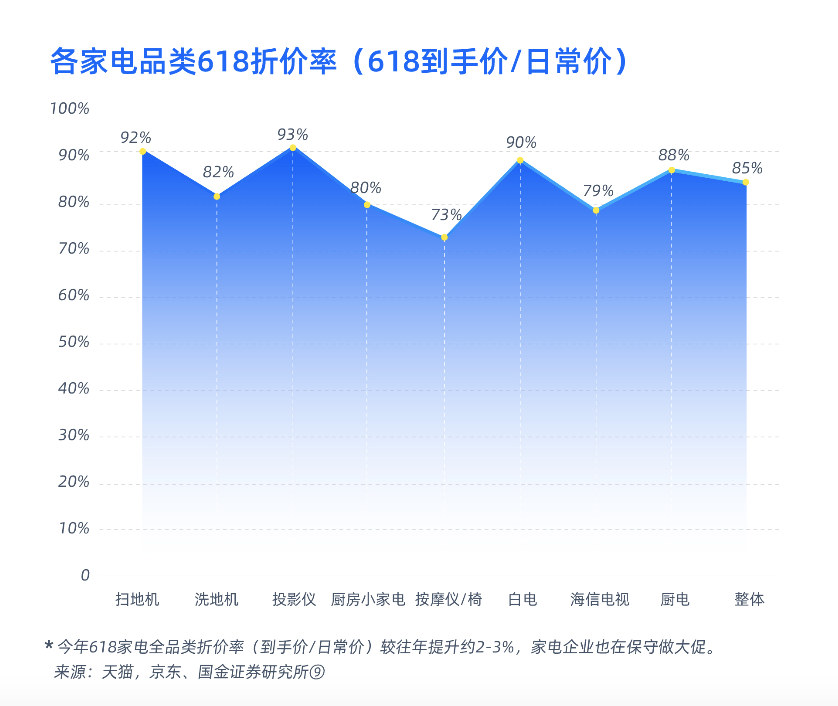

打折力度也没有过去那么大了。国金证券的研报显示,今年618家电全品类产品的整体折价率(618 到手价/日常价) 为 85%,相较往年提升约2-3%。

制图:36氪

疫情带来的长期居家等原因,使得清洁电器在本次618迎来爆发。科沃斯、石头科技和追觅科技的成绩大幅超过预期,科沃斯天猫+京东预售额合计 8 亿,接近去年 整个618 的9亿销售额。

人们或许不再等到大促才买面包,但还是习惯在大促时买家电。因此618对家电企业的财报表现至关重要。华创证券研究显示,从近5年家电板块上市公司的财务数据看,Q2营收、净利润在全年占比总体呈上涨趋向。2016年到2020年,营收占比上升3%,净利润占比上升2.1%。

在今年消费整体承压的大背景下,这次618表现如何,将很大程度上决定美的、格力等家电品牌在二级市场的表现。