“铲屎官们”的钱,没那么好赚。

今年4月,国内*的“宠物生态平台”波奇宠物收到美国纽交所信函,称其在30个交易日期间、总市值与股东权益均低于5000万美元,若不能在收到函件后的18个月内符合持续上市标准,则面临退市可能。

这不是波奇宠物*次面临监管层面“警告”——2021年12月20日,波奇宠物曾因股价30个交易日内低于1美元面临退市风险。距离2020年9月30日的上市时间不到2年,波奇在资本市场的命运引人关注,波奇宠物的市值还能迎来反弹吗?

6月6日,波奇宠物发布2022年未经审计的财报。截至3月31日,波奇营收同比增长17.4%至11.86亿元,净亏损同比收窄31.3%。6月3日合股叠加财报数据影响下,截至6月10日,波奇报价每股1.81美元,市值2764.93万美元,但这个数字与纽交所要求相差甚远。

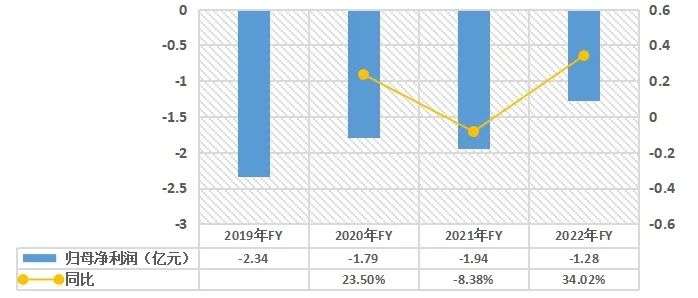

波奇宠物2019-2022财年归母净利润数据,36氪整理制图

对此,波奇宠物联合创始人唐颖之向36氪强调,波奇的股价、市值大跌,要考虑中概股集体卷入“市值风暴”的大背景。同时,受疫情与品牌调整影响,波奇的盈利节点延期至2023财年三季度,此后,波奇还会有2-3亿元人民币支撑。

“考虑汇兑损益等问题,波奇在境外有一定的远期锁汇,并不在报表‘现金余额’一栏体现。”唐颖之补充表示。但波奇的问题不止于此,宠物经济“光热闹不赚钱”的难题困扰整个行业。

尽管到2021年,中国城镇猫犬数量已超1.1亿只,养宠人数达到6844万人,但给不给宠物花钱、怎么给宠物花钱,仍没有形成统一的共识。

01、难以复制的Chewy模式

从2008年成立,波奇一直试图讲述“社区+电子商务+服务”的故事,但贡献营收大头的依旧是高度依赖流量的第三方平台。

2022财年,波奇的服务收入占比提升至4.14%,另95.86%来自商品销售。其中,又有59.32%的销售营收来自站外。据其2020年发布的招股书,2019年,波奇来自三方平台的营收占比高达71.4%。

鉴于此,外界对波奇的评价也停留在“以店养店”、“线上宠物屈臣氏”的印象中。换言之,波奇赚取的更多是“经销商差价”,流量成本则落入了综合电商的口袋。

好的经销商能让品牌降低市场成本,从品牌数量角度看,波奇的市场认可度并不低。截至目前,波奇已与全球超过700个品牌有战略合作,在售SKU超过26000个。

但从波奇SKU分布情况来看,“量重价轻”的宠粮仍占大部分。据波奇给到36氪的最新数据,宠粮品牌占比达40-50%。但宠粮品牌本就是毛利率较低的生意。

有业内人士告诉36氪,国际大牌宠粮能给到中国区总代以下的毛利率也很有限,压力层层传导,品牌方能给到各渠道方的分成较低。且由于近年海运费用越来越高,上游成本也在随之增加。

与此同时,综合电商分给品牌的流量红利已经见顶。唐颖之向36氪强调:“几乎不会有品牌愿意在流量上重金投入。”

这似乎给到波奇这样的垂直电商更多机会。近年来,波奇也在不断丰富品类,宠物用品、医药等毛利更高的产品占比有一定提升。

为了实现营收多元化,波奇还曾仿照北美宠物电商巨头Chewy推出过会员订阅服务,即先预存一定金额、每月按需求定制购买宠物产品。参照Chewy的商业模式,其“自动订阅服务”是收入端最核心的增长引擎,但波奇在这方面成效甚微。

线上渠道之外,波奇还追随美国宠物零售商巨头Petco的脚步,试图拓展线下渠道。2021年5月,波奇在上海静安开出了自己的*家直营门店,然而,疫情的反复让这条路走得并不顺利。

波奇对于供应链与私域流量的精细化运营并不是颗粒无收。最新的财报数据中,波奇的活跃用户数同比增长30.4%至500.3万人,2022财年第四季度的获客成本也降低至5.7元。

前述人士向36氪坦言,不论是Chewy还是Petco,市场规模和商业模式都很难在中国复制。

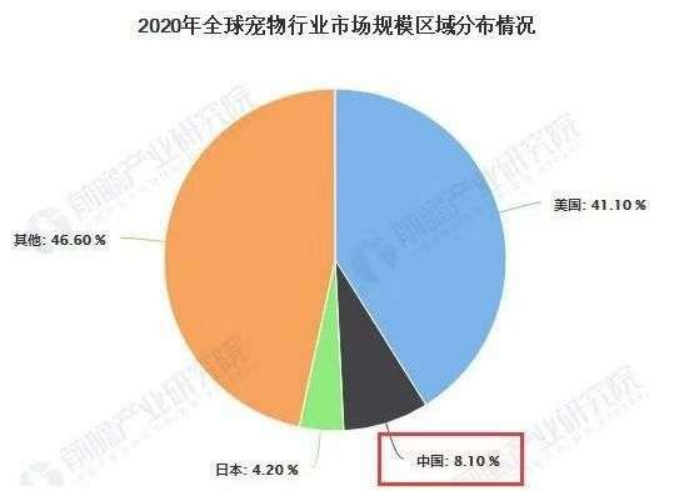

公开资料显示,2019年,中国养宠家庭的渗透率为22.8%,美国、英国、日本的渗透率则为68.9%、45%与26.8%。2020年,Chewy在美国宠物电商的市占率超过50%。反观国内,即使身为行业龙头,波奇在中国宠物线上销售平台的市占率也只有1.9%。而中国消费者也未形成在专业电商购物的习惯。

图片来源前瞻产业研究院

为了扩大市占率,唐颖之表示,波奇还会进一步升级从大仓到城市仓、以及前置仓的配备。目前,波奇共有7个国内大仓、两个境外仓,希望两年内仓储分发量能达到行业的20%。

02、代工起家的国产宠粮

波奇这样的渠道商过得艰难,国产宠粮品牌的日子也不易。

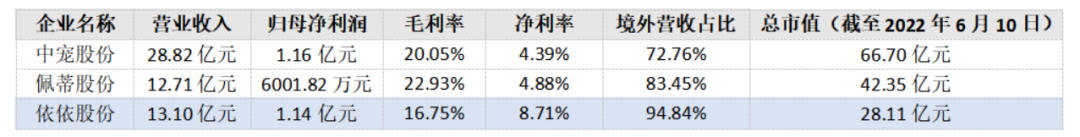

A股上市公司中,相关公司有宠粮生产商佩蒂股份、中宠股份以及宠物用品生产商依依股份,但这几家公司都体量较小、净利率较低。

究其原因,还是国产宠粮生产商没有彻底摆脱为国外品牌代工贴牌的命运。以中宠、佩蒂和依依股份2021年的境外营收为例,占比分别高达72.76%、83.45%和94.84%。刚提交IPO招股书的源飞宠物,其贴牌销售占比更是高达99%以上,近年来的海外营收比重也均在95%左右。

尽管2010年之后,发展自有品牌已经成为共识,比如中宠推出“顽皮”、“真致”;佩蒂先后推出“好适嘉”、“齿能”、“佩蒂”;波奇宠物也有自有品牌“怡亲”和“魔咖”。但相较历史悠久的国外宠粮品牌,国产品牌认可度较低。

2021年A股宠物公司财务数据,36氪根据财报数据截图

宠粮赛道*的痛点仍在于食品安全得不到保障。波奇、信元发育宝、“Go!”等品牌都曾因之陷入过争议。

今年4月,有50余年发展的“信元发育宝”爆出食安问题,涉及567只猫咪,其中317只死亡。不久后,信元宝回应经三方检测,涉及批次产品符合国家标准,但消费者对此并不买账。而在信元宝之前,国际大牌“Go!”也被扣上了“毒猫粮”的帽子。

谈及波奇此前被卷入的食品安全“罗生门”事件,唐颖之回应36氪:“要找到食品安全的真正问题,理论上还是要把信息尽量还原,比如宠物吃了哪些产品、哪一批次的产品、多久出现的问题?医学上对于这件事的认知如何?”

据唐颖之所言,波奇始终遵循国家相关标准。2018年5月,农业部发布第“20号公告”,对宠粮产品的添加剂、配方、质检等方面出台了相应的规定。

“坦白讲,进口品牌和国产品牌在生产技术、原材料上没有太大区别,否则国际大牌也不会找中国企业代工。”国产宠物食品品牌毛星球创始人徐寅告诉36氪。

从徐寅的经验看,国内宠企目前较大的问题在于工厂和品牌的配合度不高。企业在实验室会做各种产品的创新和研发,但到了批量生产环节,还是会遇到机器设备、原料等各种问题。

在工厂面前话语权较弱,宠粮品牌只能向渠道商争取更多生存空间 ,但唐颖之表示,综合电商很难为还在发展初期的宠物市场开辟一套新的“议价体系”。

宠物食品品牌久生Joyzone创始人塔拉告诉36氪,综合电商的营销费用本就较高,加上跨店满减这类大促、折扣的影响,很多毛利率不高的宠物食品品牌很难负担。“宠物的食品毛利基本在50%左右,但还要扣除平台、物流、运营的费用,低于50%很难运转。”

而对于垂类电商波奇,有业内人士向36氪透露,波奇曾有过促销“乱价”的行为,格外看重定价的新兴品牌对此顾虑重重。

一个死循环出现了:工厂更倾向代工体量大的国外品牌;国内品牌想要做大,需要工厂提高对新品牌的支持力度;国产品牌也无法在线上渠道打“价格战”,渠道商流量的天秤自然远离了国产品牌;而从消费者端看,国外大牌才更值得信任。

03、根基不稳的“人性”生意

“我们常开玩笑说,中国没有宠物。”徐寅如此打趣,“宠粮产品开发票的类目还是饲料。”

尽管中国的宠物市场在品牌厂商、销售渠道以及用户认知方面还不成熟,基础设施和国际市场差距较大,但作为宠物行业最重要的细分赛道,宠粮市场入局者不断。

天眼查数据显示,2021年起,宠物赛道的投融资事件超过70余笔,其中关于宠物食品的项目近30个。

2022年后,整个行业再度进入“小阳春”。在刚过去的5月,伊利推出定制宠粮品牌“one on one”;2月18日,国产高端宠粮品牌伯纳天纯获得L Catterton的战略融资。此前,三只松鼠、新希望、腾讯也在这一细分赛道有所投入。

2022年宠物赛道部分投融资事件,36氪根据天眼查数据整理制图

为了撕下代工贴牌标签、快速抢占国内市场份额,有财力的企业与机构也开启了海外收购的路径。

2020年,中宠集团收购新西兰品牌ZEAL;2021年,方源资本收购ZIWI*。收购完成后,*方面表示仍会保持高质量标准与源自新西兰的天然宠物营养配方。

宠粮之外,整个宠物市场的商业潜力也在被不断挖掘。在艾瑞咨询2020年的报告中,宠物市场整体规模超过2000亿元。关于宠物的衣食住行、生老病死都是生意,庞大的市场前景、不够成熟的细分业务,冰山之下,潜藏着无数机遇。

在重押宠物赛道的投资机构中,高瓴与新希望集团下草根知本是典型,在两家资本的投资版图中,不乏医疗机构。

2018年,高瓴资本将旗下芭比堂、安安宠医、宠颐生等宠物医疗品牌,与瑞鹏集团整合成为新瑞鹏集团,门店规模超1000家,估值超百亿。2020年,草根知本投资了“门店数字化供应企业”派摩宠物,并战略入股了萌爪医生、小壳等明星项目。

“不论小壳还是萌爪医生,草根知本都是从关怀的角度去看,希望与宠物主人建立长期的信任关系,做全生命周期的跟踪和服务。”进入2020年后,草根知本昇望基金投资副总裁顾晓琦能明显感觉到整个赛道对于医药、健康护理服务的重视,很多宠物年龄结构也进入到“中老年”阶段。

顾晓琦养了一只7岁的田园猫,在小壳推出的产品中,支持宠物“尿液检测”的猫砂让顾晓琦较为触动。

一般情况下,猫狗一定年龄后就要做深度体检,尿检需要麻醉、穿刺,存在一定风险。但宠物主可以通过小壳推出的这款猫砂,对尿液进行收集、再用检测卡对猫狗的肾脏做综合评估,线上建立档案后,也有专业的医生提供问诊服务。

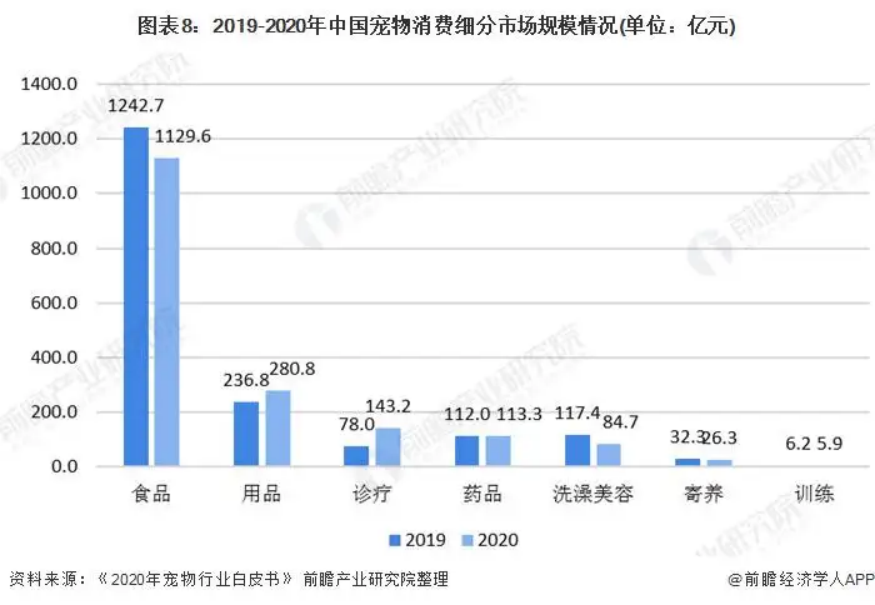

在与宠物相处的过程中,伴随情感的不断升温,消费者在宠物服务、医药上的花销会有大幅提升。且相比宠粮赛道,宠物服务和医疗的定价更高、毛利空间也更大。

图片来自前瞻产业研究院

鲸准发布的《宠物医疗行业报告》也显示,我国宠物医疗资源严重分配不均。2019年,全国共有宠物医院10000-15000家,其中大规模连锁医院数量占比不足15%。同时,宠物医疗行业也存在专业人才缺口。

“我们真心爱护自己的宠物,却始终没弄明白究竟应该如何照顾、吃什么样的宠粮更好,想要养宠物,是不是也应该经过一些考试?”

有上年纪的宠物主告知36氪,因突发的心脏疾病,这名宠主刚失去了自己的猫咪,丧葬费用超过千元,还在寺庙专门供奉了往生牌位,但仍难以缓解失去这一小生命的悲痛。

说到底,宠物并不能说出自己对产品和服务满意与否,所谓的宠物经济还是一门有关“人”的生意。

电影《流浪猫鲍勃》中,宠物与人类相互救赎。推开动物医院的门,悲欢离愁从不亚于人类医院。人们对于宠物认知的变化、对于流浪动物的苦难及厄运的思考,才是推动整个行业发展的关键力量。