人类发展史是与能源的利用螺旋嵌套在一起的历史。历史上,火、煤、石油等的利用是人类进步的基石。而每次能源变革的背后,都蕴藏着巨大的投资机会。

为抓住这一历史性的投资机遇,并尽可能全方位的了解新能源,锦缎研究院坚持跟踪关注并深入研究。我们的研究报告,迄今从新能源的发电端——风电、光伏、氢能,到输电端——电网、特高压、储能,再到用电端——电动汽车,基本做到了全域覆盖,新能源的轮廓至此已经相对清晰。

围绕能源革命这一核心主线,我们看到了众多领域的嬗变,目前大家更多的是关注光伏、锂电池等更加“性感”的领域;但其实没有必要厚此薄彼,作为新能源革命最后一块拼图也是本文主角——电力运营商,同样将成为下一个时代的注脚,并蕴含着潜在的投资机遇。

01

站上舞台中央

在逐利的资本市场里,只要你有新故事或者好的生意模式,投资者们自会趋之若鹜。从酱油到白酒,再到光伏、锂电池,无不如此演绎。而现在,冷门的电力运营商来到了舞台中央。

电力运营行业在资本市场原本是一个典型的冷门存在。虽然电力运营商掌握着国家的电力源头,是典型的国计民生的压舱石行业,但是电力运营商类的股票却长期没有人青睐,即使他们的市值动辄成百、甚至上千亿元。

透过现象看本质,电力运营商之所以在资本市场死气沉沉,主要有以下原因:

1)电力运营商在项目投产之后,营收增速基本确定,从公告那天起已经能看到十年后的样子,提前透支了想象空间,这点上颇像中石油、中国移动之类的公司;

2)电力运营商明面上具备垄断特质,可没有实际定价权,拉长维度看盈利能力无法保证。煤炭便宜时候,还能攒点家底,一遇到煤炭价格高涨,电价却被拿捏的死,时常出现“面粉比面包贵”的尴尬困境;

3)电力运营商顶上的另一大标签是公共事业,总带有“牺牲”属性。电力生产供应不足,将会影响经济的发展,所以当电力运营商已经到了发一度电亏一毛钱的地步,他们仍然得掏空家底来确保全社会用电安全,是典型的“燃烧自己,照亮别人”商业模式。

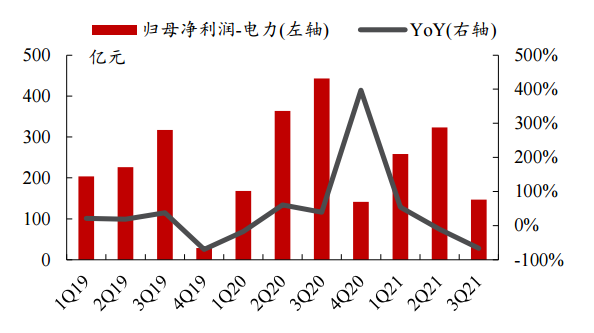

在2021年电力运营商的弊端就体现的淋漓尽致。在煤价大涨和保供的双重压力下,电力运营商陷入大面积亏损,市场哀嚎连天,当年第三季度电力行业归母净利润同比下降高达66.8%。所以在广大投资者眼里,电力运营商大而不强,没有盈利能力等同于没有投资价值,甚至被当做垃圾股。

图:2021年以来电力行业归母净利润持续下降;资料来源:Wind,民生证券

但同样是从去年下半年开始,多家机构却开始大手笔买入电力运营商,甚至连2021年冠军选手崔宸龙也重仓中国电力、华润电力、龙源电力等相关股票。基金经理们拥抱着锂电、光伏的同时,居然也在用真金白银押注电力运营商的未来。

基金经理们为何逆流而上,就绕不开一个问题:从不被看好到成为众星捧月的香饽饽,电力运营商发生了哪些实质性的变化?

02

商业模式之变——插上新能源翅膀

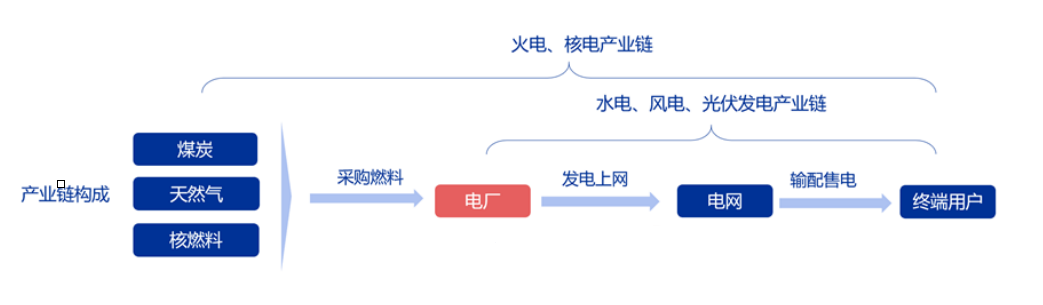

从产业链角度看,电力运营商处在行业上游,它们将发出的电卖给电网,电网再按需分配给终端用户。考虑到垄断性质,行业内几乎不存在新竞争者,而下游需求又稳定增长,周期波动小,本该是一门可以期待的好生意。

不过,现实情况却恰恰相反。“市场煤、计划电”等原因使得我国电力运营商没有“钱景”可言。电力运营商营业成本中燃料成本占比达到70%,在正常年份煤电毛利率也仅有10%-15%,遇到煤价大涨的情况往往出现巨额亏损。这也怪不得逐利的资本市场把电力运营商撂在一边。

图:电力产业链构成;资料来源:申万宏源

但是这个现状正在快速变化,开头提到的基金经理们就是率先看到了量变的趋势。

如今,我国的电力系统正经历着史上最深刻的一次转型。当前世界,能源转型已经成为全球共识,风电、光伏、核电、氢能等新能源百花齐放。2020年,我国正式提出“双碳目标”,意味着新能源的发展上升到国家层面。

在“碳中和”时代号召下,电力运营商插上新能源翅膀,晋级成为赛道的主角,不再是大而不性感。展望未来三、四十年,新能源将逐渐主导整个能源体系,电力运营商的商业模式随着迎来本质的变化。

其中最为关键的一点是,相比传统火电,以风电、光伏为主的新能源电力没有燃料成本(阳光不要钱、风不要钱),更不用担心涨价,盈利能力和稳定性大大提升。待项目建成后,后期主要是折旧和运营成本。“发电越多,亏得越多”的局面终将成为历史。

02

成长空间之变——高确定性的稳增长

盈利的稳定性提升,扭转了电力运营商的亏钱之痛,在此基础之上,大家另外关心的是行业的成长能力。

1)能源变革的长期趋势

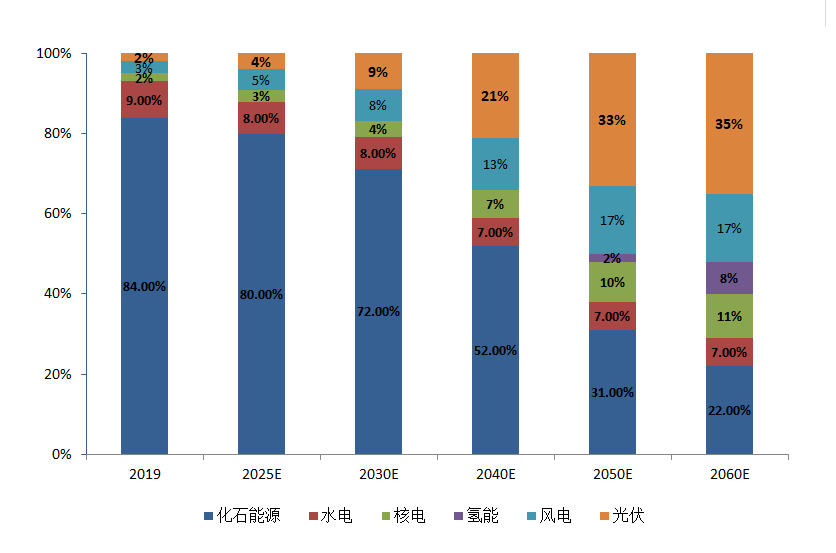

从能源系统的角度看,实现碳中和要求能源系统从以化石能源为主导转变为以可再生能源为主导。根据BP的测算,到2060年中国将形成风、光、水、核、氢多能互补的能源格局,尤其是风电、光伏将占据能源体系的半壁江山。

更具体一点,按照《2030年前碳达峰行动方案》,到2030年,风电、太阳能发电总装机容量达到12亿千瓦以上。考虑到风电、光伏的占比还处在较低水平的现在,接下来风电、光伏等新能源装机无可置疑将切换到快车道,下图的结构变化深刻反映在发生的几十年大变化。

否定者自然要问了,光伏和风电发电不稳定,怎么就能成为能源体系的主导了?一方面,历史和当前作为主导的火力发电,占比大大降低,更多的作为调峰而而存在。另一方面,储能行业的大发展将解决用电波峰波谷的问题,锦缎此前多篇研究进行过讨论,此处不再赘述。

值得注意的是,过去我们比较电力运营商体量规模只是简单粗暴的看发电量指标,未来很长一段时间,新能源的装机量占比和发电小时数将成为新的评价指标。

图:2060年中国能源结构预测图;资料来源:BP Energy Outlook 2020

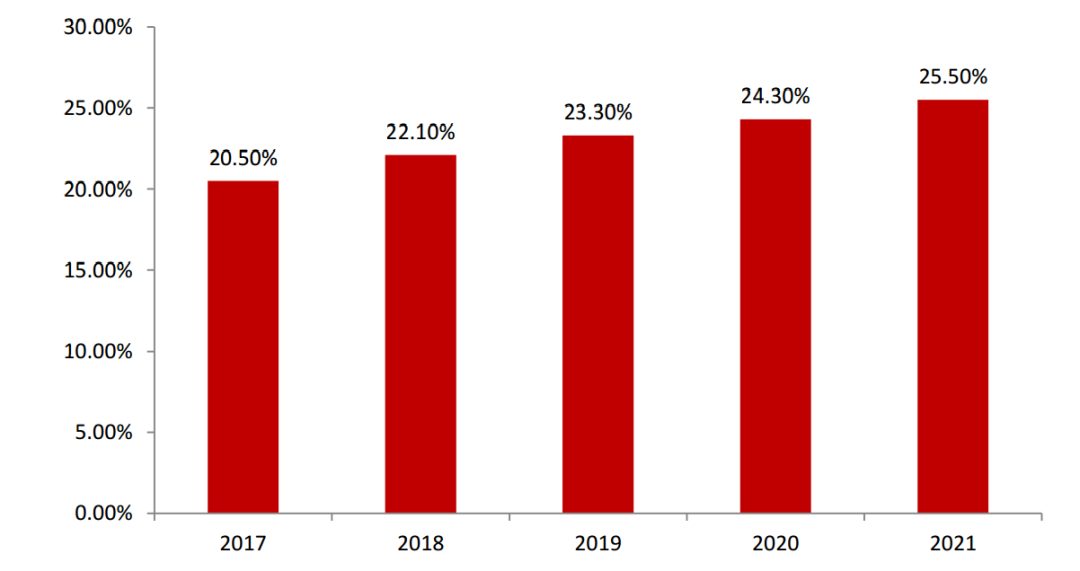

2)电气化率提升带来用电规模扩容

毋庸置疑电气化是目前业内公认的实现碳中和成本*、最为成熟的技术路径,通过提升交通、工业、建筑等领域电气化率,将有效替代煤炭、石油等化石能源的消耗。每一个个体,其实在电气化浪潮中也感同身受,比如家里的电器越来越多。

从“十三五”开始,国内的电气化率就在持续提升,到“十四五”末,电能占终端用能比重达到30%左右。根据清华大学气候变化与可持续发展研究院的测算,当前电力在终端能源消费中的占比约为25%左右,而实现碳中和要求2030年将电气化占比提升到30%以上,到2050年进一步提升至55%。

可以确定的是,未来四十年各行业的电气化率将持续快速增长,全社会用电规模将持续扩容。举个简单例子,现在很多拥有电动车的家庭,光是电动车的用电量已经超过其它所有用电设备。

图:2017-2021年清洁能源消费量占能源消费总量的比重;资料来源:iFinD,国家统计局,川财证券

03

话语权之变——回归商品属性

前文已经提及,由于涉及到最基础的国计民生,电力运营行业不是一般民营企业可以染指的,排在前面的电力运营商都是大型央企。但能源保供的行业属性、“计划电、市场煤”的经营格局置电力运营商于艰难的生存环境。其中电价严格管控的机制一直是电力运营商头上的紧箍咒,对其成长能力造成了致命性影响。

最近的一次是从2021年年初开始,国内煤价的持续上涨,一次次推高了电力运营商的运营成本,但后着又无法向下游传导发电成本,再次步入了“发电越多,亏得越多”的怪圈。话语权丧失的背后,自然是业绩的过山车式波动。

有人说,如果时光可以倒流,让煤炭和电价的定价机制换个个儿,电力运营商将翻身成为一本万利的生意。不过这仍然忽略了一个重大的前提——公用事业的属性。

电的定价关于民生和工业成本,国家自然不会随意上调电价。举个简单例子,十多年前,一晚牛肉面5块钱,居民电价是5毛钱每度左右,现在一碗牛肉面早就超过15元了,但电价还是一样平价。

一边是持续的巨额亏损,而另一边又要保障全社会用电。为了让电力运营商少亏损,直到不亏损,自2021年年中以来,国家发改委再次出手稳定煤价,并增加煤炭供给。

今年2月24日,国家发改委发布《进一步完善煤炭市场价格形成机制的通知》,明确了煤炭中长期交易价格应在570元-770元的合理区间,此政策执行之后可有效改善煤炭成本高企的现状,保障电力运营商的毛利率,可算是为盈利发愁的电力运营商注入一剂强心针。不过这还是治标不治本,追本溯源还是要解决电价与市场供求关系极度脱节的问题。

过去数年前,国家就在尝试电力市场改革,期望让电价回归商品属性。早在2015年,国家高层便提出《关于进一步深化电力体制改革的若干意见》,开始着手电价改革。不过事后看来更多的是停留在名义,结局当然可想而知。

直到2021年年中开始,我们观察到电价机制改革开始出现实质性的进展,进入真正攻坚期。

●2021年5月25日,国家发改委出台《关于“十四五”时期深化价格机制改革行动方案的通知》,提出深入推进能源价格改革,持续深化上网电价市场化改革;

●2021年10月11日,国家发改委发布《关于进一步深化燃煤发电上网电价市场化改革的通知》,有序放开全部燃煤发电电量上网电价,扩大市场交易电价上下浮动范围,将交易电价的波动范围由此前的最高上浮10%扩大到20%;

●2021年11月25日,中央全面深化改革委员会第二十二次会议,强调要加快建设全国统一电力市场体系,提出要遵循电力市场运行规律和市场经济规律,加快形成统一开放、竞争有序、安全高效、治理完善的电力市场体系。

在能源转型的迫切要求下,电力系统从“计划电”走向“市场电”步伐有望提速,未来电力运营商将有更充分的价格自主权。与此同时,考虑到电价过快上涨对于下游用户将带来成本考验,电价回归商品属性仍旧是一个长期的过程,而很难在短时间内实现跳越式的提升。

04

盈利能力之变——利润和现金流双升

1)风、光发电装机成本下降

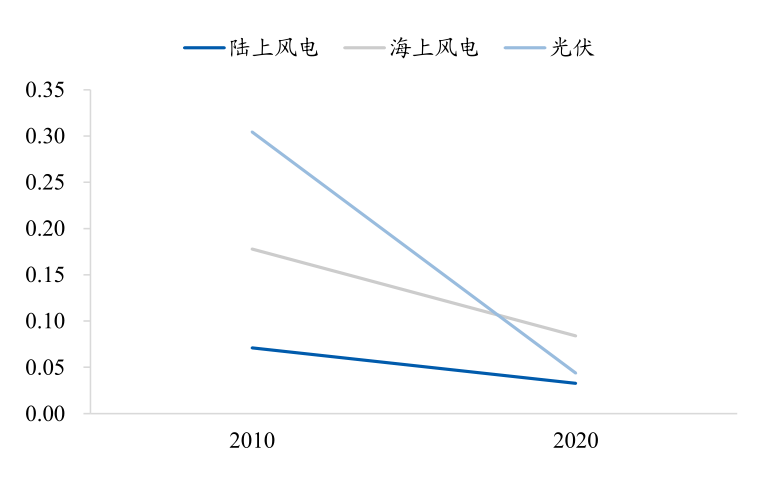

由于传统火电发电技术已经成熟,其发电成本几乎不存在下降空间。相反,风电、光伏由于技术仍处在快速进步阶段,因此项目的造价还在持续下降。根据IRENA的统计,过去十年间中国陆上、海上风电的平均度电成本分别下降了54%和53%,光伏度电成本的下降幅度更是达到86%。2021年新建陆上风电和光伏项目均执行当地省份煤电基准电价,实现全面平价。

未来随着产业内规模的扩大和技术的进步,预计风电、光伏项目的造价仍然持续下降,接下里的十年还有较大降本潜力,有望对电力运营商的收益率形成有力支撑。

图:风电、光伏度电成本变化趋势($/KWh);资料来源:IRENA

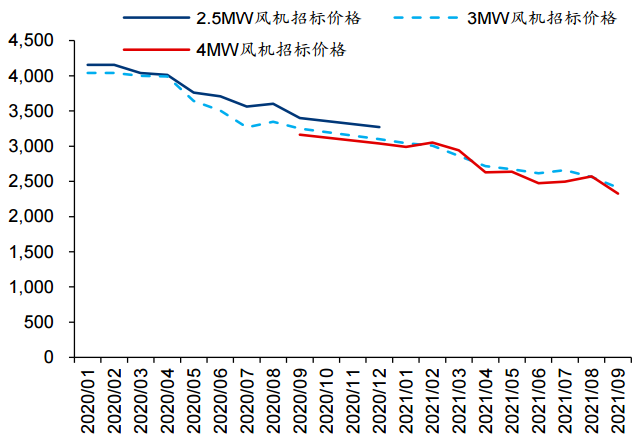

先说风电,近年来风电产业链已经呈现风机大型化加速的趋势。龙头企业3MW以上风机占比迅速提升,其中明阳智能3MW以上风机产量占比由2019年的53.3%提升至2020年的90.5%,金风科技、运达股份等企业大容量风机占比也快速提升。

值得期待的是,海上风电的国产化进程和浮式风电技术的商业化运用也在进一步降低成本。

图:风机功率及招标价格(单位:元/KW);资料来源:金风科技业绩演示材料,华泰证券

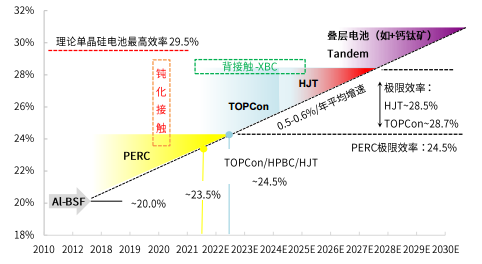

看完了风电的表现,再来看看光伏,其降本之路主要依靠中硅片、电池片等技术提升。在硅片方面,通过减薄厚度、增加尺寸,还可进一步摊薄综合成本;电池片方面,异质结(HJT)电池技术可提高双面电池光电转化效率,转换效率有望从20%提升至27%,从而提高单位面积的发电量。根据IEA预测,未来五年内太阳能光伏的发电成本还将下降36%。

图7:光伏不同技术的转化效率及未来前景;资料来源:上海交通大学预测、光大证券

2)政策进一步刺激

目前,电力运营商对项目的投资一般按照20%:80%或者30%:70%方式出资,即自有资金投资一般占比20%-30%,剩余依赖银行贷款。换句话说,银行资金成本的高低将影响到运营商的收益率。

去年11月8日,央行推出碳减排支持工具,支持清洁能源等三大重点领域发展,其中包括风力发电、太阳能利用、户用分布式光伏整县推进等细分领域。此次新政策工具将有效降低电力运营商的资金成本压力,提高项目的内部收益率。也就是大家常说的“低利率时代”,而这点对电力运营商是额外利好。

另外,很多投资者担忧新能源正式迈入全面平价时代,电力运营商需要逐步摆脱对政府补贴的依赖。但是随着绿电交易逐步常态化进行,绿电溢价有望接棒新能源补贴,成为新能源电价的稳定器。

总而言之,新能源的出现让电力运营商的核心矛盾出现变化。电力运营商正在用全新的逻辑修复过去传统认知,他们不仅在稳定的基础上再次迎来确定性二次增长,更重要的是,行业周期性波动减弱,盈利能力和现金流有望得到真正保障和改善。