5月23日,小鹏汽车公布了一季度财报数据。

根据财报显示,小鹏一季度总营收为74.549亿元,同比增长152.6%。其中,一季度汽车销售收入69.988亿元,同比增长149%;毛利率12.2%,上一季度为12%;整车毛利率为10.4%,上一季度为10.9%;一季度净亏损17.080亿元,同比扩大约116.2%。

今年开年后,新能源市场整体并不明朗,先是政策明确了今年将是补贴的最后一年。

与2020年相比,新能源市场已经处在高速增长阶段,大部分主机厂整车毛利都在这两年实现了转正,原本出现再次延期的可能性微乎其微,但近期有媒体报道有关部门正就延长补贴政策进行商讨,如果靴子能够落地对于主机厂们算得上开年以来*的一个消息。

不过新能源汽车整体涨价以及大环境的不友好已是不争的事实。

受到上游原材料涨价影响近期多家车企多次调价,一季度小鹏汽车也在大环境压力下上涨两次价格,同时调整了整体车型数量,希望通过不同的车型配置刺激消费者选购意愿,目前P5/P7两款车型总数加起来共有32种之多。

新造车们“断奶”前的最后一年看起来并不平静,尤其是作为去年新势力冠军的小鹏。

实际上在车企停工以及涨价潮中,发声最为急迫的当属小鹏汽车CEO何小鹏和华为智能汽车解决方案BU CEO余承东,一个毛利率低,另一个刚刚起步。

硬件销售受阻,软件付费无望,小鹏G9今年能否挑起大梁?

01、毛利下降与研发增加

虽然小鹏汽车在近一年的新能源市场中保持着不错的表现,但整体毛利在蔚小理三家中还是偏低。蔚来一季度整车毛利率暂时不知,但理想汽车一季度整车毛利率倒是保持继续增长,达到22.4%。

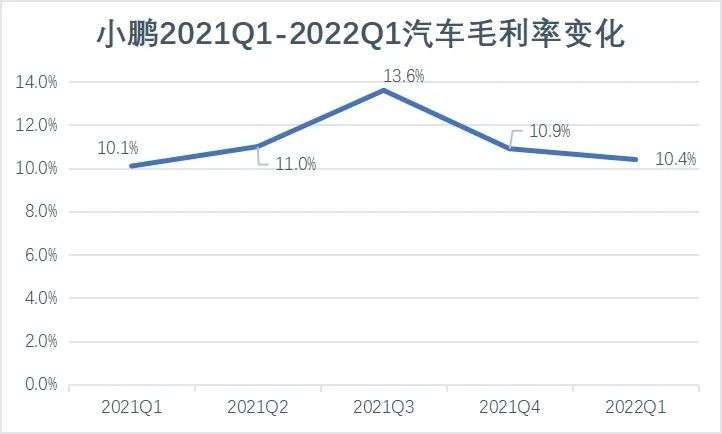

而小鹏汽车一季度整车毛利率为10.4%,环比小幅下降,与蔚来、理想仍旧有较大差距。去年三季度小鹏整车毛利率一度达到了13.6%,不过四季度P5上市后由于整体售价低于P7,又将整车毛利率拉回10%上下。

目前小鹏P5最新月交付量为3564辆,占比接近40%,而小鹏想要进一步改善毛利率问题似乎只有依赖定价更高的G9了。

值得注意的是,自5月9日起,下订小鹏P5、P7的E/E+版本车型,对应版本的智能辅助驾驶系统软件及升级服务被调整为标配。而就在一年之前,小鹏还首次将XPILOT自动驾驶软件计入营收,创收8000万元。

在去年一季度财报电话会议上,何小鹏对软件变现给予了厚望:“我相信XPILOT软件的变现将成为我们除整车硬件销售外的持续性收入和利润来源。”

而近期这一展望变成了:“为了实现高等级智能辅助驾驶向更多用户的普及,为智能驾驶下一步发展提速,进一步扩大自研领域……”

在电话会议上,何小鹏认为将硬件和软件打包收费的方式效果更好,还可能考虑在将来更高级自动驾驶推出后,采用按照时长、里程、软件包+场景的服务方式来收费。

这也就是说,小鹏在短期内还是无法指望靠软件提升毛利率及营收,但该投入的研发却是一个子儿都不能少。

何小鹏曾表示,小鹏汽车累积研发投入已经超过90亿元,2022年研发投入还将超过过去一两年之和。

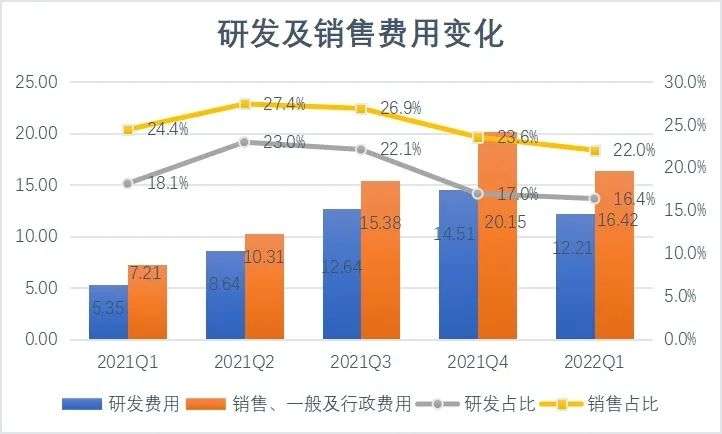

而今年一季度,小鹏汽车研发投入为12.213亿元,同比增长128.2%。而前两年小鹏研发总合为58.402亿元,也就是说接下来的三个季度的平均研发投入都要保持在15.4亿元以上。

虽然研发费用整体呈上升趋势,不过其占比从去年三季度便开始下降,而小鹏的销售费用占比也始终处于高位。

这样的原因主要还是小鹏所处的市场竞争强度远大于蔚来及理想,如比亚迪汉、广汽埃安、特斯拉Model3等多个车型都在这一市场具有较强的竞争力,且这样的竞争趋势将会随着新能源市场的成熟愈发激烈。

除了近期的比亚迪海豹、长安深蓝C385,长期来看蔚来的新品牌以及理想汽车明年的新车型也都瞄向了这一区间。

这都迫使小鹏在研发和营销上不能出现明显的短板。

02、追求高端,拒绝性价比

去年下半年,小鹏完成了新势力的首次破万,也改写了长久以来“蔚小理”的座次排名,此后在很长一时间段内实现了“领跑”。

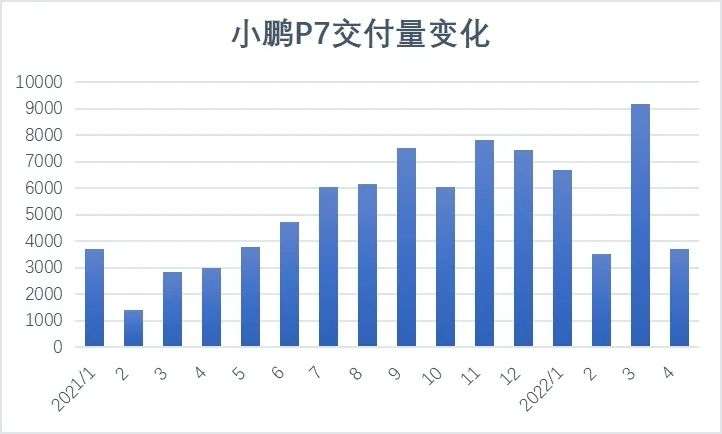

值得注意的是小鹏今年3月交付15414台,其中P7交付量达到9183台首次突破单月九千大关,同时P7还成为了新势力*突破十万量产的纯电车型。

除了P7以外,小鹏P5也贡献了不少的销量,自去年三季度交付开始以来P5对小鹏的销量贡献迅速上升,在今年一季度已经超过G3i占到了小鹏该季度交付量的30%。

而G3系列在小鹏的产品线中存在感一直不强,特别是P7出现后,甚至有段时间在小鹏汽车公布的交付量推文中,G3系列的交付量都没有直接提及数字。

一方面原因,从小鹏当下的产品规划来看,处于品牌的上升阶段,而G3系列定价较低且属于早期车型,预埋硬件性能较低,对于小鹏智能化标签的推广不足。

另一方面,去年底小鹏结束了与海马的代工生产模式,P7、P5、G3i三款车在广东肇庆工厂共线生产,而小鹏P7热度不减,销量迅速上升,P5作为*搭载激光雷达的车型,对于小鹏的XPILOT系统迭代有着重要意义,因此G3i能分到的产能不如另外两款车型。

当下,小鹏仅有广东肇庆工厂投产使用,规划年产能为10万辆/年,二期改造已经完成,将于6月投产,广州及武汉工厂则需要2022年底及2023年正式投产,届时将缓解这一情况。

虽然G3系列销量不算高,同时无法提升整体毛利率,但其仍旧具有战略意义。

一方面,产品多样化对于成熟的车企来说是一个较为重要的指标,不然极易像长城一般陷入SUV的困局之中。其次,从腰部势力的销量增长来看,当下新能源市场正在摆脱以往的“哑铃式”向中间靠拢,G3i是最早一批占住这个坑位的车型之一,这对小鹏整个品牌来讲,能使得其向上向下都会更加灵活。

今年来蔚来ET5、比亚迪汉DM-i、哪吒S、海豹、长安深蓝C385等同级别车型陆续开始上市,遵循“硬件”设备市场的规律,新车型往往会具备一定优势,对于小鹏P7、P5或许会造成一定冲击。

而小鹏今年目前仅有一款新车型G9,预计将在6月上市。

不过,与多数新造车企业不同,P7证明轿车才是小鹏的拿手好戏,而G9作为一款中大型SUV,网传售价35万元起,突破了当下小鹏上限,属于一款车型、售价区间均较陌生的产品,品牌和产品是否具备足够的竞争力,还需要接受市场验证。

一季度,小鹏已经连续提价两次,一月受到补贴退坡影响,小鹏P7补贴售后价22.42-40.99万元,涨幅4800-5400元;P5补贴售后价16.27-22.93万元,涨幅4800-5400元;G3i补贴售后价15.46-19.32万元,涨幅4800-5400元。

三月受到上游供应链材料持续上涨的影响,小鹏再次迎来调价,P7涨幅1.01-3.26万元,P5涨幅1.32-1.56万元,G3i涨幅在1.07-1.43万元。近期又砍掉了免费充电及免费充电桩权益。

连续多次提价后,新能源市场刚刚建立的消费者认知是否会被打破?

03、高速增长可以掩盖很多问题

小鹏的渠道采取“直营+加盟”模式,去年小鹏销量迅速增长便与这种模式快速扩张的特性相关,去年小鹏线下门店同比增长超过120%。

但迅速的扩张也同样暴露出了部分管理问题,由于与理想、蔚来的全直营模式不同,小鹏对于加盟商并非具备100%的掌控力,而这一不确定因素也极易在急速扩张的组织中出现问题。

去年10月,江苏某小鹏经销门店被质疑出现“阴阳合同”,消费者在签订购车协议并缴纳5000元定价后,在次月提车时却被告知要额外缴纳7000元费用。

该店销售主管称这是涉及到新能源汽车补贴问题,并宣称“这是统一操作”。

小鹏官方回应称,“由于有关人员未清楚了解相关促销政策导致了用户的误解,后续将履行合同承诺。”

去年底,小鹏汽车子公司上海小鹏汽车销售服务有限公司被徐汇区市场监督管理局罚款10万元。原因是由于小鹏在2021年1-6月,在5个直营店及2个加盟店安装了22个人脸识别功能的摄像设备,通过人脸识别统计和分析客流数据,违反了相关规定。

而今年4月,小鹏汽车再次因“涉嫌用格式条款限制北京市消费者选择争议解决方式的权利”,被北京市朝阳区市场监督管理局处以0.3万元罚款。同一时期,还有加盟店出现“封建迷信”活动的新闻被爆出。

此番种种,显示了小鹏在销售端迅速膨胀中出现的部分纰漏。

不过,由于当下小鹏业务处于高速增长阶段,所有的问题都是增长中遇到的问题,因此这些问题并不致命。一旦未来有一天销量停止增长,就会像如今的阿里、腾讯一样,种种问题都被暴露出来。好在,整个新能源行业在短期内都不会结束这种高增长的整体趋势。

在当下全行业遭遇一定低谷时,也许正是停下来补课,消除粗犷、查漏补缺的好时机。