TikTok 上,年轻人正在以一种更「快」的方式追赶时髦。

抛开传统线上支付的繁琐流程,BNPL(Buy Now Pay Later,先买后付)服务只需点击几下屏幕就能完成购物,整个过程中甚至不需要付出一分钱。

年轻的消费者们很难不为此心动。

对于没有信用卡、现金流并不充裕,但又渴望「及时行乐」的年轻世代而言,BNPL 提供了一种更为灵活的支付方式。

随着通过社交媒体的大肆传播俘获了 Z 世代和千禧一代的芳心,BNPL 带来的千亿市场正在崛起。

根据 World Pay《The Global Payments Report 2022》报告的数据,2021 年 BNPL 占全球电子商务交易额近 3%(约 1570 亿美元),到 2025 年 BNPL 将占全球电子商务交易额将达到 5%,预计超过 5000 亿美元。随着越来越多的 BNPL 公司融资数额、交易规模以及估值不断提升,未来 BNPL 的发展势头仍然强劲。

BNPL 是如何在短短几年时间「捕获」欧美 00 后用户心智的?又是如何在不经意间「掏空」这些年轻人的?

更重要的是,BNPL 是一个可持续的赛道吗?

01 花钱要「快」

「香奈儿和珍珠,这就是留住姑娘们的诀窍。」TikTok 嘈杂的背景音乐中,年轻一代正热衷于炫耀自己拥有的时装、金钱、珠宝和名牌包包。

想变身时尚达人,却没有足够的资金支持怎么办?

TikTok 上有不少关于 BNPL 的推荐视频 | TikTok

TikToker 会告诉你「那就使用 Buy Now,Pay Later 吧」,并声称即使你当下身无分文,BNPL 也能给你想要的一切;在 YouTube,你也能看到一系列详细介绍什么是 BNPL、怎么使用 BNPL 的长视频。

「Buy Now,Pay Later」(BNPL),是一种新兴的支付方式,该服务允许消费者先单、后付款,主要支持的是几百到一两千美元的小额支付。消费者通常可以选择在几周之内分 3-4 期付清账款,几乎无需支付利息或是手续费。

千禧一代(1980 至 1999 年出生)以及 Z 世代(1995 至 2009 年出生)是使用 BNPL 服务的「主力军」。

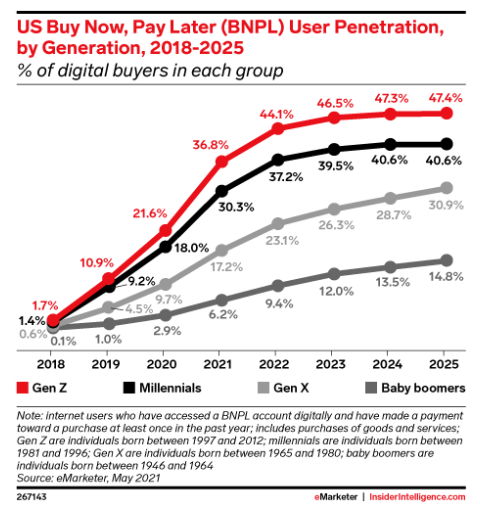

根据 eMarketer 提供的数据,美国使用 BNPL 服务的 Z 世代比例从 2019 年的 10.9% 上涨至 2021 年的 36.8%,实现了超三倍的增长。预计在今年,Z 世代的使用比例将提升至 44.1%,千禧一代的使用比例也有望达到 37.2%。

各年龄段使用 BNPL 服务的比例 | eMarketer

BNPL 能吸引众多年轻消费者的诀窍也很简单,那就是够快、够简便。

在海外,线上支付的流程较为复杂,每次下单后都要输入银行卡号、收件地址、联系方式等支付信息,无法忍受漫长支付过程而放弃购买的消费者有很多。

据 Barclaycard Payment 进行的一项调查显示,有 69% 的 Z 世代消费者会放弃支付已经选购的商品,放弃原因中「付款流程过长」占比 29%,接近三分之一。

而使用 BNPL 服务,消费者只需要在绑卡授信时填写相关信息,之后每次下单时无需重复填写支付信息,只需在支付页面中勾选 BNPL 支付。如果是在线下场景支付,也只需要打开 BNPL App 进行扫码即可。

除了在支付时带来更「丝滑」的使用体验,在「借贷」这件事儿上,BNPL 也为年轻的「精致穷」们提供了一条更快的路径。

申请一张信用卡至少要花费 4-6 个工作日,而 BNPL 服务从注册、绑卡、授信到使用,只需要几分钟。

注册完成后,BNPL 公司会根据用户提供的身份 ID 调用内部的风控数据系统或者当地的第三方征信系统进行风险核查。

以 BNPL 的头部公司 Afterpay 为例,其风控模型包含两类,一类是风险模型,通过对用户的还款行为进行模拟,预估用户每月的还款概率,评估用户信用情况;一类是反欺诈模型,通过对用户身份档案进行评分,再结合购买商品的类别、商品收获地址等其他数据判断是否需要组织交易或提交人工审查。

一般情况下,BNPL 公司的模型只需要几秒钟便能完成计算与评估。

试想一下,当你网上冲浪时看到一双价值 200 美元的联名款球鞋,正苦恼银行卡余额不足时看到了页面中的 BNPL 链接,点进去发现可以分四次免息付款,每次只要付 50 美元,而申请使用该服务的等待时间几乎可以忽略不计。

从欲念燃起到完成购物,毫无阻力,一气呵成。

此外,千禧一代和 Z 时代对于信用卡的信任程度降低,也为 BNPL 服务的崛起提供了可乘之机。

根据 TD 银行的客户数据,有 25% 的千禧一代没有申请使用信用卡。

由于信用卡公司的收费标注、利息结算方式较为复杂,用户在收到账单时往往会发现应还金额超出自己的预期,长此以往难免对信用卡的还款机制产生质疑。

相比之下,在确认选择 BNPL 进行支付后,BNPL 的 App 中会即时显示还款期数、每期应还数额、还款日期限等内容,用户在还款前就能确定自己需要支付的全部欠款。

02 不只是支付

通过聚焦传统金融业务通常会忽视的年轻用户群体,加之疫情促使电子商务大爆发,BNPL 市场迅速崛起。

据 World Pay《The Global Payments Report 2022》显示,欧洲市场的电商交易 BNPL 占比最高,达到了 8%;北美 BNPL 在电商交易中的占比为 4%,交易额高达 562 亿美元;而在澳大利亚目前有将近 500 万人使用 BNPL 服务,即每五个人中就有一个是 BNPL 用户。

这三大地区先买后付市场的繁荣与本土金融科技公司率先展开 BNPL 尝试不无关系。

欧洲的 Klarna、澳洲的 Afterpay、北美的 Affirm 是 BNPL 领域的三大巨头,因发展较早、业务模式成熟极大地带动了当地 BNPL 市场的繁荣。在 Klarna 的家乡瑞典,电商交易中先买后付占比甚至高达 25%。

但尽管几家公司都主攻先买后付服务,其具体的业务模式仍有细微差别,部分头部 BNPL 公司业务模式如下所示:

极客公园制图 | 数据来源:公司官网、Investopedia、东方证券研究院

根据表格可以发现,虽然不同的公司业务模式略有不同,但总结起来,BNPL 服务基本不收取利息、分期手续费、管理费等等,还款期限也更为灵活。

通常情况下,如果用户未能按期还款,BNPL 公司会先发送邮件提醒,之后再收取并不算高的滞纳金,部分公司甚至无需缴纳滞纳金。

不同于信用卡业务以及传统的小额消费贷款,BNPL 采取的无利息还款模式,在一定程度上能摆脱现有的监管框架,采取更为灵活的经营方案。

受 2008 年次贷危机影响,美国于 2009 年颁布了《信用卡法案》,对信用卡的发卡机制加以约束,并要求不得向未满 21 周岁的消费者发放信用卡。但由于独特的业务模式,BNPL 并未受到该法案的限制,甚至其主力用户就是没有信用卡的年轻人。

在英国,根据《金融服务与市场法》相关规定,短期无息信贷有一定的监管豁免权;在澳大利亚,不涉及利息费用的 BNPL 同样可以规避相关法规的监管。

无息的业务模式,也决定了 BNPL 盈利模式与其他借贷业务的不同。

信用卡服务的收入来源以向用户收取的手续费、利息为主,与商家合作推出优惠活动时收取的服务费为辅;传统的小额消费贷款与商家合作的能力较弱,收入几乎全部依仗向用户收取高额利息;而因为大部分BNPL 服务采取的是无息还款,且不额外收取管理费与滞纳金,所以向合作商户收取佣金、交易手续费是 BNPL 的最主要收入来源。

据 Afterpay 财报披露,商户带来的资金收入占总收入的 76%,其余为滞纳金收入,因此我们不难想象在不收取滞纳金的 BNPL 公司业务中,商户佣金收入的占比将会更高。

极客公园制图

一个很自然的疑问是:为什么商家愿意为 BNPL 付钱?

答案其实很简单,还是上文提到的「够快,够简便」。

BNPL 减少支付摩擦、减轻消费者心理负担带来的一个很直接的影响就是,商品的销量提升了。

Global Payments 的一项报告显示,BNPL 可以为商家带去 20%-30% 的交易转化率,并提高客单价。BNPL 三巨头都曾披露过,支持 BNPL 服务的商家客单价平均增长了 60% 以上,单个客户的客单价甚至能增长 200%。

在去年接受媒体采访时,Affirm 的联合创始人 Max Levchin 更是直言「我们的业务是为商家带来新客户,增加他们的购物车规模,增加他们在销售点的转化率。」随着 BNPL 获得年轻人群的青睐,ZARA、Nike、Burberry、Dyson 等一众大牌都已支持 BNPL 支付。

一边增强消费者购买力,一边为商户引流创收,是 BNPL 的生存之道。

在 Klarna、Afterpay 等 BNPL 服务的 App 里,聚合了入驻商家的网站链接、促销信息以及消费者的测评,多彩的界面设计、精美直观的商品图片无不勾引起消费者的购物欲望。

为了吸引更多年轻流量,BNPL 公司们在广告营销上也下足了功夫,社交媒体中经常能看到他们活跃的身影。

今年 5 月,福布斯针对 2000 名美国成年人进行了一项有关 BNPL 的调查,其中有 43% 的受访者明确表示自己曾在 Facebook、Instagram、TikTok 等社交媒体中看到过 BNPL 的相关广告。

如此看来,BNPL 并非只是支付工具那么简单,成为新一代的流量入口也许才是其*目标。

03 仍然是债务

但不管 BNPL 是如何营销的,不管它的还款期限如何的灵活,债务仍旧是债务,它不会凭空消失。

澳媒曾报道过一名向财务咨询寻求帮助的年轻人,他背负着 BNPL 的多重负债,共计 8000 美元,在现实世界中他也需要依靠每两周 522 美元的青年津贴维持生活。

在自己的财务状况彻底崩塌之前,他甚至没有意识到 BNPL 仍旧是一项需要背负的债务。

其实,很多人一样也没意识到。

今年年初,Creditspring 在英国进行了一项调查,在所有受访者中竟然有大约三分之一的人不认为 BNPL 是一项借款形式,43% 的人不知道有些公司的 BNPL 服务会收取滞纳金,超过一半(53%)的人没有意识到 BNPL 的债务也有堆积的风险。

BNPL 的快速增长主要是由年轻消费者推动的,但年轻人未必能承担起负债的后果。

Walnut Unlimited 的一项调查显示,在英国,有 52%-53% 的年轻消费者由于生活成本不断上升,他们对于支付目前的 BNPL「不太有信心」。

情况不容乐观。

使用 BNPL 进行「无痛」消费确实能给人带来即时满足的快乐,但是立即得到商品的同时,人们也会立即获得债务。而一旦年轻人的消费能力被过度透支,谁能来为此兜底呢?

由于 BNPL 公司通常会先将商品全额付清,因此后续的欺诈和拒付风险将全部由 BNPL 公司承担,这十分考验公司抵御坏账(企业未收回应收账款)的能力。

考虑这个问题时,坏账率和毛利率是需要衡量的两个重要指标。

如果一家 BNPL 公司的毛利率足够高、坏账率足够低,那么公司就有能力渡过危机,起码生存不会受到太大的威胁。

但目前看来,实际情况可能与理想状况正相反。

许多 BNPL 公司都声称自己的坏账率控制在极低的水平,甚至只有百分之一点几,但是一本详细研究 Afterpay 的书中数据表明,其 1% 的坏账率算法与传统口径并不一致,如果按照传统口径计算其坏账率可能会达到 15% 左右,并不算低。

BNPL 公司的毛利率也并不算高。

据 Redburn 去年的一项研究显示:一家 BNPL 公司平均向商家收取 4% 左右的佣金、手续费,扣除掉信用卡网络费(0.6%)、平均资金成本(0.5%)、支付通道费(1.3%)、虚拟卡发卡费(0.1%)和平均坏账率(1.2%)后,毛利仅有 0.3% 左右。

在毛利率较低的情况下,BNPL 则需要依赖放款规模形成的规模效应来抵御坏账风险,如果放款规模不能覆盖坏账成本,就容易引发资金链断裂。

年轻人欠债,个人的命运可能就此改写;BNPL 无力抵抗坏账而大规模破产的话,整个社会的经济状况都将受到重创,影响的也许是更多人的前途与命运。

监管不会坐视不理。

在过去的六个月里,包括英国、美国在内的多个国家均已开始关注 BNPL 服务。

英国的金融监管机构已经禁止了 Klarna 的部分广告,并表示正在研究《消费者信贷法》准备通过完善监管措施对这一快速发展的行业进行限制。

澳大利亚证券投资委员会也因为近六分之一的澳洲用户使用 BNPL 后发生了透支、以贷养贷等问题而决定加强对 BNPL 服务的干预。

去年 12 月,美国消费者金融保护局也对头部的五家 BNPL 公司,包括 Klaena、Affirm、Afterpay、PayPal、Zip 展开了调查,并表达了对于债务累积、监管套利以及数据收集等问题的担忧。

在政策将逐渐收紧的情况下,BNPL 公司将不得不重新思考自身业务的定位以及应当做出哪些调整,野蛮生长的时期已经过去,但对于其长期发展而言,也许并非坏事。