少有所养、壮有所用、老有所依,这是中国人对不同人生阶段的美好期待,在当下却遭遇到越来越多的现实困境。

养老焦虑,是中国人,特别是年轻一代必须面对的问题。

对于已经退休的40后、50后来讲,养老可能并不是大问题,不但有较多子女可以依靠、稳定增长的国家养老金也足以支持。但是,对于70后、80后乃至更年轻一代,依靠子女和国家养老显然难以维持体面的生活。

4月21日,《国务院办公厅关于推动个人养老金发展的意见》发布,政策面对当下的养老焦虑和现实困局,显然做出了及时回应,其中的税收减免、投资方向等,都为现行养老制度提供了新的选择:

按照最高1.2万一年的个人养老金缴存限额,大概每年能少交1027元个人所得税。而新增的个人养老账户以及由此产生的投资收益,则为老百姓提供了增量的养老金支持。

1 未富先老

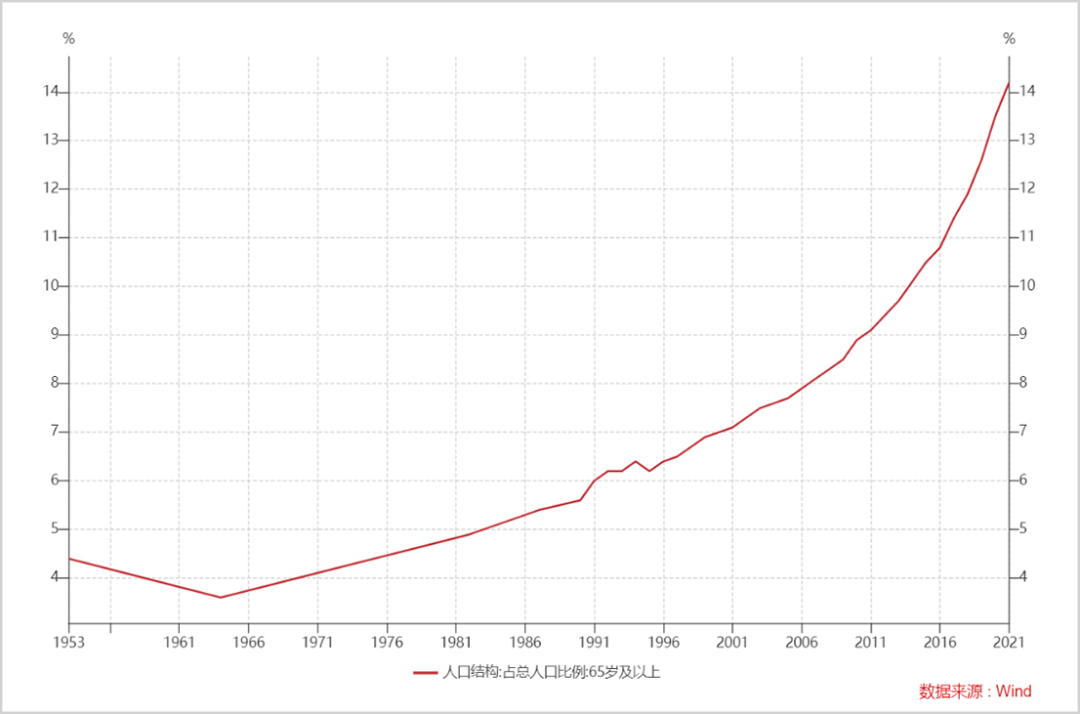

中国老龄化速度之快,让人有些始料未及。

2001年,中国65岁以上人口达到8800万,占总人口比例超过7%,标志着进入老龄化社会;到了2021年末,我国65岁以上老龄人口达到2.01亿,占总人口比重为14.2%,开始进入深度老龄化。

从老龄化社会到深度老龄化社会,中国只用了20年,而德国用了40年,英国用了46年,法国用了126年。

中国老龄化快速增长的背后,是国民平均寿命的大幅上升和出生人口的迅速下降。2001年,中国人均寿命为71.8岁,出生人口1702万人,而到了2021年,平均寿命延长到77.9岁,出生人口则减少到了1062万人。

伴随着经济和医学发展,以及个人观念的变化,人均寿命延长和生育率下降很可能是未来长期趋势,中国未来的老龄化程度无疑将更加严重。根据机构预测,2057年中国65岁以上人口将达到4.25亿人的峰值,占总人口比重32.9%-37.6%。

中国正在逐渐变老,但是我们离真正的富裕国家还有不小距离。

2021年,中国人均GDP为1.25万美元,处于从中等收入向高收入国家过渡的阶段,老龄化程度却高于中高收入经济体10.8%的平均水平,未富先老让养老问题显得尤为严峻。

目前,我国建立了全球规模*的养老保障体系,即国家统筹的基本养老金制度、企业补充养老金制度和个人储蓄养老金制度三个养老保障制度,但是在养老结构上,仍然极度依赖政府力量,*支柱占比高达62%,第三支柱几乎为零。

在老龄化持续加深和养老渠道单一的背景下,中国社保养老金面临着巨大压力。《中国养老金精算报告2019-2050》的数据显示,2019年末,我国城镇职工基本养老保险基金累计结存54623亿元,这部分资金将在2035年耗尽,此后将出现入不敷出的局面,这意味着如果不改革养老制度,不增加养老金缴存额度,现行养老模式将难以为继。

2 他山之石

同为经济体量和人口规模巨大的国家,美国在国民养老保障上的制度设计,对中国显然具有一定的参考价值。

与中国一样,美国养老体系也由三大支柱组成,但是在资金结构上,美国养老体系的中流砥柱是第二和第三大支柱,占比分别为57.9%以及35.4%。第二支柱中最著名的是401K计划,第三支柱则以IRA为主。

401K计划因《国内税收法》中的401条第(k)项而得名,由雇员和雇主共同缴费。IRA是个人退休账户。2022年,401k计划的雇员缴款限额是$20,500美元,IRA限额则是6000美元。

数据显示,截至2021年三季度,美国IRA资产总额已达13.2万亿美元,占美国养老金总资产比例超过35%,401k计划规模超过6万亿美元,占美国养老金比例超过15%。

从资金配置来看,401K计划和IRAs资产的主要投资方向是共同基金(类似于国内的公募基金),包括较大比例的股票型基金和偏股型基金,以及债券和货币型基金,银行存款和保险占比很低。

美股的长牛,为401K计划和IRAs资产带来了丰厚的投资回报,由于投资收益不用交税,养老金带来的投资收益,也为美国人积累了丰厚的退休金。

富达投资的数据显示,截至2021年上半年,美国401K账户中余额达100万美元的账户数量达到41.2万个,IRA账户中余额达100万美元的账户数量则达到34.2万个,均创下了历史新高。

通过两个养老项目,已经有超过70万美国人实现了人生最后阶段的财富自由。

事实上,我国居民存款并不少,截止至2021年年底,我国住户存款总额为102.5万亿元,远远超过美国,这部分资金如果能够合理统筹,其中的一部分形成机构化运作的个人专项养老资金,当下养老困局也将得到较大程度缓解。

3 两大赛道

深度老龄化之下,中国养老制度正在孕育的重大变革,无疑也为中国养老产业的发展带来了巨大的发展动力。

其中*想象空间的两大赛道,一是医药医疗,二是资产管理。医药医疗,保证老年人的最重要的健康需求,而资产管理,则负责养老金的保值升值。

中国医药产业的潜力,从下面几组数据中可以清晰地看出来。

先看宏观医疗费用的支出比较。

根据OECD Health Statistics 2021统计报告的数据,美国医疗卫生支出占GDP比重为16.9%,日本10.9%,OECD38国的平均医疗支出占GDP的比重为8.8%左右,而中国只有5%。

再比较人均医疗支出,美国是1.1万美金,OECD38国是4100美金,而中国人均医疗支出为800美金。

▲美股市值前10的医药公司 来源:同花顺问财

再看药企之间的规模比较。

从市值、营收和净利润三个重要指标来看,中 美医药公司之间存在巨大的差距。A股市值前10的医药公司,市值总和只是跟美股的老牌医药巨头辉瑞相当,而这10家头部医药公司的营收和净利润总和,则远远落后于辉瑞。

事实上,受集采压力和市场整体调整的影响,A股生物医药行业最近一年经历了巨大下跌,目前A股生物医药板块上市公司超过400家,总市值只有6万亿左右,而去年同期则超过8万亿元,一年间跌去了2万亿元。

最后看打造爆款产品的能力。

最近10年来,全球最重要的爆款药品,来自艾伯维用于治疗中度至重度形式的风湿性关节炎的修美乐,自2012年开始,修美乐连续9年获得全球销售冠军,累计销售额超过1500亿美金。

2021年,全球最畅销的10种药品,销售额都超过了45亿美金,*的是辉瑞新冠mRNA疫苗,全球总共卖了368亿美金。

与国际医药巨头相比,中国爆款药的影响力还不高,别说百亿美金级别,年销量超过50亿人民币的单品都少之又少。

巨大差距代表着巨大的机会,这是中国经济再熟悉不过的剧情和路径。

随着老龄化的持续加深,以及老年群体健康意识和支付能力的增强,医药行业在中国将变得越发重要。作为公认的优质赛道,医药行业未来一定会诞生千亿美金市值的公司,中国的医药*甚至有可能挑战A股市值榜首的位置,中国下一个首富,也很可能在大健康领域诞生。

除了医药行业之外,在资产管理特别是养老金的管理上,中国和美国也存在巨大的差距。

数据显示,截至2020年底,美国共同基金规模达23.9万亿美元,折算人民币约151.05万亿人民币,资产结构以股票等权益类基金为主,其中,养老金占据了共同基金的半壁江山。

与之相比,截至2022年3月末,我国公募基金行业合计管理规模只有32万亿元左右,资产结构仍然以货币基金为主,受托管理养老金资产4万亿。

但是,近年来中国公募基金的发展速度,是肉眼可见的。

一方面是规模的扩大,最近11年,公募基金管理规模增加了15倍。另一方面是产品结构的不断优化,突出的特点就是权益类基金占比快速提高。2019年初至2022年3月底,权益类基金由2.30万亿元增至7.77万亿元,增幅达238%,占比由18%提升至31%。

从制度上讲,养老钱进入股市早已成为现实。2001年,全国社保基金获准进入股市,成为最早进入股市的养老资金,最高投资限额为40%;2007年,企业年金获准入市,当时的最高投资限额为30%,2020年后调整为40%;2015年,基本养老保险基金获准入市,投资上限为30%。

作为资本市场的国家队,养老金获得了较高的投资收益。以社保基金为例,自2000年成立以来年均投资收益率为8.51%,远高于同期银行存款利率,同时也远远跑赢A股市场大盘走势。

根据《国务院办公厅关于推动个人养老金发展的意见》的要求,“个人养老金资金账户资金用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等运作安全、成熟稳定、标的规范、侧重长期保值的满足不同投资者偏好的金融产品,参加人可自主选择”。

为了实现保值增值的目标,个人养老金未来通过机构进入股市是大势所趋,投资上限可能也在30%左右。这对投研能力、风险管理、产品线较为*的头部资管机构来讲,是巨大的发展机遇。