最近,「子弹财观」发现在众多券商发布的长视频行业研报中,芒果超媒的身影频频出现。

5月10日,东方证券发布关于芒果超媒增持的研报,且另有数据显示近一个月芒果超媒已获得23份券商研报关注,其中买入17家,增持4家,强烈推荐1家,平均目标价为39.21元,与截至5月13日芒果超媒的最新股价34.69元相比,均价涨幅超过11%。

而券商这样的一致看好,恰恰是在奈飞股价崩盘后出现的。

4月19日盘后,奈飞公布2022年*季度财报:全球净付费用户减少20万,是11年来首次净订户不增反降。随后奈飞盘后暴跌超25%,开启了一路下行的模式。截止5月13日收盘,奈飞的股价仅收187.64美元,总市值为833.64亿美元,与顶峰超过700美元的股价相比,市值也已跌去3/4。

再加上“爱优腾”以及B站的财报陆续发出后,普遍引发市场忧虑——券商对于长视频平台何时盈利的焦虑日益趋深,大部分券商对这个行业持悲观态度。

因此,芒果超媒最近能得到这么多券商的认可,几乎可以称得上“奇迹”。

另外,融资融券方面的数据显示,5月10日市场融资买入芒果超媒3163.08万元,融资偿还2597.26万元,融资净买入565.82万元,当前芒果超媒的融资余额为6.36亿元。

融资余额若长期增加则表示投资者心态偏向买方,市场人气旺盛属强势市场,因此芒果超媒目前看似要走上股价上升的通道。

然而,这也引起人们的疑惑:在投资市场普遍对长视频平台看衰的背景下,芒果超媒为什么会得到券商的认可与投资人的关注?被冠以综艺“卷王”头衔的芒果超媒,又会面临哪些新危机?

1、*盈利的视频平台

客观来看,当前不管是投资人还是机构对于芒果超媒的关注,核心点都是因为芒果超媒旗下的芒果TV是国内*家实现盈利的视频平台。

4月25日,芒果超媒发布2021年全年财报。财报显示,芒果超媒2021年总营收153.56亿元,同比增长9.64%,净利润为21.14亿元,同比增长6.66%。

相较长视频领域内其他同行的困顿,芒果TV去年广告收入及会员增速突出,头部自制综艺的吸金能力仍相当可观。

财报显示,芒果TV的互联网视频业务为芒果超媒的核心主营业务,包括广告、会员和运营商业务三部分,2021年实现营收112.61亿元,同比增长24.29%。

尤其是广告收入,财报数据显示,芒果超媒广告业务收入首次突破50亿元大关,达54.53亿元,同比增长31.75%。

这个数字高于B站2021年视频广告收入45.2亿元,仅低于爱奇艺在线广告71亿元,但爱奇艺2021年广告收入同比增长仅4%;腾讯在2021年的媒体广告收入只有133亿元,下降7%,据说主要由于腾讯视频等媒体广告收入下滑所致。

因此,芒果超媒的广告收入在视频平台之中的排名靠前,且增速*。

在会员方面,相较同行陷入停滞的会员数量,芒果TV会员及会员收入均高速增长。截至2021年末,芒果TV会员收入达36.88亿元,同比增长13.3%;付费用户数为5040万,同比增长39.5%。

而这不是芒果超媒*次实现盈利。2020年年报数据显示,2020年芒果超媒全年实现营业收入140.06亿元,较2019年同比增长12.04%;净利润金额为19.82亿元,同比大幅增长71.42%。

关键的是,叠加阿里入股以及重磅综艺开播等等新闻,芒果超媒在2021年曾经冲上90元/股的高峰,成为长视频行业*股。那么,“很会赚钱”的芒果超媒到底有什么“法宝”?它的发展模式是否可持续?

2、更像网络电视台

“我们一直觉得芒果超媒不像一家长视频平台,反而更像一个网络版电视台。芒果超媒延续的运营方式、节目制作方式,以及商业模式跟传统电视台特别像。”张黎(化名)对「子弹财观」表示,他曾在“爱优腾”三家中的两个平台担任市场部中层多年。

“其他几家平台主要是以会员收入作为主体,广告收入作为补充。这些平台基本上都是像奈飞一样的商业模型,通过高质量的内容带动用户付费观看的热情,从而产生现金流的闭环。”张黎进一步解释。

在他看来,芒果超媒并不是这样的商业模式。

“事实上,芒果超媒的核心产品不是电视剧而是综艺,毕竟从湖南台起家的这样一个运营实体,依然是遵循以综艺带动观众的想法,而综艺是广告*的载体,所以广告是芒果超媒主要的收入来源。”张黎说。

张黎的说法并非毫无根据,此前,芒果超媒在财报中将自身称为“市场上*的头部综艺内容制作商”,因此可看出其以综艺内容为主。且财报数据显示,芒果超媒2021年广告跟会员收入分别为54.53亿元与36.88亿元,分别同比增长31.7%和13.3%。

而爱奇艺2021年年报显示,其会员收入167亿元,广告收入71亿元,会员收入是广告收入的两倍多。

张黎认为,在国内主流的长视频平台中,爱奇艺是一个明显以奈飞模式为模板的平台,这样比较就能看出,芒果超媒的运作核心是通过节目获取广告带动收入,进而带动会员销售,而爱奇艺等长视频平台是通过节目带动会员的增加,进而带动影响力引发的广告销售。

“芒果超媒其实是吃了原本湖南卫视综艺的‘红利’,它把很多综艺节目搬到网上以后提前收割了广告收入,从这里才开始进行会员化的改造。”张黎对「子弹财观」说。

因此,他认为芒果超媒不是一家纯粹的长视频平台,反而更像一个电视台的网络版。

从客观层面来看,虽然芒果超媒也在不遗余力地发展自制剧,但在收入规模、投入成本等等方面与其他平台仍相差较远。

然而,芒果超媒的自制综艺节目的吸金能力却对企业的收入和利润拉动很大,这也让这家企业对综艺节目投入的精力非常大,反而影响了自制剧以及其他形式节目的探索。

根据2021年年报,芒果TV全年开拓新广告客户118个,芒果TV软广、硬广、程序化广告等各类广告品牌总数超1000个。其中,《乘风破浪的姐姐2》(以下简称《浪姐2》)招商金额创行业之最,综N代优质IP项目广告招商体量稳步增长。

西部证券曾统计称,《浪姐2》广告主共15家,预计招商金额超过*季。另据开源证券预测,《浪姐1》的广告收入预计为4.55亿元。

而如今《浪姐3》也在紧锣密鼓地录制中,网上层出不穷的姐姐们“上班路透图”已经吊足了观众的“胃口”,可见这档综艺节目的宣传造势也将为芒果超媒带来更多热度。

“最近几年来,每当人们提起芒果超媒,绝大多数会想起‘姐姐哥哥’这些综艺节目,而真正的知名电视剧或者其他形式的视频产品却少之又少。”张黎说。

现在看来,综艺节目固然是芒果超媒的优势,但自制剧的比拼很可能决定未来其在长视频行业的生死。

3、成本控制是关键

事实上,芒果超媒也意识到这个大问题,因为单纯从综艺节目吸引用户增长已经呈现下降趋势,再加上2021年芒果的月均每用户平均收入(ARPU)为7.1元/月,同比2020年下降2.9元。

这一方面意味着芒果超媒的会员增长难度加大,不得不依靠降价来促销,另一方面也表示出芒果超媒的会员对于付费价格的不认可,他们对于芒果超媒内容上的认同度也在下滑。

换句话说,用户对综艺节目已经产生了审美疲劳,他们迫切想在芒果超媒的平台看到其他优质的内容。

因此,2021年芒果超媒加大了对于自制剧和其他视频产品开发的力度。

财报显示,截至2021年芒果超媒拥有26个节目制作团队、29个影视制作团队和34家“新芒计划”战略工作室,2021年芒果TV上线自制综艺节目超过40档,上线各类影视剧170部。

这种投入力度意味着成本的急速增加。

此外,芒果超媒不得不降价促销的另一个原因,就是其2021年季度的收入是呈下降趋势的。

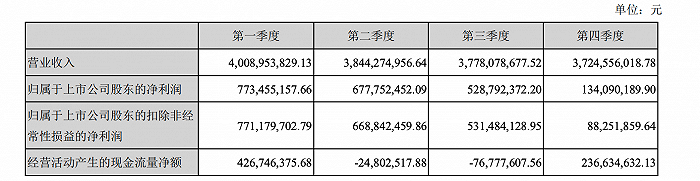

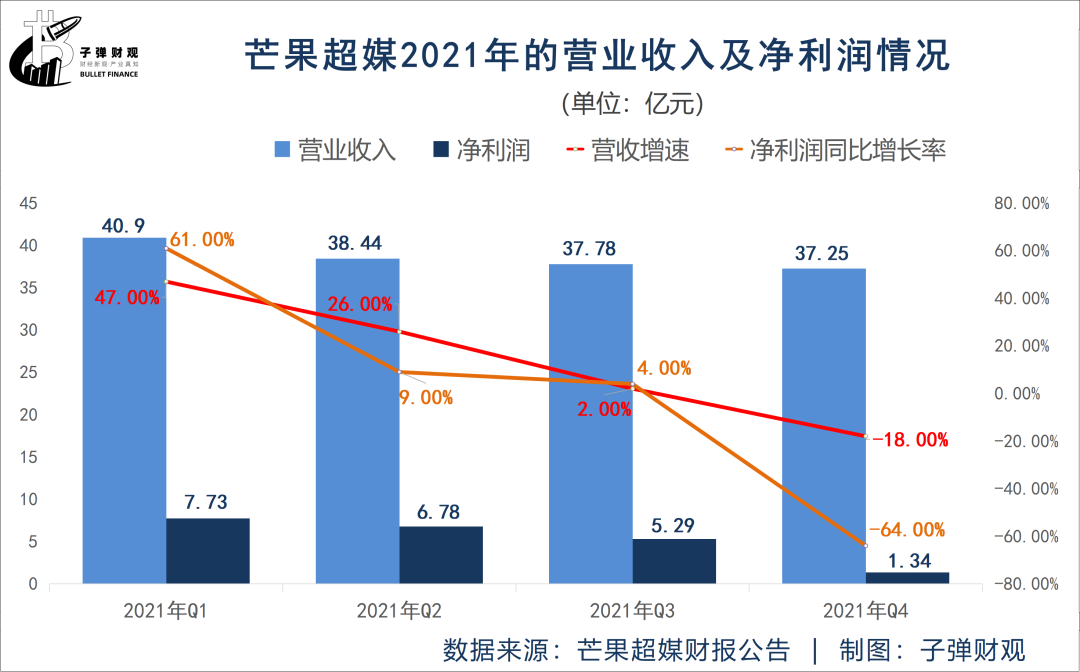

财报显示,2021年Q1-Q4,芒果超媒营业收入分别为40.9亿元、38.44亿元、37.78亿元和37.25亿元,营收增速分别为47%、26%、2%和-18%;同期,公司净利润分别为7.73亿元、6.78亿元、5.29亿元和1.34亿元,同比增速分别为61%、9%、4%和-64%。

按季度来看,芒果超媒的2021年并不是高枕无忧,已经出现季报营收、净利润同比双降的情况。而2022年一季报数据表明,芒果超媒业绩也延续了下滑的趋势。

财报数据显示,2022年*季度,芒果超媒实现营收31.24亿元,同比下降22.08%;归母净利润5.07亿元,同比下滑34.39%。

从财报中可以看出,芒果超媒的广告收入也呈逐渐下降的趋势,不然芒果超媒不会通过降价促销增加会员收入。毕竟广告受行业和市场影响太大,而会员收入只要做好自身产品就能提升。

这也就可以解释为什么芒果超媒在这种出现颓势的状态下,依然想方设法增加在自制剧等方面的投入,以便吸引更多的会员。

而在芒果超媒近期发布的机构调研问答记录称,公司今年内容支出预计为70-80亿元,除了综艺节目的支出外,大部分集中在影视剧制作方面。

“影视剧一方面抓头部,一方面尝试抓小而美的垂类。短内容方面,我们比较早推出了‘大芒计划’,着重生产自制短内容……目前‘大芒计划’也正进一步对外开放合作各类短剧集、微综艺项目。”芒果超媒方面表示。

值得注意的是,2021年8月芒果超媒发布的投资者关系活动记录称,当年内容开支预计75亿左右,现金流角度投入会更大,2022年会在当年的基础上预计再增长20%左右。

当时,芒果超媒高管透露:“综艺投入较为稳定,每年增加不大,但明年综艺的投入预计增长10%,还有2个大的创新项目……公司在努力将综艺优势转移到剧上面,目前拥有20多个剧制作人团队,未来2年会发展到40-50个。”

张黎认为,如果芒果超媒将自身的关注度集中到自制剧上,又会迈入爱奇艺、腾讯视频和优酷等已经踩过的坑里。

“爱优腾的经历已经证明纯会员收入是支撑不起一个大平台的发展,而自制剧之间的比拼越来越激烈,所有的投入都在往上涨,芒果超媒原本的综艺节目可以用低成本发展,但自制剧一定是高成本高收益。”张黎说。

在他看来,芒果超媒如果找不到平衡自制剧跟综艺节目成本之间的办法,现有的发展优势肯定在2022年会被抵消甚至出现亏损的情况。

“现在已经出现这样的循环:芒果的广告收入肯定是下滑的,因为季度收入下滑,纯利润也下滑,说明主营业务广告出了问题;为了弥补广告的问题,就要想方设法扩展会员收入,而为了提高会员收入以及会员的单价,就想方设法要增加好的自制剧,这个要拉高自身投入的成本,最后就会发现平台的投入跟收入之间不成比例。”张黎分析道。

更关键的是,现在从芒果超媒的财报中根本看不出这家公司是一家互联网化的视频平台公司,因其2021年在科研方面的投入只有2.72亿元,占收入比例也只有1.77%。而爱奇艺2021年研发投入超过28亿元,增长超过4%,占收入占比近10%。

“腾讯视频和优酷虽然没有单独财报,但相应的技术研发和投入基本上差不多,这两家加上B站,每家在每年都有超过15亿元到20亿元的科研投入。互联网视频平台跟传统电视台*的区别,就在于互联网视频平台逐渐摸索出了利用大数据和观众反馈去指导编剧、拍摄等业务活动的方法和技术。”张黎对「子弹财观」透露。

最新消息显示,爱奇艺与Colorfront达成合作,在Colorfront旗下的Transkoder软件中上线了爱奇艺IQIYI IMF(可互用母版格式)母版输出格式,支持创作者输出符合爱奇艺标准的IMF交付内容。

这是继与FilmLight达成合作后,爱奇艺又一次在国际知名专业软件中内嵌IQIYI IMF格式,帮助提升影视内容的交付效率,进一步增强IMF在国内的认知度。

同时,这也是爱奇艺代表中国长视频行业向外输出技术和视频标准的一个“里程碑”事件,说明中国长视频行业的这几个主要玩家已经进入技术比拼的时代。

从这个角度上看,目前芒果超媒还不算是一家真正意义上的“长视频平台”,而更像是一个网络电视台。如果不改变核心发展逻辑,仍只依托传统生产模式去产生视频内容,未来陷入“增长陷阱”或是大概率事件。

真正考验芒果超媒管理层的时候到了。