时隔不到三个月,对越南崛起的焦虑情绪似乎从中国男足的球迷蔓延到外贸从业者。

2022年4月27日,深圳统计局公布了一季度的进出口数据:深圳全市进出口总额7404.8亿元,同比下降2.8%。其中,出口4076.6亿元,下降2.6%;进口3328.2亿元,下降3.1%。(点击查看跨境圈最新资讯)

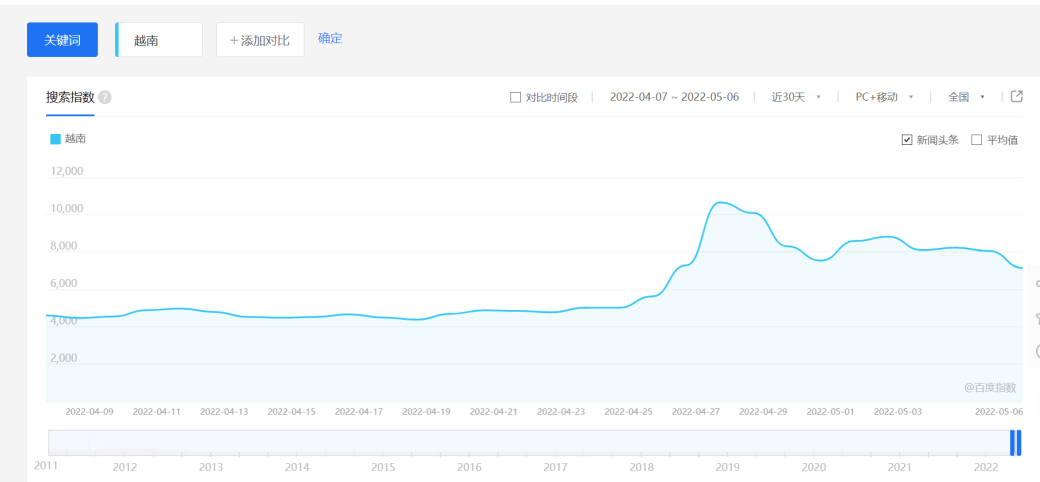

深圳出口数据的下滑,部分外贸从业者早有预感。但出乎意料的是,同样在4月27日,关于“越南”的百度搜索数量开始大幅攀升。

(近一个月百度“越南”搜索指数趋势/图:百度指数)

根据越南海关公布的数据显示,2022年一季度越南货物进出口总额为1763.5亿美元(约为1.15万亿元),同比增长为14.4%。其中,出口额为891亿美元(5842亿元),同比增长13.4%。

2022年一季度越南的出口数据超过深圳,再次引发中国制造业订单被抢走的热议。但是拿深圳一城与越南一国相比,难免有失偏颇。(点击查看近期深圳优质活动)

但值得注意的是,从2014年到2022年一季度,在远东至美国航线的集装箱运输份额方面,中国和越南确实存在一定此消彼长的情况。中国的集装箱运输量份额从2014年的72.49%下降至2020年一季度的63.37%;同一时间,越南的集运量份额则从4.78%一路攀升至11.38%。

从表面上看,越南似乎正在成为下一个“世界工厂”。那么,真实的情况究竟如何?

01

订单没有被越南抢走,只是换一个地方加工

近几年越南高速增长的出口数据,离不开中国和美国。美国是越南*的买家,根据越南海关统计数据显示,2021年越南至美国的出口额为963亿美元,占越南出口总额约29%,同比增长24.9%。2021年,美国承包了46.2%越南出口的纺织品和服装,以及42.1%越南出口的机械设备(主要是计算机和手机等消费电子成品)。

中国则是越南*进口来源国。2021年越南从中国(不含中国香港、中国澳门、中国台湾)的进口额为1099亿美元,占越南进口总额约33%,同比增长30.4%。巧合的是,2021年越南进口的纺织品原材料和消费电子原材料,分别有55.8%、42.1%来自中国。

透过数据可以发现,无论是在贸易金额、贸易结构还是贸易增速方面,越南向中国进口和向美国出口的数据都出现高度同频的情况。越南的原材料较大比例依赖自中国进口,经过加工或组装后再出口至美国。这种情况在纺织服装和消费电子品类尤为明显。

更为尴尬的情况是,越南的外贸订单除了原材料被“卡脖子”之外,在加工或者组装环节也没能做到“自主可控”。

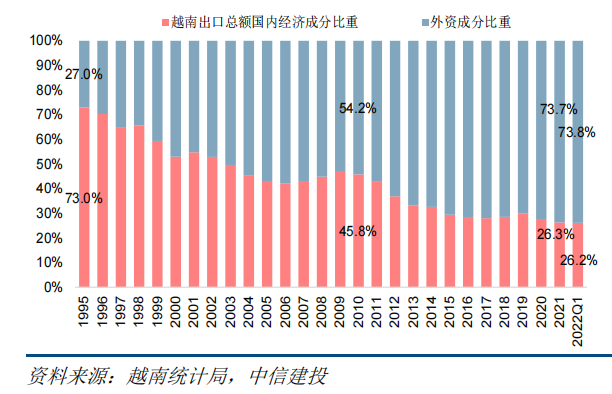

根据越南统计局的数据显示,从2015年至今越南外资企业的出口额占越南整体出口额的比例始终不低于70%,2022年一季度又进一步上升至73.8%。

并且,外资企业对越南出口的贡献情况远高于越南的本土企业。以木制品出口为例,该行业外资企业的数量占比约为15%,但是却占据整体木制品出口额的48%。

越南外贸的现状可以形容为:外国人用外资在越南搞外贸,只有土地厂房和车间工人留在越南。2019年-2021年,越南的外商直接投资(FDI)中,中国分别占比36.2%、22.8%、20.8%。2021年,越南的外商直接投资金额中,有58.2%流向制造业。

换句话说,有些中国制造业的订单并没有被越南抢走,而是主动转移。事实上,近几年有不少中国的制造业企业在越南布局产能。

纺织服装代工巨头申洲国际有约50%的布料产能来自越南西宁省,另外有约40%的成衣产能分布于越南西宁省、胡志明市和柬埔寨。2015年人体工学跨境大卖乐歌股份就在越南潜江省布局跨国制造生产基地,并于2016年底投产,2021年追加3000万投资进行改扩建。2021年财报显示,乐歌在越南的全资子公司的资产规模达3.2亿元,占乐歌净资产的16.78%,并贡献了3900万元的净利润。

02

为什么选择越南?

据不完全统计,A股或港股上市公司中,纺织服装行业的华利集团、百隆东方,消费电子组装厂立讯精密、歌尔股份、工业富联、赛德电池、环旭电子、TCL、瑞声科技,以及制造宠物用品的佩蒂股份等公司在越南均有落子。

2021年,仅三星在越南的公司营收共计742亿美元,就相当于越南同期GDP的20.46%,越南对外资的吸引力可见一斑。

人口红利、政策优势和地理条件是越南吸引外商制造业“筑巢”的三大卖点。

一位把部分珠三角产能转移至越南北部的制造业代工厂老板告诉雨果跨境,越南车间工人的薪资大约500万至900万越南盾,折合人民币大约1388元-2500元,而*标准工资为1200元左右,越南南部的劳动力成本较高于越南北部。

研究机构IHS Markit的数据验证了他的说法。数据显示,2020年越南制造业劳动力成本每小时 2.99 美元,中国每小时为 6.50 美元,约为中国的 44%,墨西哥的62%。

同时,从人均国内生产总值的角度来看,越南劳动力成本相对于其他东南亚国家仍具优势。随着越南劳动力人口逐年增长,越南工人价格相对低廉、年轻,并且技能水平越来越高。

其次是政策,自2007年加入世界贸易组织以来,越南与多个国家签署了自贸协定,是全球签署自贸协定最多的国家之一。

仅2018年至今,越南新生效四条自由贸易协定。其中,《越南与欧盟自由贸易协定》(EVFTA)显示,越南与欧盟28个经济体互享关税优惠,协定生效后越南立即取消对欧洲进口商品 65%的关税,欧盟也取消越南进口商品70%的关税。双方将在10年内取消99%的关税。

由中国主导推动的《区域全面经济伙伴关系协定》(RCEP)则是更重磅的利好。资料显示,协定生效后将实现 90%以上货物贸易最终降为零关税。

除此之外,越南企业所得税率为20%,低于中国的25%。在工业园中的企业能获得前两年免税,之后四年缴税减半的政策优惠,甚至高科技产业能升级成“四免九减半”。

最后是越南得天独厚的地理条件,为从中国进口原材料和成品出口其他国家提供巨大的便利。

仔细翻看地图就能发现,只有越南同时和云南和广西接壤。从深圳龙华驱车赶往越南北宁,总路程不超过13小时,如果从广西南宁出发,时间还能缩短近一半。同时,越南四个主要港口2020年累计吞吐量超过791万TEU,其中胡志明为572万TEU。

03

越南成为世界工厂,道阻且长

从1978年改革开放一直到2014年,中国的制造业在常年8%-10%的线性GDP增速之下,取得了非线性的高速增长。

在2018年出版的《枢纽》中,外交学院世界政治研究中心主任施展把这种制造业的非线性高速增长归结于,三个条件在同一时间的耦合:“中国加入世界贸易组织;西方世界进入创新经济的时代,带来了制造业流程的大规模外包,在全球范围内寻找能够承接外包的对象;中国的土地财政让中国以一种令人意外的方式获得了最为强大的承接外包能力。”并且,这些条件的耦合完全不具备可重复性。

越南制造业的情况,施展形容为“两头在外”的“半体外循环”。其在2020年出版的著作《溢出》中指出,制造业向越南“转移”的情况,本质上是中国供应链产能的“溢出”。

《溢出》中写道,“在越南和珠三角的调研告诉我们,从中国向越南转移的,并不是某些行业中的整个产业,而是该产业生产流程中的某些特定环节,主要是对供应链需求较低、人工成本占比较高的环节 ,通常是最终的组装环节。其他环节很难转移出去,仍然留在中国的供应链网络中。”

从数据上看,这种溢出并没有给越南的制造业带来额外的沉淀,反而让越南的经济结构过分依赖外贸。2021年越南进出口总额达到GDP的1.85倍,而净出口的占比却只有1.13%。反观2021年中国进出口总额占GDP的比重仅为34.19%,净出口占GDP的比重为3.82%。

换句话说,越南目前承担的依然是出卖廉价劳动力的角色,进口原材料和零部件组装后再运出,实际上是中国产业链的自然延伸,而不是创新颠覆。越南想取代中国成为真正的“世界工厂”还有很远的路要走。