光伏即光生伏特,是通过半导体材料实现的光电转化。以太阳能电池板为核心的光伏设施将太阳能直接转化为电能,释放光能这一清洁能源的应用价值。目前,光伏已在建筑、农业、交通、工业等多个领域得以应用,并有望向智慧城市各场景持续渗透,降低能源消耗、提升能源使用效率的同时助力各领域碳达峰碳中和目标的实现。发展光伏产业是促进我国能源结构转型、打造现代能源体系、培育发展新动能的重要举措。在“双碳”政策及技术创新等要素的综合影响下,我国光伏产业发展势头良好,已逐步形成较为完整的产业链,在制造规模、产业化技术水平、应用市场拓展、产业体系建设等方面均位居全球前列。

01、发展环境

政策环境:积极拓宽光伏应用场景,鼓励发展分布式光伏发电

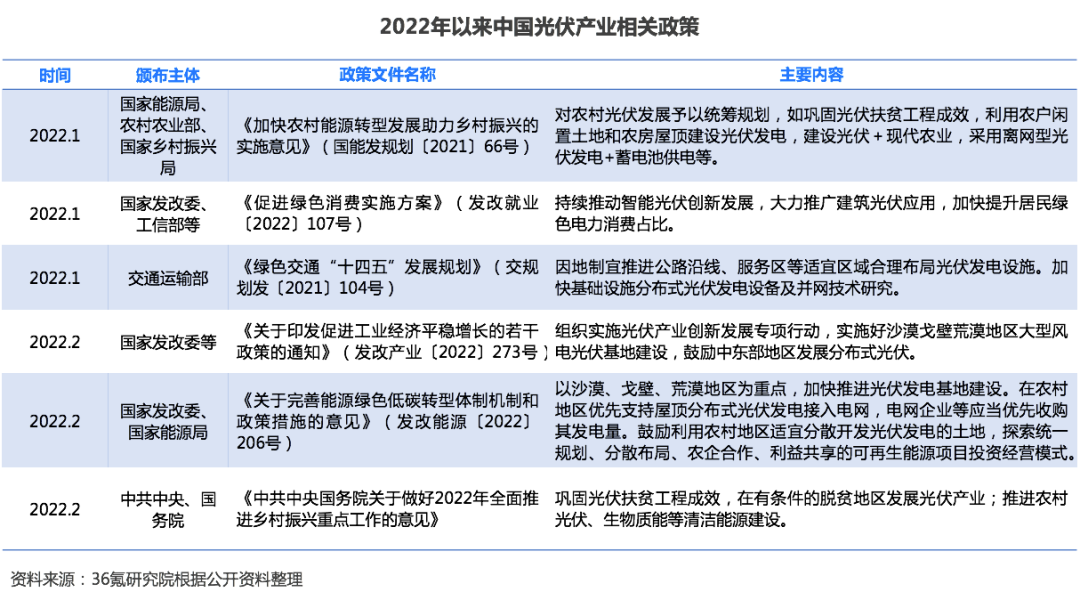

在全球关注环保问题及我国“双碳”目标确立的背景下,光伏发电凭借“三低”即低污染、低能耗及低成本优势,受到国家政策大力扶持。“十四五”期间,为平稳度过“碳达峰”关键期,国家密集出台系列光伏发电扶持政策,鼓励“光伏+”与建筑、交通、工业等场景的进一步融合,有序推进分布式光伏发电,并提升光伏发电的智能性与稳定性水平,助力产业加速发展。2021年1月 4日,工信部等五部委印发《智能光伏产业创新发展行动计划(2021-2025年)》(工信部联电子〔2021〕226号),到2025 年,光伏产业智能化水平将显著提升,产业技术创新取得突破;支撑新型电力系统能力显著增强,智能光伏特色应用领域大幅拓展。2021年6月20日,国家能源局综合司下发《关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知》,将开展整县(市、区)屋顶分布式光伏建设,规划党政机关建筑屋顶总面积光伏可安装比例不低于50%,学校、医院等不低于40%,工商业分布式不低于30%,农村居民屋顶不低于20%。

(图1: 2022年以来中国光伏产业相关政策)

技术环境:单晶硅片技术迭代接近尾声,N型电池技术有望成为未来主流

光伏发电的关键元件是太阳能光伏电池。电池技术的迭代,持续提升光电效应转化率,为光伏发电应用场景的拓宽夯实基础。从电池硅片角度来看,伴随多次拉晶、增大装料量、快速生长以及金刚线切割、薄片化等技术的大规模产业化应用,和以PERC等为代表的高效电池技术对单晶产品转换效率的提升,单晶产品在度电成本方面相较多晶产品具备了更高的性价比,目前市场占有率已提升至90%以上,单晶替代多晶革命接近尾声,带来光电转化效率的改善。

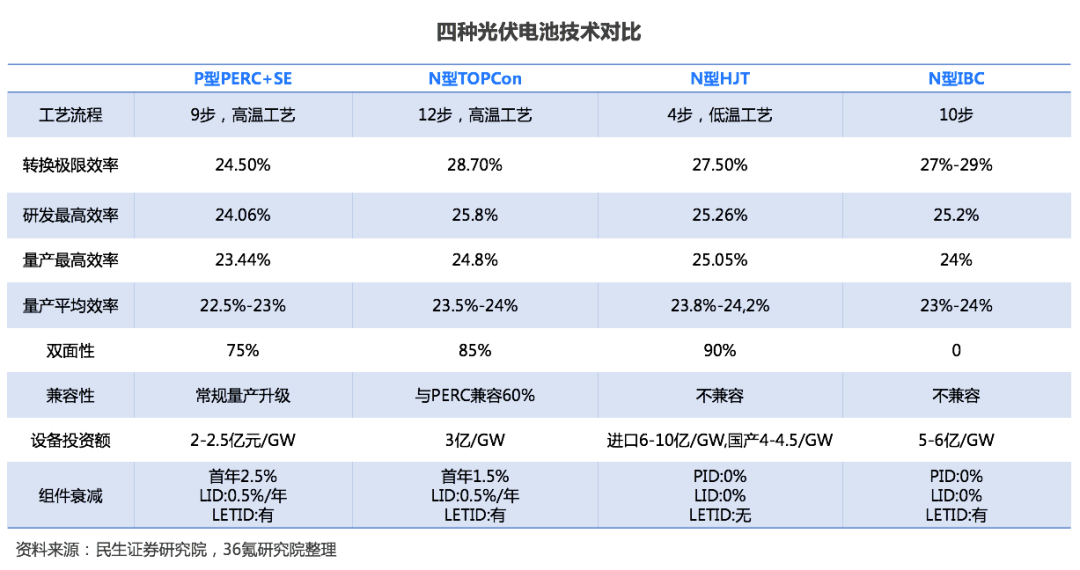

与此同时,N型光伏电池渗透率逐渐上升,并有望成为主流应用。相比P型电池,N型电池具备高转换效率、低衰减和更低LCOE(平准化发电成本)的潜力,但同时制造工艺复杂、成本更高。过去四年是PERC技术制备P型电池快速扩张阶段,随着P型电池接近效率极限,N型电池技术有望将成为未来发展的主流方向,TOPCon、HJT、IBC三种技术路线的进一步结合与升级将有望形成下一代N型电池技术。

(图2: 光伏电池技术对比)

02、发展现状

产业链结构:由上游硅料和硅片、中游光伏电池和光伏组件、下游发电应用端三部分组成

(1)上游:包括高纯度多晶硅材料的生产和硅片的制造。其中,硅片按生产工艺不同,可分为单晶硅片和多晶硅片。多晶硅片成本较低,转换效率也较低(19%左右);单晶硅片价格较高,光电转换效率也比较高(22%左右)。

(2)中游:包括电池加工与组件封装两部分。将硅片加工为电池片,是实现光电转换最为核心的步骤。光伏电池分为晶硅电池和薄膜电池,晶硅电池为目前市场主流;光伏组件环节属于光伏制造产业链最末端,通过物理封装工艺完成光伏发电单元的封装。晶硅光伏组件主要由电池片、EVA封装材料、玻璃、背板、边框和接线盒等部件构成。

(3)下游:光伏应用端包括集中式电站和分布式光伏两类,集中式电站依然是目前光伏发电的主流,但在政策引导下,分布式光伏占比在逐年提升。

(图3: 中国光伏产业链图谱)

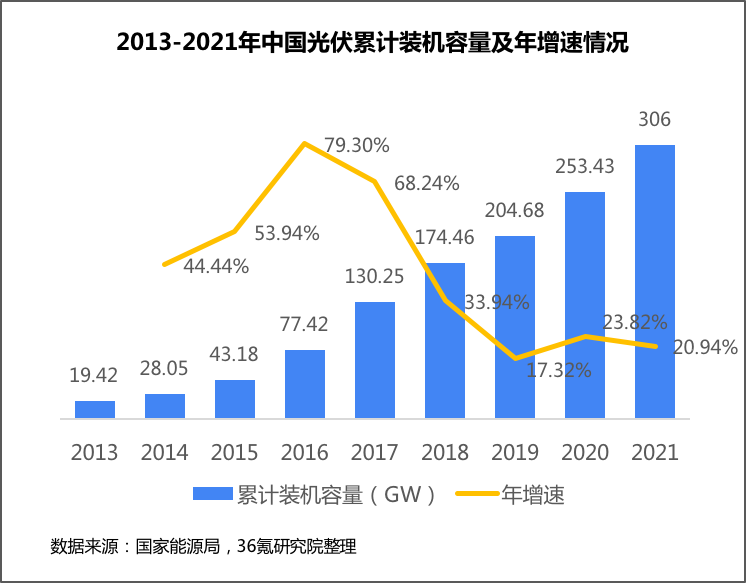

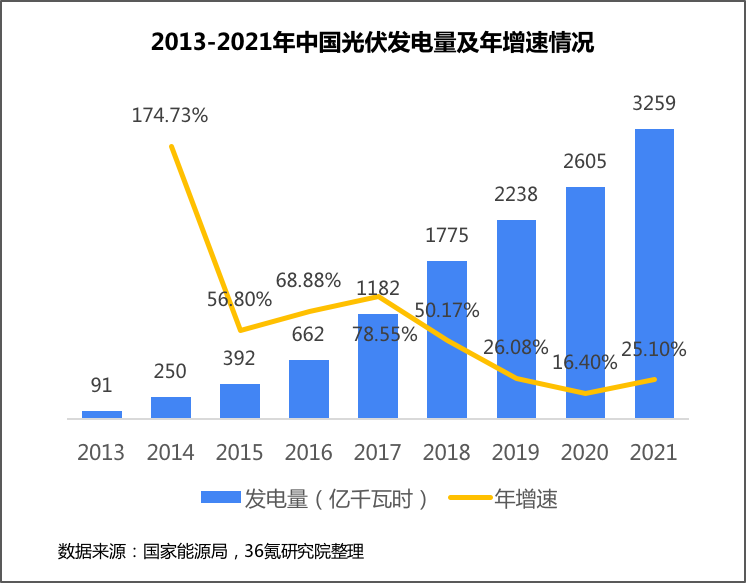

市场规模:装机量和发电量不断提高,发电成本持续下降,光伏产业进入平价上网时代

根据国家能源局数据,2021年我国光伏发电新增装机量达5,300万千瓦,同比增长约10%;累计装机量3.06亿千瓦,同比增长20.94%;全年光伏发电量为3,259亿千瓦时,同比增长25.1%,占全年总发电量的4%。在政策与技术双轮驱动下,中国的光伏发电成本迅速下降,根据中国光伏行业协会测算,2021 年全投资模型下地面光伏电站在1800/1500/1200小时等效利用小时数的LCOE(平准发电成本)分别为 0.21、0.25、0.31元/千瓦时,分布式光伏发电系统的LCOE分别为0.19、0.22、0.28元/千瓦时,与全国各地区0.28-0.45元/千瓦时的燃煤发电上网电价相比,光伏发电经济性特征较为明显。2021年起,国家取消对新备案集中式光伏电站、工商业分布式光伏项目的补贴,光伏平价上网时代正式到来。

(图4: 2013-2021年中国光伏累计装机容量及年增速)

(图5: 2013-2021年中国光伏发电量及年增速)

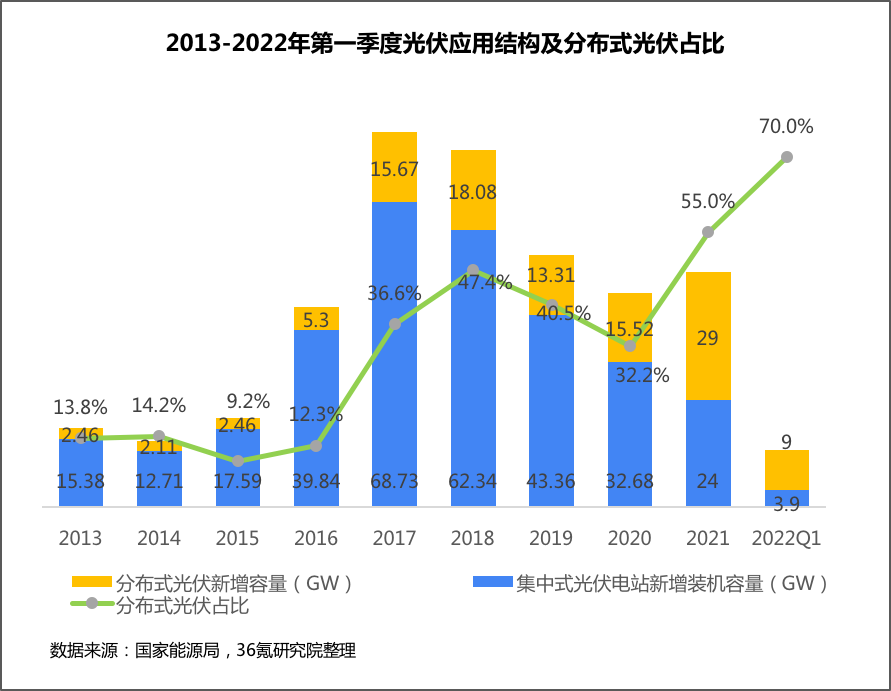

应用结构:分布式光伏爆发增长,已成为光伏产业“中流砥柱”

集中式和分布式是光伏发电的两种应用形式。与集中式光伏相比,分布式光伏具有收益率高、可开发资源多、就地消纳、造价成本低等优势。根据太阳能行业协会数据,以组件价格1.95元/W测算,集中式光伏电站单位投资成本为4.2元/W,分布式光伏电站单位投资成本为3.2元/W,在造价上经济性优势显著。成本优势叠加2021年“整县推进”政策影响,分布式光伏进入高速发展阶段。根据国家能源局数据,2021年我国分布式光伏新增容量首次超过集中式新增容量,占全年新增光伏发电装机的55%,分布式光伏有望成为光伏应用主力军。

(图6: 2013-2022Q1中国光伏应用结构及分布式光伏占比)

03、发展展望

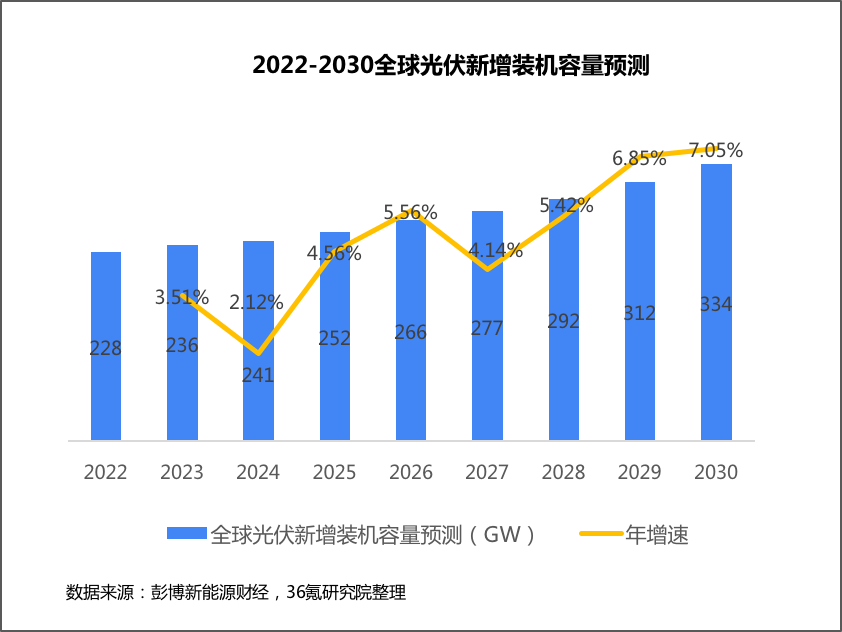

全球光伏装机量扩容,为我国光伏产业带来发展利好

根据IRENA统计,2010-2020年间光伏发电成本下降85%以上。成本大幅下滑、碳中和目标下能源转型诉求及部分地区电价上涨等因素综合作用下,越来越多的国家和地区将目光投向光伏发电。根据彭博新能源财经预测数据,2022-2030年全球新增光伏装机量将保持稳定增长态势,2030年新增装机量达334GW,较2021年新增容量增长82.5%。中国作为全球光伏产业链各个环节的主要生产地,光伏制造市场规模有望进一步扩大。

(图7: 2022-2030全球光伏新增装机容量预测)

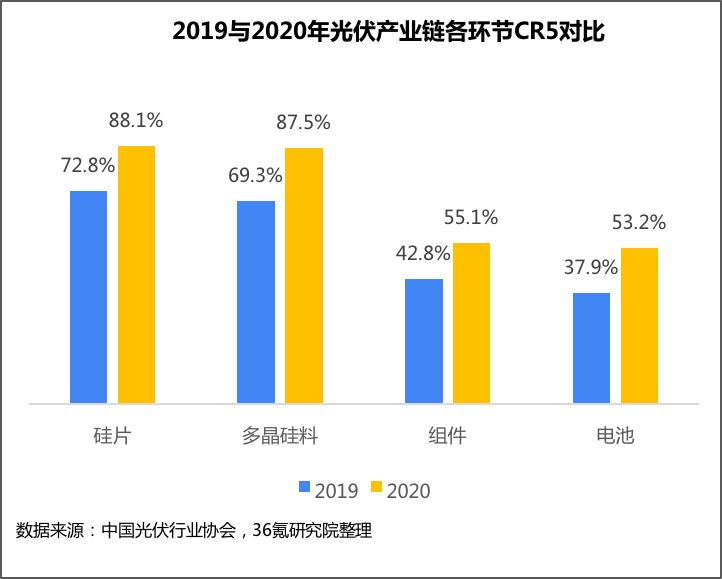

产业集中度或进一步提升,龙头企业以规模化和垂直化布局保持优势

受供需关系及上下游产能不均影响,我国光伏产业已由原来的卖方市场逐渐转为买方市场,产业链单一环节获取利润的稳定性受限,推动部分龙头企业完善光伏全产业链业务布局,加快产业链垂直一体化拓展,以拓宽利润来源,强化竞争壁垒,从而推动我国光伏产业集中度的上升。根据中国光伏行业协会的数据,截至2020年底,光伏产业链各环节CR5分别为:硅片88.1%、多晶硅料87.5%、组件55.1%、电池53.2%,较2019年分别上升15.3%、18.2%、12.3%和15.3%。未来,随着已具有先发优势的企业持续深耕全产业链规模化布局,光伏产业集中度有望不断上升,进一步挤压“长尾”企业利润空间。

(图8: 2019与2020年光伏产业链各环节CR5对比)