跟农夫山泉“打得不可开交”的怡宝,也要去香港上市了?

近日,彭博社消息称,华润集团考虑让旗下包装饮用水子公司华润怡宝饮料(中国)有限公司(以下简称“怡宝”)在香港首次公开募股,筹资规模可能高达10亿美元。相关信息显示,近期华润集团内部讨论过怡宝的潜在上市事宜,并已开始跟财务机构和券商协商,询问具体的安排进程。

从彭博社报道来看,如果怡宝上市也要等到明年上半年,而具体的募资金额也只是一个初步意向,目前还没有准确的新闻透露。

但耐人寻味的是,有媒体向华润集团相关负责人求证怡宝上市消息,得到的答复是:不予置评。这个回答很微妙,尤其是在当下瓶装饮用水市场逐渐呈现“双强并立”局面的时候,更加引人注意。

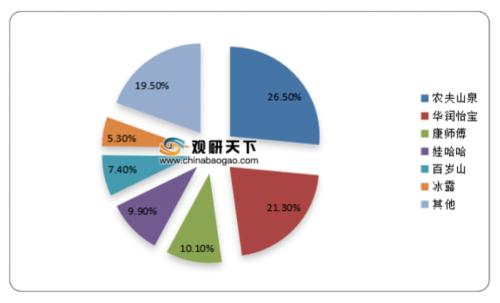

市场调研数据显示,在我国瓶装饮用水市场,怡宝占有率为21.3%,仅次于农夫山泉,其后是康师傅和娃哈哈,这四家几乎占据近七成市场份额。不过,康师傅和娃哈哈两者的占有率相加起来还抵不上怡宝一家的市场份额。

另外,瓶装饮用水前三甲的营业额也呈现翻倍的态势。2019年,怡宝曾公布其营收为103.96亿元,同期农夫山泉的营收为240.21亿元,是其一倍还多。

关键的是,怡宝是华润集团旗下的饮料企业,总部位于深圳市高新技术产业园区。正所谓“背靠大树好乘凉”,1990年华润怡宝在国内推出纯净水,是国内早期专业化生产包装饮用水的企业之一,主营“怡宝”牌系列包装饮用水。

曾几何时,怡宝饮用水也是华润集团的“香饽饽”。2015年,怡宝的营业额突破100亿元,五年复合增长率约40%,一直远超行业增速。而且发展至今,怡宝的销售网络已遍及全国大部分省市。

在华润集团财报中,对怡宝也作了陈述,核心是2021年怡宝卖出了1000万瓶水,是中国最早的纯净水生产商。

事实上,这次突然出现的“华润怡宝要去港股IPO”消息,的确有点出乎人们意料,毕竟背靠中国*的国企投资集团之一的华润集团,怡宝其实并不缺钱。

就在这个消息被透露出来的前两个月,怡宝曾经的二股东日本麒麟集团提出撤股,相应的股份转移给了一个中立第三方。按现在披露出的信息来看,这部分股份将最终转给具有国内背景的投资人,大概率是以国有资本为主。

这不禁让人对华润拆分怡宝上市的行为展开了遐想和猜测——怡宝,是一个阻碍发展的“包袱”,还是一颗获取利好的“棋子”?

1、火线退出的二股东

怡宝的前身为中国龙环(蛇口)有限公司,成立于1984年,在深圳以果汁类产品作为主打产品,但市场惨淡。后曾被万科收购,引入香港流行的蒸馏水作为主营产品,一度恢复元气。

然而到了1996年,万科的经营出现问题,计划抛弃非主营业务,于是怡宝被华润集团以一千万元的价格接盘,这就是华润怡宝时代的开始。

作为中国*的进口产品代理公司和投资商,华润有充足的资源能让怡宝这个品牌在自己手上得到长足发展。当时接手怡宝后,华润不仅进行了品牌形象升级,还启动“西进、北伐、东扩”发展战略,征战全国市场。

2007年,怡宝市场销量破百万吨,顺利进入国内饮用水行业*阵营。同时,怡宝被列入华润(集团)有限公司一级利润中心序列,并更名为“华润怡宝食品饮料(深圳)有限公司”。

但在当时的情况下,农夫山泉和康师傅分别占据市场*、第二名,而且这个比例似乎牢不可破,华润想要超越他们难度太大。

于是为了引入经营经验,也为了“借船出海”超过友商,2011年1月24日华润集团与日本麒麟签署合作协议,双方成立合资公司,股份占比分别为60%和40%。华润集团把饮用水品牌“怡宝”、麒麟把在华饮料企业注入合资公司。

2012年,华润怡宝借势超越可口可乐,以市占率8.5%排名第三,而排在前两位的分别是康师傅(22.6%)和农夫山泉(21.5%)。这被看作是引入外部资源最成功的一个案例,然而也就仅于此了。

虽然与日本麒麟成立合资公司后,华润怡宝迅速丰富了自己的产品线,推出了午后奶茶、火咖、魔力等一系列新产品,但这些细分产品的收入有限,对于集团业务增速的影响也比较低,这就让华润怡宝公司的核心产品依然是瓶装水。

而且双方在合作的过程中,也曾被外媒报道围绕市场和产品方面出现过几次争执,双方对于合作分公司的事情有了别的想法。

2017年以来,日本麒麟株式会社开始作战略调整,对于自己没有决策权的入股企业逐渐清退,因此有了出售华润麒麟股份的意向。

最终在今年2月份,日本麒麟株式会社控股同意以1150亿日元(折合9.1亿美元)的价格,把在华润合资饮料公司的40%股份转让给一家名为Plateau Consumer Ltd.的公司。

相关公告显示,Plateau计划将部分股份转让给中国投资者,作为混合所有制计划的一部分。据悉,部分潜在投资者可能是有国资背景的基金。

当然,这件事还有另外一个后果,由于麒麟此次出售股权的价格公开,所以媒体可以算出华润怡宝估值22.75亿美元,折合178亿港元。

而这个估值只有农夫山泉当前市值的3.8%左右(截至4月26日,农夫山泉市值为4634亿港元),站在华润集团的角度来看,已经是一个比较失败的投资。

知情人士称,华润一直在寻求将资产变现,鼓励旗下子公司自筹资金。从这个角度上讲,推动华润怡宝上市,华润集团未尝没有“扔包袱”的心思。

2、营收和利润不及农夫山泉

从客观层面看,华润接手怡宝后从饮用水生意入手,很快便收获了不菲的回报。

观研天下数据显示,国内瓶装水行业集中度较高。截至2021年,农夫山泉市场占有率达到26.5%,位居*;紧随其后是华润怡宝,市场占率为21.3%;随之便是康师傅、娃哈哈、百岁山、冰露品牌,市占率分别为10.1%、9.9%、7.4%、5.3%。

从这一点上能看出华润怡宝在饮用水市场的地位,但很可惜的是,华润怡宝的数据只是针对瓶装水的优势,如果放到其他饮料上,华润怡宝就没法看了。

此前,华润怡宝发布的社会责任报告显示,2014-2018年,公司收入从78.55亿元攀升至104.35亿元,呈现持续增加趋势。2019年的数据则为5年来首次下滑,营收103.96亿元,同比2018年微降0.3%。

根据农夫山泉招股书,2017-2019年,农夫山泉营业收入分别为174.91亿元、204.75亿元和240.21亿元。2020年,农夫山泉登陆港股,同时实现营业收入228.77亿元;而根据最新年报,2021年农夫山泉实现营业收入296.96亿元,同比上升29.8%。

根据华润集团财报数据估算,2021年华润怡宝的收入只有130亿元左右,农夫山泉的收入是其两倍还多。

从利润方面来看,华润怡宝在农夫山泉面前可能是“小巫见大巫”。

在2018-2019年,华润怡宝的利润为6.31亿元、7.27亿元和8.63亿元;2020年,华润怡宝并未公布具体收入数据,但公布利润总额达10.37亿元。

而农夫山泉的招股书显示,2017-2019年的归属股东净利润分别为33.79亿元、36.06亿元和49.5亿元,2020年破纪录达到52.77亿元。

按这个数据计算,在这几年里,农夫山泉每年的归属净利润分别是怡宝利润总额的5倍、5.7倍以及5.09倍,如果按农夫山泉利润总额计算,那么额度将更大。

换句话说,从2017年至今,华润怡宝的收入基本上等同于农夫山泉的近50%,但利润只有农夫山泉的25%以下。

这样的结果是跟怡宝过于集中在瓶装水产品的战略有关,也跟华润集团一直对于怡宝发展前途的不确定性有关。

3、华润的“鸡肋”?

华润接手怡宝后,曾经用一个屡试不爽的“老招”让怡宝快速成长起来。

由于怡宝纯净水和娃哈哈一样,都是对自来水进行过滤蒸馏净化,对于天然水源的依赖度没有那么高,所以怡宝能在市场占有率上快速接近农夫山泉,靠的就是华润集团在啤酒领域一直有效的“蘑菇战略”。

所谓“蘑菇战略”,就是在不同区域市场找当地的代工厂进行代加工,集中资源在工厂辐射范围内做大市场份额,然后将一个个独立的区域市场连成一片。

就像一个个盛开的蘑菇伞一样,覆盖住自己可以撑住的区域。由于瓶装水本身的成本较低,而真正影响到瓶装水的成本其实主要是运输和物料,怡宝用“蘑菇战略”可以快速确定自己的经营范围,利用工厂密度的优势就可以进一步决定产品的销售情况和成本的优势。

凭借这种策略,2015年12月怡宝以0.3%市场占有率的微弱优势超越农夫山泉,首次坐上瓶装水行业“头把交椅”,一举晋升为行业老大。

但事实上,华润一直想让怡宝走上多元化发展的道路,在这种“蘑菇战略”的影响下却无法进行。原因也很简单,这些地方代工厂商拥有做蒸馏水的能力,但若要改成生产其他饮料产品,就要升级自己的生产线和提供相应的技术配套与检测能力。

而这些升级都意味着额外的投资,对地方代工厂商来说,其本身利润就较低,负担这样的投资成本得不偿失。

因此,在多元化产品的发展上,华润不得不将产品集中在几个核心厂商生产,并利用覆盖全国的运输网络将其运输到各地销售,但这样一来,在成本上就不具备优势,同时在核心的渠道能力上也产生了较大的差异化。

据说,对于一些新产品的让利,华润能给到两成,但对于支撑自己营收的纯净水,华润只给渠道商一成的利润。

这就让很多渠道商对华润“又爱又恨”——不卖华润的纯净水,走不起量;卖华润的纯净水又挣不到钱。如果想挣钱去订华润其他产品的话,在当地市场上已经有细分市场的领军产品在销售,自己做又没有优势。

此外,由于华润怡宝的利润率较低,也让怡宝这边投入到研发的经费一直比较少,所有的产品开发都比别人慢半拍。

种种的因素下来,现在华润集团起了“将华润怡宝推向资本市场”的心思,也就不难理解了。

毕竟,怡宝的利润对于华润整个集团来说,只是一个小部分。但如果将其推向资本市场,利用资本市场的助力快速发展,可能给华润集团带来的收益远超现在的模式。

而这也在华润置地——这个曾经是华润集团*的“现金奶牛”遇到资金危机的背景下,凸显出华润集团未雨绸缪的一些心思。

不管如何,华润怡宝也是饮用水市场中的“老二”,不缺在资本市场上讲故事的素材。如果有新资本的进入,推动其加快速度发展,有可能还会讲出更加新颖的故事。

因此,怡宝若顺利在港股IPO,对于华润集团来说或许是一本万利的策略。