晓赫的父亲50岁了,为新家挑选油烟机时,毫不犹豫地选择了老板电器。

但反观90后晓赫,他对这个品牌十分陌生,并为父亲的选择感到疑惑。实际上,晓赫的反应是大部分年轻人的真实写照。

“在中国,我是*经过国家认定的‘老板’!”老板电器创始人任建华习惯这样介绍自己。

1979年成立的老板电器已经43岁了。从红星五金厂走出来,老板电器一直围绕着厨房家电稳扎稳打,经历过上市的高光时刻,如今却面临业绩下滑的困境。

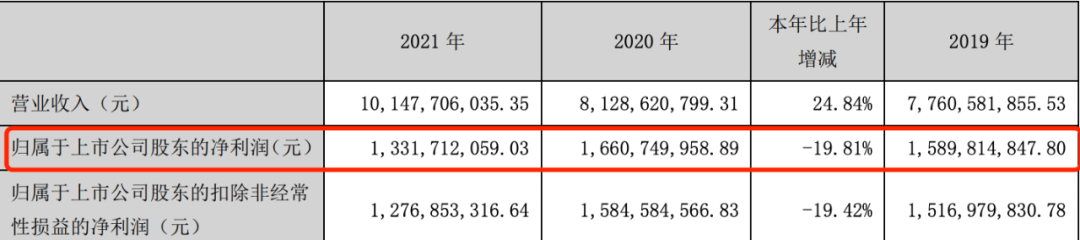

近日,老板电器发布的2021年财报显示,总营收101.48亿元,同比增长24.84%,首次突破百亿大关;归属于上市公司股东的净利润13.32亿元,同比下降了19.81%,这是其上市以来净利润首次负增长。

业绩的下滑证明,尽管老品牌在市场的认可度尤在,但深层次的短板逐渐暴露。更明显的问题是,品牌老化速度加快,年轻人很难买账。与此同时,和地产行业深度捆绑的连锁反应随之显现。

更重要的是,提起老板电器似乎只能想起油烟机、燃气灶等传统产品。无论是智能化布局还是产品多元化,老板电器给外界的印象总是在缺失。

而在这场家电的战役中,品类远不止这些,老板电器何时能成为“集大成者”还是个未知数。

当其他同行业玩家正在全力奔跑时,老板电器却在经历“中年危机”。

业绩下滑,老板电器怎么了?

上市12年,老板电器曾是厨房家电行业中的佼佼者。

根据奥维数据报告显示,其主营产品吸油烟机、燃气灶、嵌入式电蒸箱等产品在线上与线下零售额均连续多年稳坐国内前五的席位,更有多项数据拔得头筹。

体现在财务数据上,这十年间,老板电器的营收和利润均实现了连年增长,未有间断。

尤其自2010年上市以来,老板电器业绩增长的速度更是上了一个台阶。连线Insight查阅其历年财报获悉,从2010年至2020年间,老板电器的营业收入从12.32亿元增长至81.29亿元,涨幅达560%;归母净利润从1.34亿元增长到16.61亿元,涨幅高达1136%。

但到了2021年,这个好成绩没能延续。

从财报中可以看到,2021年老板电器营收达到101.5亿元,同比增长24.84%,这是2019年老板电器提出“营收破百亿”目标后的首次实现。与之相对的是,归母净利润却出现了上市首次下降的情况。

回顾老板电器的发展历程,2009年和2021年是两个重要节点,且均与房地产行业紧密相关。

2009年前,老板电器的成绩乏善可陈。彼时,其招股书数据显示,2008年公司营收为8.66亿元,净利润不足5500万元。而对比之下,当年的格力和海尔的净利润都已经突破10亿元。

2009年后,受政策的影响,房地产行业开始回温,市场火热,老板电器便是在这时踩中风口,开始承接住房工程任务,吃尽红利。

据老板电器官网介绍,公司目前已与超过85%的*房企达成战略合作,融创、恒大、碧桂园等都是其客户。《中国房地产精装修厨电趋势白皮书》2020版指出,2016年到2019年住宅精装修厨电市场累计品牌格局中,老板电器以超36%的份额常年位居首位。

这点也体现在财务数据上。2018到2020年,老板工程渠道收入从7.4亿元增至18.4亿元,占比从9.9%上升至22.6%。从2010年上市至2017年,老板电器的营收增速一直保持在20%以上。

与房产行业的深度绑定,让老板电器的营收增速稳定,但弊端也随之显现——即“一荣俱荣,一损俱损”。这意味着,当房地产政策发生反向变化时,老板电器的业绩便会受到影响。

2021年的财报,便验证了这一说法。

正如上文所说,老板电器的净利润出现了上市以来的首次下滑。

财报显示,2021年其归属于上市公司股东的净利润13.32亿元,同比下降了19.81%。针对净利润下滑,老板电器财报表示,2021 年下半年,公司部分精装修业务客户出现到期商业承兑汇票违约情况,拟对部分财务状况困难的精装修业务客户单项计提坏账准备,预计2021年度计提合计约7.1亿元。

图源老板电器2021年财报

事实上,房产行业“寒冬”来临,并且持续时间已久,对老板电器业绩的打击也不是一朝一夕。更早之前,中国房地产开发景气指数从2018年到2020年连续下降,这导致彼时老板电器营收和净利润的增速仅为个位数。

市场需求的减少,老板电器的业绩压力肉眼可见。根据《奥维2021年中国房地产精装修市场总结》报告显示,精装修市场厨电新开盘项目3378个,同比下滑7.5%,厨电规模278.85万套,同比下滑12.2%。

要知道,从营收构成上看,去年老板电器工程渠道营收为19.8亿元,占据了其19.48%的营收。

可以看到,房产企业业绩一旦出现波动,老板电器的业绩便会受到影响。随着房地产寒冬的到来,老板电器“与房共舞”的问题愈发明显。成也萧何败也萧何,老板电器,需要新的解药。

老板电器抢不到年轻人

成立43年的老板电器正面临着中年危机。

正如老板电器在财报中说,随着时间推移,行业集中度不断提升,特别是家电行业其他细分行业增长率的发展,厨电行业存在市场竞争加剧的风险。

一个明显的现象是,经历了传统的生火1.0时代、电气化2.0时代,中国厨房正迎来智能化3.0时代。老板电器在财报中也提到,在消费场景上,产品套系化销售趋势明显,家电厂商高端化、智能化是发展的大势所趋。

但意识到前沿变化是一个问题,怎么适时转变又是另一个问题。而后者明显更重要。

当用户群体不断发生变化,年轻一代消费者对于厨电产品的需求更倾向于智能化。换句话说,无论是厨电领域乃至整个家电领域,智能化都是一道必选题。

更重要的是,行业的其他玩家正在大步迈向智能化、年轻化。

和老板电器同时代的美的、海尔率先开启了布局。比如海尔智家,凭借高端化、智能化逐渐进入红利期;美的更是发布了行业*物联网操作系统,并成为华为的战略合作伙伴。

如今,在当下厨房产业升级的环境下,美的和海尔已经在率先构建自己的智能家居体系,而老板电器还在厨房里“走不出来”。

放眼更广阔的市场,智能化、年轻化的需求给米家等新玩家带来了更大的增长机会,同时也为老板电器带来了更多的对手。

另一方面,厨电市场乃至整个家电消费市场,年轻化是永恒的主题。

艾媒咨询的一组数据指出,2021年中国“Z世代”群体中有40.7%的人会每周在家做饭,由此可见Z世代对家电产品的消费力,国金证券研究也指出,未来10-15年,Z世代将是家电产品消费的主流客群。

从财报中看到,2021年老板电器以吸油烟机、燃气灶、消毒柜组成的*品类业务的营收占比高达77.49%,而这些似乎都属于传统厨电范畴。

相比之下,像蒸烤一体机、洗碗机、集成灶等新型厨电的营收占比均不及7%。而从大环境看,上述产品均是新一代消费者的心头好。

奥维云网最新监测数据显示,集成灶、洗碗机、吸尘器等新兴家电品类的销售规模在2021年均获得双位数增长,其中深受年轻人喜爱的洗碗机销售规模首次突破百亿。

但奥维线上报告显示,截止2021年末,老板电器的嵌入式蒸烤一体机和嵌入式洗碗机线上零售额分别为14.5%和8.2%,位于市场第三位和第四位。

这意味着,老板电器的主营业务仍依靠着传统厨电,而在打造年轻化新型厨电市场的脚步上明显慢一拍。

实际上,老板电器一直在尝试与时代同频。老板电器CMO叶丹芃曾公开表示:“每个时代都会涌现年轻的消费者,品牌一定要活跃在最年轻的消费者面前。”

在今年3月份的新品发布会上,老板电器发布了包括集成灶、洗碗机、蒸烤炸一体机、洗消一体机、超薄油烟机等在内10款产品,大部分新品都是为年轻人定制的新兴厨电。

只是大象难转身。作为传统品牌想要敏锐地感知市场变化并快速调整,不是一件容易的事。

于老板电器内部而言,企业的团队成员结构或许是一个重要原因。

从管理层结构来看,除了公司总经理任富佳是80后外,其他核心高管均为60后、70后。面对90后、00后为主力的消费市场,高层适应的速度显然跟不上消费者变化的速度。

不得不承认的是,“人到中年”的老板电器,终究还是掉了队。

品类单一,多元化故事不好讲

2000年从油烟机市场进入燃气灶市场,两年后布局消毒柜系列产品,接着又在2018年布局集成灶、洗碗机……

可以看到,老板电器这些年的动作始终围绕厨房展开。

这点在营收比例体现得更加直观,2021年老板电器的“家电厨卫”类产品营收占比高达97.35%,其他收入只占2.65%。

具体而言,吸油烟机仍是老板电器的“拳头产品”。

财报显示,2021年老板电器吸油烟机的收入为48.8亿元,占总营收的48.09%,撑起了总营收的半边天。与此同时,奥维报告显示,吸油烟机线上线下的市场份额*的位置均由老板电器占据。

不得不承认的是,老板电器牢牢占据吸油烟机市场*的位置,但这并不代表这个地位坚不可摧。

2021年上半年,5000元以上的高端吸油烟机市场*的位置被方太抢走,零售额占比达到40.71%。与此同时,从整体营收上看,方太2021年营收达到155亿元,比老板电器高出54%。

另一方面,在老板电器相对强势的燃气灶产品中,其线上市场份额为9.9%,位居市场第三位。*位则由美的以53%的市场份额占领。

更重要的是,过度依赖厨电产品,让老板电器不仅原本的阵地受到威胁,其他品类还没有形成竞争优势。

以受年轻人欢迎的嵌入式洗碗机为例,老板电器售价为7280元的嵌入式洗碗机WB735为例,不仅售价颇高,而且饱受诟病。故障率高、烘干效果不好等问题困扰着消费者。

此外,老板电器对于集成灶的布局也慢了一拍。2021年,老板电器副总裁何亚东曾公开表示:“集成灶每个产品都不完善,功能不够,不会成为大规模。”

现实却是,不到一年,老板电器就在今年3月的新品发布会上,高调宣布进军集成灶。

这样的“姗姗来迟”,导致老板电器在集成灶市场的声量并不大。2021年老板电器集成灶的营收为3.3亿,占营收比例仅为3.22%。

明显的对比是,方太早在2019年就推出集成灶。从奥维云网集成灶线下监测数据来看,2022年2月,方太零售额份额同比增长8.55%,达到10.29%,位于市场第三位。

反观美的、海尔,都是厨电类产品乃至家居产品的“集大成者”。比如提到美的,不仅想到电饭煲,也能想到冰箱;而提到海尔,除了冰箱,电视的表现也可圈可点。

多项事实都在证明,老板电器昔日的*地位不复存在。而其落后的,不只是市场份额,更是多维度的产品布局以及核心技术的研发。

本质上,想要扩展品类和产品,研发和技术是重头戏。

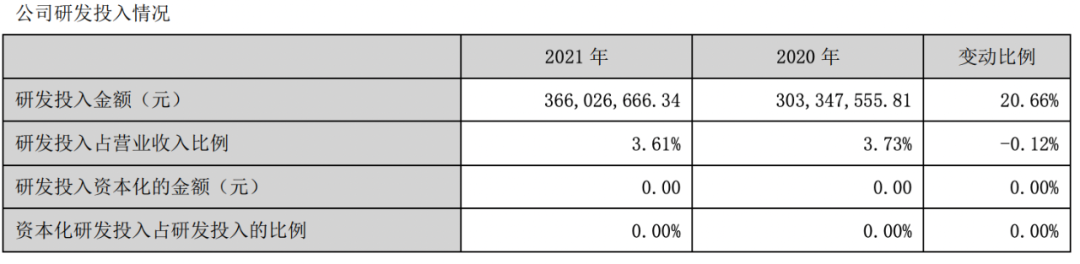

财报显示,2021年老板电器的研发费用为3.66亿元,同比增长20.66%;占营收比例为3.61%,同比下降0.12%。

老板电器研发投入,图源老板电器2021年财报

将这一数字与老板电器的*对手方太对比,便不占优势。

方太对外表示,每年将把不低于营收的5%投入到研发上。如果按2021年的销售额155亿元计算,其去年的研发费用高达7.75亿元,是老板电器的近2倍。

这也直接导致方太在品类拓展的脚步明显快了些。公司产品线已从“油烟灶”扩展至了水槽洗碗机、净水器和集成烹饪中心,甚至还涉猎了烹饪机器人,进而带动轻厨产业。

过去十年,厨电市场的需求推动着厨电企业的发展,老板电器在这个广阔的市场中顺流而上。而随着市场进入存量阶段,竞争不断增大,企业比拼的则是管理、技术、产品等硬实力。

最重要的是,当行业转型期与地产业寒冬相遇,这场围绕厨房的战争更加严峻。老板电器想要逆流而上,扭转颓势,还需要做得更多,跑得更快。