近期,国内车企的日子过得有些糟糕,不少车企深陷“停产危机”。

根据报道,3月28日,特斯拉暂停上海工厂的生产;4月1日,上汽大众上海工厂停产;4月9日,蔚来汽车发布公告称整车生产已经暂停;4月13日晚,长城汽车旗下坦克300车型于4月14日起暂停生产......

汽车是一个比较复杂的产品,有着过万的零部件。这一特性使得整车生产极为依赖庞大且复杂的产业链,上百家的供应商中,某个环节出问题都会对整车生产造成很大干扰。而作为我国汽车产业的一座重镇,拥有数家汽车产业巨头、几万家零部件企业的上海,在疫情的重创之下,被迫按下了汽车产业的“暂停键”。

好的消息是,近日上海开始尝试“复工复产”,诸如特斯拉等不少车企被列入了“白名单”。但必须认清的是,被按下“重启键”的汽车产业,在“复工复产”的过程中仍存在不少需要克服的困难,“开机”时长或许比市场想象中的要久。

01 缺一不可的零部件

4月9日,在蔚来汽车发布停产消息后,蔚来汽车创始人、董事长、CEO李斌直言:“一辆车差一个零件都没法生产。”

事实上,李斌的言论并不夸张。

作为一个相对复杂的产品,汽车的生产涉及钢铁、冶金、塑料、陶瓷等原材料行业,以及电气技术,软件技术等诸多领域的技术能力。可以说是生产环节长而多,涉及到的供应企业多而杂。因此汽车产业也是衡量一个国家综合工业能力的标杆,一直被誉为“工业皇冠”。

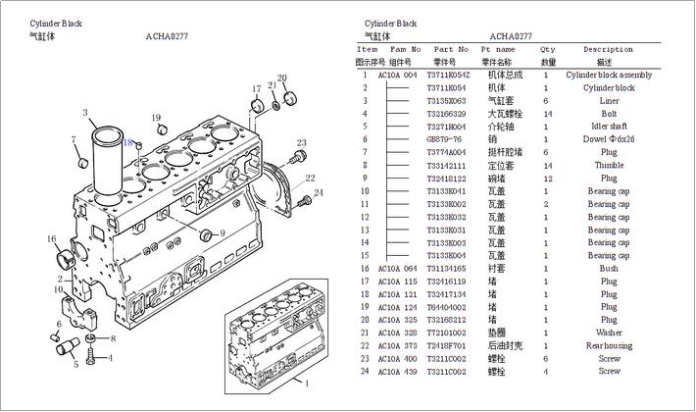

而通过查阅大量相关资料,锌财经发现一辆汽车的零部件个数通常都在一万以上,有的车型甚至在两万以上。单就传统燃油车的内燃机来说,其传动零件就有2000多个运动部件,另外还有座椅、大屏、芯片、电池、玻璃、轮胎、轮毂......这些零部件加起来占据了车辆总成本的70%~80%。

【来源:网络】

所以,一个整车企业在制造和采购*的工作,就是保证这些零部件可以顺利拿回仓库,然后根据生产计划来排班。但上万个零件的追溯跟踪,精益生产对时间窗口的严苛把控,各大部门协同分工等等都需要从业者有非常丰富的经验。

到生产过程,一辆汽车由冲压开始,到焊装、涂装、总装,所集成的数万个零部件是缺一不可。即便不是核心零件,比如一个螺丝钉不能到货,都会导致整车停产。因此在汽车行业里流行一句话:“你无法用99%的零部件造车”。

虽然有的车企会储备至少维持一个月生产的零部件,但是这只是针对一些比较核心的部件。在有限的储备条件下,上万的零件不可能每一个都能够储备一个月的量。

需要说明的是,一般传统车企会有相应库存,比如上汽大众、上汽通用等车企巨头。但诸如特斯拉及蔚来、哪吒、威马等造车势力,几乎采用的都是零库存供应链管理,因此这些车企都是较早停工的。

以特斯拉来说,是本次疫情之下最早停产的车企,同时也是特斯拉上海工厂自2019年末投产以来,停产持续时间最长的一次。以此前特斯拉在1月份的产量每天平均达到2000辆的产能来算,截至目前特斯拉已停工24天,算下来特斯拉的产量减少了48000辆,导致收益损失了至少140亿元。

巧妇难为无米之炊,汽车的零部件就像是柴米油盐酱醋茶,缺一个都无法做出一桌像样的饭菜。

02 被疫情重创的产业重镇

自上世纪80年代引入大众、通用等欧美系车企以来,基于汽车行业本就是产业链集聚性的行业,上海逐渐成为了汽车周边配套零部件企业的*之地。

随着“雪球”越滚越大,近些年来上海不仅吸引来了新能源汽车巨头特斯拉,蔚来、智己等国内不少造车新势力也选择在沪建厂。除此之外,宁德时代等新兴汽车产业巨头也纷纷而至。

作为国内汽车产业的一座重镇,目前包括博世、安波福、博格华纳、电装、采埃孚、延锋伟世通等全球零部件*企业,以及宁德时代、均胜电子、地平线等企业在内,上海涉及发动机、变速箱、动力电池、芯片、雷达、座椅、仪表、轮胎、玻璃等原材料的供应商,形成规模的就有上千家。如果算上小微企业,上海市汽车零部件企业则多达2万多家。

然而,越复杂的产业链,抵御供应链系统性风险的能力越弱。

汽车产业链牵一发而动全身,上海作为汽车产业链条上的核心区域,疫情的爆发扇动了停工、停产的“蝴蝶翅膀”,其影响已经对整个汽车产业上下游供应商造成了巨大冲击,危机已波及整个中国汽车行业。

全国乘用车市场信息联席会秘书长崔东树表示:“全国前十大零部件集团的中国总部有九家均位于上海,分别是博世、采埃孚、麦格纳、现代摩比斯、爱信、大陆集团、法雷奥、李尔、弗吉亚。即便丰田汽车旗下的电装中国的总部不在上海,但丰田汽车的研发和部分配套零部件生产仍位于江苏,丰田汽车的生产制造也会受到上海疫情的影响。”

另据国家统计局数据显示,2021年全国汽车产量为2652.8万辆,其中,上海市2021年全年汽车产量为283.3万辆,产值达7586亿元。2016-2020年上海市汽车产量基本维持在全国产量的10%左右,2021年为10.68%,仅次于广东省。

【来源:前瞻产业研究院】

由此可见,上海在全国、全球汽车供应链上都扮演着极为重要的角色。

4月14日,小鹏汽车CEO何小鹏在微博发文称:“如果上海和周边的供应链企业还无法找到动态复工复产的方式,五月份可能中国所有的整车厂都要停工停产了。”

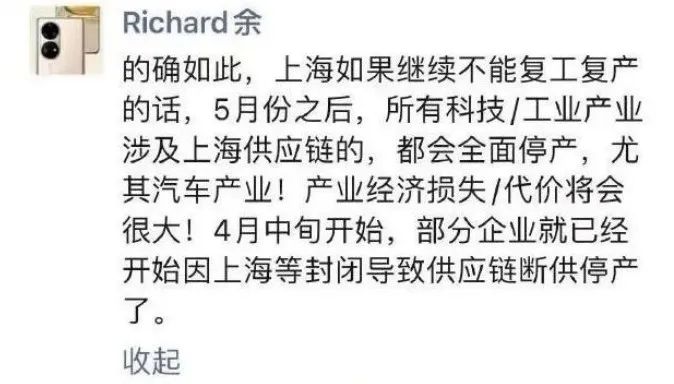

次日华为余承东则在朋友圈发文对此表示肯定:“如果上海不能复工复产,5月之后所有科技/工业产业涉及上海供应链的,都会全面停产,尤其汽车产业。”

【来源:余承东朋友圈】

此外,蔚来、哪吒、威马、天际汽车等造车新势力,以及沃尔沃亚太、福特中国等,也深受此次疫情爆发的影响。即便有的车企主机厂并不在上海,但是坐落在上海的研发中心等部门也受到波及。行政、营销等工作或许可以居家办公,但新车的研发、测试等诸多环节则是无法通过“居家”实现的。

事实上,在疫情冲击下不止车企叫苦不迭,供应链中的零部件企业也不好过。受疫情的影响,上海以及周边地区的零部件供应商生产终端,也在不断地辐射更多的整车企业以及更大的终端市场。

以全球*大汽车零部件商博世来说,其已经多次遭受疫情冲击,而仅疫情对博世一家的冲击,就迅速传导到多家车企身上。

长城汽车曾公开指出,其2月份销量大降20.5%至7万辆,原因之一就是博世苏州生产的车身电子稳定系统(ESP)供应不足。而博世的ESP是长城主力车型的*供应商。

当月,长安销量也同样同比下降了15.1%至13.8万辆,其中合肥长安同比大降46.6%至2.67万辆。一份标题为《关于博世等涉芯供应商供货不足导致销售资源严重差缺的报告》文件流出,其中也将长安销量的下滑原因指向博世苏州。

值得一提的是,上海不仅是我国汽车产业重镇,同时也是世界*大集装箱海港所在地。

包括汽车产业在内,制造业中很多无法自主生产的上游关键原材料、设备及零配件,都需要通过上海港口从国外进口。而一些可以自主生产的零部件、材料等,也基本是通过上海港口实现出口。

03 复工复产也是道难题

一个好的消息是,在密集的政策下,车企的“停产危机”正在解除。

对于复工复产问题,工信部于4月11日正式上线“汽车产业链供应链畅通协调平台”,将征集全国车企和供应链企业当前面临的实际困难,了解复工复产、物流运输方面的问题,以及时协调解决。

4月15日,工信部等三部门又研究建立产业链供应链诉求应急协调机制,设立保运转重点企业“白名单”,推动在沪666家重点企业复工复产,其中与汽车相关企业超250家,如特斯拉、上汽大众、上汽通用等在列。

【来源:重点复工企业“白名单”】

4月16日,上海经信委发布《上海市工业企业复工复产疫情防控指引(*版)》,指引明确,各区政府和街镇、园区要积极支持企业复工复产,指导企业“一企一策”。

在政策的推动下,据报道,4月17日、18日,特斯拉8000名员工陆续返厂。4月19日,停摆3周的特斯拉上海超级工厂正式复工复产。

与此同时,上海市内的许多特斯拉零部件供应商也开始逐渐复工,成为特斯拉供应商伙伴中复工复产比例*的区域。

另外,上汽集团也发布了复工复产疫情防控工作指南,将对复工人员、员工返岗通勤、服务能力、供应链能力、安全生产、室内外运输等工作进行排摸和准备,并于4月18日开启压力测试。由上汽整车厂带动核心零部件工厂将逐步进入压力测试,对可能产生的风险和问题,及时发现并解决。

虽然“复工复产”已在进行,但可以确定的是,上海目前的疫情情况仍然很不乐观,面对无法控制的疫情,车企复工复产仍存在不小阻力,很多问题需要拿出快速、良好的解决办法。

以员工返岗来说,每个社区居委要求不一样,有些居委只给批当天出入的通行证,这对企业复工而言根本行不通。而且通行证审批流程目前非常繁琐,涉及多个相关部门。而目前上海划分三个管控区域,其中最严格的封控区几乎不可能“放人”。

由此可见,无论是装备制造还是汽车产业,*批重点企业能否顺利复工复产还需要一点时间验证。而这很大程度上取决于防疫的各部门以及企业,是否能够彻底落实“复工复产”相关政策。如果执行困难,导致员工到岗率明显不足,那么企业复工复产无疑会被再次推迟。

在员工返岗困难之外,上海的物流问题也很突出。

在目前的防疫政策下,物流卡滞等问题持续发酵,汽车零配件很难向外运输。即便疫情严重地区运输费用大幅上涨了10倍,但仍然没有司机愿意接单。即便有接单的司机,高速上得去但不见得下的来。

当然,相比各种问题,不能“复工复产”显然更为致命。毕竟停工时间越长、经济损失越大,重新启动的成本也会更为沉重。

总体而言,在上海疫情的冲击下,今年国内汽车行业必然会产生巨大损失。而疫情后续的不确定性,再加上原材料价格上涨、芯片供应短缺等等难题,可以预见国内汽车产业的“寒冬”仍将持续。