隐秘的影像上游赛道开始迎来赚钱的时代。

过去,这个领域的国产突破一直被看作是天堑。

一位投资人表示:“影像设备种类多样,一种影像设备涉及多种核心元器件,以及材料、算法,庞大的产业链为国产突破带来较大的难度。同时,国际巨头对于上游源头技术的封锁也较强。”

为了更好地把控上游,全球*的数字化平板探测器供应商Trixell,由西门子和飞利浦联合创建。

近十年来虽然国产核心元器件有单点突破,但在商业化和市场份额上尚未形成气候。但如今国产影像上游开始迎来国产替代加速期。

国内X线探测器龙头奕瑞科技2021年年报中公布的数据显示,奕瑞科技2021 年实现营业收入 11.87 亿元,同比增长 51.43%;归属于母公司股东的净利润 4.84 亿元,同比增长 117.79%,扣非归母净利润 3.42 亿,同比增长 72.29%,业绩高速增长。另一家X线探测器生产商康众医疗2021 年度实现营业收入约 3.42 亿,净利润 8952.68万元。

两家公司的毛利也在不断增长,2021年奕瑞科技毛利率为56.89%,比上年增加4.58%;康众医疗毛利率从2020年的44%提升至46%。

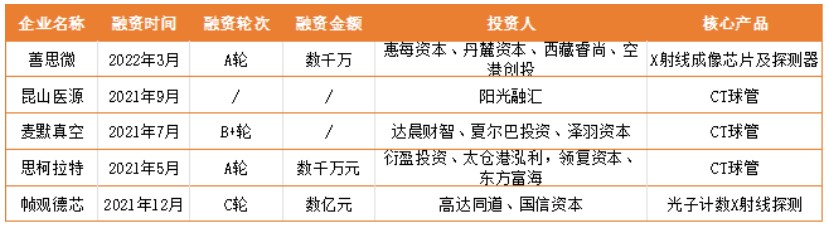

同时,影像上游也有多笔融资发生,此前,红杉曾投资过奕瑞科技,奕瑞科技在科创板上市市值超过200亿元,红杉、北极光、辰德等投资人减持套现合计15.46亿元。上游核心元器件这个投入大、收益难开始迎来长期主义的胜利。

X线探测器的性能很大程度上决定了影像设备的成像质量、成像速度和剂量率,是最关键的医学影像设备元器件。

在壁垒较高的医学影像市场,X线探测器为什么能够突围?X线探测器的发展历程能够为国内影像上游元器件的国产替代带来哪些启示?动脉网对这个赛道进行了梳理。

口腔市场逆势增长,CBCT成为X线增长亮点

医学影像器械是我国医疗器械行业*细分领域,2020 年市场规模已达到 537亿元,预计 2030 年市场规模将接近 1100 亿元。

从细分市场规模来看,根据联影医疗招股书,2020年,中国磁共振成像系统(MR)市场规模达 89.2 亿元,预计 2030 年将增长至 244.2 亿元;2020 年在新冠疫情带来的强烈需求驱动下,中国X 射线计算机断层扫描系统(CT)市场规模达到约 172.7 亿元,预计 2030 年将达到290.5 亿元。

X 射线成像系统(XR)包含了DR、移动DR、乳腺机、胃肠机、C形臂等产品,2020年,中国 XR 市场规模约 123.8 亿元,预计 2030 年市场规模将达到 206.0 亿元。

X线探测器广泛应用于X线医学影像设备中。包括诊断X线设备(DR/数字化乳腺X射线摄影系统)、治疗辅助设备(放疗定位设备/医用直线加速器)、手术介入设备(DSA/C型臂)、CBCT、CT设备。

CT和XR产品的未来五年年复合增长率都约为5%左右,相比于很多高速增长的医疗器械细分市场,这个增速并不算高。

在下游应用市场增速有限的情况下,X线探测器如何能够实现逆势增长。2021年X线探测器实现高速的增长的原因来自三方面:

首先是因为2020 年在新冠疫情带来的强烈需求驱动下,中国的CT和DR市场快速增长。CT市场规模从2019年的117.6亿元增长到2020年的172.7亿元。新冠疫情也带动了移动DR产品的市场的增长。下游需求的暴增推动了上游X线探测器放量。

除疫情带来的波动外,X线探测器的主要增长动力一直以来来自于新的DR产品对于CCD-DR、CR 和胶片机的替代。

第二大增长动力来自于口腔市场的CBCT、口内牙(根尖)片数字成像的快速增长。口腔诊所中的CBCT和口内牙片摄影仪都需要X线探测器,两种产品在国内的渗透率都较低。近年来,随着口腔民营医疗的快速发展,CBCT和口内牙片数字成像市场快速增长。

在齿科领域,随着整机成本的降低和种植牙技术的普及,CBCT 三合一系统正在逐步取代单独的齿科全景系统。齿科全景机一般使用一套线阵探测器,而 CBCT 三合一系统使用两套线阵探测器加一套平板探测器或一套线阵探测器加两套平板探测器。齿科全景机向 CBCT 三合一系统的过渡,将带动数字化 X 线探测器在齿科领域应用和市场的增长。

2021年,齿科为奕瑞科技带来了2亿元的营收。口腔诊断中的CBCT和口内牙片摄影仪都需要X线探测器。奕瑞科技齿科客户包括美亚光电、朗视、博恩登特、菲森和啄木鸟等。

在口腔市场中,国产替代相对更容易。公立医院更倾向于采用进口品牌,而民营医院出于性价比考虑更倾向于采用国产品牌,国产X线探测器能够凭借性价比优势拓展市场份额。

在北上广深等超一线城市,CBCT的渗透率可能已经达到50%。根据德邦资本测算,国内CBCT渗透率不足30%,未来仍有较大的提升空间。口内牙片摄影仪通常由X射线发生装置及其支撑部件组成。用于对牙齿进行X射线摄影,获得影像供临床诊断用。

口内牙片数字成像正逐步取代口内胶片成像,应用上与口腔CT机并不重叠。口内牙片数宇成像与牙科X线机配合使用,是在根管治疗、牙体牙髓疾病、种植术后评价等口腔临床中广泛使用的影像检查手段。

帧观德芯创始人曹培炎表示:“全球的口腔市场都是以民营诊所为主,过去国内的口腔诊所可能更多处理拔牙、补牙,随着种植、正畸等多样业务的出现。诊所对于数字化工具的需求更大。口腔X线成像的高速增长,我们认为在未来五年内都会继续保持。”

第三大增长点来自于工业市场和兽用市场。在工业应用中,X线探测器可以用于工业无损检测。在工业领域,动力电池检测和半导体后端封装检测成为近年来 X 线探测器在工业领域应用新的增长点,尤其在新能源电池检测需求的增加。新能源电池企业也开始成为X线探测器核心客户。

快速增长的X线探测器市场,国产如何实现弯道超车

大型影像设备近年来进入了“技术静默期”,行业内并没有变革性突破,给予国产品牌良好的契机来“追赶”欧美品牌。

过去,国产替代的主阵地是在中低端市场,在X线探测器领域,X线探测器的种类多样,未来国产替代可以朝着哪些技术方向发力?

X 线影像设备自诞生以来,始终在追求更高的密度、空间、时间、能谱分辨率以及更小的 X 线使用剂量。20 世纪 80 年代至今,X 线影像设备大致经历了模拟图像阶段、间接数字化阶段和直接数字化阶段三个发展阶段。

X线探测器始终朝着成像质量不断提高、成像速度不断加快、辐射剂量不断降低三大方向不断发展。从技术发展趋势看,数字化 X 线探测器朝着更灵敏、更低噪声的方向发展。

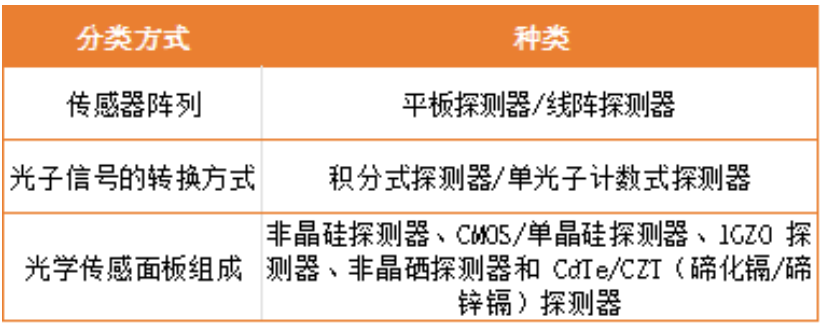

X探测器的分类多种多样,可以用多种分类方式。最常见的分类是分为直接转化和间接转化。

间接转化X光要先经过一层闪烁体,闪烁体将X光转换为可见光,再通过光电转换成电信号,例如CMOS探测器、非晶硅探测器。X光在转换成可见光的过程中会产生散射现象。

从特点上看,CMOS探测器具有分辨率高、图像噪声低、采集速度快的优点,但由于受到半导体产业中晶圆大小的限制,工艺和原材料成本均高于非晶硅,目前在小尺寸动态 X 线影像设备应用上具有明显的优势。

非晶硅类平板探测器一般在表面需要添加闪烁涂层,主要分为碘化铯和硫氧化钆,其中碘化铯光电转换效率高,成像质量高,但成本较高。目前非晶硅平板探测器是市场主流平板探测器,相对来说,其技术发展成熟,成像质量好,稳定性高。

直接转换是将X光直接转换成电信号,再转化为数字信号输出,信号输出可以分为能量积分型和光子计数型。

通称的非晶硒就是直接转换加能量积分型的代表性探测器。由于材料技术限制,其稳定性较差,受外部环境影响大,容易损坏,因此维护成本高。但拥有高成像质量的非晶硒依然有大量医院买单。

全球*医疗诊断公司Hologic(豪洛捷)的乳腺机采用乳腺专用非晶硒直接数字化平板探测器。在发达市场,Hologic市场占有率超过70%。乳腺机要求高空间分辨率、高密度分辨率,而间接探测表现都不怎么样,所以凭借更好的成像质量,Hologic的产品在发达国家市场很受欢迎。但由于成本限制,非晶硒成像也只主要应用于乳腺领域。

光子计数探测器通过采用高速专用集成电路将X射线光子逐个计数,较传统积分型输出电路,光子计数器无附加电子噪声,有效降低辐射剂量。同时通过优化设计实验多能谱,为物质识别提供了基础,物质识别将大大提供检出率。采集到的图像信号无暗噪声、图像、图像灰阶度高、有超大动态范围。单光子计数式平板探测器不仅仅能够测出入射光场的强度分布,还能够得到能谱分布。与非晶硒平板探测器相比,光子计数探测器对环境温度湿度不敏感,因此可靠性强,维护成本也更低。

光子计数探测器被公认为是下一代X光成像技术。但目前光子计数探测器计数的缺点是不能形成完整大面积的探测器,这和光子计数探测器目前只能依靠CMOS集成电路芯片读出相关。而大面积的探测器都是使用TFT传感器。

所以目前光子计数探测器产品主要应用于乳腺机、口内扫描仪和CBCT中。西门子将光子计数探测器用于CT中。

从研发难点上看,光子计数X光探测器涉及半导体材料、芯片设计、封装工艺、算法等多种技术,全球范围内完整掌握这一技术的公司较少。

光子计数X线探测器技术方向也为国内企业提供了弯道超车的机会。国内企业帧观德芯致力于光子计数型X射线探测器及其整机系统的开发与生产制造,目前已经拥有乳腺摄影系统、牙科摄影系统以及一系列科研探测器。

此外,CMOS、IGZO、柔性基板、能谱探测、CT 探测器等技术也是业内的研发方向。

难啃的核心元器件,国产究竟如何发力

在整个医学影像版图中,只有DR的国产替代率较高,目前国内DR设备国产化率达到70%,DR设备市场国产品牌主要有万东、安健、迈瑞、普爱、联影、蓝影、深图等。

其他影像产品要想实现国产替代首先要看到,DR能够在众多医学影像产品中实现国产替代和背后的产业链相关。

一位影像行业从业者表示:“DR的底层技术来自于显示屏,国内以京东方为代表的面板企业在非晶硅技术方面已经非常成熟。产业链的成熟国内影像企业的国产替代打造了较好的基础。”

在探测器其他组件中,国产产品也需要有所突破。从材料上看,非晶硅闪烁体涂层材料碘化铯和硫氧化钆国产能不能产出稳定可靠的产品也是一大难点。以CT 探测器的核心组件ADC芯片为例,目前国内CT厂商所使用的ADC芯片大多来自国外芯片厂商。

“所以这个领域的难点是突破了单一的技术壁垒收效甚微,在整体的产业链中还有多种关卡。”

这也是为什么影像设备零部件较多,也不乏国产企业进入,高压发生器的国产厂家有万东、东软、德润特、广西俊龙;X线球管的国产厂家有杭州万东、凯龙,但是并没有取得较大的市场份额。

未来,国产影像核心元器件如何突破?

帧观德芯创始人曹培炎表示:“国内的医学影像替代是特别难,在国内产业链空白的情况下需要造出完整的‘轮子’,且造轮子的同时,有人在造喷气式发动机,所以我们没有选择重复造轮子的路线,而是瞄准影像领域最新的技术,自主创新,进行研发突破。”

我国的影像设备还在不断洗牌,技术能力弱的企业将被淘汰,选择门槛较低的跟随式创新,非常容易陷入同质化、低价竞争的局面,也只有具备全球创新性的公司才能在更大的全球市场中占据一定市场份额。