对于投资人来说,刚刚过去的一季度其实并不太适合工作,这主要有两方面的原因:一是从1月末到2月初的春节假期;二是从3月初一直持续到现在且愈发严重的新冠疫情。

按常理来说,投资人应该借此“休息”一下,但实际情况是,他们比以往任何时候都要“卖力”工作,尤其是在早期医疗项目的投资上。根据动脉橙果局统计,2022年一季度,我国医疗健康领域共发生56起早期投融资事件,融资总额超35亿元。

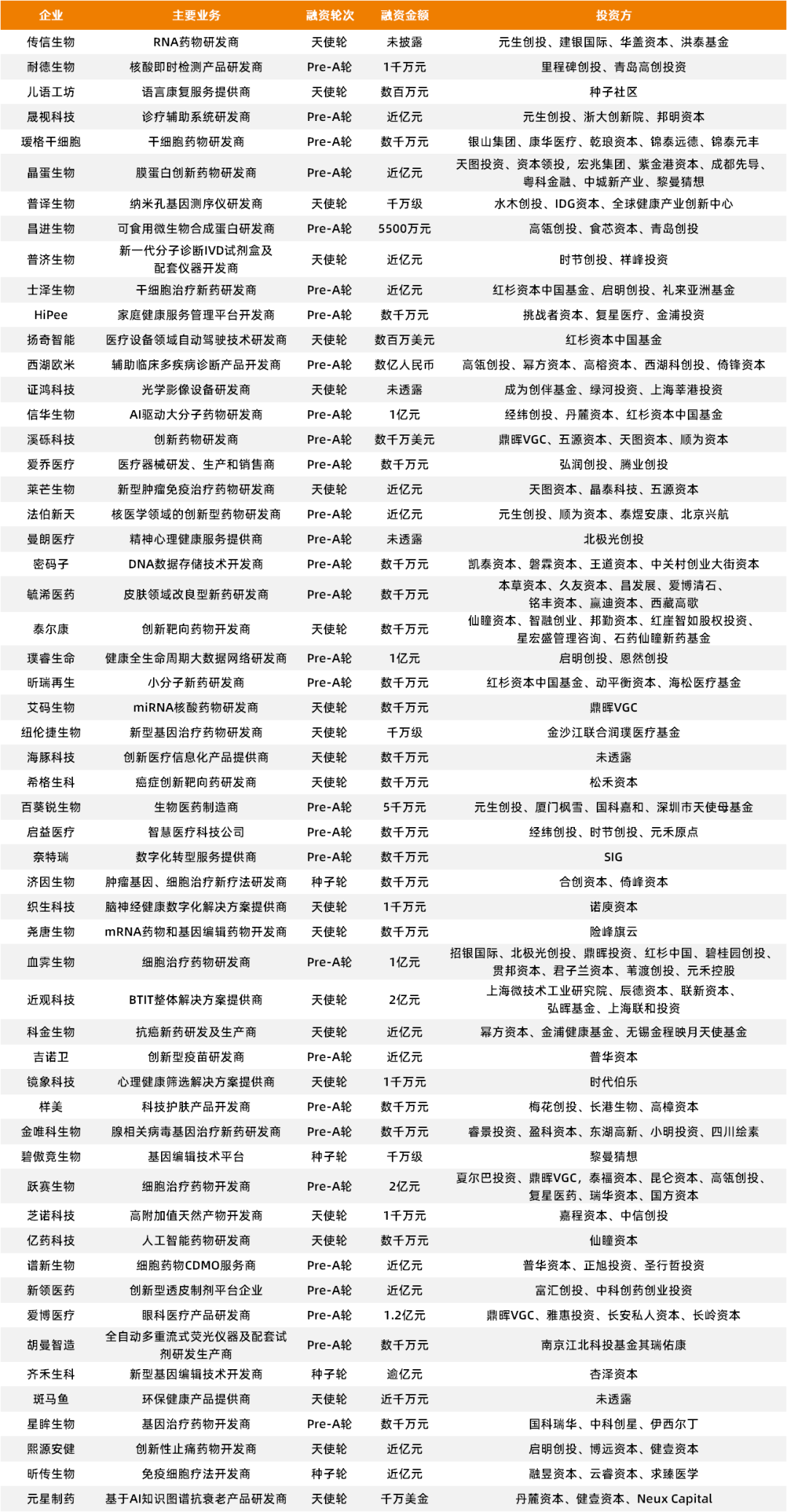

图1.2022年一季度早期医疗融资事件梳理

如果这还不能让你“虎躯一震”,我们可以将数据再横向对比一下。2021年,我国医疗健康领域共发生59起早期投融资事件,融资总额达25亿元,这表明今年一季度已基本完成了去年一年的“工作量”。

另外在投资比例上,据统计,2022年一季度我国医疗健康领域共发生160起融资事件,早期融资占比35%,创历史新高。

虽然渣男会骗人,但数据不会骗人,每一个真实的数据都强烈地反映着当前早期医疗市场的投资热度。那么,早期医疗赛道究竟在“火”什么呢?对此,动脉橙果局总结了五大趋势。

#01

趋势一:科学家大跨步“进场”,创业门槛正在升高

“科学家创业”正成为当前医疗领域的热门话题,这从很多行业大咖最近的动作就能明显看出,因为他们都在引导科学家如何创业。

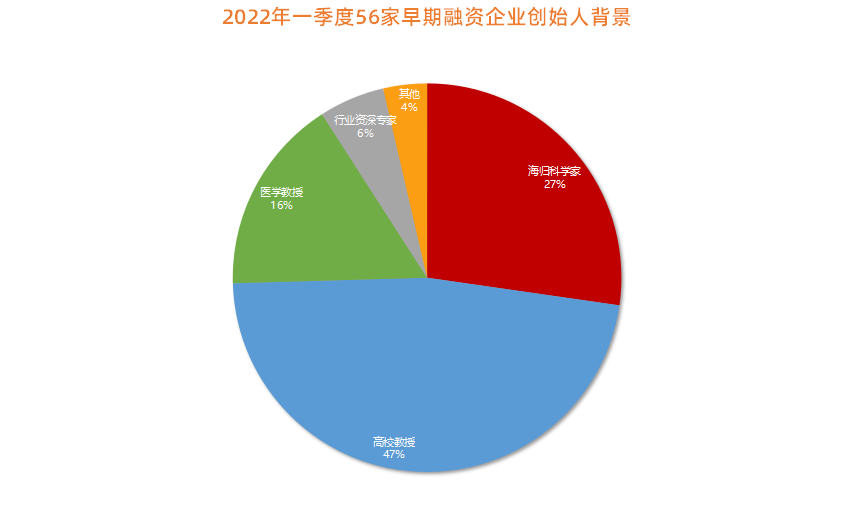

图2.2022年一季度56家早期融资企业创始人背景

事实上这是有必要的。根据动脉橙果局统计,在今年一季度完成早期融资的56家企业中,90%以上的创始人都有科学家背景,并且大都出身于国内或国际一流科研院校。

比如完成2亿元天使轮融资的近观科技创始人陈昌博士,陈博士本硕毕业于浙江大学,博士毕业于荷兰语鲁汶大学和imec。

又比如完成超亿元种子轮融资的科镁信联合创始人史家海博士,史博士本科毕业于厦门大学,后在新加坡国立大学取得博士学位,之后再到美国麻省理工大学深造。

再比如完成约6000万元天使轮融资的希格生科,其创始人团队均来自哈佛大学Dana-Farber癌症研究所。

这其实也符合当前医疗领域创业的基本规律。一方面是科研院所近年来大力鼓励科学家创业,并为其创造了良好的创业环境,这在一定程度上推动了一批科学家走出了实验室。

另一方面是医疗领域正逐步向高科技领域延伸,所以当下的初创企业比过去更需要具备“硬”实力,这也因此对创始人提出了更高的要求。

但事实上,科学家创业是一个“大浪淘沙”的过程,真正能成功走出来的是极少数,因为从一个科学家转变为企业家,其实还有很长的一段路要走。

首先就是认知上的转变,科学家要有意识去创业;其次是技术上的创新,科研成果一定是以市场需求为导向,且具有原始创新性和市场不可替代性。

然后是市场资源的链接,科学家要有市场资源链接渠道,并懂得如何甄别和利用好市场资源;最后是企业管理能力,这其中包括对企业节奏的把控、团队的招聘和管理、核心产品的商业化推进等等。

这显然不是一件容易的事,尤其是对于当下的科学家来说,他们囿于这样或那样的束缚,很难在短时间内掌握这些核心能力。

但这也并不是没有解决方案。在今年一季度完成早期融资的56家企业中,不少初创企业都采用了“科学家+职业经理人”的团队管理模式,其中科学家负责技术研究,职业经理人分管企业运营。

这样的“搭配干活”不仅能扫清科学家在创业时的盲点,同时也能将两者的优点*化,这必然会成为未来趋势。

#02

趋势二:投资界限不再清晰,投“早”是共识也是课题

投资人当前正追着科学家跑。

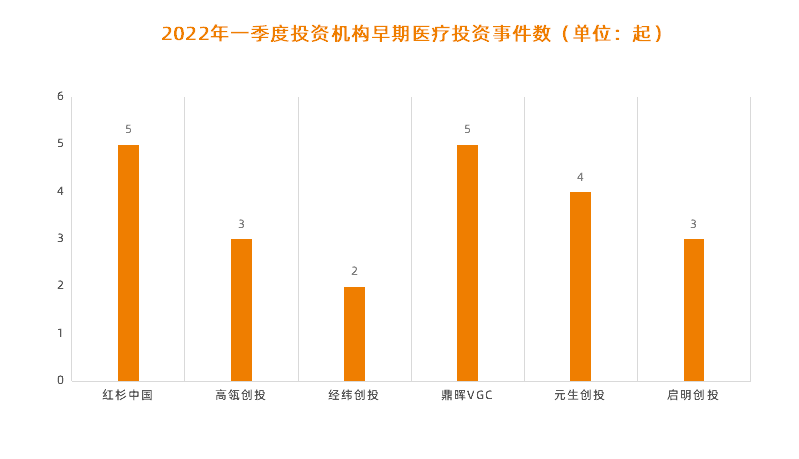

图3.2022年一季度投资机构早期医疗投资事件数

据统计,在一季度发生的56起早期融资事件中,共有137家投资机构参与,主要包括红杉资本、经纬创投、高瓴创投、君联资本、元生创投、鼎晖VGC等知名投资机构。

在这其中,红杉资本和鼎晖VGC最为积极,一季度总共参与5起早期投融资事件,红杉资本投资企业包括士泽生物、扬奇智能、信华生物、昕瑞再生和血霁生物;鼎晖VGC投资企业包括溪砾科技、艾码生物、血霁生物、跃赛生物和爱博医疗。

事实上,投资机构往“早”走是迫不得已的改变。近年来,医疗领域上市企业年轻化趋势愈发明显,以2021年为例,在98家上市企业中,有31家企业成立时间小于10年,这与以前医疗行业15-20年的上市周期明显大幅压缩。

当上市变得越来越“容易”,相应的,投融资的节奏也在加快。根据动脉橙发布的《2021年全球医疗健康产业资本报告》显示,2021年,我国医疗健康产业投融资总额达到创下历史新高的2192亿人民币,同比增长32.84%;融资交易数量达到1362起,同比增长77.57%。

值得一提的是,华迈医疗、梅奥心磁、金仪盛世、医准智能、彩科生物等多家企业都在一年之内完成了2轮甚至是3轮融资,这样的融资速度是远超从前的。

因此,在这样一种“快速匹配”的投资环境下,投资界限将变得不再清晰,以往只专注中后期的投资机构,很难再找到一个合适的点从中间切入,只能将目光聚焦到早期项目,从“0”开始培养。

但对于投资人来说,“往早走”并不容易,与科学家创业一样,也存在诸多难点。

首先是如何精准触摸到科学家资源。科研院校相对封闭,如果没有“桥梁”,投资人很难从中介入。

其次是如何甄别科学家项目。不同于中后期投资,面对的都是相对成熟且经过市场验证的项目,早期医疗项目不可控性强,因此评判的维度更多也更加复杂,这需要投资人具备更多元化的项目筛选和审核能力。

然后是如何与科学家有效沟通。就像大多数科学家不懂得和投资人交流一样,投资人往往也缺乏与科学家有效沟通的能力,这其实不是在于投资人的专业性,更多的还是在于投资人的认知转变,因为当前的科学家可能并不想要“被牵着走”,更希望的是能够和投资人产生一种对项目本身的协同。

最后是如何为初创项目提供投后服务。对于早期项目来说,资金可能不是*重要的,更重要的反倒是,投资机构能否给予他们所需的市场资源,比如团队搭建、产品研发、商业转化等等,这比单纯的“钱”要来得更有价值。

#03

趋势三:硬科技是主流,好的早期项目永远与临床需求“捆绑”

无论市场怎样变化,那些具有持续创新能力的初创企业永远都会被“优先选择”。

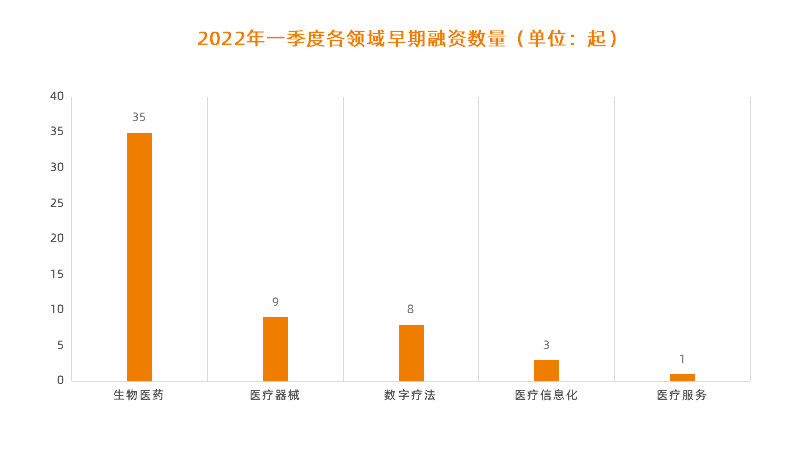

图4.2022年一季度各领域早期融资数量

据统计,在今年一季度完成早期融资的56家企业中,“硬科技”企业一共有44家,占比78.6%,其中生物医药类企业35家,医疗器械类企业9家。

再做进一步分析,在这44家企业中,70%以上都聚焦于肿瘤治疗、疫情检测等当前处于重度需求的医疗细分领域。

以在今年1月完成近亿元天使轮融资的莱芒生物为例,这是一家基于免疫代谢重编程+人工智能的新型肿瘤免疫治疗药物研发商,其产品管线对解决实体肿瘤临床治疗有突破性意义。

除此之外,希格生科、济因生物、科金生物等初创企业也都将重心聚焦于癌症治疗。

初创企业之所以要去“啃”这些硬骨头,是因为当前我国医疗领域已经跨过了在传统商业模式下,以“国产替代”为主旋律的创业时代,低垂的“苹果”已经摘得差不多了,未来更多的机会必定是留给那些,真正具有原始创新技术且能满足临床需求的创新型企业。

这其实是很简单的道理。在当前的医疗健康行业,每一个细分领域基本上都已走出了头部企业,因此,在这样的市场环境下,初创企业若想要分到一杯羹,就必须得拥有能打破行业垄断或者推动行业变革的关键性技术,且这项技术是能真正解决临床需求的,而且还要具有不可替代性。

一位资深投资人告诉动脉橙果局,“投早”其实并不在于创始人,更多的是关注技术本身和赛道选择。这是因为创始人在早期其实有很多特征没有表现出来,因此也看不出来今后的发展,即便是创始人存在“短板”,也并不可怕,因为这都可以通过后期去逐步解决和完善。

但企业的“长板”必须要足够,也就是初创企业要选择市场空间较大的赛道,且自身要拥有过硬的技术,这才是真正推动企业成长的核心驱动力。

#04

趋势四:初创企业“亿元户”增多,早期投资已不再“便宜”

从过往的数据来看,医疗早期融资金额大都在百万级和千万级,但如今已“水涨船高”,“亿元户”初创企业越来越多。

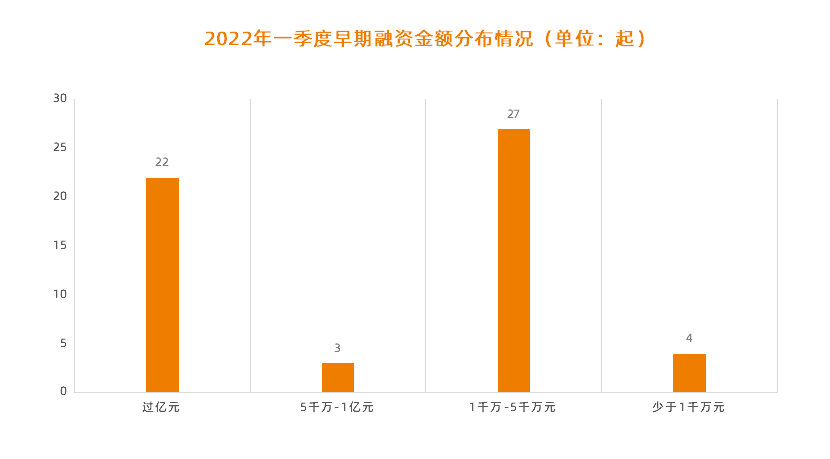

图5.2022年一季度早期融资金额分布情况

据统计,在今年一季度完成早期融资的56家企业中,有22家早期融资金额过亿元,占比40%。其中BTIT整体解决方案提供商近观科技和细胞治疗药物开发商跃赛生物成为“最吸金”的初创企业,融资金额均为2亿元。

早期融资之所以“涨价”,其实是有原因的。

首先从投资市场来看。当前,大量投资机构聚集到早期市场,“投方”的数量明显增多,但“被投方”却并没有因此呈比例增长,好的初创项目是极度稀缺的。

因此,“抢科学家”正成为当前投资人的常态,而在这样一种“供不应求”的市场环境下,初创项目的投资“单价”必然会大幅提升。

其次从企业本身来看。由于当前的初创企业大都是“硬科技”出身,所以在研发上必然需要重度投入,这从企业的融资用途就能明显看出趋势,绝大多数都将早期资金于产品管线的研发。

这其实是非常正确的决定,因为对于初创企业来说,研发一定是它的生命线,也必然会是它未来的增长曲线。

至于如何平衡研发投入和企业营收的偏差,一位资深投资人向动脉橙果局表示,当前,不管是一级市场还是二级市场,大家对于初创企业的硬科技创新都是认可的,只要保证技术和产品的先进性,并有巨大的市场空间和想象力,那么因为新的研发投入而导致盈亏平衡点晚一到两年,并不是一件坏事,毕竟创业是一项面向未来的工作。

最后从团队构建来看。对于初创企业来说,钱往往不是问题,难的是如何构建一支高效化的团队。

这不仅仅是创始人的课题,也同样是投资人的课题。因此,在“找”人上,初创企业除了要拿出诚意,也要舍得花钱。据悉,当前初创企业在团队上的支出基本与研发持平甚至是高于研发支出。

#05

趋势五:科研院校纷纷建立“自有资金池”,早期融资速度又快又封闭

当前,科研院校在早期项目的孵化上正在加入更多“市场元素”。

这其中有几个很明显的动作:一是自身意识的转变,科研院校从以往对市场的抗拒逐渐转变为接受,甚至是主动参与。

二是对市场化人才的大力引进。当前,科研院校都成立有转化中心,但其构成大都以行政人员为主,因此很难真正参与到具体的转化工作。

为解决这一弊端,科研院校目前都在加大力度招募市场化人才,主要包括技术经理人、投资人、职业经理人等。

三是纷纷建立自有“资金池”。为加速创新项目孵化,科研院校当前都在募资天使资金,募资的方式大抵分为两种,一种是以自身为主导的,比如由科研院校管理的控股资金以及由校友成立的校友资金;另一种是面向市场的,科研院校选定一部分优质投资机构,定向地对创新项目进行投资。

以在今年一季度完成近亿元Pre-A轮融资的晟视科技为例,其投资机构中就有浙大创新院,这是浙江大学面向浙大优秀科研团队和科技成果的孵化资金。

再比如以今年一季度完成数千万元天使轮融资的普译生物为例,其投资机构中就有水木创投,这是清华工研院下设的科技成果产业化专业投资机构。

再往前推,还有去年年底完成天使轮融资的聆心智能,其投资资金主要来自于清华校友。

事实上,这样的早期融资模式在发达国家已经非常成熟了,而从实际效果来看,其在早期医疗项目的孵化上也很有优势性。

首先,它为科学家提供了更多投资选择,降低了科学家盲目寻找投资机构的成本;其次,它做到了“精准投资”,即这些投资机构能为初创企业提供与自身业务协同的市场化资源。

最后是它很好地“保护”了科学家,初创项目由于其特殊属性,并不太适合在早期过于“抛头露面”,因此在这样相对封闭的投资环境下,科学家可以在快速与投资人建立信任感的同时,也能保护初创项目的“隐私”。