过去一年,“承压”这个词在互联网广告行业中出现了太多次。

大环境的影响、几个行业的变化、监管政策的出台轮番而至,2021年本该进入旺季的三季度,BAT三巨头的广告增速却都从两位数降至个位数,搜狐、斗鱼等多家公司广告收入为负增长。而2021年第四季度,原本是大促节点最多、广告主需求最多的最重要旺季,情况也不容乐观。

伴随诸多互联网大厂2021年财报的陆续出炉,现实的数字砸在眼前:阿里巴巴、腾讯的广告收入在第四季度“史无前例”的出现了负增长的情况,不少在第三季度就负增长的公司依然保持悲惨的趋势,如果连续去看一整年的走势,不少大厂的广告收入增速也都是一路直降。

但也有数据显示广告市场仍在增长——据QuestMobile报告显示,2021互联网广告市场的发展态势良好,规模保持增长,下半年营销市场持续活跃。同时据App Growing监测,2021年全网广告投放数量呈波动上升趋势,12月达到了顶峰为2900万+。

各种口径维度的取舍下,数据也成了任人打扮的小姑娘。从有限的公开数据里,我们尽可能地尝试还原互联网广告行业的变化:谁走到了变革时刻?谁做到了逆势增长?互联网广告将向何处去?

谁在“负增长”

在有电商大促的年末,最贴近交易的电商广告理应是广告主的主要投放选择。但颇为意外的是,去年阿里巴巴、京东和拼多多三大电商的四季度广告收入增速,与前三个季度的收入增度相比都有所放缓:

四季度,阿里巴巴的广告及佣金收入为1000.89亿元,其同比增速首次下滑,为 -1%;从全年来看,广告收入同比增速已连续三个季度下滑。

拼多多的广告收入为224.25亿元,同比增长18.51%,相比*季度157%的同比增速差距颇大。

京东的广告收入略低于拼多多,为222.39亿元,虽然增速也还是保持在两位数,为27.22%,但相比前三季度也是明显下降。

显然,年末的大促并没能为电商平台的广告收入带来什么提振作用。在财报会议上,阿里巴巴集团副首席财务官徐宏给出了负增长的主要原因:市场大环境的疲软和国内电商市场加剧的竞争,导致淘宝和天猫的GMV增长仅为个位数。在此背景下,阿里巴巴又加大了对商家的支持举措,包括降低一部分服务费等等,这也就使得广告收入的增长更慢于GMV。

图源:阿里巴巴财报

京东、拼多多两家的观点也基本相似。一方面,零售行业整体都面对较大压力,平台此时就势必要给到商家更多帮扶,包括返佣、降成本费用等等,才能够对商家起到一定的激励作用。在这一环境下,平台自己追求单一业务的快速增长自然也不现实。而另一方面,如今不断有新的形式和平台企业加入电商行业,全渠道电商化的趋势就让电商行业的竞争更为激烈。

电商之外,百度和腾讯两大巨头的广告收入也并未带来任何惊喜。

早在第三季度时,李彦宏就明确表示增速放缓会一直延续到第四季度,甚至是将持续数个季度。正如其所说,第四季度百度核心广告收入(不包括爱奇艺)较上年同期略增1%,为191亿元;从全年来看,百度核心广告收入为740亿元,同比增长12%,这一增速在所有可比公司里也并不算突出。

腾讯在第四季度的广告收入为215.18亿元,和阿里巴巴一样,也是首次出现了同比负增长的情况,为-12.72%。细分来看,腾讯的广告收入分为社交及其他广告、媒体广告两部分,前者在第四季度收入下降10%至183亿元,主要是由于移动广告联盟及微信朋友圈的广告收入减少;后者则下降了25%至32亿元,主要是因为腾讯视频和腾讯新闻的广告收入都在减少。

巨头之外,持续负增长的公司也不少。

在内容排播以及娱乐监管趋严的影响下,爱奇艺广告收入从第三季度开始为负增长,斗鱼则是全年负增长。

另外,尽管搜狐公司董事局主席兼首席执行官张朝阳表示第四季度,搜狐的广告收入超出了指导性预期上限,但搜狐的广告也已是连续三个季度负增长,全年广告收入也是同比下滑7.85%。对此,搜狐将其归因于房地产行业和汽车行业受到的影响。

受汽车行业影响更为明显的还有汽车之家。从第二季度开始,汽车之家的广告收入(媒体服务收入)同比增速分别为-35.64%、-53.18%、-63.75%,相比2020年其全年广告收入同比下降41.79%,这也意味着2021年汽车之家的广告收入几乎减半。

谁在“增长”

在“收入承压”的整体氛围中,也有增速颇为稳定的公司。当然其中有一些增长幅度较大是与此前的比较基数较低有关,但确实当下广告主对视频、社交等营销形式的偏好也在一定程度上带来了利好。

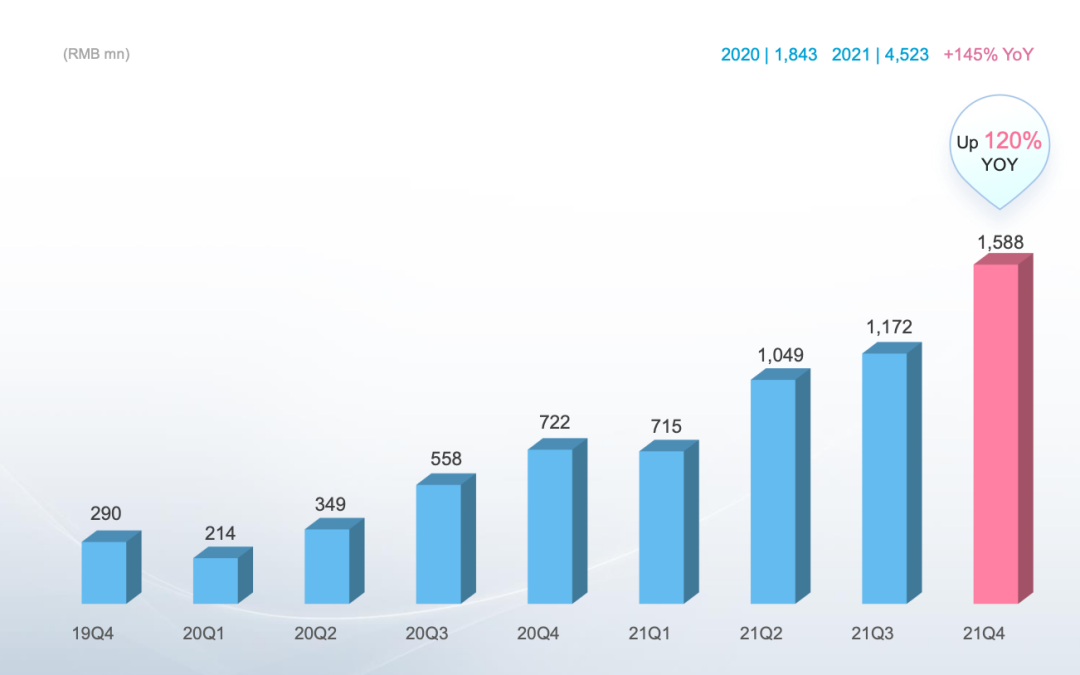

不论是从单季还是全年来看,哔哩哔哩(以下简称B站)依然是所有可比公司里*增速在三位数的。第四季度,B站广告收入达15.88亿元,同比增速为119.77%;2021全年广告收入为45.23亿元,同比增长145.48%。广告目前已经成为B站增速最高的业务,其在总收入中的占比也已从2020年的13%上升到23%。

B站广告收入情况(单位:百万元人民币)

图源:B站投资者关系

广告可以说已经是B站“赚钱养家”的重要担当。第四季度财报发布后,B站明确提出要在2024年公司实现non GAAP盈亏平衡的目标,将收入增长提升到和用户增长同等重要的位置,这就使得广告业务的持续增长更为关键。

在电话会议上,B站董事长兼CEO陈睿总结出了当前B站广告业务增长具备五个动力:用户的增长,且单用户广告变现效率也在增长,平台的破圈吸引了更多行业的广告主,广告视频化成为了主流趋势,而B站自身打通了广告场景并具备以UP主为核心的独特广告形式。

除了B站,快手的广告业务同样值得关注。

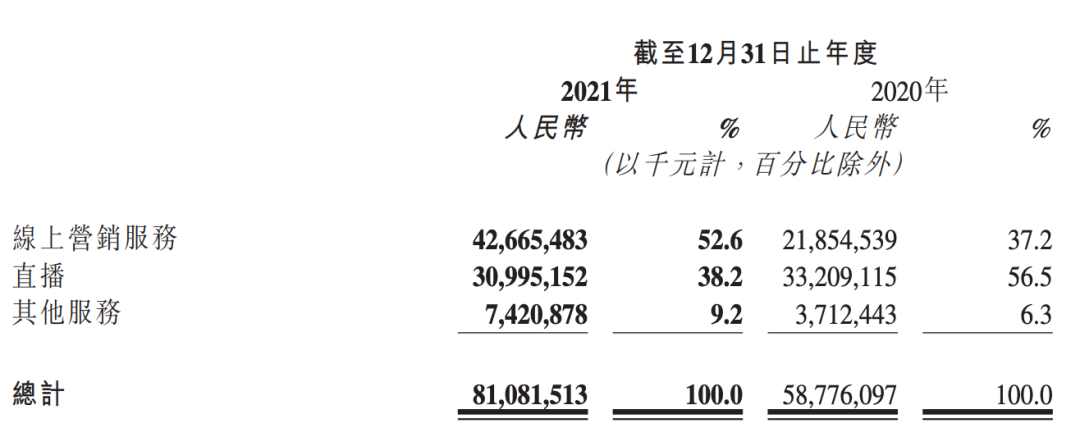

三季度时,快手是广告收入百亿级别的公司中增速最快的,在四季度快手依然如此——其广告收入为132.36亿元,与去年同期相比增长了55.52%。从全年来看,快手的广告收入为426.65亿元,同比增长达95.22%,这一增速在所有可比公司中仅次于B站。并且对比所有业务来看,2021年快手的广告收入已超过直播收入,也就是说广告如今已是快手的*大业务。

图源:快手财报

在财报中,快手非常详细地解释了广告业务增长的缘由:

四季度快手应用总流量同比增长57.6%,流量的增长为其扩大市场份额奠定了基础;

广告商对短视频和直播相当青睐,再加上平台对广告产品进行优化、公私域流量组合,进一步提升了吸引力,2021年广告商数量同比增长超60%,广告商在平台上的月平均支出以两位数的百分比同比增长;

服务能力的优化和创意营销活动的增加,使得品牌广告成为了一大增长动力,2021年品牌广告收入同比增长超过150%;

电商业务作为平台功能的自然延伸,也有助于广告业务的韧性发展,通过提供给商家整合品牌推广和产品销售方案,一站式服务进一步加强了与商家的连结。

不难看出,短视频流量的增长、广告视频化的大趋势以及内容电商业务的发展,都给了快手很大信心。

此外,微博的表现也相对稳定。

四季度,微博的广告收入为5.51亿美元,同比增长21%。事实上,2021年的饭圈治理的确影响了微博的部分功能,但整体来看,其四个季度的广告收入同比增速都在两位数,去年全年的广告收入为19.81亿美元,同比增速为33.28%。

在财报中,微博将其广告业务的增长归为三个原因:*,关键客户(KA)广告需求具有弹性;第二,更强的销售团队与执行力;第三,疫情后期广告业务的稳健复苏。

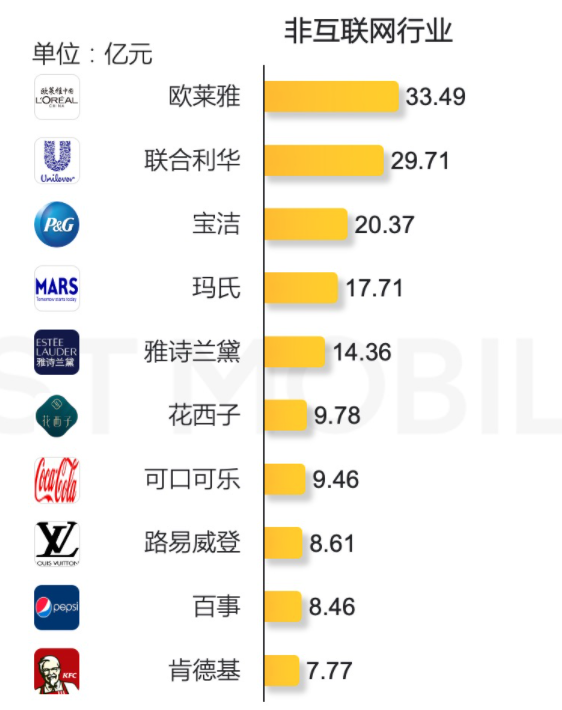

从行业来看,微博CEO王高飞曾表示微博广告营销业务的重点领域是美妆、3C,重点发展的新品类是游戏、鞋服,去年受监管影响较大的几个行业都并非其重点客户。四季度,带动微博广告收入提升的也还是快消、电商和3C产品三大垂直行业,并且奢侈品行业广告也在快速增长。而对比行业报告来看,投放广告费用较高的非互联网行业广告主也正是微博的几类重点客户。

2021年非互联网行业投放费用TOP10广告主

图源:QuestMobile

未来向何处去

从短视频平台、社交内容平台不断在广告营销市场攻城拔寨的现象来看,当前广告营销的*大趋势就是“内容化”,包括广告的视频化、在营销中注重互动玩法等等。

这也印证了B站的广告业务发展思路。四季度财报会议上,陈睿明确B站未来会在高黏性、以人为中心的视频社区中进一步积极探索商业化机会。由于用户未来的消费场景是多场景、多屏幕的,B站不会局限于横屏的中长视频形式,而是去更多探索短视频、直播和竖屏。

知乎也是一个典型案例。尽管2021年知乎的广告收入同比增速四个季度连续降低,但这部分其实是展示类硬广,另一大业务商业解决方案才是被视为未来支柱的原生广告和内容营销。四季度,该项业务的同比增长达到了376.6%,知乎CEO周源在财报电话会议上也明确表示,2022年商业内容解决方案有望成为*收入来源,营收占比1/3以上。

除了做“内容”,营销行业第二大趋势则是以数字化技术来降本增效。

只要是大环境的不确定仍在,广告主们就始终会更优先考虑成本和效率的问题。而平台方也都给出了应对之法:通过数字化技术、营销产品组合以及数字化解决方案,来帮助商家提高运营、经营的能力和效率。

例如阿里妈妈在今年年初就明确了两个方向:一是多目标与多节点融合,在平台固定的几个大促之外,让品牌商家自己运用平台的工具和能力,布局更多的日常生意;二是运用其数字管理产品达摩盘,对多个渠道的人、货、品牌资产进行实时洞察,打造一个“数字私域”,谋求全域全流程经营的增长。

阿里妈妈确定的方向中,其实也可以看出第三大趋势——从私域到全域。

私域从2019年以来就成为了营销领域里的核心概念,而在此后大环境影响下数字化转型加速,私域又进一步成为了品牌商家们的必选项目。但随着概念的落地和更加深入的实践,做私域也体现出了更多复杂性——用户在线上的不同阵地里来回穿梭,行动路线极为丰富和多元,各平台都“声称”形成了自己的私域但却彼此不能打通,品牌对用户精准把握的难度加大。

于是,各平台都开始强调会提供一个数字化的“核心”,去实现跨平台的互联互通,以及联动线上和线下展开经营。

例如腾讯广告从去年就已经明确了自身全新定位是“企业全域经营伙伴”,并提出已经具备了交易场景线上线下融合、流量及用户公私域联动、生意目标全域实现这三大优势;京东旗下的云计算综合服务提供商京东云也曾提出要做全域用户增长解决方案,以品牌私域与京东域内用户生命周期为核心,通过分析模型和多端用户智能运营能力来实现全域增长。

第四个趋势则是“精细化”服务。

由于广告主以销售结果为导向,互联网平台们早已不再只定位于广告,而是强调要帮助企业做生意。不同行业有其特性,因此在行业一侧,平台开始注重深入不同垂直领域,落地到实际业务场景来提供更具针对性的服务和一整套营销解决方案。

例如近期百度移动生态事业群组就对销售体系进行了一次全面调整:原有由KA(大客户)、直销、渠道分销、行发代理组成的销售体系被改变为九个部分,包括大众消费类、大健康类、内容消费类、商务服务类四大行业部,以及配合行业销售的四个部门,渠道分销部维持不变。简单理解,这其实就是瞄准了多个重点行业进行纵向深入销售。

与之相似,腾讯广告也明确表示平台会更深度地参与到对行业的理解和生意的深耕中,力求为广告主提供更贴合的定制化服务与产品解决方案。

另外,阿里妈妈还对“精细化”有了另一重理解:不只是看到行业和品类差异,同时还要聚焦于品牌的差异化,针对不同体量的品牌提供针对性解决方案。

皮之不存,毛将焉附。一直以来,广告都是互联网变现的重要方式,而显然这一路径走到了深水区。

从做基础产品工具到提供适配不同行业的方案,互联网大厂要做的越来越多。而这也意味着,如今互联网平台在做的并非是简单的广告,而是为企业的经营提供服务、为企业的增长难题找寻解法。

对所有互联网大厂来说,仅靠积累起流量池就能“躺平”赚钱的日子早已成为了过去时。

10752起

融资事件

1376.66亿元

融资总金额

6526家

企业

1888家

涉及机构

185起

上市事件

1.24万亿元

A股总市值