丢掉版权优势之后,腾讯音乐也只能被迫在这个不熟悉的战场,与对手正面竞争。

尽管已经独立门户,但腾讯音乐目前的处境和整个腾讯集团如出一辙。

腾讯在3月23日发布了2021年报及第四季度财报,其主要财务数据全面衰退,非IFRS净利润同比仅增1%,是近十年来的*值。此外游戏的营收被金融科技及企业服务超过,依靠游戏躺着赚钱的时代一去不返。

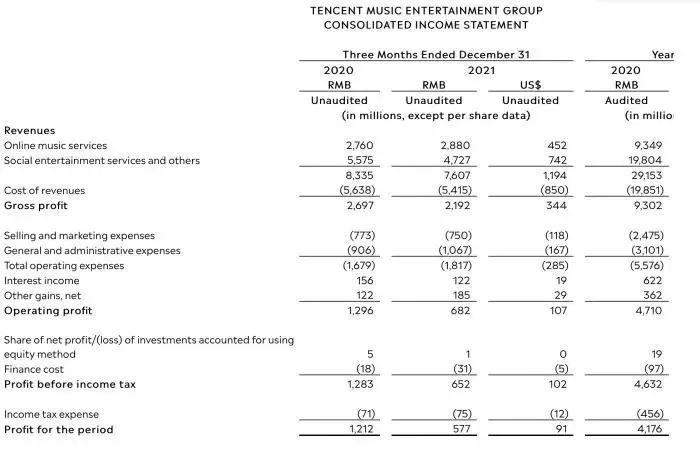

此前一天,腾讯音乐娱乐集团也发布了2021年Q4及全年财报,同样不容乐观。全年收入312.4亿元,同比增长7.2%,增速低于2020年的14.6%。同时,净利润出现下滑,为30.3亿元,而2020年同期的净利润为人民币41.6亿元。非IFRS净利润为41.5亿元,2020年同期为49.5亿元人民币。

而在2021年第四季度,腾讯音乐更是陷入了负增长。营收76.1亿元,同比减少8.7%,净利润5.36亿元,同比减少55.3%。

“现金奶牛”不灵了,是负增长的主要因素。第四季度,腾讯音乐社交娱乐业务营收为47.3亿元,同比下降15.2%, 在监管和短视频的双重冲击下,这种颓势还将持续,管理层在财报会议中透露,2022年*季,预计营收仍将下滑15%-17%。

在在线音乐服务中,腾讯音乐失去了最坚硬的护城河:*版权。相比于网易云音乐这个主要竞争对手,腾讯音乐在版权之外的社区、独立音乐、评论等方面有明显劣势。丢掉版权优势之后,腾讯音乐也只能被迫在这个不熟悉的战场,与对手正面竞争。

01、在线音乐服务:

会员卖不动,一边打折一边涨价

版权放开的影响在第四季度明显体现。受版权最直接影响的在线音乐服务,在第四季度的增速出现滑坡,增长率仅为4.3%,远低于去年同期的29.0%,也低于第三季度的24.3%,是近三年来的*水平。

用户流失是直接原因之一。尽管付费用户取得了500万的增长,但腾讯音乐整体用户处于流失状态,在线音乐服务的移动端月活同比减少700万。

2021年下半年展开的对“饭圈”乱象的整治,也影响了数字专辑的销量。为了响应号召,限制为偶像打榜的重复购买行为,腾讯音乐在8月份对数字专辑的购买数量进行了限制,用户已购买的专辑将无法重复购买。除此之外,QQ音乐也取消了人气榜、音乐*榜、扑通排名等涉明星艺人排行的非作品类排名。

当然,腾讯音乐用户流失的趋势早在版权放开之前就有显现。

早在2020年第四季度,其在线音乐服务月活和社交娱乐月活分别出现了3.4%和4.3%的流失。这一问题在2021年仍然没有得到解决,并且得到了放大。

增长压力之下,腾讯音乐的重点放在了转化现有用户上。不久前,QQ音乐在最新版本中推出“超级会员”服务,价格为40元每月,连续包月价格为28元,大约为普通绿钻会员价格的二倍。

相比于绿钻会员,超级会员添加了听书、K歌、电商、免费数字专辑、线上演唱会等权益。

不过在这一举动引来了不少用户的差评。对QQ音乐用户来说,付费内容无疑是最核心的需求。但即使购买了超级会员,部分数字专辑仍然需要额外付费。而对于有声书、电商等权益,许多用户表示,超级会员这些附带的权益并未触及他们的真正需求。

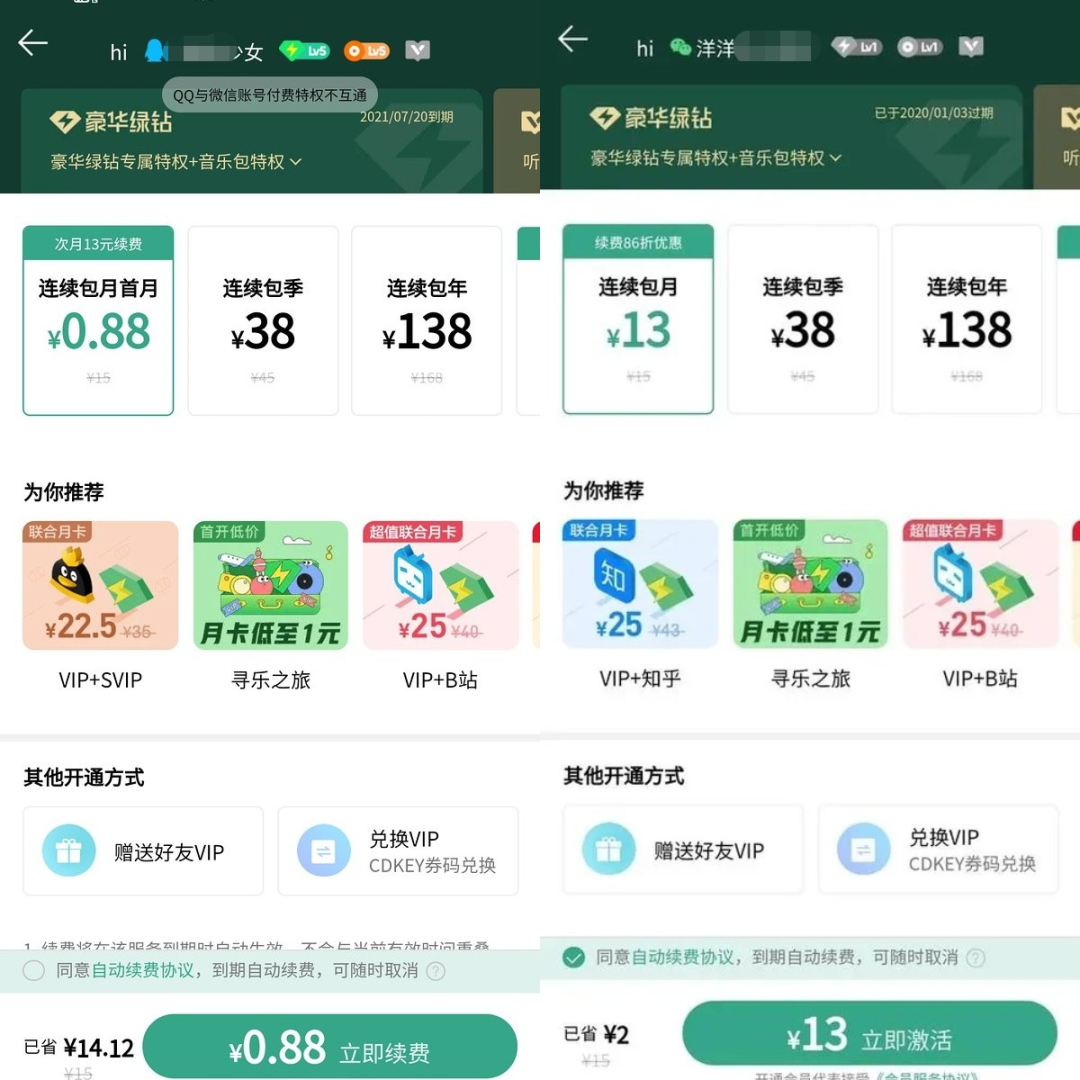

比起价格更高的超级会员,打折似乎更符合腾讯音乐的主旋律。管理层在财报会议上透露,折扣是腾讯音乐付费用户逆势增长的重要原因。

目前绿钻会员首年价格仅为88元,约为标价的一半。“略大参考”使用了一个未付费过的QQ音乐账号,仅花费0.88元就成功购买了首月绿钻会员。酷我音乐的首月会员更是低至0.1元。

不过这样的付费用户含“金”量显然是偏低的。2021年,腾讯音乐付费用户的人均收入也从上一年的9.4元下降至8.5元。

值得一提的是,在人均收入上,网易云音乐的表现更差,从2020年的8.4元减少到了6.7元,原因也是折扣。目前黑胶VIP首月折扣高达3.7折,仅需4.8元,连续包年打了6.4折,只需要88元。

这说明整个行业出现了用户增长见顶,各家只能靠提升用户付费率来实现增长。易观千帆数据显示,2021年中国数字音乐市场增速约为4.55%,远低于2020年的8.43%。据网易云音乐首份财报显示,2021年,网易云音乐在线音乐服务月活增长不到2%。

除了打折,腾讯音乐还采用了与外部合作的方式,比如去年五月,QQ音乐与小米合作,将内容库与MIUI的系统音乐应用打通。用户在小米音乐APP中能直接听QQ音乐的歌曲,也可以直接付费买绿钻。

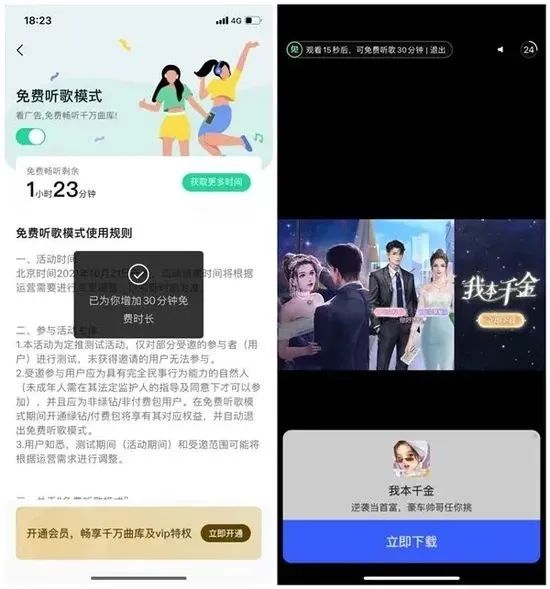

过冬时期,苍蝇肉也是肉。腾讯还在尝试撬动那些难以转化的用户。不久前,QQ音乐推出了看广告听取付费歌曲的功能,通过观看 30s 或 60s 的广告,来解锁 30-60分钟的会员权益。

在丧失*版权后,许多用户失去了曾经购买腾讯音乐会员的*理由。与此同时,网易云音乐在线音乐月付费用户增长超过千万,由1600万增至2890万。

除了降价,腾讯音乐还需要给用户一个新的付费理由。

02、社交娱乐:扶不上墙的“现金奶牛”

在2013年被海洋音乐收购后,出局的酷我音乐创始人雷鸣感慨道:“现在音乐完全成了版权的生态游戏,而我是个工程师,决定逐步退出管理”。

那几年,音乐平台的关键词是版权。但在2017年后,音乐版权大战逐渐结束,关键词就变成了娱乐。

腾讯音乐近年来的主要动作,也都围绕于此。

2019年,腾讯音乐发布了一项名为“CTS战略”的战略计划。简而言之,就是将腾讯音乐定位为以音乐为中心,并从音乐向各个领域延伸的泛娱乐平台。

两年以后的2021年6月,腾讯音乐做出成立以来*的组织架构调整,QQ音乐业务线下新设立“互动视频产品部”,负责QQ音乐和全民K歌的直播业务、歌房业务,以及视频中台建设。

此举释放出的信号显而易见。当版权格局已经固定,会员数量增长见顶,由音乐延伸的更多价值,便成为新的增长点。

对于用户,感受最深的应该是各大音乐平台的“短视频化”。在腾讯音乐旗下的QQ音乐、酷我音乐、酷狗音乐、全民K歌四款主要产品中,直播都被放在了一级入口或者首页的二级入口。

除了直播,APP中还有名字各不相同、但实质上都是短视频的区域。例如QQ音乐的“MV”板块,其内容已经逐渐和传统的MTV相距甚远,更像是以音乐内容为主的抖音和快手。

网易云音乐在这一点上也与腾讯音乐保持同频,曾经定位于社区的“云村”,目前已经成为了事实上的短视频板块。

腾讯音乐的视频部分增长仍然迅猛,在用户流失的情况下,目前QQ音乐的视频播放量仍然保持着100%的同比增长。

除了直播和K歌,腾讯音乐还试图在更多的玩法上做拓展,如近期推出的电子宠物和NFT数字资产。不过这些业务的商业模式仍处在探索,短期内对腾讯音乐的财务数据难有太大影响。

从营收来看,腾讯押宝在此无可厚非。据招股书披露,早在2016年,社交娱乐服务就占到了腾讯音乐总收入的五成,此后更是飙升并常年维持在70%左右。

把泛娱乐当作“现金奶牛”不是腾讯音乐的专属,2021年,网易云音乐的社交娱乐也占到了约五成的营收。

不过这一“现金奶牛”,却越来越扶不上墙,成为拖累腾讯音乐主要财务数据的业务。第四季度,腾讯音乐社交娱乐业务营收为47.3亿元,同比下降15.2%。月活用户量相比去年同期流失了21.5%,虽然付费率有所提高,但付费用户同比下滑了16.7%。

这种颓势仍将持续,腾讯音乐管理层在财报会议中透露,预计2022年*季度总营收仍然会下降15%-17%左右,主要原因是直播面临的宏观和竞争考虑。

腾讯音乐在财报中还透露,月活用户下降的主要原因是用户流失到了其他泛娱乐平台。虽未指名道姓,但“其他泛娱乐平台”显然指的是短视频平台。

短视频对音乐平台的冲击已不是秘密。在直播和视频领域,双方呈直接较量的状态。在音乐领域,短视频平台也在挤压传统音乐平台的空间。许多头部歌手如陈奕迅、王力宏将新单曲的发行放在了短视频平台。

腾讯音乐缺新流量,短视频也缺。音乐领域是短视频平台寄予厚望的新增长点。2021年,字节跳动成立了音乐事业部,旨在音乐领域发力,同年还推出了“音乐版抖音”汽水音乐。快手也推出了对标全民K歌的产品小森唱。

这些产品在目前还无法对腾讯音乐造成实质性的挑战,但已经显示了短视频平台在音乐领域的决心,未来,短视频平台或许会与腾讯音乐展开更为激烈的竞争。而且从用户的迁徙方向来看,短视频至少在目前阶段占据了上风。

03、离开舒适区

随着*版权的放开,版权优势这一腾讯音乐最坚实的护城河正在逐渐瓦解,腾讯音乐被迫离开了舒适区。

通过豪购版权建立内容护城河,是腾讯在内容领域最熟悉的打法。

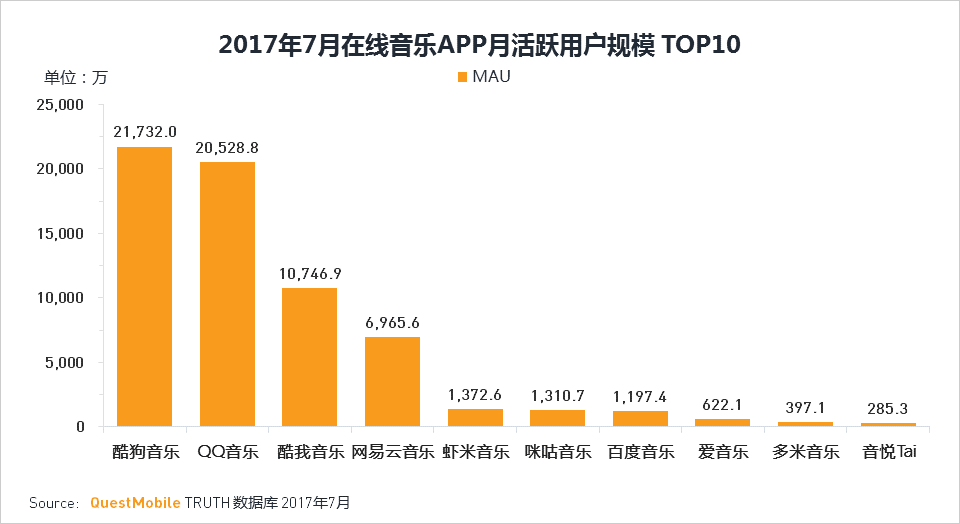

2015年-2017年,国内互联网兴起了音乐版权大战,阿里、腾讯、网易三方互相烧钱,哄抬版权价格,试图建立自己的版权库。

不过最终占据上风的还是腾讯。2017年,腾讯音乐在竞价中打败了网易和阿里,以3.5亿美元现金及购买环球音乐1亿美元期权的价格,拿到环球音乐大陆地区的*数字版权分销权。至此,腾讯音乐拥有了华纳、索尼、环球三大唱片公司以及英皇娱乐、华谊兄弟、杰威尔的*音乐版权,*曲库超过500万首。此后,腾讯音乐在在线音乐领域的市场份额逐渐达到7成左右,远远甩开竞争对手。

这种豪掷是腾讯的基因。2015年,腾讯体育花费5亿美元,买下NBA*数字媒体转播权,又于2019年以五年15亿美元的价格续约,超过了体奥动力在2015年创下的80亿,成为体育界新的豪购记录。不久前的2月13日,腾讯又以18亿元的价格从华视网聚购买了6000多部影视作品的版权。

2018年第四季度,腾讯音乐向唱片公司合作伙伴发行普通股的股权支付费用高达15.2亿元。这样的财力是大多数竞争对手所不具备的。

2017年起,阿里、腾讯、网易三家在国家版权局的倡导下陆续开始了版权互换,但腾讯音乐仍然保留了1%的*版权,按照腾讯音乐的曲库量,这部分作品的数量也高达数万首,且其中包括周杰伦等头部歌手的作品。

不过,去年7月,这最后的1%因一纸行政处罚而被放开。腾讯音乐被国家市场监督管理总局要求解除与上游版权方的*音乐版权协议。

随后,“憋坏了”的网易云音乐开启了对版权劣势的补足,分别与中国唱片集团、英皇、摩登天空达成合作,获得了大量头部音乐人的作品版权。

目前,网易云音乐与腾讯音乐的曲库仍有一定差距,但随着版权放开的状态持续,竞争对手与腾讯音乐的版权差距将逐渐缩小。

腾讯的诸多产品都有明显的路径依赖。一方面依靠社交软件的强大流量,一方面靠万贯家财大笔烧钱,当这两板斧不灵时,腾讯也会在该领域遇挫,比如内容社区、陌生人社交、电商等。

在音乐领域,目前,网易云音乐在社区、评论、UI、独立音乐等方面的优势更明显。这也是网易的基因优势。而对于多数用户而言,版权优势,几乎是他们使用QQ音乐的*原因。

如今,腾讯音乐也要走出舒适区,进入并不擅长的战场,与网易云音乐进行更加正面的竞争。

事实上不止腾讯音乐,整个腾讯集团都在走出传统舒适区。在腾讯第四季度财报中,金融科技及企业服务板块,首次超越了游戏板块,成为腾讯营收最高的部分。在腾讯集团Q4财报会议中,管理层表示:“(财务数据反应了)我们在主要战略领域的持续投资以及收入结构转向当前毛利率较低的业务。”

腾讯音乐也在向毛利率更低的业务转移。由于高利润率的社交娱乐服务的增长慢于相对低利润率的在线音乐服务,腾讯音乐的整体利润率也在逐渐走低。2021年全年毛利率从2020年同期的31.9%下降1.8%至30.1%。

在资本市场,跟随着中概股回港的潮流,腾讯音乐也将以介绍方式在港股二次上市。在这一消息与财报一同发布后后,腾讯音乐股价上涨约8%。

据财报披露,此次上市不会发行新股,也不涉及资金募集。腾讯方面称,这是希望股东能够在股权不稀释的情况下享受额外市场上市的好处。

比起融资,往哪花钱或许是腾讯音乐目前更大的问题。马化腾在腾讯集团财报发布后表示,过冬期间要考虑降本增效,把子弹用在关键的战役上,“如果战场上没人了,子弹还在扫射是没意义的。”这时候需要重新“减肥增肌”,酝酿下一个风口或者战役。

截至2021年12月31日,腾讯音乐持有的现金和现金等价物、定期存款以及短期投资总额为人民币246.9亿元,比第三季度多了2.3亿元。

显然,腾讯音乐的处境也相似。它需要在大环境下没有任何利好消息的情况下耐心等待,等待下一个风口。当然,等待的状态如何,还要受对手网易云音乐战略的影响。可以肯定的是,好日子暂时结束了。