这一次,对于国内70多家ADC(抗体偶联药物)抗肿瘤药物研发者、尤其是针对Her 2阳性乳腺癌这一瘤种的厂家来说,“狼真的来了。”

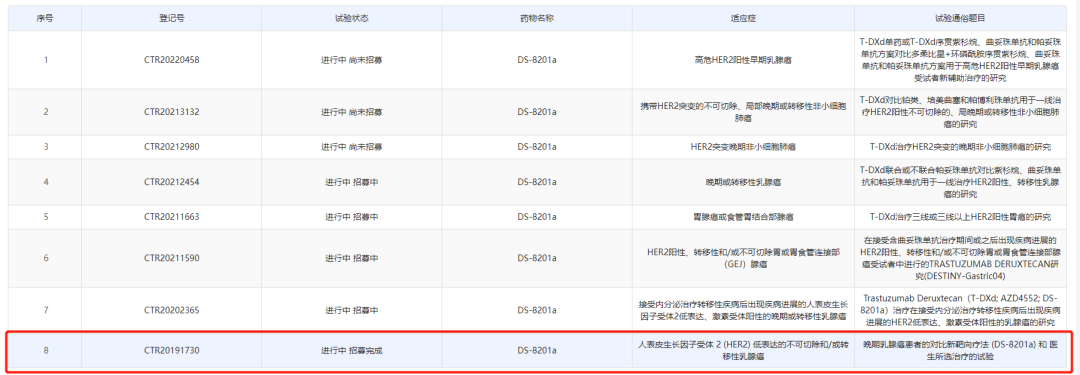

3月21日,阿斯利康和*三共的ADC药物Enhertu在国内的上市申请正式获得国家药监局受理,适应症是乳腺癌——业内人对它更为熟悉的一个名称是DS-8201(下文称8201)。

被誉为抗肿瘤药物中“魔法子弹”的ADC,是过去几年最热的创新药研发赛道。在2021年上半年,中国医药资本市场还不算冷的时候,一级很多项目还都靠“抢”,而这其中,ADC又是很多投资人和BD买家们“点名要”的项目,俨然和一些科创板以及18A医药公司的冷清景象格格不入。

而2019年在美国率先上市的8201是其中的佼佼者:因其高达19.4个月的mPFS(无进展生存期),以及显著优于既有药物的效果,针对Her 2阳性乳腺癌这一瘤种,基本可以用“颠覆”来形容。

一位国内乳腺癌领域的临床医生证实了它惊艳的临床效果:“别的药只能控制(Her 2阳性乳腺癌)5个月,它能控制18个月。以往抗癌药的进步是既有药物控制5个月,它控制8个月,延长3个月已经非常好了——但它控制了18个月,是一个飞跃。”

毫无疑问,8201是同类药物中的“Best-in-Class”,不出意外,它最快将于一年后在中国上市。国家药监局在2015年改革后,大大缩短了海外最新药品进入中国的速度,对于患者和临床医生来说,多了一种疗效上的*选择,是天大的福音。

但对于在中国被誉为很可能是下一个“PD-1”“PD-L1”的ADC赛道,8201陡然闯进,为它们正在进展的临床试验,陡添变数。

乳腺癌在2021年超越肺癌正式成为全球发病率最高的癌症,一款best in class的出现,终归是造福患者,但同时也让后续药企多了一些更严峻的挑战。

这两年,无论是FDA还是CDE,对创新药(特别是肿瘤领域)的标准越来越高,临床上“革命性的成功”对于监管体系来说,它们在该Class里有了一个标准更高的参照物。

“8201在中国上市后,短期内,CDE不会要求现在已做三期的同靶点同适应症的ADC药品补做和8201的头对头试验,但做早期试验的就要提高门槛。”一位业内专家表示。

但对于正在进行临床试验的同类药物,要更改设计、优化路径,以图追赶或者超越8201,几乎不可能。“更改设计,要增加几年的时间成本。”一位业内人士坦陈。但在商业化上,同类的ADC药物会有竞争空间。

上述专家表示,8201药品*的瓶颈是“价格”。现在中国患者从香港购买的价格是一个月7万-8万,只有北上广等城市的部分患者用得起,三线城市的患者用不起。此外,他并不看好8201在中国上市后,是否会马上进医保降价。

“应该不会低于5万一个月。如果国内药品上市后,也许疗效比8201差,但如果价格足够低,还是会有极大的市场需求。”这位专家的感受,也许是国内8201的同类竞争者们的最后一点希望,意味着国内同类药上市后手中概率*的底牌还是“价格战”,它们不可避免,将进入一场更加残酷的商业化竞争中。

8201在中国ADC领域带来的震荡刚刚开始。而巧合的是,*款真正商业成功ADC——罗氏的乳腺癌产品恩美曲妥珠单抗(T-DM1),是Her2阳性乳腺癌患者的二线标准疗法,也是后续不少同类ADC产品的临床对照产品,已在8201宣布上市申请被受理前一周,在中国开始降价。

T-DM1的挂网价格,100mg由原来的19282元降到了9200,降幅高达52%。虽然在过去两年里,因其高定价销量一直不好,这次降价是向市场的一种妥协。但圈内人看来,无不和DS-8201即将在中国获批有关。但深蓝观采访罗氏相关人员时,对方否认了这一点。

此外,在去年还火热的ADC赛道,一些投资人表示他所在的基金:“现在也比较难投一个还针对Her2阳性乳腺癌开发ADC的企业,哪怕可以做到百分之七八十的临床实验数据,在进度上也是第三四家,也比较难投。”

当Best-in-Class在一片红海的赛道中闯入,使因为政策和资本的红利,活成了一个时代下的产物的中国创新药,如今终于也回归到了一个九死一生的常态。

01、狂热的赛道下,和阿斯利康的赌局

放眼海外,ADC赛道无疑是抗癌药当下最热的领域之一:全球有408个ADC药物已经立项,但仅有只有15款产品上市。ADC作为一项新的分子设计技术,不是针对某一个靶点和瘤种,竞争格局很难飞速白热化。

所谓创新药的开发,就是一个不断去找新的疗法和技术的过程。以肿瘤药为例,从最早的放化疗,到后来的小分子靶向药,再到单抗、免疫治疗、细胞治疗、基因治疗……ADC(Antibody-drug conjugates,抗体欧联药物)便是在这个技术不断更新的过程中,找到的一个新的药物设计方式。

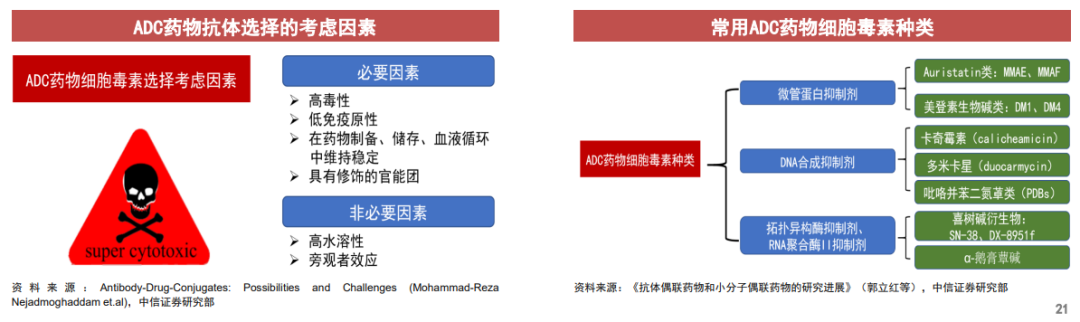

ADC兼具了靶向单抗(antibody)的特异性和化疗药(payload)的肿瘤杀伤能力,通过一个连接子(linker)偶联,因此核心组成也便是这三个部分。

靶点决定了ADC的治疗领域,特异性的好坏决定了ADC的治疗能力起点。而linker和payload,以及三者之间的紧密联系,决定了ADC的治疗天花板。在过去的几年里,全世界的ADC研发企业之间的竞争,都是围绕这三者进行的一场军备竞赛。

如果说围绕ADC的分子设计是一场竞赛,那临床数据就是这场竞赛的结果。早在2005和2011年,分别有两款ADC产品上市(辉瑞的Mylotarg和武田的Adcetris),但终究都是先行者的试水。

随后是罗氏的T-DM1,而这次被誉为“能够颠覆T-DM1”的8201,相比于前者,中位生存期超两年,一年PFS(75.8%VS34.1%)翻倍,ORR(79.7%VS34.2%)数据大幅改善,同时安全性也非常优秀,临床数据基本实现了碾压。

好的结果源于好的设计。

8201*的优势在于使用了可裂解的linker和最新一代的payload,前者保证了毒素能够自己进入细胞内,使得原来相同的一个单抗能够挂上更多的payload——杀伤力加强了,但副作用不大。

简而言之,8201相比于T-DM1,完成了两种核心组件的升级换代。

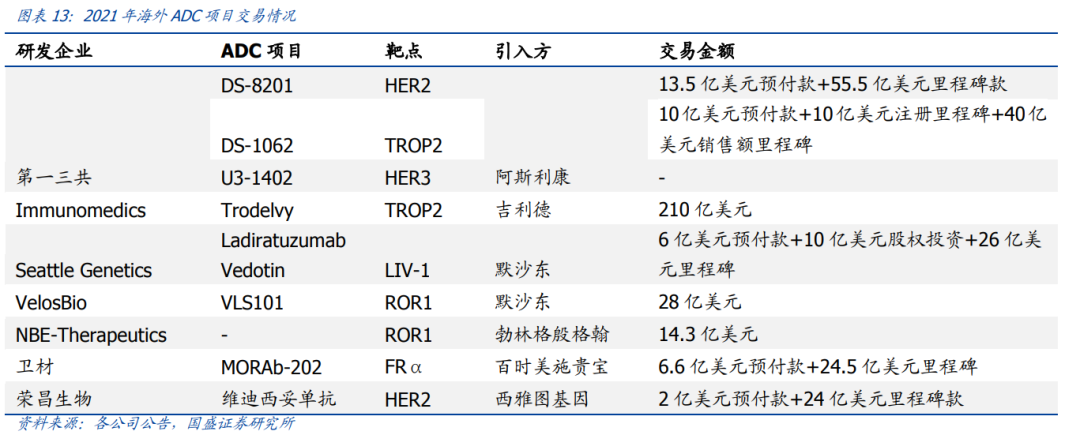

8201是阿斯利康在2019年从日本制药巨头*三共license in的ADC产品,交易总额高达69亿美元,在接下来的两年里,又分别拿下*三共Trop2(DS-1062)和Her3(U3-1402)两款ADC产品,平均交易价格都超过65亿美元。

阿斯利康花费一百多亿美元的钱全力押注ADC赛道,基本是把一部分身家全绑定在这一技术路线上了,因此ADC当然也会配备*的“装备”,以及后续临床投入。

这是国际巨头们在一个细分赛道里激烈竞争的真实境况:用天量的投入去不断打磨最新的技术,并且拼命压实临床,以最快速度抢上市时间窗口。

中国虽然有自己的国情,搁以前,在医疗资源分布不均的本土市场,即使临床效果只有六七十分,企业也能走低价策略,找到一个属于自己的细分市场。

毕竟,首先这种“进口新药”如果不降价,医保不会买单。如果病人没其他选择,那它注定只会在北上广等市场,三线城市没人用得起。而这就给了国内很多药企机会。

但如今,国内的医保即将全国统一,制度的设计正在让行业不断向头部集中。8201即将进入中国,对于剩下73家(截至2021年底)的ADC药企来讲,无疑是一种警醒。

02、卷如PD-1,杀出黑马的ADC赛道可能更残酷

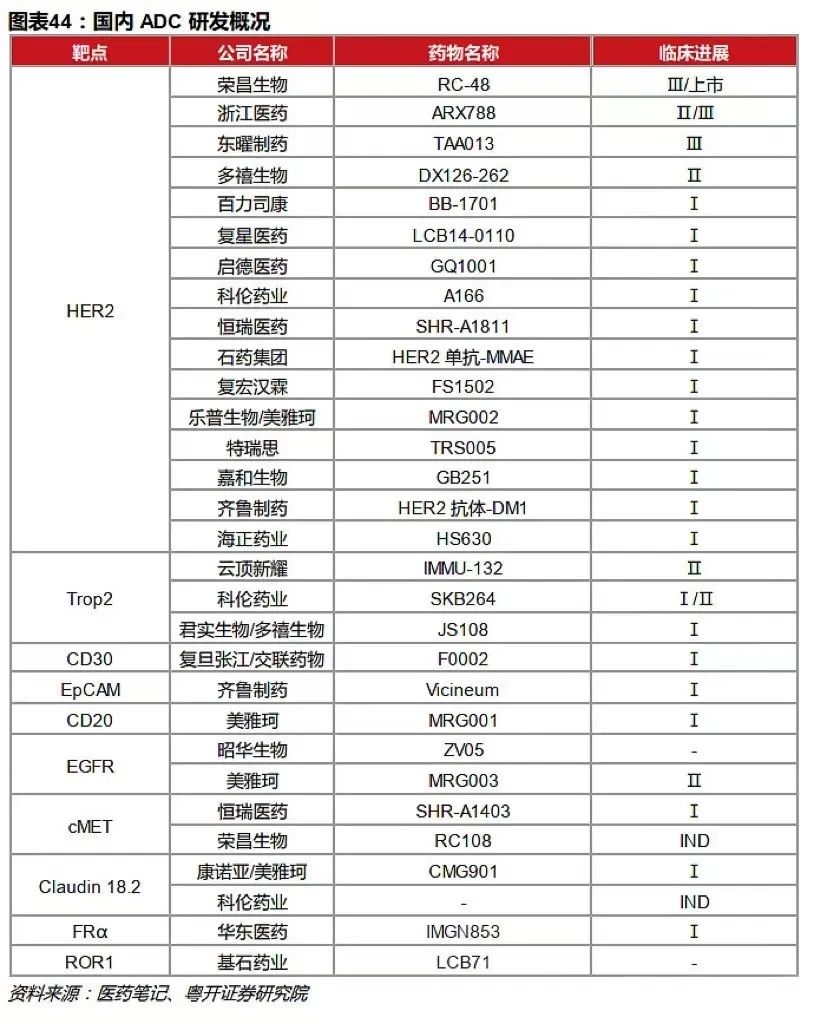

这两年,ADC逐渐被贴上了“下个PD-1”的标签,目前国内上市的ADC药物主要有3个,分别是罗氏(T-DM1)、武田(维布妥昔单抗)和荣昌(维迪西妥单抗)。

而罗氏和荣昌生物的ADC药物同为Her2靶点,事实上,乳腺癌也是国内ADC领域最为拥挤的赛道。

本土玩家里,荣昌的RC48于2021年6月国内获批上市,成为*上市的国产ADC新药,用于Her2过表达局部晚期或转移性胃癌患者的三线治疗。今年1月,RC48又新获批了一项适应症:用于治疗既往接受过含铂化疗且Her2过表达即免疫组化检查结果为2+或3+的局部晚期或转移性尿路上皮癌患者。

但ADC在国内市场的销售还未完全打开,拿*进入国内的T-DM1来讲,根据wind医药库,T-DM1在2020年样本医院销售额仅1665万元,与它同期近20亿美元的全球销售额相比,可谓相差悬殊。

而荣昌生物的RC48顺利进入医保目录,还未开始放量。但它去年通过将该药license-out给Seagen(西雅图基因),获得了一笔不小的收入(2亿美元首付款和最高24亿美元的里程碑付款)。

在HER2 ADC领域,除了这两家先发上市的“选手”,根据中信证券研报显示,一半以上的“参赛者”来自中国,卷的程度不亚于PD-1。另外,它们多数处于临床Ⅰ期和临床前阶段,未来3-5年可能集中上市。

纵观国内整个ADC领域,据研发客统计,有52款ADC处于临床开发的活跃阶段,其中有13款步入了临床后期,此外还有35个产品在临床前。

具体来讲,2020年以来恒瑞就已经重点布局ADC,在2021年已经申报3款ADC新药,截至今年3月1日共5款ADC药物获批临床。以恒瑞为代表传统药企,近年来都在寻求创新前沿技术,以增强自身抗风险能力。

相比于恒瑞的自研,百济神州、君实生物、信达生物等都选择license-in,比如百济神州引进的Zymeworks的ZW-49,信达与一家提供ADC技术的公司Synaffix展开合作。此外,还有一些企业也选择授权引进/合作的方式,比如云顶新耀的Trodlevy、齐鲁制药的EpCAM免疫毒素、瓴路药业的Lonca、华东医药的FRα ADC以及浙江医药子公司新码生物的ARX788。

不论是恒瑞还是百济神州等企业,都很重视ADC领域,但对于它们而言这只是追逐的一个领域,原则上属于常规操作——全面覆盖先进的技术,先保证不能落下。像荣昌生物这样的企业,则把重点都押注在了这一个赛道。

有业内人士曾分析,BAT8001(百奥泰)、TAA013(东曜药业)、SHR-A1811(恒瑞药业)从靶点到技术路径与T-DM1都比较相似。其中百奥泰生物的两款ADC药物因并未达到预设的优效目标,临床试验被叫停。

大家效仿/跟随的背后,是T-DM1的“江湖地位”——自上市以来,T-DM1一直是二代ADC中治疗效果的佼佼者。但随着DS-8201的出现,ADC领域可能要换一副天地。在美国NCCN乳腺癌指南中,DS-8201已经取代T-DM1成为Her2阳性乳腺癌二线疗法的*方案。

也就是说,在Her2阳性乳腺癌这个适应症上,当其他产品还在比较缓慢地研发时,DS-8201已经是一骑绝尘的“尖子生”了。

FDA的一个逻辑是:后上市的药物,至少要证明非劣效,这样才能有效避免重复和恶性竞争。非劣效性研究不需要证明试验性新药一定要优于已有药物,只要在预设的标准与界值(margin)内与已有药物(对照组)无疗效差异。

而国内CDE的药品审评也在朝着收紧的趋势发展,去年CDE正式发布了《以临床价值为导向的抗肿瘤药物临床研发指导原则》, 其中明确提到在药物进行临床对照试验时,一是应尽量为受试者提供临床实践中*治疗方式/药物;二是新药研发应以为患者提供更优的治疗选择为最高目标。

这基本上表明了监管部门不支持“me-worse”的态度。今后申报干预性的临床试验时,需要对比现有治疗方案中的*治疗方案。

推及到ADC领域,CDE未来有可能要求企业对比DS-8201做头对头试验。但面对成绩如此能打的对手,国内企业的压力可想而知。

03、商业化残酷,可能出现的价格混战

CDE只管质量监管,不管后续落地。而商业化上,当一款“Best in class”闯入,整个市场竞争格局也会就此改写。

ADC技术各家不同,在这一靶点上的差异并不显著,但也不能否认有部分企业可以做出差异化的优势,未来可能迎战DS-8201。毋庸置疑的是,留给后来者的机会不多——要么是孤注一掷去做头对头实验,要么是扭转方向换一种适应症研发,还有一种则是一条道走到黑,上市后走低价竞争路线。

“头对头实验只是一个可选项,不是必选项。会有两种结果,优于对方,赢家通吃,劣于对方,出师未捷身先死。前面是好处,后面是风险。药企是不可能只有好处、不承担风险的。所以要不要头对头实验,企业会非常谨慎决策。”一位药企研发人员提及。

对于这一赛道上,排在第四、第五,乃至更后面的企业而言,为了更快获批,更好推广。头对头实验,成为没有退路的退路之一。

此外,换一个适应症继续努力,也是一种抉择。

“国外已上市的适应症,国内申请该适应症上市需要国内临床验证试验数据。DS-8201在国外已经上市乳腺癌(2019)和胃癌(2021)了。目前,他们在国内只做了乳腺癌。”上述研发人员透露。

荣昌生物避开了传统Her2阳性(高表达)乳腺癌,选择了尿路上皮癌、Her2低表达乳腺癌等瘤种。在这些适应症上,荣昌在尿路上皮癌的数据要优于*三共,在Her2低表达乳腺癌也有竞争力。荣昌生物高管层乐观认为,“DS-8201上市后对荣昌的影响有限,适应症各有优势,以后也可以互补,可以更好地满足临床要求。”

“Her2在多种肿瘤细胞上都有表达,包括Her2阳性或Her2低表达。DS-8201在乳腺癌、胃癌、结直肠癌等适应症上已有不错的临床试验数据或已进展到临床后期。目前仍在开发Her2 ADC的企业,选择差异化的适应症是个可行的临床开发策略,有机会不需要与DS-8201作头对头对照,通过一个单臂或者以SOC化疗作对照,去申报上市。”一位投资人强调,但这需要企业有抢在时间前面的一种前瞻性。

但值得一提的是,8201已经在胃癌领域完成了布局,反观国内很多其他ADC药企,目前仍在乳腺癌中还没走出来。

中国的公司大多都会有的一个优势就是规模优势,这个行业最不缺的故事就是低价竞争。PD-1的价格战,就是*的前车之鉴。

有行业人士预测,PD-1的价格战到快收尾的阶段,恒瑞、信达上万升的车间,已经派上了用途。ADC可能马上也要打价格战了。

这并非空穴来风。科伦的一位研发人员坦言,DS-8201的上市,给竞品都带来了压力。T-DM1已经降价一半来应对市场竞争。“此后都是压缩成本的竞争。”在Her2这个靶点上,科伦的选择是全力推进。“科伦的A166走的路线是中、美双报,在美国的二期临床会参考信达经验,到时候美国的临床策略会有一些改变。”

而一家专门做大分子和ADC生物药超大规模的生产体系的CDMO公司,已经和一些ADC药企接洽。“有的企业生产体量规模特别大,才能大幅压低成本。”

药的品质好不好是被市场认可的一大前提,但卖得好不好,如何应对将来的价格战,涉及的层面更多。

一位投资人分析,“初创药企(Biotech)和成熟大药企的策略不一样,Biotech必须产品足够好才有可能被大药企看上,进而共同推进后期的临床试验以及商业化,实现产品价值。

而对于有成熟的商业化渠道大药企而言,他们可能会选择一个fast follow甚至me-too的产品,即使临床试验数据或者进度上不那么有优势,也有机会借助成熟的商业化渠道和市场推广能力,取得不错的市场份额。”