腾讯发布新一季财报前的一周(2022年3月15日),股价跌破300港元大关,相较2021年2月时751港元的历史高点(逾7万亿港元市值)已经“腰斩”。

腾讯是否被低估?中概股和科技股整体雪崩情势之下,市场正期待迎来腾讯“筑底”的Q4财报。

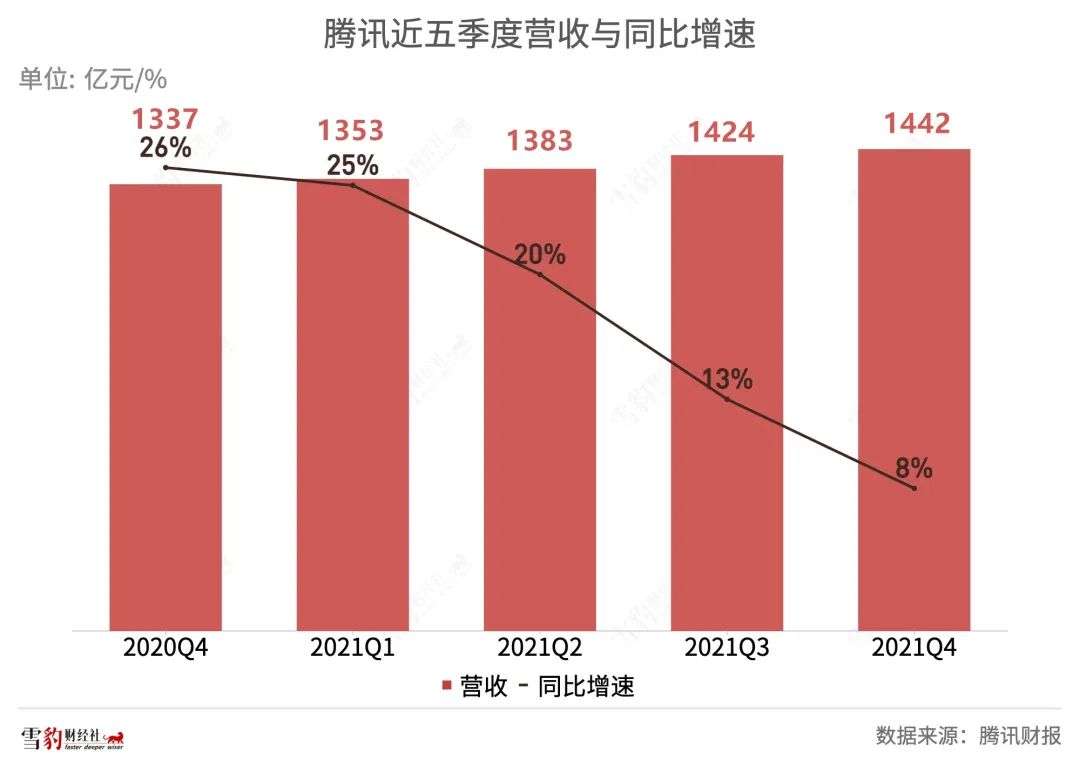

3月23日,腾讯公布2021年Q4及全年财报。其中,Q4营收1441.8亿元,同比增长8%。净利润957.05亿元,同比增长61%;非国际财务报告准则下归属公司权益持有人的净利润248.80亿元,同比下滑25%。

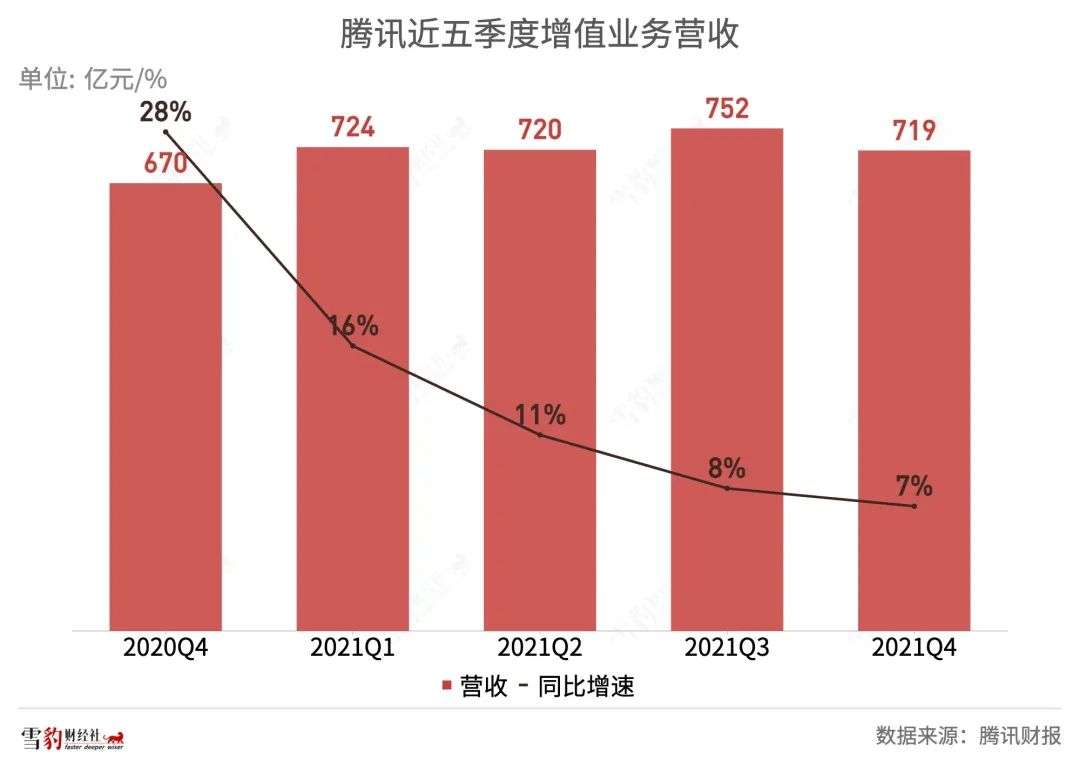

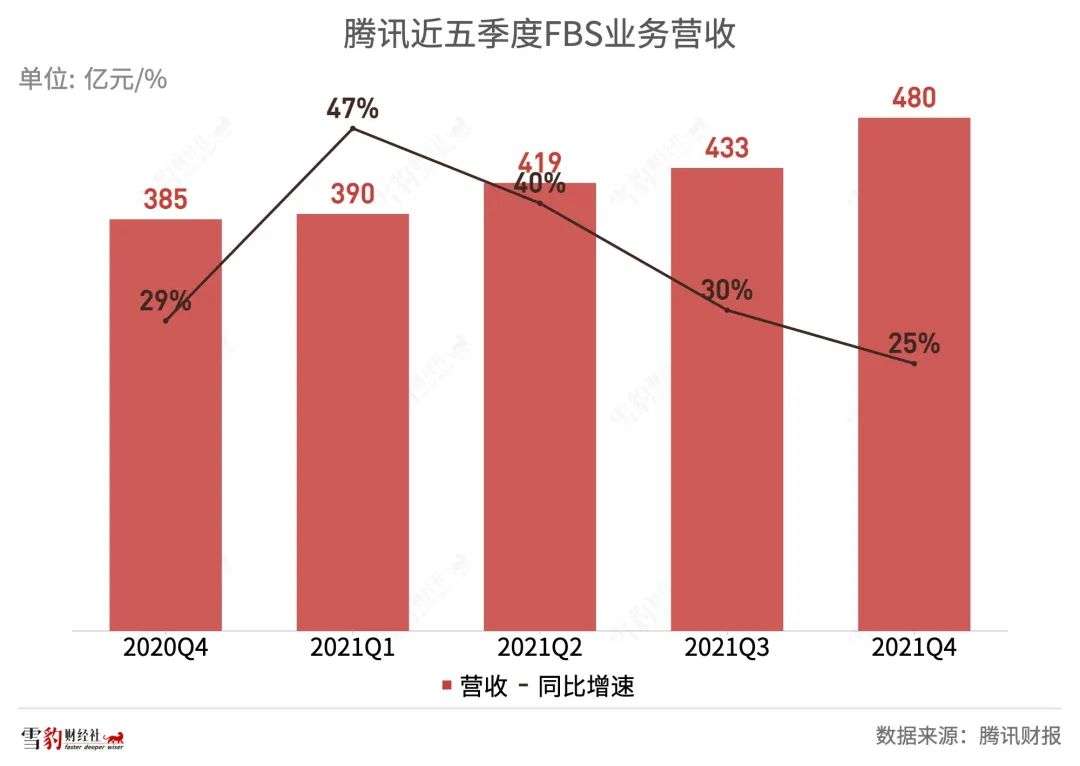

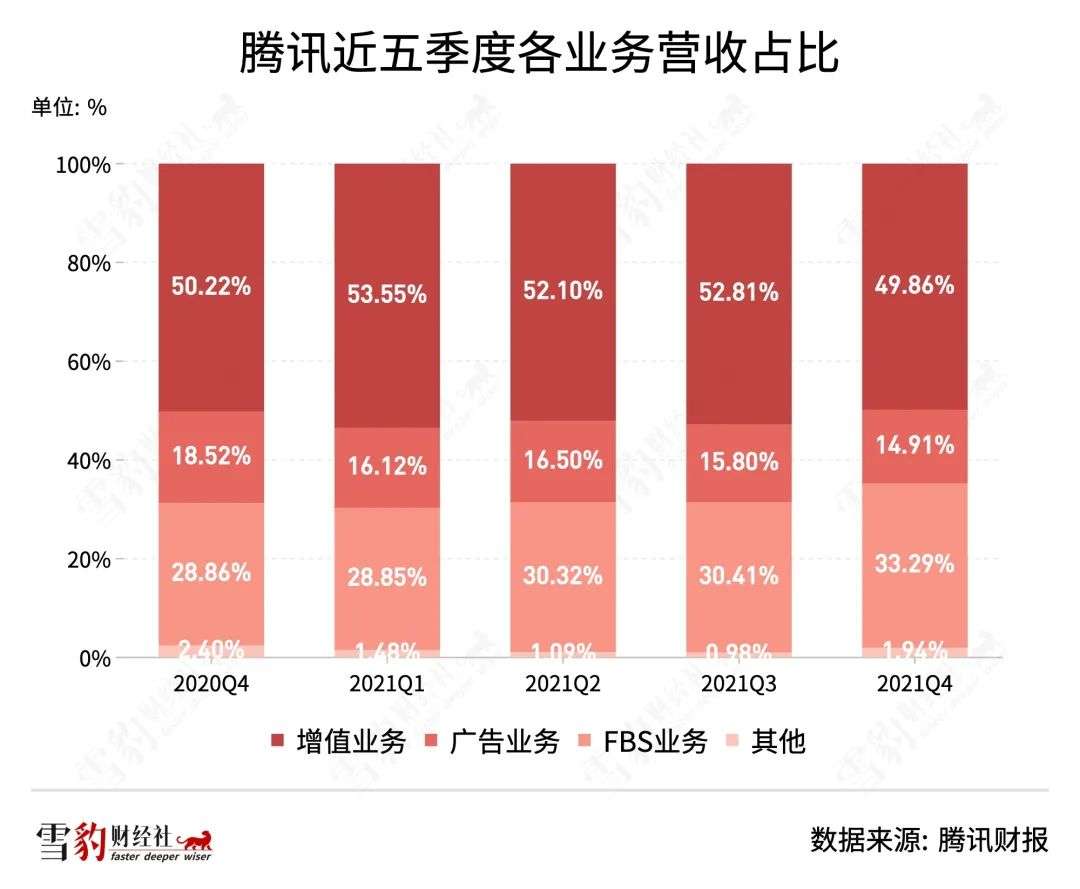

分板块来看,Q4增值服务业务营收719.1亿元,同比增长7%;在线广告业务营收215.2亿元,同比下滑13%;金融科技和企业服务(FBS)营收480亿元,同比增长25%。

在财报中,腾讯将净利润出现下滑的原因归结为:成本及开支整体上涨程度快于收入,以及联营公司所作净贡献由盈利转为亏损。

继去年三季度腾讯单季净利润出现10年来的首次同比下降后,四季度延续并扩大了下降态势,最能“赚钱”的科网明星也在寒冬下被迫慢了下来。

腾讯董事会主席兼首席执行官马化腾在财报中表示:“我们正在积极适应新环境,降本增效,聚焦重点战略领域,争取长期可持续增长。”

01 游戏:换航海外的摇钱树

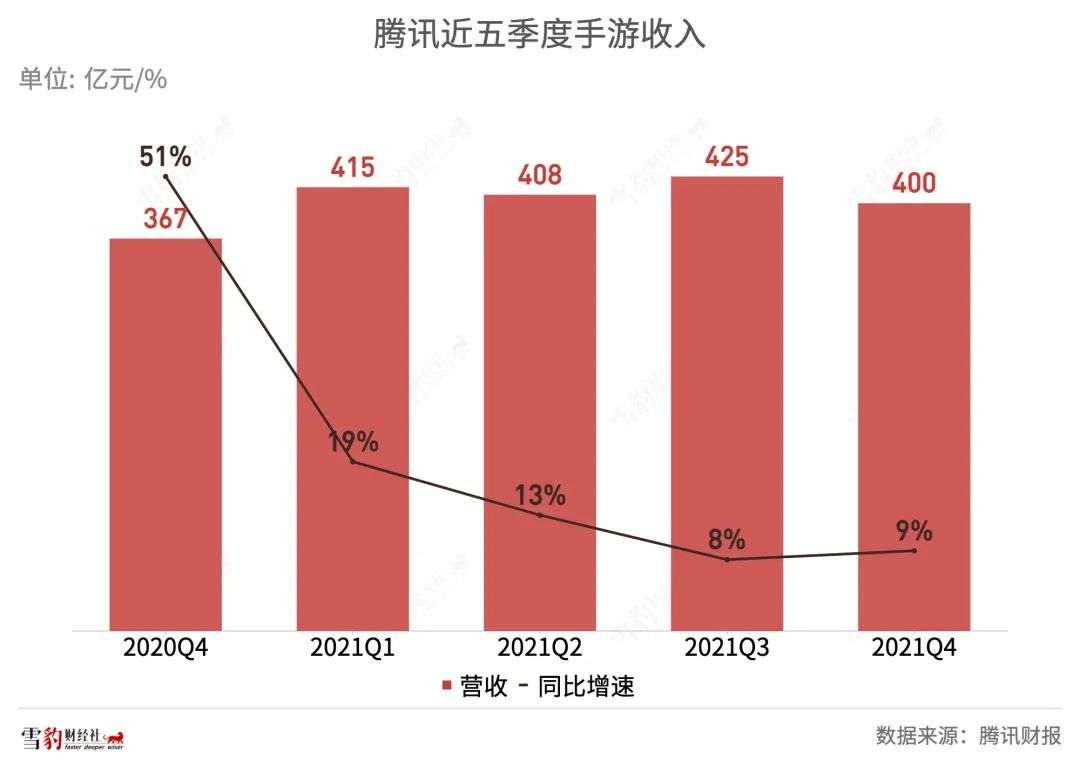

腾讯营收占比最高的是增值服务业务,这其中包括了腾讯两大核心业务,游戏与社交。而游戏又是腾讯的重中之重,2021年Q4,游戏业务(包括本土与海外)营收428亿元,在总营收中占比约30%。又由于其高毛利率,是腾讯*的“摇钱树”。

不过摇钱树生钱的速度正在显著减慢,尤其是在游戏中占据大头的手游收入,Q4营收400亿元,同比仅增长9%。相比于去年同期51%的高增速,显著下滑。

在腾讯社交业务稳步增长的情况下,这一度拖累了占腾讯营收半壁江山的增值业务增速。导致其从去年同期的28%增速下滑至本季度的7%。

在趋严的监管和日渐到顶的天花板之下,国内游戏业务的增长不得不慢下来。

2021年8月,国家新闻出版署下发游戏防沉迷新规,据Q4财报,腾讯游戏中未成年人游戏时长同比下降88%,呈显著下降趋势。同时游戏版权号自去年7月至今仍未下发,也导致了不少新游的延迟上线。

游戏市场人口红利殆尽也是腾讯不得不面对的问题。据《2021年中国游戏产业报告》,2021年中国游戏用户规模达到6.66亿,同比微增0.22%,仅增加145万人。相较之下,2014-2020年游戏用户每年递增均可超千万。

国内市场的遇冷,让腾讯开始加码海外。

从三季报开始,腾讯对网游业务的披露,从以往的端游、手游,变更为本土市场游戏和国际业务游戏,以显示对游戏出海战略的重视。

在本土游戏Q4仅同比增长1%的情况下,扬帆“新大陆”的海外游戏市场依然保持着34%的增长。

2018年Q4腾讯海外游戏收入在游戏总收入中占比为14%,到了2021年Q4这一数字已升至31%,腾讯游戏未来的目标是海外游戏收入要占到游戏总收入的50%。

财报披露,国际手游市场中,日活排名前十的手游中,有5款为腾讯开发及运营。展望未来,腾讯将继续推出新的国际市场游戏,这些新游戏未来将对2023年及以后的增长带来助力。

腾讯旗下四大工作室群中,天美、光子早已布局海外,目前正加快脚步。2021年9月,天美旗下《宝可梦大集结》两小时内在65个国家/地区的游戏免费榜登顶,光子工作室群则与海外大厂合作,推出新游,如《英雄联盟手游》。

2021年12月,腾讯游戏推出海外品牌 Level Infinite,旗下发行产品包括《对决传说》《饥荒:新家》等,已与不少国际游戏工作室合作发行游戏,这也是腾讯游戏加速出海的重要举动之一。

02 FBS: 增速灵药,毛利毒药

在增值服务业务仅有个位数的增长、广告业务甚至出现同比下滑之际,腾讯的金融科技和企业服务(下文简称FBS业务)保持了25%的同比增速。

自马化腾2018年底表示要走向下半场“产业互联网”开始,To B 业务便在腾讯内部愈发重要。2019年开始,FBS业务在财报中单独披露。彼时腾讯表示,FBS业务将成为腾讯未来十年最重要的收入板块之一。

2021年Q4,FBS业务营收480亿元,已占到总营收的33%,成为腾讯第二大业务。

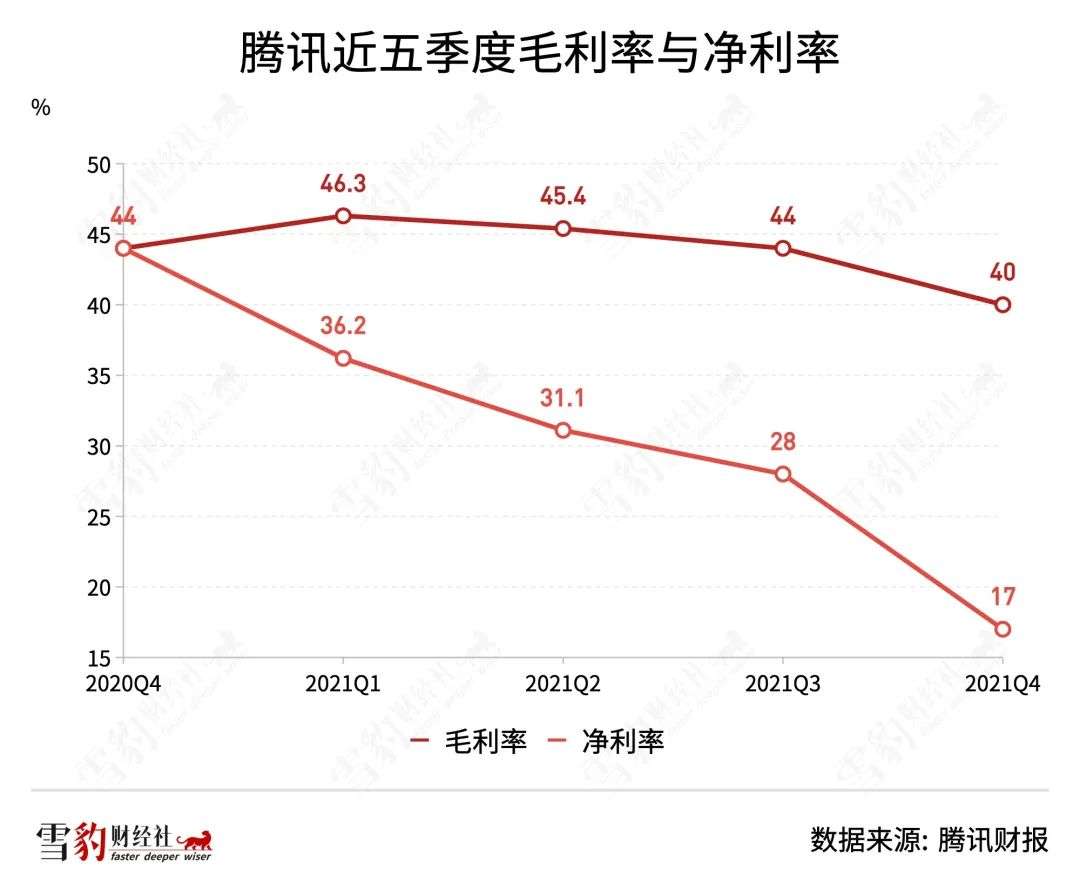

但是,随着低毛利率的FBS业务的营收占比进一步扩大,也逐步拉低了腾讯整体的毛利率和净利率。Q4财报显示,FBS业务收入成本增长13%至349亿元,毛利率仅为27%。同期,腾讯毛利率与净利率分别为40%和17%,与2020年Q4相比(44%/28%),净利率有显著降低。

据财报披露,腾讯Q4收入成本同比增长15%至864亿元,主要受支付相关交易金额增长产生的交易成本、云服务项目部署成本、服务器与频宽成本等增加所致。这意味着,营收占比33%的FBS业务,轻松吞掉了腾讯集团超四成成本。

03 投资:王座不胜寒

不过,净利润的大幅降低,甚至十多年来前所未有的同比连续两季度下滑的背后,不得不考虑腾讯另外的“半条命”。

CVC(企业风险投资)曾经是腾讯引以为傲的战略,也曾给腾讯带来丰厚回报,但互联网寒冬之下,久坐CVC王座的腾讯也是受“反噬”最严重的。

据Q4财报,腾讯分占联营公司及合营公司亏损为82.67亿元,上一季度就已亏损56.68亿元。而去年同期这一部分还为腾讯带来了16.1亿元的收益。

据IT桔子数据,截至2021年12月24日,腾讯在2021年内共投资268起,同比增长53%。据Q4财报,截至2021年末,腾讯于上市投资公司(不包括附属公司)的权益公允价值为9828亿元。

腾讯持股的美团、拼多多、滴滴、快手、知乎等上市公司的股价大幅下跌和持续亏损,都在拖累腾讯的投资收益。

科网股一片哀嚎之下,因投资收益从盈转亏的也并非腾讯一家。京东Q4净亏52亿元,其中权益法核算的损失为42.72亿元;阿里巴巴Q4按权益法核算投资亏损为5.49亿元;百度因爱奇艺、快手的亏损拖累,去年三季度投资亏损189亿元。

腾讯也在寒冬之下谋求转变。一方面主动抛售京东、Sea等大量股票,将久在账面上的巨额财富实现了变现。据Q4财报,京东集团不再作为联营公司而产生的视同处置收入为780亿元。

另一方面,腾讯CVC也在悄然变道。在投资风格上从以前的链接一切,到主攻主营业务与硬核科技。腾讯高管在财报电话会上称,希望将投资重点放在核心业务上,比如游戏、视频号等领域。在今年1月减持Sea时腾讯称:“会持续发掘新赛道、新机会,特别是前沿科技和实体经济数字化。”

2022年春天已至,但互联网寒冬未去,巨头们不但盈利速度放缓,连“性格”亦变得格外内敛而理性。腾讯一路而来的科网股“股王”光环,使得其在寒冬中的一举一动更被市场放在显微镜下观察。

马化腾对行业的判断是:“中国互联网行业正在结构性地迈向更健康的模式,回归以用户价值、科技创新及社会责任为中心的本源。”

面对此种变化,小马哥也提出了解决方案。拆解开来,其“计”为三:积极适应新环境;降本增效;聚焦重点战略领域。而最终的目标,则指向“长期可持续增长”。

21224起

融资事件

4358.73亿元

融资总金额

11657家

企业

3214家

涉及机构

510起

上市事件

6.48万亿元

A股总市值