近几年,随着新锐化妆品牌快速崛起,国货品牌在细分市场实现突围。“国货之光”薇诺娜以敏感肌护肤品成功出圈,明星产品舒敏特护霜大受好评。

今年双十一,薇诺娜再次交出满意答卷。其中,天猫美容护肤类目中首次进入Top6,而且是2018-2021年*一个连续4年入围榜单前十的国货品牌。

但从资本市场来看,投资者们好像并不买账。2021年3月,薇诺娜母公司贝泰妮——“功能性护肤品*股”登陆A股市场,开盘当天高开272.09%,随后股价一路暴涨,到7月站上历史高点289.35元,同期总市值一度逼近1200亿元。

贝泰妮股价走势

数据来源:wind、36氪整理

但好景不长,高点之后贝泰妮股价一路下跌,甚至双十一的销售利好也没有止住暴跌的颓势。那么,站在当下时间点,贝泰妮还有投资的价值吗?

带着以上疑问,本文试图解答以下问题来呈现观点:

皮肤学级性护肤品的前景如何?

贝泰妮的护城河是什么?

贝泰妮的逻辑撑得起估值吗?

皮肤学级护肤品——优质的细分赛道

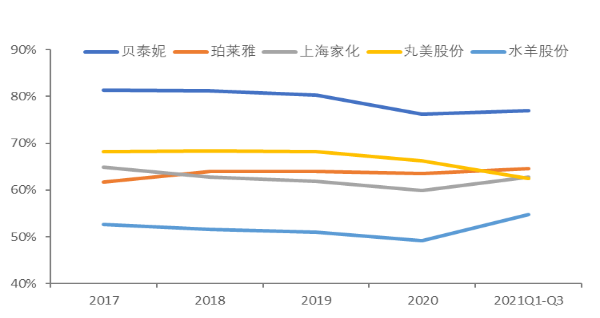

贝泰妮的主营业务分为护肤品、彩妆、医疗器械,其中薇诺娜主品牌作为“全村的希望”,其营收占比高达98%以上,毛利率长期保持在75%以上,远高于丸美股份、珀莱雅、上海家化等护肤品厂商。

可比公司销售毛利率

数据来源:wind、36氪整理

这是因为薇诺娜瞄准了皮肤学级护肤品这一细分赛道,相比普通化妆品,皮肤学级护肤品具有温和修复皮肤状况的功效。通常更具专业性,因此附加值更高,从而支撑起了更高的毛利率。

近年来,由于空气、环境、压力等多因素导致皮肤敏感问题频现,而且频繁化妆和医美人群做术后修复的情况增多,造成敏感肌人群基数较大且治疗需求明显增多。

同时,随着消费理念不断趋于成熟,消费者对于产品成分的关注度也不断提升,尤其关注产品的针对性和专业性,皮肤学级护肤品的市场需求因此不断增长。

据《中国皮肤性病学杂志》数据,2016年亚洲40%-56%的女性是敏感肌,我国36.1%以上的女性属于敏感肌人群。

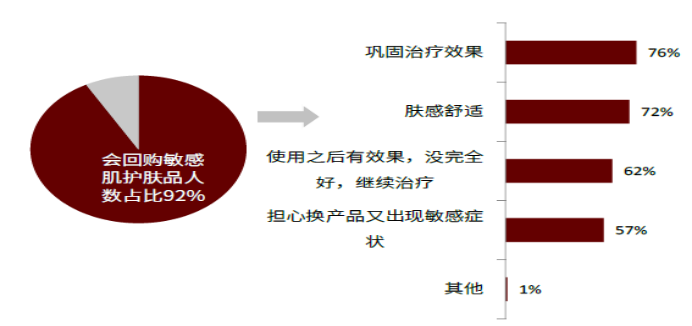

敏感肌肤人群经常出现皮肤发红、刺痛等症状,有着强烈的修复皮肤屏障的需求,消费意愿也更强。同时也更追求专业化成分,这类成分党通常会在购买相关护肤品之前做足“功课”,而且为了防止频繁更换品牌导致皮肤的二次伤害,通常皮肤学级护肤品的客户粘性更高,回购意愿更强。

消费者回购敏感肌护肤品人数占比(2019)

数据来源:中金公司、36氪整理

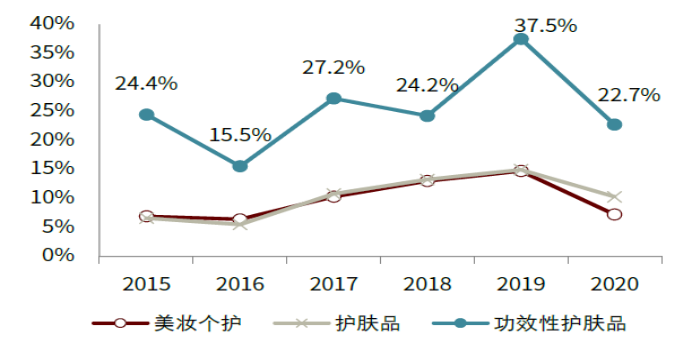

而且皮肤学级护肤品市场增长潜力更为可观,欧睿数据显示,2020年中国皮肤学级护肤品市场规模为189.3亿元。2015-2020年均复合增长率达到25.2%,远高于护肤品行业。未来,受益于强需求和高复购率的特点,预计仍将保持高速增长。

化妆品细分赛道增速

数据来源:中金公司、36氪整理

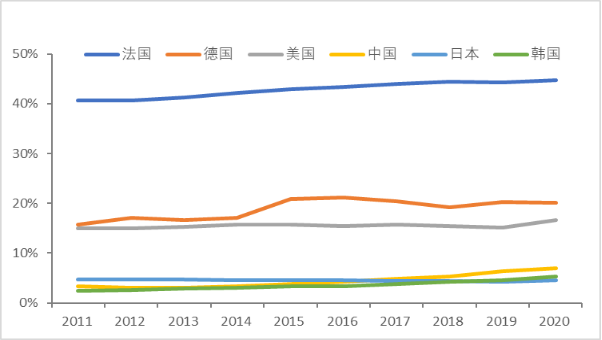

此外,据欧睿数据统计,2020年法国皮肤学级护肤品渗透率高达44.8%,德国和美国分别以20.1%和16.6%次之,目前中国仅有7%。对标欧美市场,我国在皮肤学级护肤品市场还有很大的提升空间,尤其是市场渗透率亦有望持续提升。

主要国家皮肤学级护肤品渗透率水平

数据来源:Euromonitor、36氪整理

总之,目前皮肤学级护肤品行业具有需求大、增速高和渗透率低等特点,是目前护肤品中*有发展前景的赛道之一。

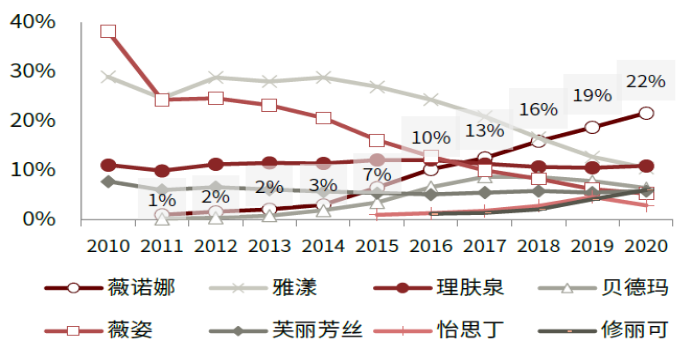

竞争格局方面,贝泰妮的核心产品薇诺娜近年来市占率快速提升,2020年已达21.6%,稳居国内皮肤学级护肤品首位。

中国皮肤学级护肤品品牌市占率情况

数据来源:中金公司、36氪整理

产品力、营销力和渠道力三大维度均表现出色

要想在皮肤学级护肤品这一赛道中突出重围并做到龙头,产品力、营销力和渠道力缺一不可,薇诺娜在这三大维度均表现出色,并由此构筑了自己商业逻辑的闭环。

丨产品力

薇诺娜定位于敏感肌人群,主要通过提取云南特色高原植物有效活性成分,比如能缓解肌肤刺激感的马齿苋、促进神经酰胺合成的青刺果等,制备和生产敏感肌肤护理产品。

其实,原材料并不具有稀缺性,其护城河在于提取方法和制备上具有一定技术壁垒。招股书信息显示,公司拥有专利46项,核心技术11项,长达十年的技术沉淀使其在皮肤学级护肤品领域取得了相对的优势,这是市场给予它高估值的关键之一。

而且,薇诺娜之所以能够坐稳龙头地位,亦与其“身世”密切相关。2012年滇虹药业将亏损的“薇诺娜”品牌剥离并转让给贝泰妮,凭借着药用研发的背景,而且在医生背书下,获得了消费者的信任,薇诺娜拥有了普通护肤品品牌不可比拟的优势。

丨营销力

薇诺娜凭借着药企背景,从成立之初便与多家医院皮肤科医师建立推广合作关系。据社交媒体反馈来看,大量消费者*次接触薇诺娜产品,还是通过医院皮肤科医生的推荐,有了医生的权威背书,消费者的信任感更强,也恰好为日后赶上互联网红利打下了基础。

此外,随着推荐场景的崛起以及各类社交平台的迅速普及,薇诺娜也及时顺应发展趋势,精准发力新媒体进行内容营销,通过微博、小红书、抖音等垂直领域内容平台,利用KOL种草、皮肤科专家科普等方式密集输出专业护肤知识,传递正确的护肤理念。

最终,与消费者建立了情感关联,以忠实核心用户为渠道,通过社交裂变触达更多的消费者,带来更多的免费或低成本的客户流量。在强产品力的基础上形成了品牌口碑效应,从而提高消费者粘性,促进了客户的复购率。

丨渠道力

凭借着早期滇虹药业积累的医药渠道资源,薇诺娜以先发优势进入药店OTC渠道,叠加受益于行业风口和互联网流量红利,最终形成了线下打基础、线上扩销量的渠道策略。

其中,线下渠道方面吸取海外品牌薇姿以及其他国货品牌的前车之鉴,并没有急于切入CS商超等其他渠道,而是集中发力于药店等专业渠道,树立了专业的品牌形象。截至2020年末,已覆盖全国逾万所连锁药店渠道。

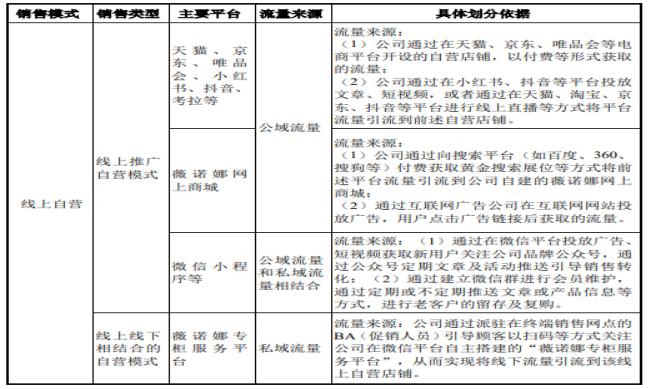

而且,作为较早重视电商渠道且建立起电商团队的品牌,贝泰妮线上营收高速增长,2021年线上渠道的销售收入达82.34%,其中阿里系占比达45.36%,几乎占据了总营收的半壁江山。

贝泰妮线上自营模式主要流量来源情况

数据来源:招股说明书、36氪整理

然而,随着各大平台流量严重内卷,公域流量越来越贵已经是行业内普遍意识到的问题。在互联网流量见顶预期下,叠加获客费用率持续增长,线上渠道为重的贝泰妮为提升获客效率,不仅利用算法实现精准投放,也不断深化私域流量建设,引导公域流量转化为私域流量。

通常私域流量有着高复购率、高客单价、低获客成本等优势。贝泰妮于2017年3月基于微信平台自主搭建了“薇诺娜专柜服务平台”,而且据招股书披露,2017-2019 年在贝泰妮各自营电商渠道中,该平台的复购率均最高。

贝泰妮私域流量池还包括小程序商城、公众号、视频号、微信群和线下BA等,主要通过派驻在终端销售网点的 BA(促销人员)引导顾客扫码等方式注册成为平台会员,以及通过在微信平台投放广告、短视频等方式获取公域流量客户,并通过公众号定期文章及活动推送、买家消费后附赠的微信群二维码、提供入群买赠奖励等方式,引导消费者加入公司品牌微信社群,实现公域流量向私域流量的转化。

贝泰妮通过沉淀品牌私域流量池,能够增强品牌与消费者的情感关联,从而有效提升客户粘性和客户流量的长期价值,进而更好地提升经营效率,降低经营成本。

同时,为减少头部主播带货的成本,贝泰妮着力发展自播带货渠道,已成功在抖音等平台建立自播室,在去年抖音美妆自播中*。

此外,贝泰妮也开始布局其他渠道,2020年与屈臣氏达成合作,并且开设了线下品牌体验店,满足更多的用户需求,进一步提升品牌力。

丨三力融合=贝泰妮的商业模式

从贝泰妮的商业模式来看,在产品力、营销力和渠道力三方面的胜出并不是割裂的,而是这三者相互融合、相辅相成共同构建了贝泰妮商业逻辑的完整闭环。

首先,贝泰妮的产品力处于这个商业闭环的核心位置,对皮肤敏感的护理确有其效是消费者买单并且复购的核心理由,也是资本市场相信贝泰妮商业模式的基础。

正是在强产品力的支撑下,贝泰妮发力营销与渠道就有了用武之地。一方面是基于前身滇虹药业的药企背景和皮肤科医生的权威推荐,可以树立专业的品牌形象,有利于抢占消费者心智。

另一方面,则是利用新媒体进行内容营销,让产品触达更多的消费者,做高渗透率,裂变了更多的消费者。同时通过私域运营,与消费者建立了情感关联,加深了消费者对于品牌的认知,提升对品牌的忠诚度。

而发力营销与渠道的落脚点还是产品力,正是由于薇诺娜产品本身良好产品功效在由营销与渠道配合下获得的消费者身上得以兑现,获得了消费者的信任,并最终促成了复购,由此实现了贝泰妮商业逻辑的完整闭环,即种草-有效-复购的循环。

再往后就是产品力与营销、渠道的正反馈螺旋,积累了良好的产品口碑,由此增加了客户粘性,保障了合理的复购率,让贝泰妮的生意变得长期且可持续发展,完整的商业逻辑是投资者给出高溢价的另一大原因。

贝泰妮在渠道建设方面的决策也颇为明智,以线下的药店渠道为本,树立专业形象,然后大力发展轻资产的线上渠道,从前期的公域再到后期的私域的转变,始终体现了贝泰妮渠道轻资产的思维。

再叠加合理的运营,包括成熟的线上自营渠道、自播带货渠道、低成本的私域渠道等以触达更多的消费者,意在皮肤学级护肤品这个增量市场中维持并继续做大市占率,这也是贝泰妮做到行业龙头的关键。

贝泰妮的逻辑撑得起估值吗?

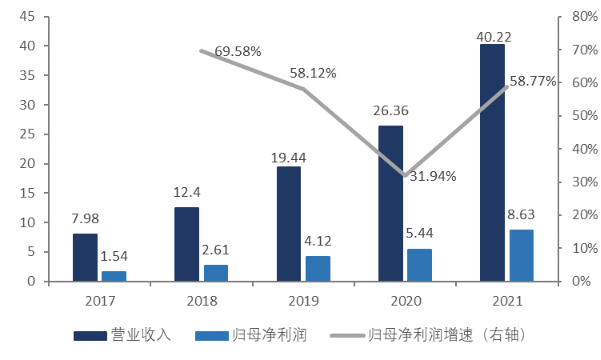

近年来,贝泰妮营收与净利润均实现了高速增长,除2020年受新冠疫情影响增速略有放缓外,2017-2021年营业收入的复合增长率为38.19%,归母净利润复合增速更是高达41.16%。

贝泰妮2017-2021年营收与归母净利润,单位:亿元

数据来源:wind、36氪整理

总的来说,受益于行业的高景气以及线上流量红利,贝泰妮迅速成为皮肤学级护肤品的龙头企业,在技术壁垒、渠道打法以及消费者口碑等方面具备相当的优势,而且正在加速打造多品牌矩阵。

在目前皮肤学级护肤品渗透率仍处低位的情况下,贝泰妮的行业天花板还有很高,未来3-5年皮肤学级护肤品市场仍有望继续维持高增速。

但是考虑到目前贝泰妮在国内的市占率已高达20%以上,以及互联网流量增速下滑和平台费用上升情况下,未来同比增速可能会略有放缓。

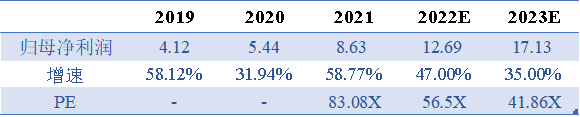

3月22日,贝泰妮披露了2021年度财报,其中2021年归母净利润为8.63亿元,同比增速达58.77%。所以在估值方面,假设2022-2023年贝泰妮的归母净利润增速分别为47%、35%,计算得出相应的归母净利润如下表所示:

2021-2023年贝泰妮估值测算,单位:亿元

数据来源:wind、36氪整理

因此,对应公司未来两年的估值(PE)分别为56.5X、41.86X,基本接近于wind的一致预期,而2022年3月23日录得贝泰妮的PE-TTM为83X,说明市场给予了贝泰妮一定的溢价空间,这也是看到了未来消化估值的能力。

因此,我们认为贝泰妮商业模式完整且具备长期可持续发展能力,过去公司业绩的高速增长也印证了我们的观点。而且贝泰妮身处皮肤学级护肤品这个增量市场中,优质赛道也会给予它更高的溢价。

但是在未来,渠道的拓展将面临不小的挑战,A股在风格上越来越强的赚钱效应也会让贝泰妮在承受更高的估值压力,高波动可能会是投资贝泰妮的一大痛点。