随着疫情防控常态化和国内经济持续稳定恢复,股权投资市场迅速回暖,募投退均打破历史记录。募资在市场扩容的同时,募资结构两极化趋势也愈发显著,而投资活动在疫情防控常态化后*活跃,在完成并补足疫情初期被延迟部分投资的同时,也开启了行业和技术更迭大背景下的新一轮投资热潮。另外,我国区域发展具有东西发展差距明显、南北方发展不平衡和科技投入“东强西弱”的特点,各个城市的股权投资市场发展也不尽相同。清科创业(1945.HK)旗下清科研究中心选取股权投资登记备案、基金募资、投资和IPO等维度,用量化的数据展现各大城市股权投资的发展差异与特点。

登记备案:南方城市登记备案数量*优势明显,三亚、嘉兴等地新增数量增长迅速

截至2021年底,中国证券投资基金业协会(简称“中基协”)完成登记的股权投资基金管理人(包括私募股权/创业投资基金管理人、私募资产配置类管理人、证券公司私募基金子公司这四类)共1.5万家。其中,2021年中基协完成登记的股权投资基金管理人总计734家,注销714家,注销与新登记数量基本持平。

从城市分布来看,南方城市新增登记股权投资基金管理人数量明显高于北方城市,TOP15城市中南方城市占13位,北方城市仅有北京和青岛进入15强。另外,随着海南自贸港一系列政策的出台落地和亚太金融小镇金融类公司绿色通道的开通,海南省股权市场营商环境明显改善,三亚和海口2021年新登记股权投资基金管理人数量增长迅速,分别跃居第3名和第11名。

此外,截至2021年底,中基协备案且正在运作的股权投资基金[1]总计4.61万支,其中2021年新增8,999支,同比上升46.2%。从注册地看,2021年各个城市基金备案新增数量差异也较大,嘉兴以778支*,青岛和深圳新增基金数量均超过600支,珠海、苏州、宁波、九江基金数量均超过300支,其余城市均在300支以下。

图1 2021年中基协登记股权投资基金管理人/

备案基金城市TOP25

来源:中基协 2022.01

注:上表数据可能因信息披露延迟而存在误差

募资:无锡新募基金规模高居榜首,嘉兴募集基金数量最多

从各城市募集金额来看,无锡、上海、苏州、深圳新募集基金金额均超过1000亿元,其中无锡新募集金额同比大幅上升。大额基金募集方面,9支百亿级别新募集基金分布在8个城市,其中无锡市有2支,分别是中国国有企业结构调整基金二期、国联闻泰5G通讯和半导体产业基金。无锡筑巢引凤,在物联网、生物医药、高端装备、集成电路等方面诞生大批优秀的企业,打造超千亿规模产业体量。随着产业体量的增加,无锡陆续出台扶持股权投资业高质量发展的政策,吸引更多头部基金集聚在无锡,为产业赋能。在引入金融“活水”为无锡科技创新、产业发展赋能的同时,将带动更多发展势头好、创新活力足的企业到无锡发展。

除此以外,在新募集基金中,2021年还有近20支外币基金注册在境内,且绝大部分为QFLP基金。如海南省多措并举,在三亚积极推动QFLP试点工作,2021年有8支三亚QFLP外币基金完成募集。

图2 2021年中国股权投资市场新募集基金部分城市对比(按募集金额排序)

来源:清科研究中心 2022.01

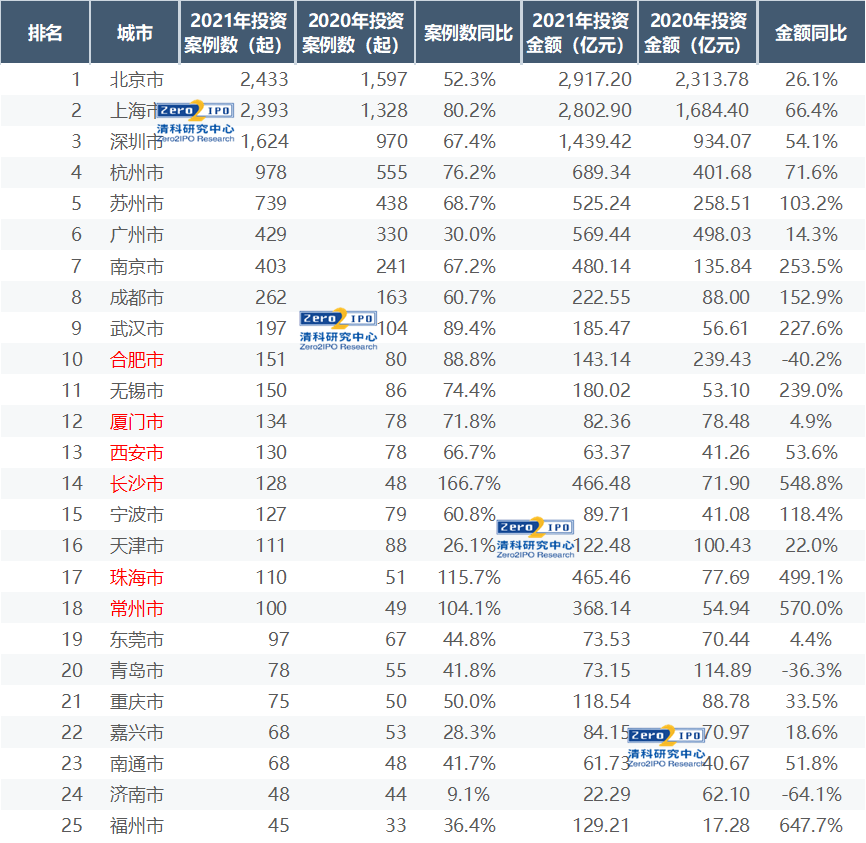

投资:北上深集中度较高,合肥坚持科技创新驱动发展

从投资城市分布来看,2021年北上深活跃度最高,三地投资案例数均超过1500起,投资金额均超过1400亿元人民币,投资总金额在整个市场占比超过一半。其中,上海增长势头强劲,案例数和投资金额同比增长均超过60%。从投资案例数TOP25城市来看,江苏省上榜城市最多,有5个城市,分别为苏州、南京、无锡、常州、南通;广东省紧随其后,深圳、广州、珠海、东莞4个城市入围;浙江省有杭州、宁波、嘉兴3个城市跻身TOP25。

从各城市名次变动来看,合肥投资案例数在近年来首次进入TOP10,2021年案例数同比增长高达88.8%。整体来看,合肥地处长三角城市集群,在长三角一体化、长江经济带、“一带一路”等国家重大战略政策叠加效应集中释放下,致力于创新驱动发展,已经逐步从“工业立市”成长为“产业强市”,创新能力和产业竞争力均得到极大提升,也推动了当地的股权投资的发展。

图3 2021年中国股权投资市场城市投资活跃度排名TOP25(按投资案例数排序)

来源:清科研究中心 2022.01

行业:各城市立足自身优势推动科技创新,北上深苏成绩显著

从行业分布数据来看,各城市股权投资行业主要集中在IT、生物技术/医疗健康、半导体及电子设备和互联网。具体而言,各城市结合区域产业优势,因地制宜打造具有核心竞争力的科技创新高地。从投资行业分布来看,北京在IT和互联网行业均位居*;上海生物技术/医疗健康和半导体及电子设备高居榜首;深圳机械制造行业表现突出。

除以上城市外,苏州在生物技术/医疗健康和机械制造产业表现优异,案例数和投资金额均位居第三,这主要得益于苏州经济发展量质齐升,创新转型持续深化,综合实力显著增强,产业结构已经实现由“二三一”向“三二一”转变。

图4 2021年主要城市重点行业投资分布情况

(按投资案例数排序)

来源:清科研究中心 2022.01

图5 2021年主要城市重点行业投资分布情况

(按投资金额,亿元)

来源:清科研究中心 2022.01

注:以上按照投资案例数序号排列

IPO:北上杭深占据主导地位,北京市中企IPO获大额融资

得益于国内经济的复苏,注册制改革的持续推进,加之2021年北交所的设立,中企境内上市渠道愈发通畅。2021年中企境内外IPO共涉及全国117个城市,11个城市中企IPO数量超过10家。从上市数量来看,上海以76家IPO位居首位;从首发融资额来看,北京以2,899亿元*。江浙地区作为佼佼者,2021年共有8个城市冲进TOP20。值得注意的是,在“凤凰行动”的指引下,杭州以48家中企IPO、520亿元首发融资额,超过深圳跻身前三甲,其新增上市企业主要集中在生物医药和制造业。

图6 2021年中企境内外IPO部分城市对比

(按上市企业数量排序)

来源:清科研究中心 2022.01

[1] 此处仅统计中基协正在运行的创业投资基金、私募股权投资基金和股权投资基金三类,包含其中的FOF基金和联接基金