一直卖一直涨。

继“芯荒荒”、“锂茫茫”之后,全球新能源行业又迎来了“妖镍”横行的挑战。作为销量大户,特斯拉率先做出应对——涨价。

3月10日,特斯拉中国官网显示,Model 3高性能版和Model Y长续航、高性能版车型价格均上调1万元。

除了国产特斯拉,特斯拉在美国市场也相应上调。其中Model Y长续航版售价上调1000美元至59990美元,Model Y高性能版售价上调1000美元至64990美元。

“我们今天早上刚接到通知,并没有说明调价的原因。”特斯拉门店销售告诉未来汽车日报,特斯拉的定价比较灵活,可能会受偶发性的因素影响。不过即便如此,现在入手一辆Model Y仍需要等待14周-16周的时间。

由于售价超过了30万元的国家补贴线,当前Model Y全系车型均不能享受国家补贴政策,这也意味着此次涨价和政策补贴滑坡无关。虽然人们对于特斯拉调价已经习以为常,但中国和美国两地同时涨价并不常见。

本次涨价车型均搭载了三元锂电池,这也让其原因指向近期疯狂涨价的原材料——镍。

“涨价原因是由于成本波动。”一位特斯拉内部人士告诉未来汽车日报,“目前来看应该和国际供应链环境有关系,毕竟电池上镍用的多。”

一直以来,特斯拉都遵循以成本定价格的策略。2021年,受芯片短缺及供应链紧张影响,特斯拉CEO埃隆·马斯克(Elon Musk)就曾解释称因为价格压力大,不得不涨价。眼下芯片问题还没有完全缓解,特斯拉又迎来了更大的成本压力。

事实上,不止特斯拉,随着金属镍,锂、钴甚至碳酸锂的价格相继飙涨,几乎所有的新能源车企都难以承压。如今镍又开启了新一轮的涨价潮,其他车企能抗得住吗?

特斯拉未雨绸缪?

镍,这种古老又年轻的金属,随着新能源汽车的大火,开始在汽车供应链中占据越来越大的话语权。镍主要用于镍钴锰(NCM)、镍钴铝(NCA)两种三元锂电池领域,因为钴价高而且量少,高镍化成为三元锂电池发展的新趋势。

根据Benchmark Minerals Intelligence数据,到2030年,动力电池对镍的需求量将从2020年的13.9万吨飙升到140万吨,占镍总需求的30%。

眼下,特斯拉研发的4680电池正是将“高镍化”发挥到了*限度。2月19日,特斯拉宣布其加利福尼亚工厂在1月已生产100万块4680电池,未来产能还将继续攀升,这意味着特斯拉对镍的需求也将持续加码。

为了拿到足够多的供应,从2021年开始,特斯拉就先后和法属新喀里多尼亚矿业公司以及全球矿业巨头必和必拓签署镍供应协议。

然而计划赶不上变化。由于俄乌冲突导致俄镍禁运,过去几天,伦敦镍期货价格一路跳涨。其价格先是在3月7日大涨73.93%,一天后涨幅则超过100%,这波行情也被业内称为是“史诗级暴涨”。沪镍期货也连续三个交易日涨停,3月7日至9日涨幅分别达到了12%、15%、17%。

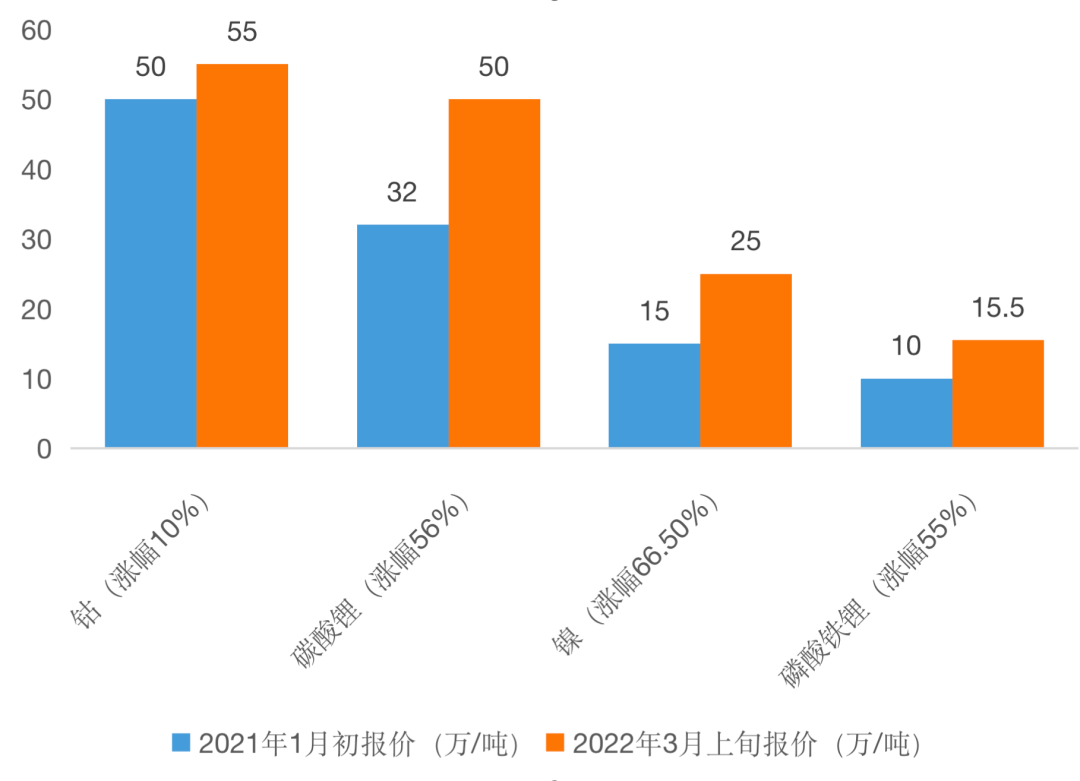

(数据来源:生意社 未来汽车日报制图)

从5万美元/吨,到如今一举冲破10万美元关口,伦镍价格上涨的直接后果就是电动车成本直线上升。

3月7日,摩根士丹利分析师亚当·乔纳斯(Adam Jonas)在一份报告中表示,当天,镍金属价格上涨67.2%,随之美国平均每辆电动车的成本上涨了1000美元。

根据天风证劵研报,当镍价为5万美元/吨时,Model 3(76.8度电)的单车成本将上升1.05万元,小鹏P7(80.87度电)上涨1.1万元,蔚来EC6(70度电)则上涨0.95万元,这三款车型单车成本上涨均在1万元左右。

如果镍价达到10万美元/吨,Model 3单车成本则上升近2.8万元,小鹏P7上涨近3万元,蔚来EC6则上涨超2.5万元。

汽车行业分析师张翔告诉未来汽车日报,此次上涨的特斯拉车型搭载的是LG三元锂电池,镍在电池中成本占据9%,所以此次车辆调价和镍价上涨有直接关系。

“镍价上涨一定会导致电芯厂生产成本增加。”车企电池工程师董阳告诉未来汽车日报,“原材料价格是提前谈好的,近期这个价格如果一直坚挺,就会通过正极材料厂商传导至电池厂商。”

不过从电池原材料到主机厂,通常需要跨越三级甚至四级供应商,在厂商普遍留有存货和货期的情况下,原材料镍的短期暴涨行情,并不会立刻传导至车企。

董阳分析称,特斯拉之所以迅速上调售价,一方面是由于特斯拉提车交付周期较长,对供应链的成本考虑也会更长远,这导致其对成本非常敏感。另一方面,传统主机厂还有二三级供应商替其分摊成本压力,大多数主机厂都处于观望状态,并不能像特斯拉一样对售价及时调整。

从这个角度来看,或是出于对于未来镍价持续上涨的担忧,特斯拉才不得不紧急上调售价提前规避风险。

事实上,宏观局势虽然引发了镍价短期震荡,但根据TrendForce集邦咨询数据,由于新能源汽车的快速发展,从去年开始,镍价就已处于温和上涨的状态。

更关键的是,全球镍库存已经开始逐渐降低。2021年4月以来,LME注册仓库中的镍库存已下降近70%至83328吨,低库存也将进一步加剧价格的飙升。

市场增长越快,车企涨价越严重?

事实上,在镍价暴涨之前,新能源汽车行业已经因缺芯、多方原材料涨价及补贴退坡的因素,在成本端遭遇不小的压力。

过去一年,上游原材料上涨,几乎把新能源车企的成本抗压能力消耗殆尽。任何原材料价格的波动,都在挑动着新能源车企敏感的神经。

从2020年1月初到2022年1月中旬,电池级钴涨幅达到119%。碳酸锂更为疯狂,鑫椤锂电数据显示,3月2日电池级碳酸锂价格突破50万元/吨,相比年初上涨约67%。而在2021年初,碳酸锂价格仅为5万元/吨。

据乘联会秘书长崔东树预测,芯片、电池等零部件的涨价会给微型电动车带来每度(动力电池容量)超过100元人民币的制造成本上涨。不少车型甚至开始陷入“卖一辆亏一辆”的困境。

2月14日,红极一时的欧拉黑白猫车型宣布暂时停止接单。长城欧拉CEO董玉东曾解释称,2022年原材料大幅上涨后,黑猫单台亏损超万元。

不止特斯拉,很多车企不得不开始上调售价。据未来汽车日报不完全统计,截至目前,已有20余家车企宣布涨价。

对于此次镍价暴涨带来的新能源汽车生产成本上涨,乘联会秘书长崔东树认为,这对于国内汽车销量的影响并不大,“长期来看影响有限,但下游的车企需要承担巨大的成本压力。”

在张翔看来,特斯拉之所以反应迅速,也在于其抵御供应链风险的能力相比传统车企更为敏感。其认为,特斯拉的车型较少,不得不通过涨价来消化影响原材料涨价的压力。“特斯拉涨价就是资源重新分配的过程,具有一定周期,到今年下半年可能会消除。”

不过这也意味着,未来特斯拉是否会继续涨价,仍取决于原材料价格的走势能否稳定。

然而抛开原材料短期波动的因素,一方面新能源汽车需求增大,市场份额超预期增长,产能问题成为新能源车企新的焦虑。另一方面,动力电池仍存在巨大缺口。

一位动力电池回收厂商告诉未来汽车日报,电池原材料很难供应上来,开矿扩产至少需要三五年才能达到供需平衡。

这也意味着无论是终端市场还是供应链,新能源汽车市场始终处于非平衡的状态,也为新能源车的价格增添了更多不确定性。

“全球汽车行业整体负增长,唯独新能源汽车高速增长,这是不正常的,也超出了电池供应的预期。”张翔表示,电池工厂比较保守,不会像部分新能源车企一样盲目扩充产能,所以零部件供不应求的情况会一直存在。“只要新能源汽车行业快速增长,汽车涨价的现象就会存在。”

(应受访者要求,董阳为化名)