两家上市公司的拍卖公告,再次暴露出了宝能系的流动性危机。

近日,中炬高新(600872.SH)和韶能股份(000601.SZ)相继公告,公司大股东所持股票被申请强制执行,后者最终实控人都是姚振华和他的宝能系。

在2015年“宝万之争”中一战成名的姚振华,曾以95亿美元(约合616亿元人民币)的财富在2016年福布斯中国富豪榜上位列第10,但从2017年开始其财富逐渐缩水,到2020年,姚振华343亿元的财富对应的排名已跌至第98位。

截至2021年9月末,姚振华的宝能集团资产规模已达8300余亿元,加上集团之外的地产业务,万亿资产规模不在话下。

光鲜之后,宝能系的流动性危机自2021年开始显现,金融业务“哑火”、地产业务失速、汽车、生鲜、手机等板块裁员欠薪、上市公司股权飘摇,姚振华的麻烦接踵而至。

控制权告急

2月20日,中炬高新发布公告称,公司接到控股股东中山润田投资有限公司(以下简称“中山润田”)通知,其收到拉萨市中院《通知书》,就西藏银行金融借款一案,拉萨市中院将于3月22日10时至3月23日10时拍卖中山润田所持公司2724.36万股非限售流通股,占公司总股本的3.42%。3月2日,中炬高新再次公告称,这部分股份同时可能以二级市场集中竞价大宗交易的方式进行强制卖出。

除此之外,中山润田持有的中炬高新1.93亿股股份中,有84.78%已被累计质押,有64.25%已被司法标记,后续债务关系若持续恶化,中炬高新控制权变更的风险依然存在。

2月22日, 另一家“宝能系”公司韶能股份公告称,因为合同纠纷案件,*大股东华利通持有的1.42亿股公司股票被申请强制执行,占公司总股本13.11%。韶能股份目前因股权分散而无实际控制人,此次变动将导致*大股东发生变更。

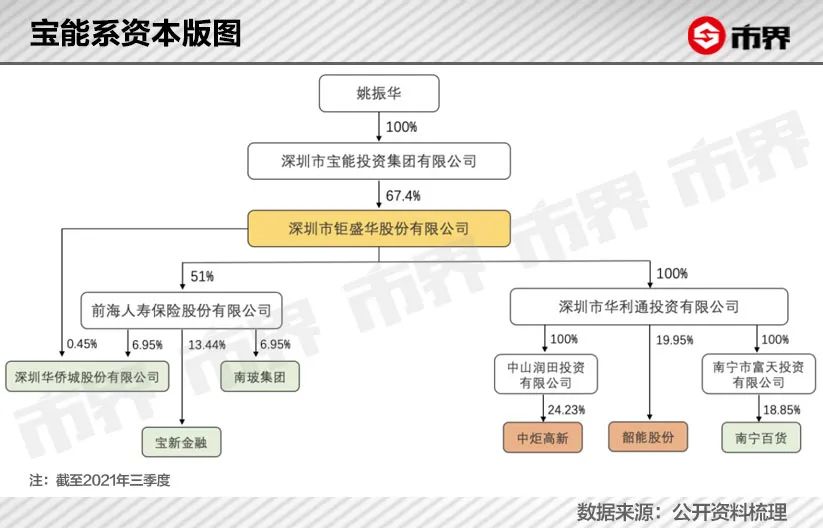

涉及上述事项的华利通和中山润田,分别是宝能集团的二级子公司和三级子公司,背后实际控制人均是宝能系掌舵人姚振华。

自2015年通过前海人寿的险资进入两家上市公司的大股东之位,韶能股份和中炬高新的命运就此走上了截然不同的两条路。

成立于1993年,上市于1996年的韶能股份,目前涉及发电、纸制品生产、变速箱等多项业务,原有的实控人是韶关市国资委。2020年最主要的发电业务带来23.16亿元收入,占比达到46.7%。

宝能系进入6年,其收入从2016年的31.99亿元增至2020年的49.59亿元,增长了55.02%,但净利润却从4.63亿元降至2.19亿元,减少了52.7%,典型的增收不增利。

更糟的是,收入小幅增长的同时,却有大量的应收账款趴在账上——到2021年9月末,韶能股份应收账款已经从2015年的3.18亿元增至16.33亿元,周转天数也从35.15天延长至128.68天。

韶能股份2021年半年报显示,有11.05亿元应收未收款为生物质能源电价补贴款。在这背后,是国家对于生物质发电行业补贴缺口越来越大且逐步退坡的背景,11亿元的补贴款能否收回、何时收回都还是未知数。

窘境之下,韶能股份的资金压力越来越大,2018年开始带息债务明显攀升,资产负债率也从2017年的48.29%升至2020年的60.08%。

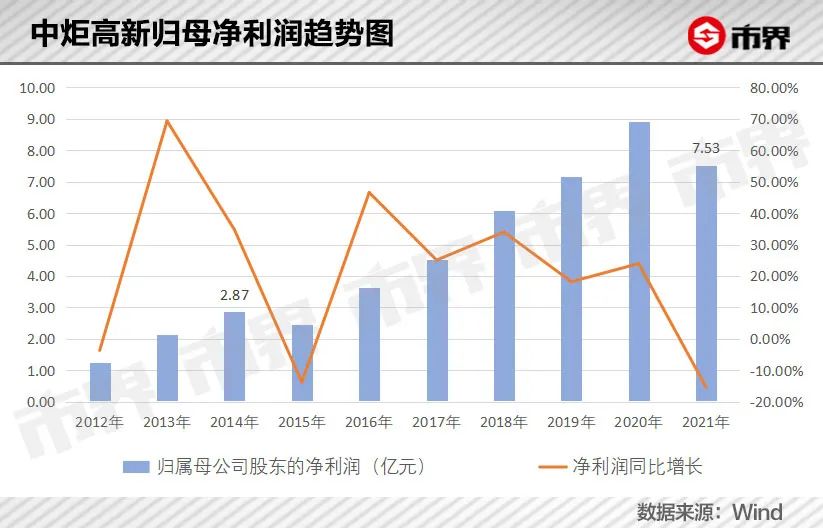

相比之下,中炬高新的业绩一路走高,目前已稳坐酱油界“老二”的位置,但股东之间的明争暗斗,成为制约公司发展的一大因素。

成立于1993年、上市于1995年的中炬高新,早期以国家级中山火炬高技术产业开发区为依托,投资了食品、汽配等领域,宝能系进入之前,其实控人是中山火炬高技术产业开发区管理委员会。

经过几年时间的业务演变,2020年,厨邦、美味鲜两大品牌的酱油为其带来收入31.23亿元,占比超过六成。

数据显示,中炬高新的收入从2014年的26.42亿元增至2021年业绩预告的51.16亿元,归母净利润则从2.87亿元增至7.53亿元。

虽然两个指标的增幅近几年均有所下滑,但整体趋势与同行业龙头海天味业基本一致。除此之外,中炬高新的债务压力也并不大,整体处于一个比较正常的水平。

对于之后的发展,中炬高新曾抛出过两份计划,一是出售旗下房地产子公司中汇合创,以实现更聚焦主业、理清定增障碍的目的,还能够换回百亿现金流;二是通过向大股东定向增发募集不超过78亿元资金,以扩大产线、提高业绩。

但这样的计划遭到了二股东的“狙击”。

2021年8月末,二股东中山火炬集团委派的董事余健华,对出售子公司的决议投出了*的反对票。

与此同时,与二股东拥有相同实控人的中山火炬工业联合会,以20年前的土地协议纠纷为由,将中炬高新告上了法院,致使法院查封了中炬高新持有的房地产子公司中汇合创的股权,无法继续推进出售中汇合创,进而也无法推进定增扩产的项目。

如今的二股东,即20年前中炬高新的实际控制人——中山火炬集团,曾经将地卖给自己的关联方,但未进行交付。20年后,这一“自己人”之间的交易,成为其阻止大股东中山润田实施增发、提高持股比例的“利器”,背后的纠葛耐人寻味。

对于这种窘境,中炬高新公告称,计划出售的子公司中汇合创名下的土地与20年前涉及诉讼的土地并非一码事,且自己账面资金和存款完全能够覆盖查封价值,已经申请置换查封资产。

但在宝能系频现债务逾期、强制执行的当下,即便置换成功,姚振华能否腾挪出78亿元来完成定增,又是另一个问题。

宝能资本版图

一旦失去韶能股份和中炬高新*大股东的位置,对宝能而言可能意味着资本版图的巨变,对两家上市公司而言也将是不小的考验。

出生于1970年的姚振华,1992年从华南理工大学食品工程学专业毕业后,曾在国企工作过一段时间。作为“92派”的一员,在邓小平南巡讲话之后,他开始在深圳创业。

那个年代,姚振华抓住了国家推动“菜篮子”工程的机会,在深圳成立了新保康蔬菜实业有限公司,建设净菜超级市场,并以协议价的方式,在宝安区拿到了5块共计14万平方米的土地。

这家新保康蔬菜实业有限公司后来改名为宝能置业,事实上是宝能集团发展壮大的重要基础,从这宗地块的开发权开始,姚振华逐渐开启了以传统住宅为主的房地产开发业务。

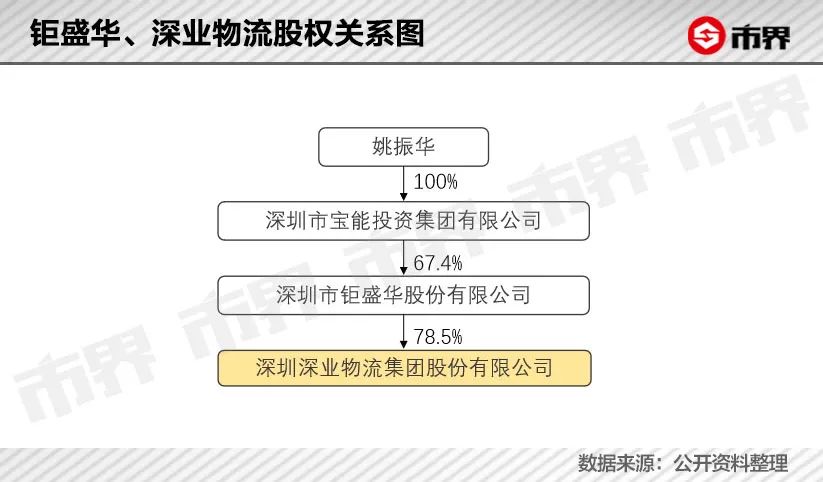

在此之后,2000年宝能系的核心——宝能集团成立,并于2006年以1.1亿元拿下了深圳国有企业深业物流集团的控制权,开始向其他行业伸出触手,扩大自己的版图。

2012年,姚振华发起组建了前海人寿保险公司,和当时不少保险公司一样,发行一种被称为“*险”的保险产品,具有收益高、期限短、保障功能弱等特点。

据吴晓波在《激荡四十年》中的描述,为了在短期内获得大量资金,前海人寿不仅积极从同行挖人,还以高现金价值保险进行揽资,进行疯狂促销。2013年和2014年,其保费收入分别达到了143.1亿元和347亿元,进入国内人身保险公司前列。

危机从此时埋下。

由于“*险”高收益率的特性,以此作为融资方式的宝能系,需要将资金投入高回报率的产业,才能覆盖自己的融资成本。但高收益往往与高风险对应。

2015年著名的“宝万之争”中,姚振华利用前海人寿的险资撬动多家金融机构的资金,成为与华润争夺万科*大股东的“野蛮人”,过程中一度获得万科25.4%的股份,令市场哗然。

王石曾痛批宝能“不配成为万科大股东”。2016年末宝能系再次举牌格力,董明珠怒斥其为“破坏实业的罪人”,引发监管关注。

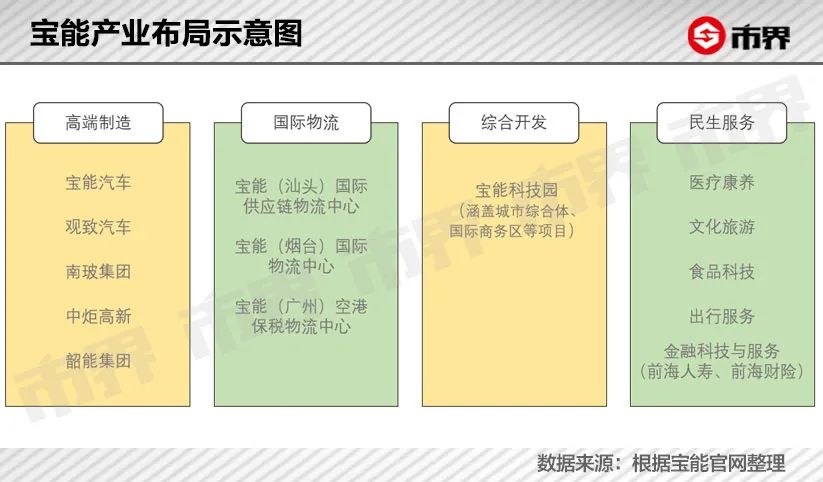

从金融业和房地产业转向实业,似乎是宝能开始对外释放出的信号。

虽然宝能最终未能成功入主万科和格力,但几乎是在同一时期内,前海人寿却以相同的方式,成为了三家A股上市公司的大股东,截至2015年末,其分别持有南玻A、韶能股份和中炬高新11.08%、15%和18.5%的股份。

除此之外,宝能高调进军汽车,并以此为名与多地政府合作建厂、拿地,大有干出一番事业的气势。

截止当前,宝能在自己的官网上,将产业布局划分为高端制造、国际物流、综合开发和民生服务四大板块,中炬高新和韶能股份两家上市公司,就属于其中相当重要的高端制造板块。

除此之外,考虑到宝能系持有南玻集团的合计7.96亿股股票中,中山润田持有的8663.34万股已被全数冻结或司法标记,再加上宝能旗下汽车品牌惨淡的销量,若失去中炬高新和韶能股份两家上市公司*大股东的位置,对宝能高端制造这一板块的布局而言,无疑是一个较大的打击。

如果债务危机继续恶化,致使宝能系失去中炬高新的控股地位,那么通过定增加强控股权的计划就可能生变,宝能系就可能失去为实业板块提供稳定业绩的两个大IP——厨邦和美味鲜,中炬高新则可能失去通过扩大产能、赶超海天味业的机会。

至于韶能股份,目前业绩层面和资产层面都不甚乐观,失去向宝能系增发股份获得资金的机会之后,可能面临更不利的局面。

风险在宝能系蔓延

事实上,在两家上市公司发出公告前,宝能系暗藏的风险已经从2021年初开始出现端倪。

2021年初,早年一起创业的姚振华及其兄弟姚建辉,传出要“分家”的消息。据财新报道,“姚建辉在2021年初的公司内部会议上公开宣称,将彻底退出宝能,原因是与姚振华”经营理念不合“。

在那之后,“分家”的大致结果为:宝能的存量地产业务和位于深圳的增量地产业务给了宝能控股,由姚建辉负责,深圳之外的增量地产项目则基本划入宝能城发,由姚振华负责。除此之外,宝能旗下包括物流、金融、汽车等业务,也归属姚振华。

有市场人士告诉财新,“二姚分家”或是一种分割风险的方式,为两兄弟留一条后路。

2021年6月开始,宝能系的流动性危机随着多家子公司爆出裁员、拖欠薪酬社保等问题,逐渐显露。

7月26日,民生信托公告称,以宝能集团作为融资人发布的民生信托-至信651号信托计划本息兑付发生逾期,涉及本息合计21.16亿元。

之后,宝能系旗下上市公司或发债主体以越来越密集的频率披露公告,大多涵盖诉讼保全、民事裁定、股份冻结等关键词,宝能系的“遮羞布”被一点点扯下。

公告显示,截至2021年9月底,宝能集团合并报表总资产8300亿元,剔除并表金融资产及负债后总资产4300亿元,有息负债合计1927亿元,对外担保余额308亿元。

为什么走到这一步?2021年10月20日中炬高新的一份公告中显示,宝能集团表示,自今年6月份以来遇到的暂时性资金周转困难,根本原因在于制造业的巨额资金投入,叠加疫情、房地产政策调控、融资集中到期等因素的综合影响。近期较为紧迫的流动性资金缺口约200亿元,包括理财产品兑付合计83.49亿元;较急迫的工程款26亿元;紧迫的经营款及到期本息85亿元。

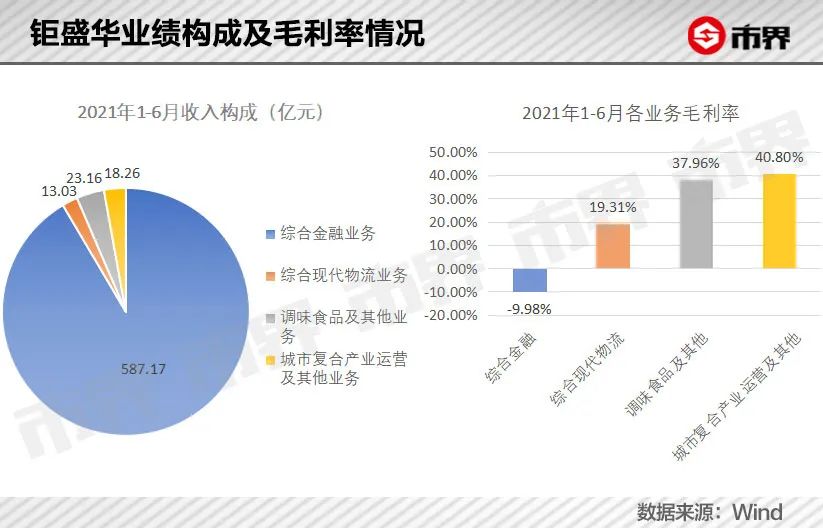

作为宝能集团最重要的一级子公司,截至2021年6月末,钜盛华的总资产为5714.58亿元,是宝能集团旗下*的一个主体。

截至2021年6月末,钜盛华货币资金仅剩余66.18亿元,较2019年末的290.32亿元大幅减少,与此同时,其带息债务总额虽较2020年末有小幅下降,但短期带息债务与货币资金之间的缺口扩大了85亿元,流动性危机进一步加剧。

深业物流是钜盛华子公司之一,且两者共同作为宝能系对外融资的两大主体。

截止当前,深业物流存续债券4支,余额合计74.9亿元;钜盛华存续债券共有14支,余额合计117.28亿元,其中有6支债券处于“展期”状态。

在宝能系兴与衰之间,一些债务和人员调动也颇具戏剧性。

2019年上海农商行原董事长冀光恒出任宝能集团副董事长和联席总裁,当年上海农商行收入和净利润分别同比增长5.59%和25.46%,后者增幅为2012年以来之最。2021年宝能债务危机显露,2022年3月8日,公告显示上海农商行因借款纠纷将宝能系告上法庭。

整个宝能集团近2000亿元的有息负债,靠什么来偿还?从最重要的子公司钜盛华的业务构成及盈利能力中,看到的更多是不确定性。

2021年1-6月,钜盛华641.62亿元的收入中,有587.17亿元来自综合金融业务,主要来自前海人寿,但这部分业务毛利率已低至-9.98%,毛利较高的调味品等业务,收入占比合计不到10%。

主营业务翻盘难,钜盛华更多还是靠非经常性损益“续命”。2021年上半年,其投资收益69.6亿元,主要为参控股公司投资收益,另有公允价值变动损益60.37亿元,主要为投资性房地产的增值收益。

值得注意的是,宝能系旗下的地产业务主体——宝能控股,并未包含在宝能集团版图之下。据公告,地产版图内加大销售及回款力度、出售部分资产,也是宝能系解决目前风险的重要途径。

宝能系此前曾经预计,在2022年2月底之前,挂牌评估价值超过1000亿元的资产,预计将回款200亿元。

如今承诺的时限已过,市场等来了中炬高新和韶能股份两家公司股权变动的公告。

历时30年,万亿规模的宝能系,正处在一个关键时刻。