2021年的时候,我就认为B站(NASDAQ:BILI)会成为老妖芒格绕路的那种致命公司。他曾说过,“如果我知道我会在哪里死去,那么我就永远不会去那里”。

现在想要抄底B站的投资者,都得想想这三个问题:

*,B站是否能打破网络社区盈利能力差且无法穿越周期的弊病——即使你是视频社区,看起来比图文社区高级。

第二,不断的多元化扩大业务组合,但更多的追求流量优先,哪还有心力把单个业务的质量提上去。

第三,用出圈解决亚文化面临收编的宿命,是一种更大范围的画地为牢,真正的克服宿命、真正的“出圈”,技术创新是极其重要的。

01、网络社区是门坏生意

每个时代都有它的网络社区,其中佼佼者在初期会收获极高的人气,但这并不改其坏生意的本质。

比如我们形容一个人有钱,或者消费奢侈,一般都会怎么讲?

当然是说他家里有矿。十五年前是铁矿,2022年锂矿,机器一响黄金万两。碳酸锂去年卖5万/吨就赚得流油,今年卖50万/吨矿商要富可敌国了。

但绝不会有人讲,“你家有网络社区啊”?网络社区创收主要靠广告,但因为其高人气来自于——用户把社区当家,所以其盈利能力很差,你见过谁家里贴满广告的?大门广告放淘特,玄关广告放抖音,电视墙贴美团外卖,厨房给多多买菜做贴片,厕所是马应龙。要是这么干,这个社区干不了几天就得黄。

广告库存有限,这一关卡死大部分的网络社区。

此外,叠加难以穿越周期,让99%的网络社区无法成气候。

通信技术的进步,让我们从2G直通5G,从PS时代的文字社区和图片社区,到移动互联网的视频社区和无穷的娱乐应用,再到已经徐徐展开的元宇宙。落后的交互方式,将湮灭在周期转换的时期。

02、多元化以流量为核心的弊病

网络社区有多难做,B站的多元化就有多凶。但我认为它的多元化过犹不及。

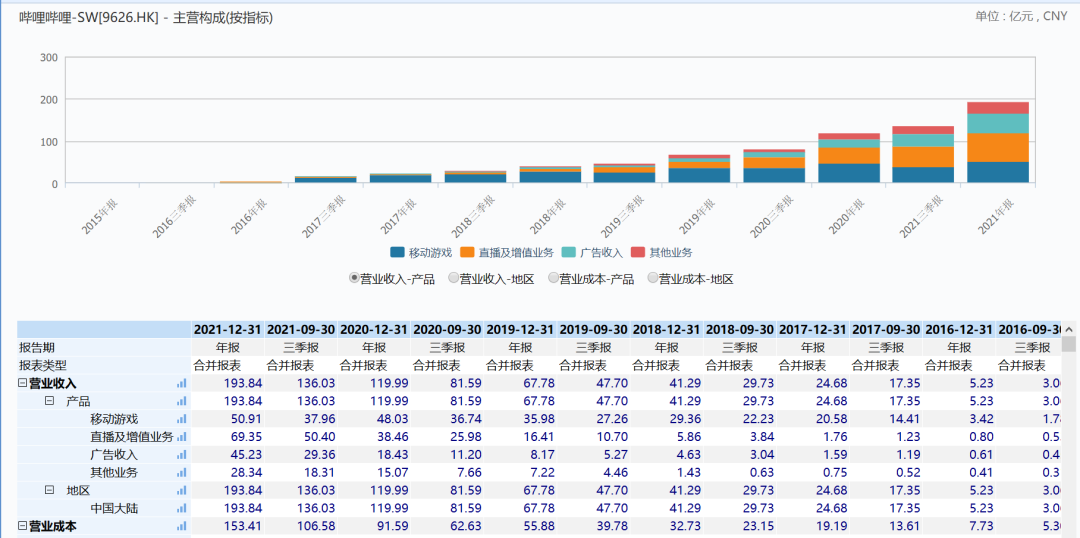

目前B站的收入组合为广告+移动游戏+增值服务(直播+大会员)+电商及其它。

怎么就过犹不及呢?你能看到B站是一家比较维流量论的公司,它的战略一直是以流量增长为主,2021年2月的电话会上CEO陈睿提出2023年内MAU做到4个亿的小目标,可以说把流量信仰推到了一个比较高的位置。

基于以上流量小目标的导向,接下里的2022年,2023年不会改变。3月3日B站财报电话会上,公司在业务方面的总结首先提到:2021年,增长仍是B站的关键词。Q4MAU、移动端MAU、DAU的数目和同比,用户时长到了多少,MAU在过去三年的增长——反正就一直在讲流量。

流量增长固不可少,但太过于看重流量,在业务上缺少创新。那么构建的业务组合,用波士顿矩阵来描述可能都是些“瘦狗”和“问题”业务。

图:波士顿矩阵,来源:网络

一项一项的来看B站的分部业务:

广告,ARPU低到让人不能相信;

游戏,缺乏自研爆款中重度游戏的能力,如果把国内游戏公司分个级,B站应该是第四梯队:1腾讯,2网易和米哈游等,3莉莉丝等,4B站等;

增值服务,直播和大会员的市场空间不会有太大了;

电商,规模太小。

从机会成本的角度看,多元化高速度扩大用户的机会成本是高质量发展:在单个业务里做好创新做好战略。这么玩,终究逃不出从前我们讲的宿命。

03、改变宿命的永远是技术

B站最早是一个二次元视频社区,二次元属于亚文化的一种。亚文化群体的生意有一种悖论:维持亚文化调性,规模做不大;不维持或者说稀释亚文化的调性,圈子做大了,但最初的热爱又没了。

反正,过去两三年市场主流认知是出圈改变了B站的宿命,让它不再局限于某一个人群,获得了更大的想象空间,其逻辑闭环是:把用户拉上去,拉到极限,然后缩减营销费用,然后在一个比较高的收入规模上开始盈利,即使只给12.5倍(1/8%的社会融资成本)的PE也会有不错的市值回报。

这个逻辑的漏洞在于盈利的持续性,谁能保证到时候B站减少营销投入能稳住基本盘?谁能保证B站不把盈利拿去开展新业务而是稳稳的分红?谁能保证没有下一个时代的社区取而代之?时代切换的时候,秦失其鹿天下共逐之的例子还少吗,最近我们不正面临新能源汽车对燃油汽车的凶猛替代。

我还是倾向于认为B站的出圈并未从根本上改变宿命,而是一种更大范围的画地为牢,真正的克服宿命、真正的“出圈”,技术创新是极其重要的。

过去人们改变三四十岁的平均寿命,靠的是什么?医药研发。

举个更恰当的例子,总有人说B站是中国YouTube,两者显性的差异是广告ARPU,好多倍的差距。隐性的差异是技术,YouTube用算法实现对接和用户和广告主:用户可以关掉广告,3秒5秒关掉的广告都不计费;广告真正的触达到用户的需求点,才能把价值放大。

用文章开头把网络社区比作家,可能它就能更大程度的实现千人千面,厕所里的广告:得了痔疮的才看见马应龙,刚有孩子的能看见配套洗手池的婴儿盆,定期推送其它生活用品……

网络社区是一门坏生意,B站的起点不好,所以多元化是正确的选择,但以流量为先的多元化就值得警惕了。不管走在那条道路上,如果没有业务上的技术创新,仅仅做加法,那是走不到理想的终点的。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

21223起

融资事件

4435.76亿元

融资总金额

11658家

企业

3219家

涉及机构

512起

上市事件

6.30万亿元

A股总市值