从2020年疫情引起全球“缺芯”潮后,半导体行业的资本支出已经连续两年实现两位数的增长,人们在震惊于2021年高达1131亿美元新纪录的同时,也蓦然发现资本支出的增长或仍未到停止的时候。据IC Insights 预测,2022年全球半导体的资本支出为 1520 亿美元,将创下年度支出新高。

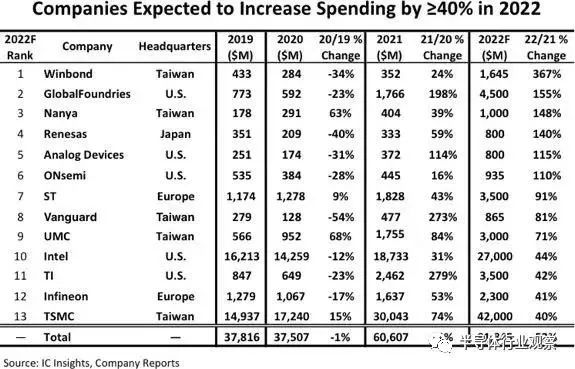

与此同时,IC Insights还统计了全球13家资本支出增速不小于40%的半导体企业,这些企业2021年总共花费 606 亿美元,比 2020 年增长62%,而今年他们预计将花费 918 亿美元,比 2021 年增长 52%。

这13家资本支出暴涨的半导体企业又透露出怎样的未来?

01、模拟芯片来势汹汹

从上表来看,模拟芯片产业毫无疑问或将成为2022年最大赢家,13家企业中6家都是模拟芯片企业,全球前五名模拟 IC 供应商中的四家(TI、AnalogDevices、英飞凌和 ST)皆上榜,此外瑞萨电子,安森美等知名厂商也都位列其中。

这似乎也是情理之中的发展,近几年汽车、工业、个人电子、通信和计算机外围设备等领域发展迅猛,尤其是汽车领域,随着传统汽车向智能网联汽车转型,汽车中包含的半导体元件数量不断增加,而模拟芯片作为智能汽车必不可缺的一部分,需求量也是水涨船高。据IHS Markit 预测,模拟芯片的产能预计将会增长,但并不足以满足汽车芯片需求的增长,因此供应可能在2023年底前后再次收紧,模拟芯片也或将成为未来3年汽车生产的主要限制因素。

为了缓解如今模拟芯片供不应求的局面,模拟厂商也是疯狂加大资本支出以扩充产能。

瑞萨电子

日本的瑞萨电子是其中涨幅最为迅猛的一家,相比2021年的3.33亿美元,瑞萨电子今年预计资本支出达8亿美元,涨幅达到了140%,是近3年来最高的的一次涨幅。

去年9月,瑞萨电子宣布将在 2021 年投入超过 800 亿日元(7.15 亿美元)的资本投资,其中部分将用于维修在 3 月份被大火烧毁的Naka 工厂,并计划在 2022 年再增加 600 亿日元的资本支出。

去年9月更新的生产战略显示,此次资本支出大多应用于扩充产能,瑞萨电子计划到 2023 年将其汽车和电子产品关键部件的供应能力提高 50% 以上。其中,高端微控制器单元的产能提高 50%,达到相当于每月 40,000 片 200mm 晶圆的能力;低端微控制器产能提高约 70%,达到每月 30,000 多片晶圆。

Analog Devices

AnalogDevices(ADI)2022年预计资本支出和瑞萨电子一样都是8亿美元,增幅达到了115%,与去年114%的增幅相差无几。

2021年,ADI收入达到 73 亿美元,增长超30%,和其他芯片厂商一样,ADI也在提高产量以满足巨大的需求。据oregonlive近日报道,ADI正在增加位于波特兰地区的两家芯片工厂的产量和员工以应对飙升的需求。

据介绍,俄勒冈工厂是 ADI在 2020 年收购竞争对手Maxim Integrated Products时收购的,于 12 月完成了大规模扩建。ADI 副总裁 Fred Bailey 表示,公司计划在未来两年内将华盛顿县的 700 名员工增加近 40%,此次招聘将持续到 2024 年。

安森美

安森美2022年预计资本支出达9.35亿美元,增幅为110%。当前,安森美正由传统IDM模式向Fab-Liter模式转型,2021年Q2季度财报数据显示,其营收的6%做了资本投入,主要投在新技术和产能上。根据安森美的计划,未来两年将加大投资力度由6%增加到12%,主要用于扩充300mm晶圆厂的产能和碳化硅供应链环节,安森美当时指出碳化硅未来5年内的产能将会是现在的1.3倍。

此外,为推动未来几年碳化硅收入的大幅增长,安森美计划通过收购GTAT扩大设备和模块产能,以支持在2022年年底将衬底产能增加四倍以上,进而支撑碳化硅22年营收同比21年翻番,到2023年仍能保持每年10亿美元的速度。

意法半导体

意法半导体2022年的预计资本支出在模拟芯片厂商中与TI并列*,达35亿美元,增幅为91%。在2021年第四季度财报会上,意法半导体曾表示,今年的资本支出计划将达到约34亿至36亿美元,较2021年的18亿美元投资增加近一倍,主要用于进一步提高产能,其中包括在意大利Agrate 12英寸新晶圆厂建设*条生产线。

作为模拟芯片厂商巨头之一,意法半导体的产能也是十分紧张,截至今年1月底,ST积压的订单能见度为18个月左右,远高于ST目前已规划的2022年产能,且今年的车用芯片产能已经销售一空。

德州仪器

此前,德州仪器的高管曾明确表示,到2025年每年的支出约为35亿美元,从上表来看,增幅约为42%,比分析人士预计的每年高出约10亿美元。对此,德州仪器解释到,由于看到了未来更多的增长前景,因此需要更大的产能。据了解,德州仪器将扩大4家工厂的产能,计划今年完成前两家工厂的建设,预计2025年*家工厂投产,第三和第四家工厂的建设将在 2026 年至 2030 年之间开始。

英飞凌

英飞凌2022年预计资本支出为23亿美元,增幅约为41%。据公司2021 财年(截止至自然年的 9 月 30 日)年报显示,英飞凌汽车芯片占全球市场13.2%的份额,排名全球*。

日前,英飞凌在涨价通知函中表示,为了应对旺盛的需求,尤其是应对汽车芯片,英飞凌将再次大幅增加投资,在近两年以每年50%的大额投资进行扩产,预计到2022年达到24亿欧元,以此缓和供需紧张的问题。

就在2月17日,英飞凌宣布投资20亿欧元(折合人民币约144亿元)扩产第三代半导体SiC、GaN。据悉,英飞凌将在马来西亚居林(Kulim)基地扩建第三个工厂,新工厂预计6月开始建设,设备预计2024年准备就绪。此次扩产将与英飞凌在奥地利菲拉赫(Villach)及德国德累斯顿(Dresden)开展的300mm硅半导体业务形成互补。

02、吃香的纯代工厂

缺芯让汽车厂商饱受“难产”之苦的同时,也让纯晶圆代工厂成为了热门“香饽饽”,2021年更是成为了代工厂的扩产元年,台积电、联电、格芯、中芯国际、力积电、世界先进等接连宣布扩产,以满足强劲的上游芯片厂商需求。

从上表来看,台积电、联电和格芯前三大纯代工厂以及世界先进在2022年资本支出也不容小觑。

台积电

台积电2022年预计资本支出涨幅虽然是13家企业中*,但是金额方面却是“一骑绝尘”,达到了420亿美元。

在2021Q4业绩说明会上,台积电表示2022年的资本支出预算将设定在400-440亿美元之间,其中70%-80%资本预算将用于先进制程工艺(2nm、3nm、5nm和7nm),10%左右将用于先进封装,10%-20%左右用于特色工艺。

先进制程方面,台积电2nm 制程技术将在 2025 年量产;3nm预计在2022下半年量产;美国亚利桑那5nm Fab 21厂处于施工阶段;高雄7nm厂计划2024年投产。在成熟制程方面,台积电南京厂在2021年4月就迎来了一轮扩产,2022年也将继续扩大生产规模;熊本28/22nm厂,计划2022年开始建设,2024年底开始量产。

联电

联电2022年预计资本支出达30亿美元,增幅为71%。据了解,联电在线上法说会上透露,资本支出将主要用于南科Fab 12A P6厂扩展计划,其中90%将用于12英寸晶圆、10%用于8英寸晶圆产能。

针对主要产区扩充进度,联电表示,南科Fab12AP5厂区扩产的1万片产能,将在第2季到位,厦门12英寸厂也将增加1万片产能。不过,南科P6厂区扩产进度有些延迟,将会持续努力、缩短进程,目前仍预计明年第2季陆续投产,产能则由原先规划的2.75万片,上调至3.25万片。

值得一提的是,近日苏州疫情使得联电苏州子公司和舰芯片停工,但已于2月24日起恢复生产。TrendForce集邦咨询认为,从营收来看,由于八英寸晶圆售价相对较低,因此本次事件对联电全年影响落在约0.3%内。

格芯

格芯2022年预计资本支出达45亿美元,增幅达到155%,增幅排名第二。

据台湾《经济日报》此前报道,格芯首席财务官David Reeder预估,到2023年底完成扩大资本支出,根据当前数据估算,届时出货量将达到320万片左右。2021年的资本支出预估约为20亿美元,今年预估45亿美元,2023年预估20亿美元。

为了满足旺盛的产能,去年3月,格芯宣布2021年将投资 14 亿美元帮助美国、新加坡与德国三座晶圆厂,帮助上述工厂在 2022 年提高 12 nm至 90nm芯片产能。6月格芯再次表示将斥资 60 亿美元扩大其在新加坡、德国和美国的工厂的产能。

世界先进

世界先进2022年预计资本支出8.65亿美元,增幅达81%,其中75%用于晶圆五厂并购与扩产,20%用于三厂,5%用于其他厂区维修所需。

据钜亨网今年年初报道,世界先进宣布向友达购入的L3B厂房及厂务设施,已完成交割。据悉,世界先进于去年以9.05亿元新台币(约合人民币2.07亿元)的价格购买友达位于台湾竹科的L3B 厂房及厂内相关设施,成为世界先进晶圆五厂。据悉,此次收购L3B将在未来每月提供40000片8英寸产能,世界先进月产能将突破28万片,更加巩固全球*的8英寸纯晶圆代工商的地位。

03、不认输的台湾存储产业

神奇的是,在存储领域,三星、SK 海力士和美光三大内存供应商皆未上榜,反而两家中国台湾存储“榜上有名”,华邦电子以367%的增幅位列*,南亚科技则以148%位列第三,从某种层面上说,台湾存储产业或许从未认输,一直在摸索着前进。

中国台湾存储产业在上世纪末也曾有过高光时刻,还下血本试图发展存储产业,然而2007年全球金融危机爆发,内存产量供过于求,价格全面崩盘,台湾DRAM产业至此崩盘,存储企业转型的转型,被收购的被收购。虽然已是“一地鸡毛”的局面,但台湾似乎从未放弃过。

华邦电子

从IC Insights数据来看,华邦电子2022年预计资本支出达16.45亿美元,增幅为367%。

去年3月,华邦电子董事会决议通过12英寸晶圆厂资本支出预算案,核准资本预算约新台币131.27亿元,主要用于项目建设及扩充产能所需生产设备、实验室设备、测试设备等采购。

据台媒《财经新报》报道,总经理陈沛铭表示,高雄路竹新厂预计2022年1月装机,第二季试车,第三季开始试产,第四季进入大量生产。整体而言,2022年底将达*阶段1万片月产能,预计2023年后有大幅产能开出。

与此同时,也有消息传出华邦电子酝酿启动高雄厂第二阶段1万片的扩产规划,但由于*期投产进度仍在如火如荼推进中,华邦电子也可能采取分阶段3,000片、5,000片等分批扩充的模式,具体进度将有待董事会拍板定案。

南亚科技

南亚科技预计2022年资本支出达10亿美元,涨幅达148%。

2021年年初,南亚科技曾宣布将斥资新台币3000亿元在新北市泰山南林科技园区投资兴建12英寸先进晶圆新厂,计划于2021年底动工,2023年底完工,2024年开始*阶段量产。根据相关报道显示,此座厂房将采用南亚科技自主研发的10nm级制程技术生产DRAM芯片,及规划建置EUV极紫外光微影生产技术,月产能约为45,000片晶圆。

04、欲卷土重来的昔日霸主

在上述13家企业中,英特尔算是比较特殊的存在,从IC Insights数据来看,2022年英特尔预计资本支出达270亿美元,仅次于台积电的支出,增幅为44%。

作为曾经芯片产品的霸主,英特尔近几年的成绩可以说不是很理想理想,在此前IC Insights发布的全球销售额超过 100 亿美元的17家半导体公司中,只有英特尔一家销售额是下降的。不仅如此,在2月15日市场收盘时,AMD 以约1977.5 亿美元的市值在公司历史上首次超过英特尔。

在Pat Gelsinger于去年重回英特尔担任CEO之后,英特尔的动态也是相继增多,尤其在代工领域,试图挽回霸主之位。

2021年英特尔提出了IDM 2.0策略,并在亚利桑那州投资200亿美元建造两家晶圆代工厂。2022年1月,英特尔再次宣布要在俄亥俄州投资200亿美元打造全球*的晶圆生产基地,在发布会上,Patrick Gelsinger 表示,未来10年,公司在俄亥俄州的总投资将超过1000亿美元,还会再建6家工厂,从而打造世界上*的芯片制造基地之一。除了建造晶圆厂外,英特尔已以 54 亿美元现金从Migdal Haemek 收购世界第九的晶圆代工企业Tower Semiconductor。

据了解,截至目前,英特尔已经买下了以色列公司前 10 名中的四名——2016 年150 亿美元的 Mobileye、2019 年 20 亿美元的 Habana Labs、2020 年 10 亿美元的Moovit 和 近日的Tower。据Calcalist 报道,Pat Gelsinger承诺在不久的将来,英特尔将在以色列购买更多的公司。此外,PatGelsinger还决定公司将停止追寻市场的新趋势,专注于传统计算部门。

05、写在最后

从当前局面来看,芯片产业依旧热门,供不应求的情势未有所改善,因此半导体企业加大资本支出以扩充产能是理所应当的。但考虑到整体经济和关键电子产品的需求都会影响半导体市场增长率,一旦需求放缓就可能导致产能过剩。因此,目前的情况虽然并不预示近期半导体产能过剩,但未来几年还有待观察。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。