也许你没有喝过六个核桃,但风靡大江南北的“经常用脑,多喝六个核桃”你肯定听过,当年几乎和脑白金旗鼓相当。在强大的广告攻势之下,六个核桃背后的东家养元饮品(603156.SH)从09年开始一路高歌猛进,最终在2018年成功登陆A股,

当时,养元饮品以78.73元/股的发行价,成为了打新新规实施以来沪市最贵新股。但“高处不胜寒”,随后也成为当时破发最快的上市公司。自从上市以来,养元饮品的表现不温不火,总体处于横盘震荡的形势。截至2月21日,公司股价为26.76元/股(前复权),总市值338.6亿元,在A股软饮料这个细分板块属于头部之一。

养元饮品的优势和局限都非常明显,可以说“成也六个核桃,衰也六个核桃”。这一超级大单品对上市公司到底意味着什么,未来能不能更上一层楼?这已经成为让市场非常“烧脑”的事情,而喝再多六个核桃,恐怕也解决不了。

/01/

成功的营销:洗脑与反噬

先说养元饮品的优势。

2005年,曾在衡水老白干干过生产处处长的姚奎章带领58名员工用309万元买下河北养元,同年六个核桃问世。

在发展路线上的选择上,养元饮品采用了“农村包围城市”的战略,先从低线级城市开始,逐步向上发展。这在这可能会导致消费者对产品档次不高的印象,但在当年却为产品快速打开了市场。

即便到了现在,六个核桃在很多乡镇农村仍是走亲访友常带的礼品之一。虽然放到家里可能喝得并不多,但曝光率很高。

凭借强大的渠道下沉力度,养元饮品在县乡镇市场销售占比达到约75%。截至2020年Q3,公司经销商达1921 家,零售终端超过100万家,基本覆盖除西北、西南部分省份(西藏、青海、甘肃、宁夏等)以外的全国大部分地区。

“得渠道者得天下”,而养元饮品的快速崛起,也离不开在营销上的大笔投入。也就是在2009年左右,随着铺天盖地的“洗脑”广告,养元饮品进入发展快车道。

2015年,养元饮品登上*,当年实现营业收入91.17亿元,归母净利润26.20亿元,同比增长10.35%和43.13%。其中,六个核桃是公司营收的*主力,是行业内难得一见的超级大单品。

除了贡献了近百亿的营收外,六个核桃的赚钱能力也相当突出,这一点在净利率上十分明显。财报数据显示,养元饮品的销售毛利率多年保持在47%以上,销售净利率在30%以上。

具体来看,截至2021年三季度,养元饮品的销售毛利率49.29%,销售净利率为32.53%,堪比很多白酒企业。

可惜,六个核桃只是核桃乳的一种,并没有白酒那么强的“后劲”。随着养元饮品的上市,其劣势也越发明显,那就是过于依赖大单品。

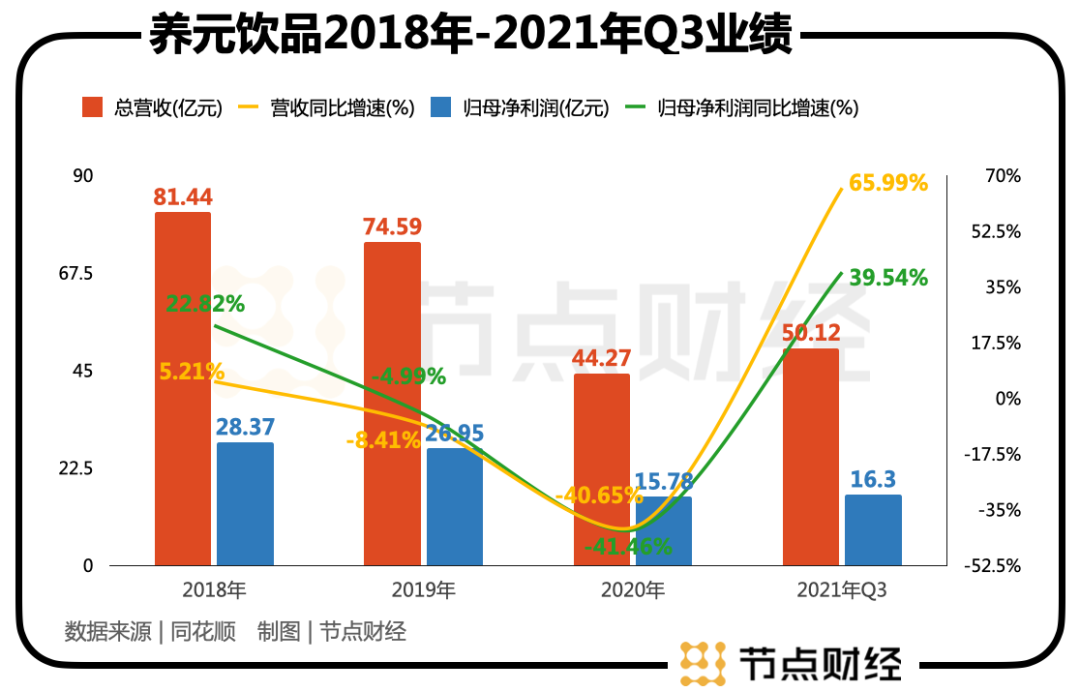

反应在业绩上,最近几年来,除了2018年上市那年业绩有所提振,其余时间均显得力不从心。其中2021年Q3业绩虽然有所恢复,但仍低于2019年同期水平。

数据显示,2018年至2021年Q3,公司营业收入分别为81.44亿元、74.59亿元、44.27亿元和50.12亿元,同比分别增长5.21%、-8.41%、-40.65%和65.99%;同期归母净利润分别为28.37亿元、26.95亿元、15.78亿元和16.3亿元,同比分别增长22.82%、-4.99%、-41.46%和39.5%。

销量下滑的原因有很多,首先从周期的角度来说,回顾国内整个饮料行业的发展史,周期轮回几乎难以避免。从健力宝、娃哈哈到营养快线、汇源果汁、旺仔牛奶,都经历了从快速发展到瓶颈乃至衰落的过程。

随着品牌老化和消费者口味的变化,以及新消费观念的兴起,如今的六个核桃正在经历周期的阵痛。

除此之外,早年让六个核桃走红的广告语也引发了“反噬”,很多消费者对于“六个核桃补脑”的说法并不认同,甚至还曾爆发过消费者认为六个核桃“喝完不补脑”,从而起诉公司进行索赔的事件。

虽然最后养元饮品胜诉,但对品牌形象的伤害以及暴露的问题显而易见。

据养元饮品招股书披露,每罐六个核桃成本中,易拉罐占一半以上,核桃仁成本*占比15.98%。对于这样的数据,消费者意难平似乎也比较容易理解。

除此之外,随着牛奶消费市场的日趋成熟,冷链技术、物流条件的完善,高端牛奶甚至鲜奶,以及其他品牌如伊利、蒙牛等巨头进场,开始挤压六个核桃的市场空间。同时,由于六个核桃的成功,传统的低线级市场中,诸如六大核桃、六仁核桃等山寨产品层出不穷,也让六个核桃很头疼。

腹背受敌之下,养元饮品单纯依靠一个单品打天下的现状,已经到了必须改变的时候。那么,养元饮品的第二增长曲线在哪儿呢?

/02/

执着“益脑”

第二增长曲线怎么搞?

其实,在国人健康意识日渐增高的情况下,养元饮品所在的植物蛋白饮料赛道拥有健康、营养、方便等特征,前景并不差。据天猫新品创新中心(TMIC)2021年1月发布的《2020植物蛋白饮料创新趋势》显示,2020年植物蛋白饮料市场增速达800%,购买人数上升900%,远超其他饮料品类。

另据前瞻产业研究院预测,植物蛋白饮料市场规模到2026年有望达到1406亿元,整体保持正增长走势。

前方仍然充满机会,而能不能抓得住,就要看养元饮品自己的本事了。

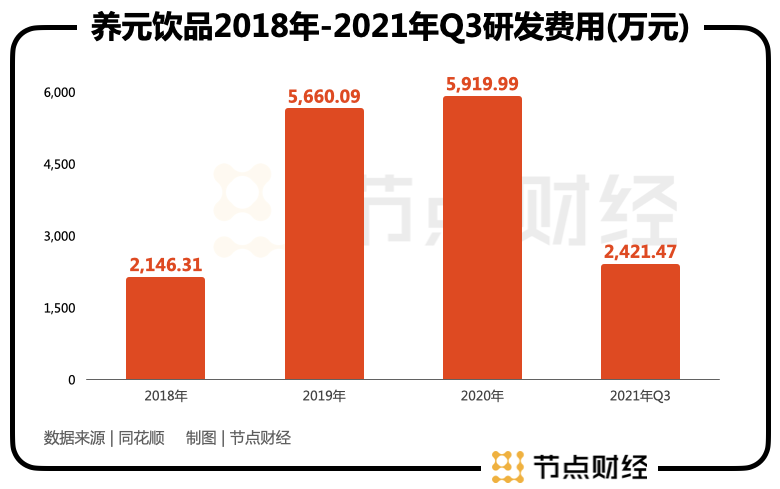

从研发费用上看,2018年之后的养元饮品相比上市之前,对新产品的开拓在不断加大力度。

从2018年至2021年Q3,养元饮品的研发费用分别是2146.31万元、5660.09万元、5919.99万元和2421.47亿元,其增速远高于同期的销售费用。而在A股的所有软饮料公司中,近年来养元饮品在研发上的投入也位居前列。

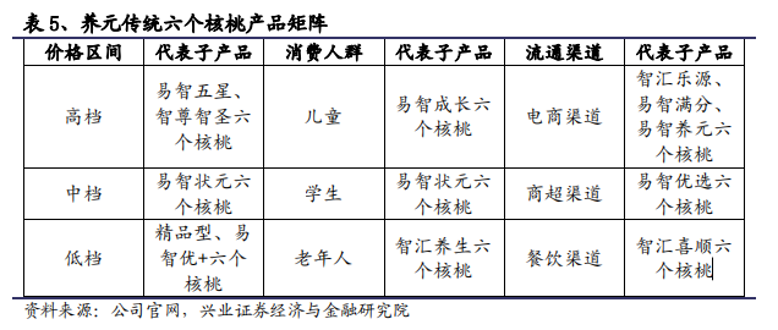

有了投入,方向是不是正确就显得尤为重要。而在新产品的选择上,养元饮品主要还是围绕六个核桃“益脑”这一核心设定展开。

比如针对现代社会工作压力大、节奏快的特点,养元饮品推出“核桃咖啡乳”;针对“睡眠经济”,其推出具有助眠功能的“卡慕宁”系列;针对年轻消费者追求“营养”、“健康”的特点,其推出了低脂、零胆固醇的“发酵核桃乳”等。

上市的“每日养元植物酸奶”是养元饮品全力推出的第二大战略单品,用高蛋白、零胆固醇、零乳糖的优势,满足大家对优质蛋白的需求,持续加码植物基市场布局。

具体产品上,近年来养元推出的高端新品“六个核桃2430”最能体现其对“益脑”的执念。

在这个产品上,养元饮品提出“每罐含24g核桃仁,每天一罐,坚持30天”的补脑解决方案,将产品主打“辅助改善记忆”,将目标瞄准即将到来的中考,高考市场,消费人群定位为学生、白领、老人等重度用脑人群。

十几年如一日,要把一款饮料做成“补脑神液”,养元饮品的这份执着在业内也算独一份。

但是,前面已经提到,消费者对健康的认知,早已不是十多年前的水平,所谓核桃“以形补形”早已过时。在养元饮品眼中消费者重度用脑的痛点,逐渐成为自家产品的槽点。

特别是对于年轻消费者来说,品牌老化的六个核桃对他们来说是不是交智商税,已经是厂家需要正视的问题。

当然,在其他方向上养元饮品也在不断投入,比如推出“每日养元”系列,与法国植物奶品牌素芽膳合作推出“素芽膳原浆豆乳”,接手红牛安奈吉长江以北的运营权等等。但是,这些新业务目前占比仍相对较小,对业绩影响力有限。

其实,养元饮品在渠道和营销上仍有相当的优势,或许没有必要在搞了十多年的“益脑”饮品甚至植物蛋白饮料这种细分赛道上钻牛角尖。只要是可以共享渠道资源的消费品类,并且符合年轻人口味和市场潮流,大可以积极布局尝试。

但是,最近几年,虽然养元饮品不断推出新产品,但六个核桃的刻板印象仍未改变,其业绩逐年下滑的趋势也没有得到明显扭转。这种情况下,资本市场的上的表现也就可想而知了。

/03/

出道即*

资本更爱新故事

回顾养元饮品的A股之路,有种“出道即*”的既视感。

2018年2月12日上市时,养元饮品发行价为78.73元/股,当时创下七年来沪市最贵新股的纪录。但股票上市第二天就开板,同样创下了2015年后新股最快开板纪录。随后到了3月15日,养元饮品跌破发行价,仅用19个交易日破发,也创下了最快破发纪录。

此后养元饮品的股价总体处于宽幅震荡阶段,一直延续到现在。

估值水平上,截至2月21日,公司的动态PE为15.58倍,相比同为植物蛋白饮料行业的公司如承德露露的19.72倍、ST维维的32.16倍、黑芝麻的126.93倍。扩展到更大范围,同期东鹏特饮的动态PE为60.05倍、李子园为32.10倍、伊利股份为24.58倍。

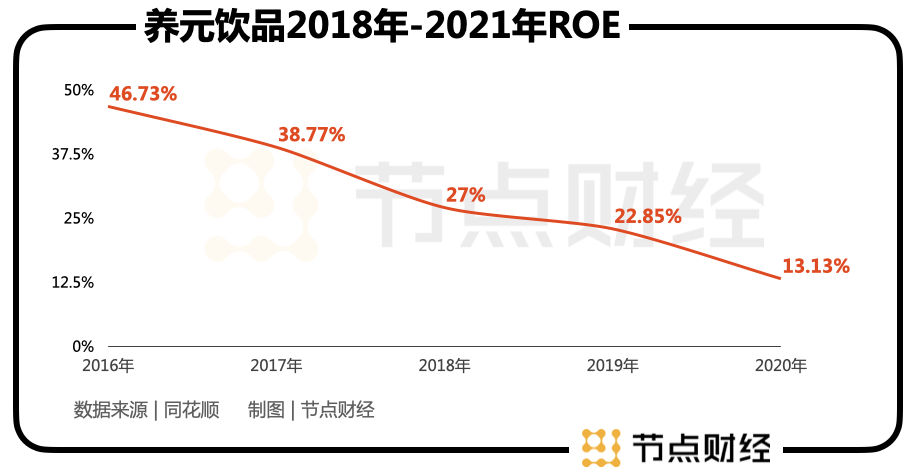

总体比较来看,养元饮品目前的估值相对处于行业中下水平。而从ROE(净资产收益率)表现来看,2016年至2020年,其数值从46.73%逐年下滑至13.13%。相比之下,承德露露同期虽然从未达到过30%以上,但一直保持在20%以上,表现更为稳健。

对此,民生证券认为,养元饮品的新业务“每日养元+素芽膳+红牛安奈吉”打造潜在第二曲线。其中安奈吉在红牛市场中占比较小,未来有望在红牛300亿市场中逐渐扩大份额。另外,植物奶在中国仍是蓝海市场,未来市场增量空间充足。

但是,对养元饮品发布研报的机构并不多,半年内仅有3家券商,似乎与公司330多亿的市值并不相符。

也许,在资本市场眼中,新故事才更有吸引力,十多年来一直靠六个核桃打天下的养元饮品虽然赚钱能力很强,但仍然不够“性感”。未来养元饮品在资本市场能否突破区间,很大程度上要看公司推出的新品在市场的受欢迎程度。

诚如网友所说,“补了十多年的脑子,也该补点别的了”。