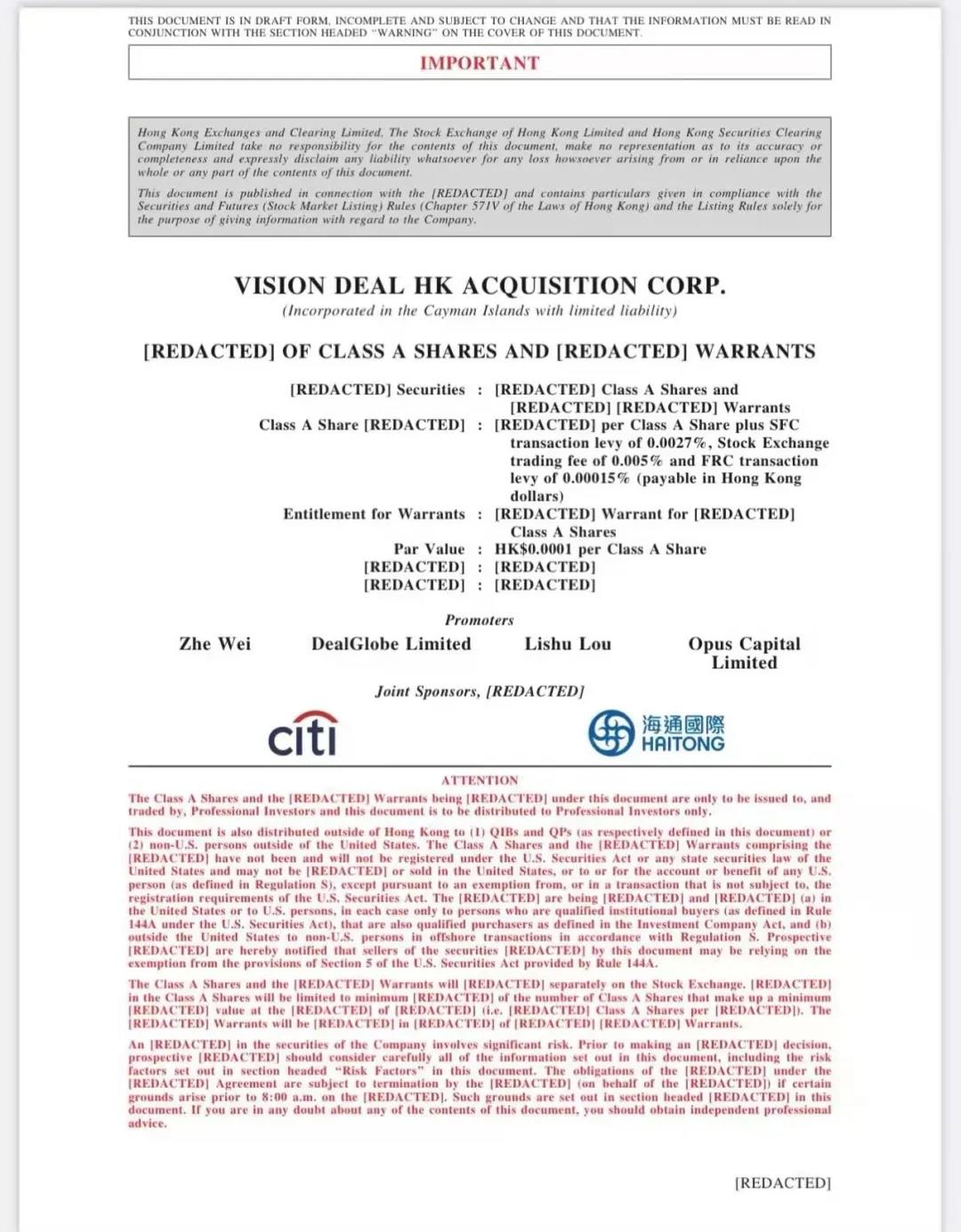

投资界(ID:pedaily2012)2月16日消息,嘉御资本创始人兼董事长卫哲携手DealGlobe易界和Opus创富投行发起的特殊目的收购公司Vision Deal HK Acquisition Corp.(后简称“Vision Deal”)正式向港交所提交A1文件,成为首批向港交所提交SPAC上市申请的私募基金创始人,花旗和海通国际担任联席保荐人。

据悉,Vision Deal将关注前沿科技并聚焦于汽车的智能化领域,以及供应链优势推动的跨境出海品牌和国内新消费企业。

全球资产端在2022年将迎来更加多元的变化,而SPAC则能为拟上市企业和投资人带来相对确定性和便捷性。对于拟上市企业来讲,SPAC的相对确定性体现在以下几点,首先可以提前锁定基础投资人;其次SPAC标的企业估值由SPAC发起人、目标股东以及PIPE投资人共同确定。同时,相比IPO而言,由于SPAC本身是一个并购行为,投资人可以为标的企业创始团队提供独特的激励机制,为创始团队和原有股东提供了提高回报的空间。

此次SPAC的董事会成员可称纵横联合的强明星阵容,独立董事中包括全球知名奢侈品牌的高管、物流行业龙头企业的首席战略官、拥有多年全球金融行业经验的互联网行业头部企业CFO等。

对于投资人来说,SPAC相对投资时间较短、资金使用效率和灵活性都较高。稳健型投资机构、家族办公室、高净值个人投资者等,可以通过投资知名私募股权基金创始人发起的SPAC,参与一级半市场的投资。

Vision Deal是创始人兼董事长卫哲发起的首个SPAC,也是为了更全面地服务适合的企业和创业团队,同时满足投资人更多元的资金需求。因此,Vision Deal首家提出目标争取在上市后18个月内发出De-SPAC交易公告,以及在上市后30个月完成De-SPAC交易,这个目标比规则要求的24个月和36个月更短。这得益于发起人在行业的多年积累,体现了Vision Deal对于未来优质资产注入的确定性的自信,也体现了对于发起人项目执行中品质和效率的信心。同时,如果De-SPAC交易顺利提早实现,也缩短了SPAC投资人资金的锁定期,从而极有效地为投资人提升了资金使用效率。

嘉御资本创始人兼董事长卫哲表示:“在2022年的资本市场起伏不定和持续变化中,SPAC则为部分拟上市企业降低了上市发行和定价的不确定性,并具有提高原有股东回报的空间,也为创始人提供了额外激励的手段。对于稳健型投资机构、家族企业及高净值个人投资者而言,SPAC则具备相当的安全性,让投资人在资本市场的不确定性中,既可以选择分享投资的上行空间,同时也可以锁定下行风险。”