后来居上。

10年前,没有人质疑过独立烟灶产品在厨房的核心地位,甚至许多人连集成灶的名字都没听过。

然而,在近十年的进化中,集成灶这一曾经的“边缘”产品以每年近30%的年复合增速向传统“烟灶”产品发起冲击,并有替代后者的趋势。

本文将重点讨论以下三个问题:

1、集成灶为何会崛起?

2、哪些公司将会受益?

3、目前行业面临的考验又有哪些?

01 品类崛起

中国人的厨房有三大痛点,即油烟大、噪声大、空间紧凑。

尽管油烟机的普及解决了厨房部分油烟与噪声问题,但对小厨房面积无可奈何。

对此,一种将油烟机、燃气灶、消毒柜、烤箱、蒸箱等集合成一体,节省面积的新工具——集成灶应运而生,并逐渐由农村边缘地带走向一二线城市中心。

诞生于2000年左右的集成灶产品,在经历概念普及与性能完善的市场初级阶段后,目前已进入快速成长阶段。

中怡康数据显示,我国集成灶市场规模从2015年的48.8亿元增至2020年的181亿元,行业零售额年复合增长率达到29.97%。

同期,我国厨电市场零售规模(不含集成灶)从743亿元增至1114亿元,年复合增长率仅为8.4%。

超过20%的增速差距,俨然让集成灶成了厨电市场中的明星赛道。

究其原因,一方面是传统厨电(以油烟机与燃气灶为代表)在城镇市场的保有量大幅提升,上升空间有限;另一方面,集成灶对原有的油烟机市场的侵蚀不容忽视。

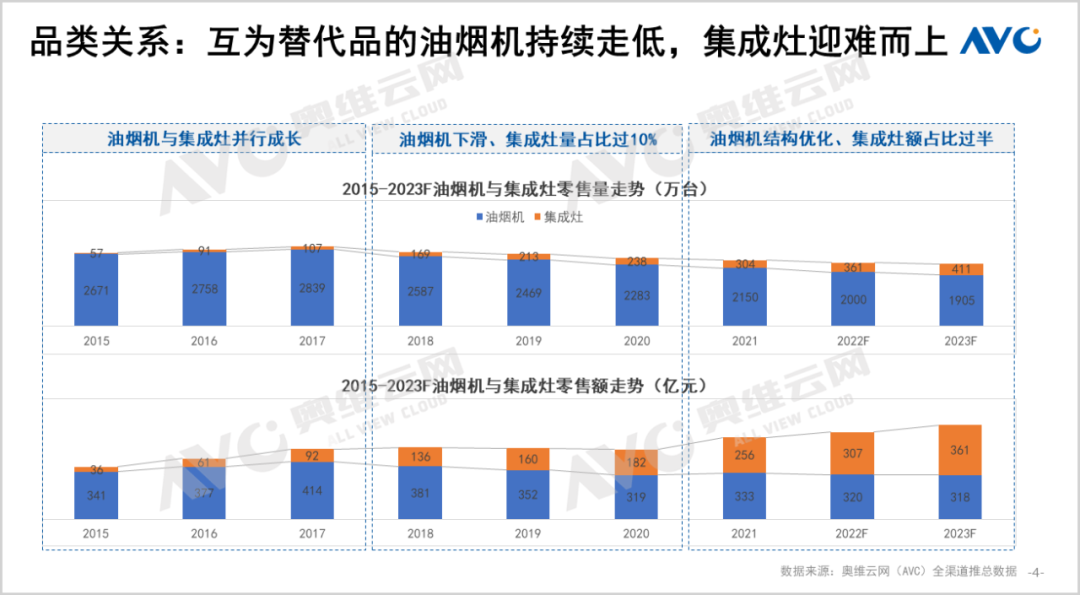

奥维云数据显示,2015年-2021年,油烟机销量由2671万台降至2150万台,销售额由341亿元降至333亿元;同期,集成灶销量由57万台升至304万台,销售额由36亿元升至256亿元。

一降一升之间,集成灶对油烟机的替代效应清晰可见。

奥维云数据预计:到2023年,集成灶销量将达到411万台,占到油烟机销量的76.8%,并在销售额上首次实现超越。

尽管高速发展,但集成灶行业的渗透率仅在10%左右。

中怡康数据显示,2020年,国内集成灶的渗透率为12.7%(238/(238+1640)),并预计到2025年,渗透率将上升到24.7%。

根据渗透率与企业估值之间的规律:通常而言,行业渗透率在达到10%之前都被称之为导入期,发展相对缓慢;而一旦越过10%的阀值,便进入高速成长阶段,企业估值也迎来峰值;当渗透率达到40%-50%的时候,公司的总市值或股价就会见顶,估值开始下跌。

这意味着,未来5-10年,集成灶行业将处在业绩与估值齐飞的状态中。

02 估值分化

目前,国内登陆资本市场的集成灶公司有四家,分别是2012年上市的浙江美大以及2020年同一年上市的帅丰电器、亿田智能和火星人。

当前这四家公司的市占率处于行业前四,但在具体规模上差距明显。

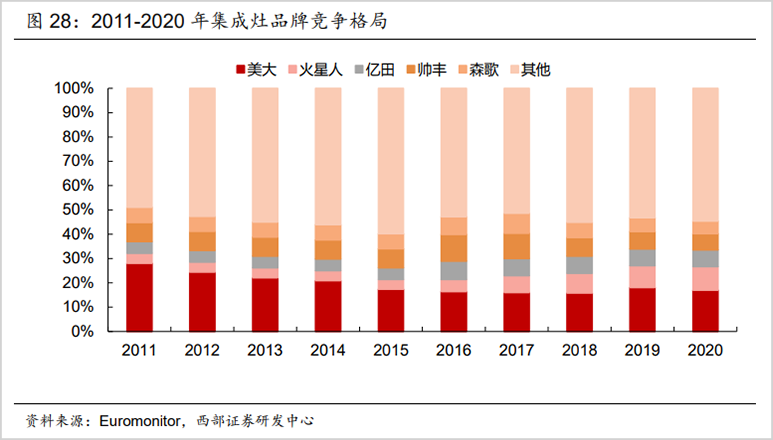

具体来看,据欧睿咨询统计,2020年浙江美大的市占率为17%、火星人为10%、亿田智能与帅丰电器均为7%。

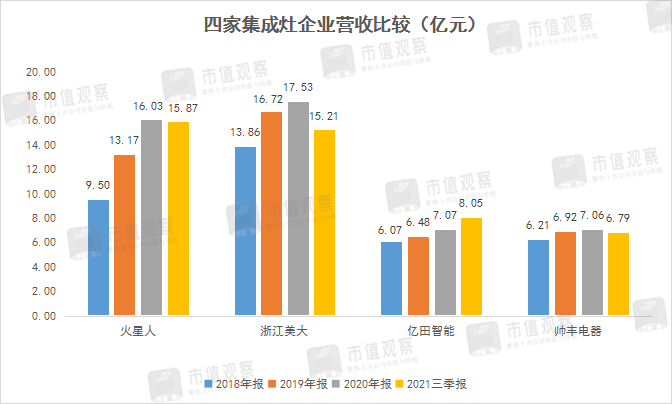

营收规模方面,2020年,浙江美大与火星人两家营收进入到15-20亿元的梯度,亿田智能与帅丰电器营收则处在5-10亿元的梯度。

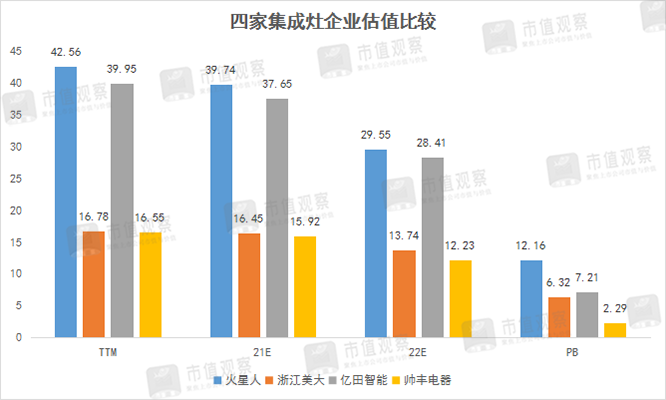

有意思的是,市场并没有按照现有的规模排序对四家企业进行估值。相反,市场赋予的估值顺序依次是火星人>亿田智能>浙江美大>帅丰电器。

而且,这种估值差异之大令人惊讶。火星人与亿田智能的市盈率是浙江美大与帅丰电器的2倍以上,市净率上也体现出类似规律。

为何会出现如此严重的估值分化现象?

深究其中,不难发现:目前资本对处在高速成长期的集成灶企业,在成长速度单一方面提出了更高的要求。

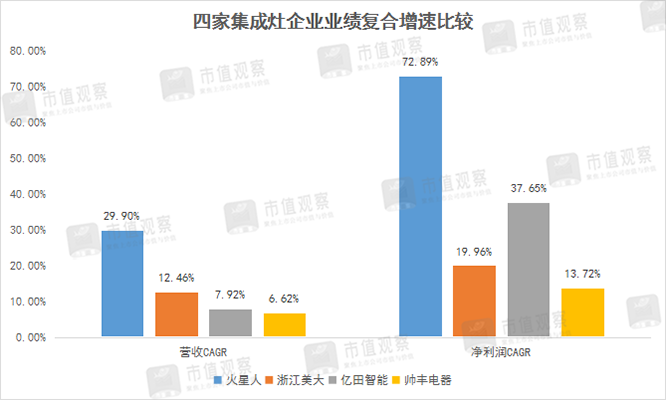

经我们梳理发现,上述两家估值较高的企业,过去在业绩上均实现了较高的复合增速。而估值落后的企业,业绩增速相对缓慢,甚至不及行业平均水平。

具体而言,2018年-2020年,火星人净利润年复合增速高达72.89%,亿田智能次之为37.65%;浙江美大与帅丰电器净利润复合增速分别为19.96%与13.72%。

简而言之,目前资本市场对集成灶公司的主要看点是:企业能否抓住行业起飞的风口,获得更多的市场份额。

这方面火星人与浙江美大走向了两个极端。

两家企业在成立时间上相差了整整10年(2000年VS2010年),净利润规模上,浙江美大也*火星人近1倍,但火星人在市值却高出浙江美大50%多(167亿元VS110亿元)。

造成这一结果的根源是:双方迥异的发展策略。具体而言,浙江美大倡导不牺牲利润基础上的稳健发展,火星人则是以扩大市占率为目的的高举高打。

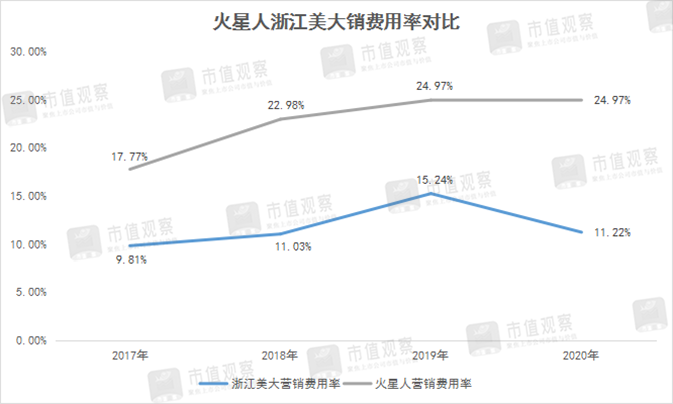

具体表现在财务上是,在毛利率相差无几的背景下,火星人营销费用率(包含经销商返利)大幅高出浙江美大,进一步激发了公司抢占市场的潜力。

从市占率的角度看,火星人的策略显然奏效了。

据奥维云网统计,2021年1-11月,火星人的线上渠道市占率为23.49%,较去年同期提升4.54pct,连续多年*;同期,火星人的线下渠道市占率为21.32%,较去年同期提升6.88pct,首次超越浙江美大,成为线下*名。

相反浙江美大,线上市占率为8.31%,仅提升0.41pct;而传统强势的线下市占率,却下滑4.75pct到14.88%,已然与火星人拉开较大差距。

对市场主逻辑的认知与执行程度,将继续决定集成灶企业估值上的分野。

3 两重考验

集成灶行业的井喷式发展与低渗透率现状,吸引了大量的玩家入局。

据奥维云网统计,2020年集成灶线上品牌有193个,销售机型有1537个,线下品牌有73个,销售机型有574个。

整体市场格局方面,线上集中度不断提升,线下集中度却出现松动,CR3、CR5、CR10均较同期出现下滑。

目前,集成灶行业的玩家主要包括四大类。其一,如火星人、浙江美大等专业品牌;其二,如美的、海尔等综合品牌;其三,如老板、方太等厨电品牌;其四其他品牌,包括顾家等家居建材公司。

从市占率的分布情况看,尽管专业集成灶品牌占据行业的前6大席位,但其合计市占率(CR6)为46%,剩余超过一半被其他品牌瓜分。

横向对比其他行业,目前的集成灶行业接近竞争激烈的电视机行业,而距离格局较好的空调行业尚远。

考虑到目前渗透率刚过10%,行业处在爆发与混战阶段,这增加了行业竞争格局的不确定性。

这一不确定放大来看:集成灶目前正处在向一二线城市渗透的关键阶段。

根据调研信息,火星人目前在一二线城市的营收占比仅有16%,处在布局阶段。其他主要集成灶品牌的营收也主要来自三四线城市,要想进一步打开市场空间,向上渗透是必不可少的。

但是,一二线城市与三四线城市的渠道玩法是有明显区别的。

三四线城市渠道集中在第三方经销商门店,一二线城市则重点布局在苏宁、国美、居然之家等KA渠道,这方面,综合家电品牌与厨电巨头的优势更大。

除此之外,综合家电品牌与厨电巨头在集成灶的经营上还具有技术迁移优势,这是给专业集成灶品牌带来不小的压力。

奥维云数据显示,2020年,美的以12.9%的市占率排名线下KA渠道第四(排名上升一位),老板以2.7%的市占率排名第七(较上年排名上升20位)。

不过,好在集成灶行业目前仍处于扩容阶段,各家集成灶企业的定位也比较明确,这种分层结构降低了行业价格战的风险。

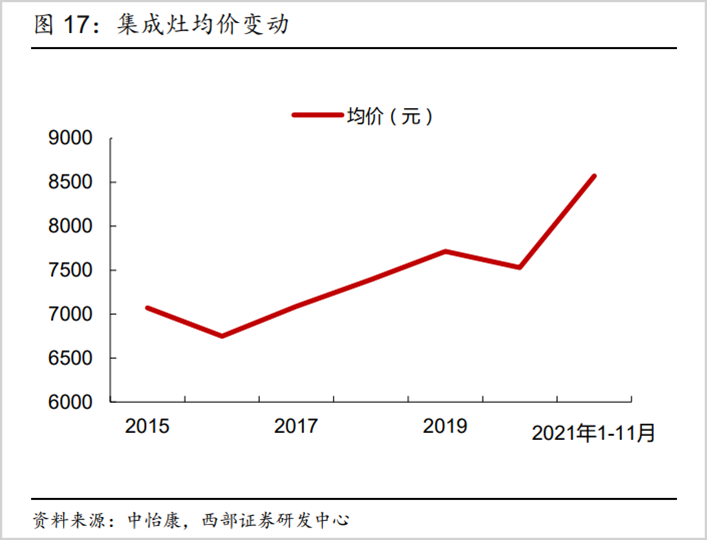

据中怡康统计,2020年,国内集成灶均价为7530元,2021年1-11月均价为8571元,已连续5年提升。

具体到产品上,售价更贵的蒸烤一体机逐渐成为市场主流,2021年线下机型销售额占比达到53.4%,*;线上机型销售额占比29.6%,排名第二。

我们预判,集成灶受益于产品升级,产品均价提升的趋势未来将继续演绎。

除了竞争的考验,集成灶未来一年还要面对的是地产下行带来的压力。

根据历史规律,地产竣工将会对家电板块有3个月至1年的滞后期影响。而据调研信息,目前集成灶80%的需求来自新房装修。

去年1-12月,国内竣工面积同比增长11.2%,主要得益于上半年的高增速,下半年竣工面积同比增速放缓明显。

我们认为,竣工放缓将对集成灶行业整体造成一定影响,但对头部企业的影响并不大。这是因为,头部公司在渠道覆盖、获客能力上优势更大。

整体而言,集成灶的赛道会越来越拥挤,地产周期也会加速行业的出清速度。但具体到企业上,像火星人、浙江美大这样头部专业品牌,抵御行业系统性风险的能力更强,而大多数中小型企业,则面临着被出清的危机。