2021年,就这样过完了。

这一年,我们见证了中国创投圈的迭代变迁:碳中和队伍蔚然成风,新消费从狂热回归理性,无人不投硬科技,元宇宙掀开了魔幻的一幕幕。与此同时,VC/PE上山下乡,县级母基金大爆发,深圳打响了探索创投机构上市第一枪,北交所终于开闸,中小企业终于等来IPO的春天.....有些事我们仍然记得,有一些却已淡忘。

今天,是2021年的最后一天。我们节选了10个瞬间,勾勒一幅属于今年的VC/PE全景图,回味那些曾经让我们或喜或悲的记忆。如无意外,这些都是我们共同的经历的事。

1

碳中和,VC/PE大有可为

VC/PE集体涌入碳中和——今年以来,多支碳中和专项基金纷纷诞生,越来越多VC/PE开始将ESG、碳管理列为投资决策的必选项,已有超过2000亿规模的碳中和相关基金涌入到创投市场。这是以往前所未有的景象,在这场攸关人类未来命运的漫长征途中,没有人愿意缺席。

今年,红杉中国首度发布了关乎未来的“零碳报告”:《迈向零碳——基于科技创新的绿色变革》。红杉资本全球执行合伙人沈南鹏表示:“我们相信改变世界的产品和服务一定是根植于技术创新。碳中和需要完成的使命和愿景,靠的也是新技术。科技是能源行业最重要的变革,这其中数字技术也会扮演非常关键的角色。”他直言,投资机构不应缺席这场攸关人类命运的行动,他呼吁更多企业家、创业者一起加入到支持绿色低碳科技发展历史事业中来。

高瓴还成立了专门的气候变化投资团队,并将推出专项绿色基金。正如高瓴创始人兼CEO张磊所强调,在助力实现碳达峰、碳中和目标的方向上,市场化的VC/PE机构大有可为。中国实现碳中和可能需要数百万亿级的投资和持续数十年的努力,这也将塑造更高质量的经济和就业、更优美的生态环境以及更先进的科学技术。“这一功在当下、利在千秋的世纪工程,值得我们全力以赴去实现。”

毫无疑问,这将是一场漫长的征途。这里面所涵盖的整个赛道,不只是万亿级别,甚至可达到十万亿级。投资即是投未来,越来越多VC/PE机构已经成立了专门的碳中和投资团队,投身到这一场历史大潮中。

2

2021年,无人不谈硬科技

回望中国创投历史,也许从来没有过像今天这样如此渴求“技术型”创始人,科学和技术被给予了足够的尊重,一个真正属于科学家和技术人员的时代已经到来。随着新的风口正在诞生,一批让人惊喜的创业公司被瞩目。不论是半导体、还是机器人,亦或是GPU、量子技术、自动驾驶等赛道正批量诞生着独角兽公司。

深创投董事长倪泽望认为,没有科技的发展,没有科技的变革,实际上也没有创新投资行业的蓬勃发展,每个时代都有每个时代的机会,但是科技是至少这二百年来永恒的主题。“投资硬科技是不容易的,硬科技的硬是硬骨头的硬,而非一般的硬。第一,需要时间,第二,需要投入。只有我们自己掌握了硬科技,反过来我们骨头才能硬。”

工业软件也悄然火了起来。元禾璞华投委会主席陈大同指出,作为一个科技大国,一定要有软、有硬,“软的方面我们并不弱,因为中国互联网公司非常发达,但关键在于企业对于软件的接受程度还不高,免费的概念依然普遍,我觉得这种状态在未来将会发生很大的改变。所以企业软件投资,接下来是一个很大的机会。”

随着一批优秀的华人科学家回国创业,技术大牛们登上中国创业舞台。张磊提出,当下这场科技革命浪潮中,来自实验室的科研成果转化是核心价值产出单元。因此,科技创业的核心是充分尊重科学家,让科学家坐C位,与此同时吸引更多工程、信息技术人员加入创新大军,做科学家的最佳共创伙伴,让科学家精神与企业家精神交汇。

让科学家成为偶像,这一幕正在渐渐成为现实。

3

投消费的VC,开始离职了

2021年成为了中国新消费最难忘的一年。

自2020年疫情发生以来,消费赛道就肉眼可见地火了起来,并在2021年上半年达到了高潮。期间,从咖啡、烘焙、低度酒到米粉、拉面和烧烤炸串,还有新服饰、护肤彩妆等等与人们生活息息相关的细分赛道里,我们总能见到VC忙碌的身影。所有人都慨叹:这就是中国新消费的盛世狂欢,VC排队给钱、创始人手握多个TS抬高估值也不是新鲜事。

然而这份热闹持续到年中便戛然而止,新消费行业热度骤降。这也就触发了VC圈的一场大迁徙:投消费的VC转行投起了硬科技,于是就出现了这样荒诞的一幕——拿着基金此前投过的消费品牌作为礼物送给创始人,求一波好感,比如日复一日地送奶茶等等。

加华资本创始合伙人、董事长宋向前认为,未来中国只有“科技+消费”两个核心赛道,不是所谓不投消费,而且真正懂消费的投资人太少了,大多数是受投资机会和赛道挤压跨界过来追风口,找机会的,被出清是必然。

4

跨境电商诞生一只只独角兽

还有一部分投消费的VC开始转战出海和跨境电商。今年伴随着DTC热潮,出海潮席卷而来,这也成为了属于一批中国创业者的新机遇。在这片江湖,已经浮现了超级独角兽SheIn。徐新掌舵的今日资本也在今年连投了多家跨境电商企业,包括出海独角兽PatPat、出海明星公司Outer。未来走向全球的中国消费品牌,可能就在这一波浪潮中诞生。

这一年,中东、东南亚、拉丁美洲等新兴市场大爆发,涌现了印尼版“喜茶”“瑞幸”,还有柬埔寨和越南版的“文和友”,同时那些成长起来的独角兽公司或多或少可以捕捉到中国元素,它们或是借鉴中国模式,亦或是身后有着中国投资人和科技巨头的身影。

正如GGV管理合伙人符绩勋所说:“过去我们看到很多是Copy to China,今天看到的是Copy from China,中国有很多创新复制到了海外。”他们,正在沿着中国新经济过去二十年走过的那段路——互联网模式创新正在各个新兴市场大爆发。东南亚、印度、中东、非洲、拉丁美洲……那些曾经被忽视的创投荒漠,正在跑出一只只独角兽。

5

下一张魔幻互联网,元宇宙

当然,最不能忘却的一幕还有元宇宙。

3月,被称为“元宇宙第一股”的美股游戏公司Roblox,上市后从最初40亿美元估值,飙升到近500亿美元市值。这股风很快传到大洋彼岸,从VR/AR到虚拟数字人,字节跳动、腾讯、网易、百度等科技大厂纷纷争夺这一风口,创业公司融资热闹非凡。

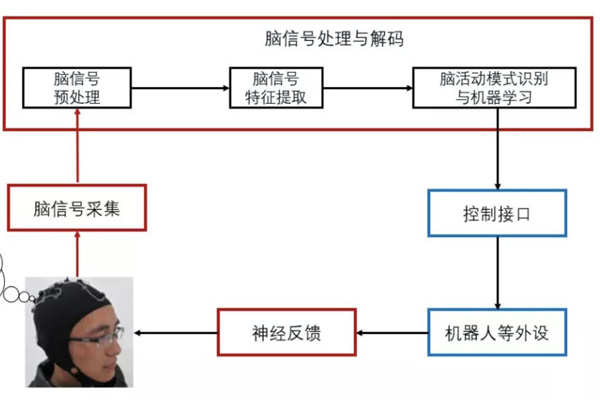

VC为何看上元宇宙?元宇宙既包含数字经济中的5G、人工智能、区块链、云计算、大数据,也融合了对VR、AR、脑机接口、物联网等技术的前瞻布局。据预计,到2025年,元宇宙中来自游戏、企业通信和广告领域的市场规模将至少达到820亿美元。

于是,一批上市公司纷纷就“元宇宙”建立了相关项目组。一时间,元宇宙似乎成了一个筐,什么都可以往里面装。

6

从天使到县城,母基金大爆发

钱从哪儿来?依旧是创投圈最为关心的事。2021刚开年,天使母基金就呼啸而来——1月,苏州市天使投资引导基金正式揭牌,规模60亿元,如此规模的天使引导基金在业内并不多见。

自此,各地天使母基金此起彼伏,给VC/PE圈带来大量活水:2月,常州市设立60亿元天使投资母基金,将母基金超额收益部分最高50%奖励子基金管理团队。“现在大家募资都往长三角跑。”年初就有深圳某知名创投机构募资负责人感叹。

本土创投机构十分活跃的珠三角地区同样行动了起来。7月,广州市政府提出将“广州市科技成果产业化引导基金”调整为“广州市科技成果产业化天使母基基金”,引导社会资本共同设立天使投资子基金,100%投向天使类科技创新项目。很快,东莞松山湖天使基金正式落地并投入运作,总规模达10亿元。

还有,越来越多县级市纷纷设立母基金,这是中国创投圈过去看不到的一幕。今年以来,规模100亿的昆山市产业发展投资母基金、安徽省怀宁县政府与深创投集团合作设立的政府引导基金、渑池县首支政府引导基金、清科集团旗下清科产投与桃源县共同发起设立的产业基金、江阴市政府投资基金等等,纷纷在VC/PE圈露出庐山真面目来。

7

“投后”开始成为了历史

中国创投机构从没有像今天这般重视“投后服务”。也正因如此,“投后”二字已经不再准确了,更加体系化的赋能方案出炉。

红杉中国践行全员赋能,伴随着业务与团队建制的发展,Sequoia Value +(红杉价值共创解决方案)的理念走向成熟,这是红杉中国16年生涯中与众多企业伙伴一起摸索出来的一套红杉式赋能模式,背后涉及6大模块涵盖多个赋能职能,从人力资本、孵化业务到数字化升级、资本市场赋能、品牌活动等,形成了一套系统而独到的打法。

不久前,源码资本在北京举行了「全码力为你」2021创业服务报告会,正式宣布源码资本投后服务升级为“码力创业服务中心”。接下来,源码将携手内外部生态伙伴,全码力为你:“全效助攻、全程陪伴、全面服务;全心投入、全员参与、全法支撑”服务创业者。

截至目前,源码资本被投企业累计超过了300家,源码向被投企业提供的创业服务次数从2018年的426次增长到2021年的986次,增长率高达132%。正如源码资本创始合伙人曹毅所说:“源码最本质的发心,是希望每一位创业者都找到确保使命必达的最优路径,提高胜率。这条路径,创业者自己走想来是很孤独的,源码希望能和创业者多些互相陪伴,点一盏路灯若有光。”

更早之前,高瓴提出DVC(Deep Value Creation,深度价值创造模式),深入业务创新一线,为企业和企业家提供多种“DVC”工具,包括组织人才服务、数字化升级、管家服务、终身学习平台、创新生态资源、海外并购/战略赋能、精益制造/供应链等。

迄今为止,高瓴已经形成了一支超过二百人,包括数字化、精益管理、组织人才等多个专业序列的团队。

管中窥豹,投后服务开始全面前置,“投后”两字正在被摒弃,头部机构开始将服务创业者打造成一门系统化的产品,构建属于自己的竞争壁垒。这个变化背后,无疑是中国VC/PE机构在竞争项目时面临的灵魂一问:除了钱,你还能给企业带来什么?

8

北交所开闸,中小企业迎来IPO春天

依然难忘那沸腾的一幕——北交所开闸。

11月15日,北京证券交易所正式开市,首批81家公司亮相,阵容创下了中国资本市场历史记录。首日开盘,北交所10只新股全线上涨,并全部触发临停。

这一天起,那些专精特新中小企业,终于也有机会登上IPO敲钟舞台。达晨财智执行合伙人、总裁肖冰坦言,这些在各自细分领域扎实发展的“隐形冠军”们急需一个更为多元和契合的资本市场环境与制度,为发展注入新活力,北交所应运而生。在当今科技兴国、产业替代升级的大环境下,企业有机会登陆北交所,是一次难得的机遇,要加速承借资本市场力量实现跃级发展的步伐。

同样重要的是,北交所的开市直接畅通了中小企业退出路径,丰富了创投的退出渠道,极大地提升行业整体退出效率。毅达资本董事长应文禄感慨,第一波是把精选层的转过来,上市去,还有两个池子的后备部队储备了丰富的资产。在东方富海董事长、创始合伙人陈玮看来,北交所会给资本市场带来的一个更大的变化在于——并购。小市值公司在上市后也要做大做强,“我们60%以上的退出都是喜好IPO,比例过重。北交所出来之后,可能会极大地推动上市公司和非上市公司之间的并购、资源整合。”

9

SPAC上市火热,港交所也正式引入

今年,SPAC(特殊目的收购公)盛宴来势汹汹,席卷了全球PE圈,从国外的黑石集团、KKR、软银,到国内的高瓴、春华资本、康桥资本创始人傅唯等等,都已纷纷涉足SPAC,还有一波亚洲PE机构正在赶来的路上。

一批超级巨头也通过SPAC形式成功上市。早年以东南亚版滴滴著称的Grab通过SPAC方式如愿登上了纳斯达克,一举创下有史以来最大规模的SPAC合并交易;还有3D打印龙头企业Desktop Metal Inc.在纽交所通过SPAC上市,成为深创投自2017年开启国际化战略以来上市的首家海外直接投资企业。这样的例子不胜枚举。

SPAC开始席卷亚洲,证券交易所开始积极探索允许SPAC上市的条件。12月17日香港交易所宣布,联交所公布引入新规则,将在香港设立全新SPAC上市机制,并于2022年1月1日起生效。至此,香港成为继韩国、马来西亚和新加坡后第四个引入SPAC机制的亚洲证券市场。

香港交易所集团行政总裁欧冠升表示,希望透过引进SPAC上市机制,容许经验丰富而信誉良好的SPAC发起人物色新兴和创新产业公司作为并购目标,扶植一些富有潜力的企业新星茁壮成长、迈向成功。很快,我们即将迎来第一家在港交所上市的SPAC公司。

10

那些等待的日日夜夜

这一年,赴美上市的变化留给大家太多难忘的记忆。

直至12月24日,证监会发布《国务院关于境内企业境外发行证券和上市的管理规定(草案征求意见稿)》(简称《管理规定》)和《境内企业境外发行证券和上市备案管理办法(征求意见稿)》,向社会公开征求意见。

证监会相关负责人表示,对外开放是我国的基本国策。近些年来,资本市场对外开放步稳蹄疾,以直接和间接形式在境外上市的企业家数不断增多,遍及香港、纽约、伦敦等多个境外市场。境外上市在支持我国企业利用外资、提高公司治理水平、深度融入世界经济等方面发挥了积极作用,境外上市企业为国家经济社会繁荣发展作出了积极贡献,境内外投资者也通过投资上市企业分享了中国经济长期稳定发展的红利。

另外,在遵守境内法律法规的前提下,满足合规要求的VIE架构企业备案后可以赴境外上市。

最后

以上便是我们创投圈共同的记忆,未必全面,但一定给你留下过印象。

此时此刻,有的人可能准备收拾心情放个假,有的人可能还在出差路上,依旧和大家分享一句鼓励:没有一个冬天不可逾越。

掸掸身上的灰尘,无论好的坏的,都将过去。

明天,便是2022的第一天。我们,明年见。