史无前例的地产严调控下,地产股在2021年连续遭到爆锤,甚至和互联网、教育股并称股市“新三傻”。

地产行业景气度急转直下,导致地产后周期中的家居装饰、建材、家电、轻工等一众板块,沦为不受资金青睐的洼地。随着股价持续阴跌,估值降至历史低值。

尽管长期来看,“房住不炒”的总基调不会改变,但地产政策也存在适度纠偏的实际需求。随着供地政策抑制“高溢价”,房企合理融资需求得到满足,代表房企恒大正式暴雷,央行等三部委集体发声,地产板块的政策底已经明确。

刚刚结束的中央经济工作会议中提出,明年经济工作要稳字当头、稳中求进,要适度超前开展基础设施投资。作为国民经济的重要一环,地产相关产业不会缺席。

尤其是,在2003年我国首提支柱产业18年后,发改委再次强调:“房地产是支柱产业,住房更是居民的消费。”

重提“支柱产业”并不一定意味着地产新一轮周期的开启,而是在强调不能忽视地产链的价值。

地产调控引发一大波错杀,“地产受阻,建材、家电等就没有机会”的认知存在一定偏见。特别是消费建材和地产的商业模式存在根本性不同,家居装饰也将逐渐和新房周期脱钩。在地产风向回暖之际,相比地产企业,建材家电更有机会迎来修复时机。

01 政策纠偏

土地溢价率下降,意味着成本端开始松动,房企盈利水平有望迎来拐点。

“房住不炒”的总框架下,地产政策迎来适度纠偏。过严的政策执行度,导致行业运行进入冰点,这并非顶层设计的初衷。

首先是土地供应“打补丁”,各地相继调整竞买规则,设置上限溢价率,二批集中供地的土地溢价率明显降温。

数据显示,二轮土拍中的22个重点城市平均溢价率由首轮的15%锐降至4%,且底价成交占比明显提高。

土地是地产最重要的“面粉”,土地溢价率下降,意味着成本端开始松动,房企盈利水平有望迎来拐点。

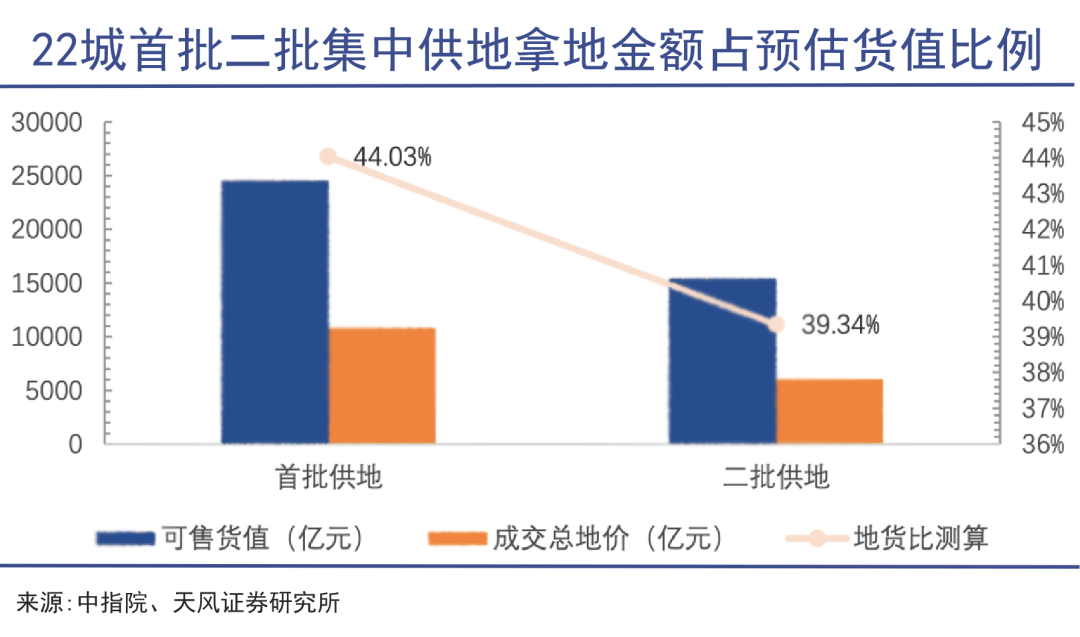

地货比——即楼面价(拿地价格)对销售价格的比值,是业内观察房地产企业盈利能力的重要指标,地货比越低,房企毛利率越高。

房企的盈利水平能否企稳,取决于地货比是否能够降低。根据中指院等机构测算的数据显示,二轮供地的地货比已降至39.34%,而首轮为44.03%。

因此随着土拍均价下降,溢价率走低,地货比下降,房企利润空间的改善已在路上。

其次,资金是维系房企运转的“血液”。在融资端,房企合理的资金需求正得到满足。

此前,央行和银监会都有表态,要保持房地产信贷平稳有序投放,维护房地产市场平稳健康发展。

11月9日,中国银行间市场交易商协会举行的房地产企业代表座谈被认为是房企融资的一个转折点,此后房企信用债发行明显提速。

继保利、招商蛇口在银行间市场发债后,12月1日,碧桂园和龙湖的债务融资计划已被受理。可以看出,房企发债融资环境的改善正从央企流向民企地产企业。

最后,从各部委到各地方,都频繁传递出积极信号,给市场托底的意图明显。

“一行两会”历史首次集体对房地产及恒大问题进行表态,认为恒大问题的外溢风险有限。其中,银保监会还强调“重点满足改善型住房按揭需求”,而此前多重视首套房,已多年未提及改善型住房需求。

此后,各地出台稳市场的措施。比如,深圳部分中小银行就已经开始下调房贷利率,二套房利率*降至5.25%。

沈阳、岳阳、昆明等21城发布了“限跌令”,要求成交价格不得超过备案价的同时,也不能低于备案价的 85%-92%; 荆门、江苏南通海安、重庆万州 等10个城市出台买房补贴政策,维稳房地产市场的意图明显。

目前来看,政策底已现,市场底还需等待,但预期已经明确。

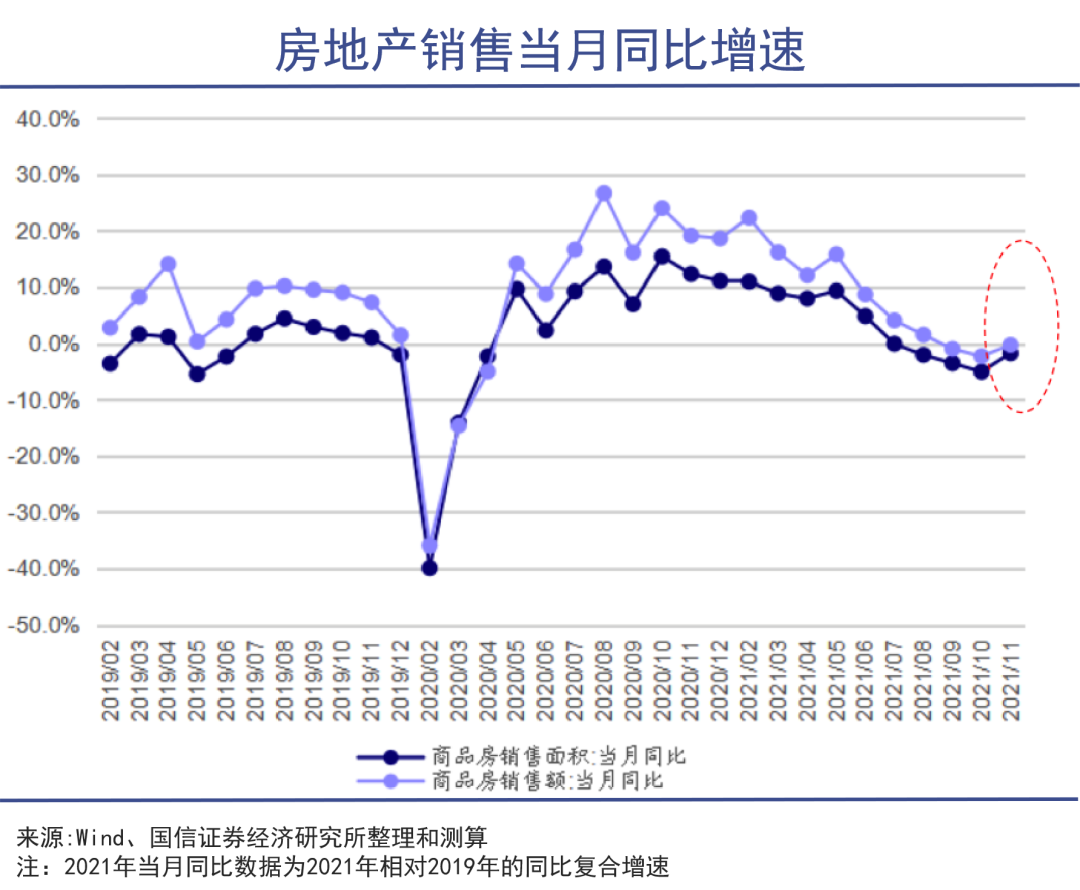

根据克而瑞监测的1-11月房企销售数据显示,11月TOP100房企销售金额7507.8亿元,单月环比、同比下降3.4%和37.6%,呈现进一步下跌趋势。

但由于疫情影响,去年销售额在2-3月触底后,快速反弹,导致基数较高。根据2019和2021的同比复合增速进行推算,国信证券认为11月房地产销售增速已经出现企稳回升迹象。

房地产调控的核心逻辑是“保经济”与“保民生”之间的博弈, 过热和过冷均不符合政策要求。

当前,市场对地产悲观预期已经充分反映,对于地产回暖预期已经有所明确,因此地产链股票迎来修复行情值得期待,这也是12月中旬,建材、家居、家电等板块相对强势的原因。

02 估值修复

建材和家居用品在2021年呈现巨幅调整的状态。

受地产拖累,产业链相关板块持续承压,相关板块估值水平降至历史低值。

家居用品和建材板块估值水平(PE)分别滑落到26倍和13倍,处于10年来的较低水平,家用电器为19倍,和5年前的水平相当。

代表企业的股价走势更加直观和真切。格力、美的股价自年初至12月17日下跌 40%和30%;小熊电器、新宝股份接近腰斩。

建材和家居用品在2021年呈现巨幅调整的状态。截至12月17日,东方雨虹、顾家家居、欧派家居年内*跌幅为40%、30%、25%。A股规模*的建材类企业北新建材*调整幅度超过50%,几乎是公司近20年来*的一波回撤。

上述几家企业是上一轮价值股行情中的佼佼者,而在今年成长股为主的局面下估值水平持续下挫。格力动态市盈率仅有10倍左右,美的、北新建材15倍上下,顾家家居和欧派家居不到30倍,东方雨虹33倍。

岁末年初,由于光伏锂电等赛道股估值过高,且各自面临相应的问题,持续高位震荡,也有调整的需求;而价值股相对处于低位区间,一是有估值修复的空间,二是结合政策面的暖风,也受到一些资金的青睐。

12月8日,国家发改委表示,要推动农村居民消费梯次升级。提出鼓励有条件的地区开展农村家电更新行动,实施家具家装下乡补贴和新一轮汽车下乡,促进农村居民耐用消费品更新换代。

这一“定向板块”的消费刺激政策引爆了相关公司股票,苏泊尔自低点反弹35%,顾家家居、欧派家居、北新建材最高上涨20%以上。家用轻工、建筑装饰等行业也是12月表现较为强势的板块。

03 脱离地产周期?

在平稳增长或低谷期,龙头才获得了抢夺中小企业退出后的市场的大好时机。

由于过往房地产黄金二十年的带动,房地产对建材、家电、家居等产业起到了至关重要的作用。

这让市场认为,只要地产向上,这些产业便迅猛发展;地产转头向下,这些行业就会遇冷受挫,甚至陷入增长泥潭。

可以说,这种认知偏见存在一定的预期差。诚然,房地产确实和这些产业休戚相关,但并非所有的企业都完全依赖地产业务。

一个典型的案例就是北新建材,公司是我国乃至全球*的石膏板企业,国内市占率超6成。其营收主要由石膏板、龙骨、放水材料及涂料组成,其中石膏板和龙骨(龙骨为支撑材料,和石膏板配套使用)收入占比高达78%。

而在我国,石膏板目前主要集中在商用市场,商业和公共建筑占比约70%,住宅应用还处于推广阶段,占比仅30%。况且由于我国住宅多采用砌筑材料,石膏板的推广面临一定挑战。

北新建材主要产品用于商业,与住宅更密切的防水和涂料产品占比较低,还处于起步阶段。公司PE估值*被打到13倍左右,主要就是因为市场认为其受地产周期影响的偏见所致。

不仅这忽视了消费建材低杠杆、重复消费以及行业集中度亟待提升的特征,甚至还在今年地产调控下放大到*,其中的预期差值进一步被放大。

在A股市场,10倍出头的市盈率,可以说市场认为该公司面临几乎增长无望的状态,就连石膏板的成长价值都没有体现出来,可见地产调控产生的情绪面影响有多大。

“地产不增长,建材、家电、家居就没机会”,在一轮惨痛的下跌后,这种认知更加极端。

但实际上,除了建材外,家居装饰也在和新房周期脱钩,随着人们对房屋空间规划、审美设计的重视,老屋翻新、二手房交易带来新的增量;与此同时,在B端市场,新房中精装房渗透率持续提升,目前已超过20%。

根据此前住建部的指导意见,未来精装房占比要提升至80%。

这都是中长期的利好,但短期内,受原材料价格上涨,消费不振,竞争加剧,以及地产调控因素影响,家居板块整体表现不佳,特别是和暴雷房企紧密合作的企业,受影响更大。

但在行业调整期,正是龙头企业挤占市场空间的好时机。行业规模*的欧派家居在逆势中实现营收48%的增长,扣非净利润增长45%,基本可以证实其正在抢占中小企业市场份额。

目前,定制家居行业集中度仍十分低,行业前五占比仅5.2%。在行业寒冬期,正是头部企业积蓄力量的时刻。龙头在行业爆发期不一定是最耀眼的,更重要的是在平稳增长或低谷期,掌控了抢夺中小企业退出后市场的时机。

可以明确地说,在这轮地产后周期的调整中,许多优质企业是被错杀的。

04 写在最后

长期来看,资本市场是最公平公允的价值试炼场,偏见和预期差迟早会被抹平。关键是需要多久,何时会发生。

其实,本轮地产债务累的爆发也成为一次地产界的“供给侧改革”。高杠杆、高债务房企出清后,保交房、满足刚需和改善需求仍然是房产政策的核心。

如今地产后周期时代的政策底部已经明确——重申房地产支柱产业的定位,强调“适度超前开展基础设施建设”。在罕见的表态背后,投资者更可以感受到其中的微妙态度,以及可能由此衍生出的投资机遇。