近日,A股有3家公司先后披露了《关于公司未通过高新技术企业认定的公告》,来自衡水市的河北养元智汇饮品股份有限公司(养元饮品)赫然在列。

养元饮品,就是人们熟知的饮料品牌“六个核桃”的生产商。作为一家主营核桃露的公司,很少有人会把它与高科技联想在一起,所以消息一出便引来了股民的讨论:六个核桃都去认证高新技术企业了,饮料消费板块的内卷加剧了……

对于公司而言,遗憾落选不仅意味着养元饮品要多交出8916.08万元的企业所得税款(占净利润的5.47%),同时还是对其“五项专利、三项独特技术、二十八道工序”一定程度的否定,这很不利于公司接下来的产品创新和多元化突围。

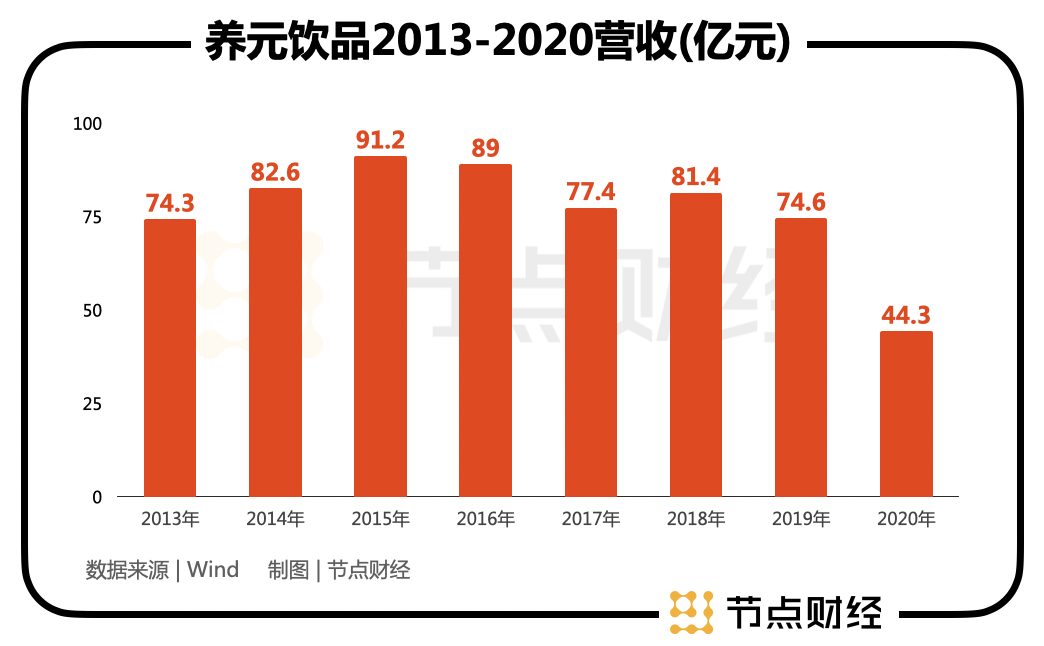

多年之前,凭借“经常用脑、多喝六个核桃”洗脑式的广告轰炸,养元饮品在“健脑益智类饮品”细分领域抢占先机。从2010年-2013年,公司营收从10.8亿元猛增至74.3亿元,并于2015年达到91.2亿元,在植物蛋白饮料界一时难寻敌手。

但从2015年后,养元饮品的高成长性戛然而止,并随之进入了下滑通道。2016年-2019年,公司营收分别为89.0亿元、77.4亿元、81.4亿元、74.6亿元,缓中有降;2020年,受新冠疫情等多方因素的影响,养元饮品的营收仅达到44.3亿元,相对2019年可以说是接近腰斩。

资本市场的表现同样不甚乐观。自2018年初在上交所主板上市起,养元饮品就开启了“跌跌跌”模式,如今股价仅为29.26元/股,较78.73元/股的发行价已缩水大半,距离113.37元/股的历史高点更是相距甚远。

养元饮品怎么了?六个核桃还能否为公司继续补充“脑力值”?如何破局才能重拾资本市场的信心?这一系列的问题,还得从产品生命周期、行业景气度、竞争格局等多角度去分析。

/01/消费升级,植物蛋白饮料市场生变

讲企业一定要讲产品,讲产品就一定要讲赛道。我们先看看养元饮品所处的植物蛋白饮料行业的前景几何。

根据前瞻产业研究院的报告,2016年-2019年,中国植物蛋白饮料市场规模分别为1166亿元、1141亿元、1200亿元和1266亿元,增长相对缓慢。但随着年轻消费群体消费观念的改变,预计未来几年该行业将迎来爆发,年均增速有望达到20%以上,2025年或将突破3000亿元。

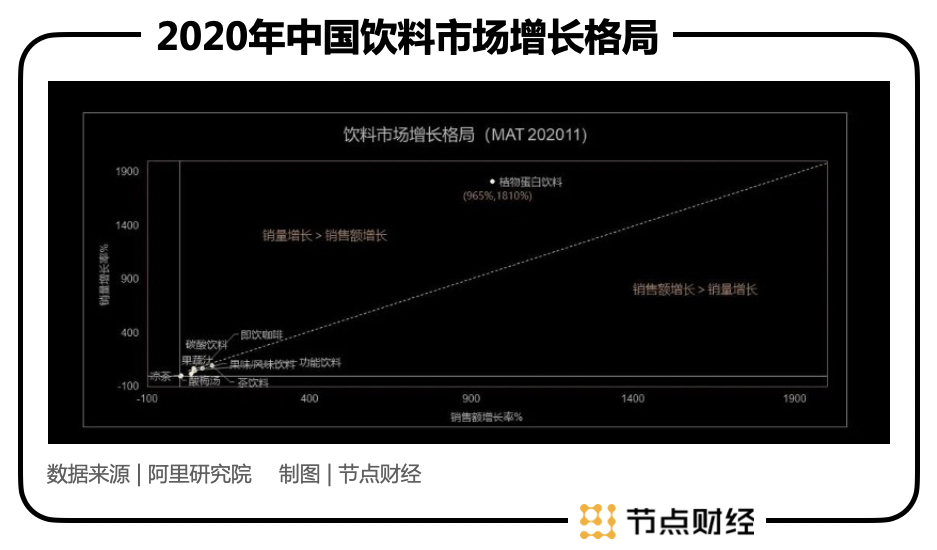

另据天猫新品创新中心发布的《2020植物蛋白饮料创新趋势》,2020年植物蛋白饮料行业迎来爆发,销售额增长率达到965%,销量增长率达到1810%,购买人数增长9倍,远超其他饮料品类。

从全球视角看,近年来“植物肉”“植物奶”等消费品类热度持续上升,不少发达国家居民开始用植物奶代替牛乳。如果这一流行趋势能够复制到中国,无疑会激发出一个更大的超级蓝海市场。而其背后支撑,则是中国日趋庞大的消费内需,以及超一亿的新兴中产阶级。

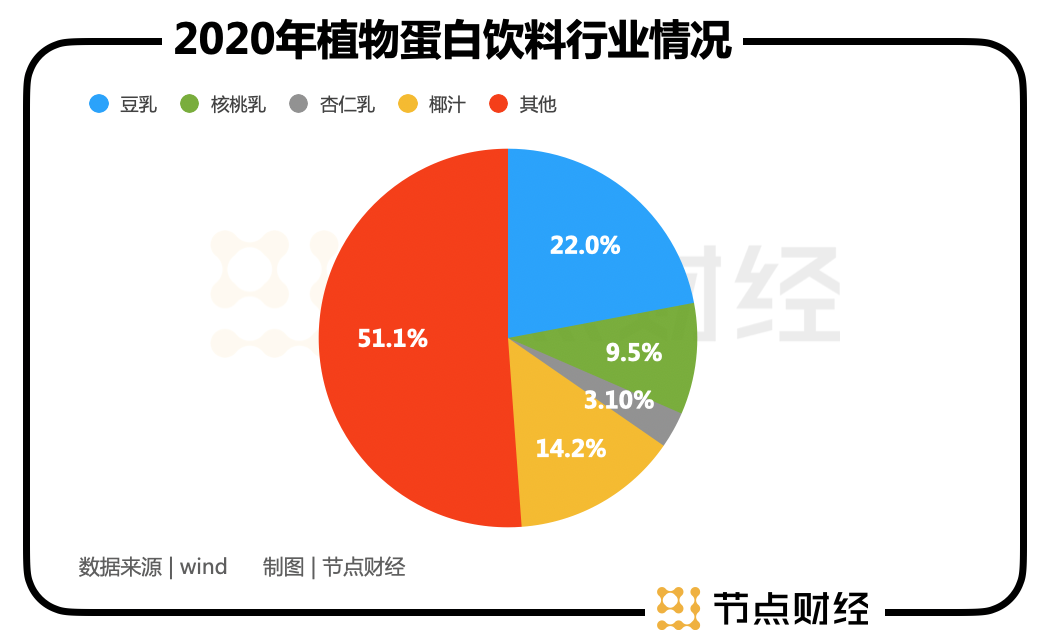

今天的主角养元饮品,就是中国植物奶领域的龙头。从发展历程看,2005年之前养元饮品还是老白干旗下一个濒临破产的企业,后被姚奎章等58名职工凑资买下,然后凭借六个核桃这一品牌迅速占领当时空白的核桃乳市场。而在此之前的90年代,许晴代言的露露杏仁露、徐冬冬“从小喝到大”的椰树椰汁均已名声在外,在各自的细分领域独霸一方。

总的来看,2015年是植物奶行业的一道分水岭。2015年之前,以核桃乳、杏仁露、花生奶为代表的植物蛋白饮料高速增长带动行业整体扩容,养元饮品、承德露露、银鹭食品、椰树集团等强势崛起,形成了*的品牌认知。2015年之后,行业增速随之转负,但豆奶、燕麦奶、坚果奶等新玩家开始接连入局,需求端消费升级的健康化趋势逐渐显现。

细数时代变迁的脉络,每一次消费升级都伴随着经济的结构化转型和跨越式发展,进而孕育出新的商业机会,诞生新的巨头。对于养元饮品而言,这是不可多得的机会,同时也面临着新兴对手抢食的危机。

通过天眼查平台查询可知,目前与植物蛋白饮料相关的公司过万家,其中近两年内新成立的公司就有4000多家。如果只看大公司:2017年达利豆本豆进入豆奶行业,2018年瑞典高端品牌Oatly燕麦奶入局中国市场,2019年农夫山泉推出豆乳基底的植物酸奶……此外,可口可乐、伊利、蒙牛、统一等饮料界巨头也争相布局。

与六个核桃、露露杏仁露中低端礼品属性定位不同,新入局的植物奶玩家们主打的是膳食纤维、零乳糖、低脂肪等“更健康”的生活方式,相比之下六个核桃的“老龄化”已经极为严重。好在,养元饮品在核桃乳这一细分领域的基本盘依然稳固,这为公司实现新品类转型争取了难得空间。

/02/裂缝市场与胜利者的诅咒

在养元饮品之前,国内没有一家企业通过销售核桃乳立足饮料界。养元饮品可以说是核桃乳行业的开拓者,但从另一个角度看,它可能也是该行业的“终结者”。

相对于瓶装水、碳酸饮料、茶饮料、果汁等受众面宽的常规品类,植物蛋白饮料具有超高的市场集中度和明显的地域特色。植物的差异化特性意味着其饮料制品产地被局限在某些特定地区,比如盛产椰果的海南、盛产野山杏的承德以及盛产核桃的衡水。这样的地理分布极易形成“占地为王”的格局,以养元饮品为例,其在核桃乳市场的市场份额就曾长期维持在80%以上。

不过很明显,不管是养元饮品还是承德露露,都是扎根于庞大饮料市场下的“裂缝市场”。简单来说,就是大型企业容易忽略的某些小众或细分领域,细分到这个行业已经很难再容下第二个巨头。

裂缝市场的好处在于,早期入局者可以凭借资源优势形成垄断,不断巩固自身护城河。但随即带来的影响也显而易见,比如行业规模太小以至于难以开拓新的边界,难以实现产品创新。所以我们看到,六个核桃在占据了多年的市场C位之后,经典的蓝白铁罐早已让消费者产生审美疲劳,产品老化也是不争的事实。

任何一家企业,从优秀到*的关键时刻,似乎都将面临“胜利者的诅咒”,曾经的优势或将成为当下的包袱,过大的体量在新一轮竞争中往往显得尾大不掉。养元饮品似乎也难逃命运的安排。

从目前的经营情况看,养元饮品已经连续多年出现业绩放缓和增速下滑;在资本市场,养元饮品又遭遇着股价和利润大幅下跌的“戴维斯双杀”;在公司掌控的核桃乳领域,市场份额也开始不断被对手蚕食。据苏宁金融研究院估算,养元饮品在核桃乳的市场占有率已经从2019年的66%下滑至2020年的41.2%,情况颇不乐观。

量价拆解来看,主要是养元饮品在品牌多元化以及产品高端化方面遇阻所致。一方面,六个核桃受益于锚定核桃乳和健脑益智的消费场景,实现了产品突围,但在后期却未能获得纵深市场消费潜力的挖掘。另一方面,六个核桃早期定价属于行业中高端消费,但随着品牌老化,产品结构未能顺利延续,品牌势能逐渐消退。

/03/大单品困境下的生命周期迭代

娃哈哈的创始人宗庆后曾经说过,“饮料行业不过时,永远是朝阳产业”。与大多数行业相比,食品饮料的周期波动的确更小,但作为一款饮料产品,从研发到成长,再到成熟,最终也必然会走向衰落期。

翻开行业发展历史我们就能看到,几乎所有的软饮料品牌都难以逃脱生命周期的铁律。当年市场上火热的健力宝、娃哈哈AD钙奶、统一冰红茶、营养快线等等,在经历了短暂的辉煌之后,如今都已经难比当年。取而代之的,则是碳仌、元气森林这样的新晋网红饮料。

可以毫不夸张地讲,在核桃乳市场称雄十多年的养元饮品已经度过*时刻,如今正在透支着自身的品牌力和渠道力。如果不创新求变,伴随着行业消费升级以及新兴巨头涌入,即便其目前仍是行业*,但在接下来植物蛋白饮料的新战争中恐怕也是难以招架。

而养元饮品问题的根结还在于,作为一家规模达到数百亿的A股上市公司,其旗下核心产品仅有六个核桃一个大单品牌。在行业即将发生洗牌的当下,这是相当危险的。

在“健康+时尚”的新消费浪潮中,养元饮品的产品定位已经与时代显得格格不入。曾经,“农村包围城市”的战略让养元饮品迅速拿下中国庞大的礼赠市场,六个核桃一度成为不少三四线城市居民走亲访友的*,然而随着居民消费能力的整体提升,常温酸奶和高端白奶等品类下沉扩容,严重挤压了六个核桃的送礼需求。

事实上,近年来养元饮品在产品迭代上也做出了不少努力。从2018年开始,公司加大研发投入,推出核桃花生露、核桃杏仁露以及养元红枸杞饮料等。2021年,养元饮品又推出针对学生、白领、老人群体的高端核桃乳“六个核桃2430”以及第二大单品“养元植物奶”,从产品矩阵上看,已经有了偏向高端化、功能化的趋势。

如今,养元饮品能否实现产品突围还需市场进一步检验,如果真的能在新品拓展之路上再造一个类似六个核桃的大单品,无论是企业活力还是就资本市场而言,都将会迎来一个脱胎换骨的改变。

一件有趣的事,去年2月养元饮品推出新品“卡慕宁”,据称是公司历时多年打造来的一款放松心情、缓解焦虑的核桃乳饮料。如今将近两年的时间过去,这款饮料在市场上几乎销声匿迹。可以想象,卡慕宁未能缓解上班族和学生党的焦虑,倒是可能给自己带来了新的焦虑。

中国食品产业分析师朱丹蓬曾说过,饮料企业的壁垒一定是建立在配方之上,而不只是局限于口味和包装的差异化。未来,饮料行业的创新将是企业硬核实力的比拼,欠缺硬核实力的企业很难具有竞争优势。