“安踏秘密控制第三方供应商,通过转移生产成本到经销商身上来‘造假’漂亮的财务数据!”“欺骗投资者,利用代理人体系转移上市公司优质资产”……

2019年7月,面对浑水公司连续五次做空报告的冲击,安踏在表示强烈否认后,还顺势发布了年度盈利喜报。一向以做空“臭名昭著”的浑水公司这次吃了市场的“闭门羹”,安踏不仅股价没有下跌,反倒获得多家金融机构的声援。

境外中概股历来是被国外做空机构关注的对象,高速增长的公司更是被重点关注,安踏便是由此被“盯上”。从2013年体育服装行业整体去库存后,安踏的营收和利润迅速恢复到高增长水平,增长率分别保持在年均30%、25%左右,增速远超长期占据市场份额一二名的耐克和阿迪达斯(10%-16%),连印象中的国产品牌大哥李宁都得退居第二。

高速增长之下,安踏体育的股价也表现亮眼,在过去五年的时间中,安踏股价涨幅超过五倍。那么,安踏的控制人丁氏家族究竟做了什么?安踏最新的“五年规划”还能延续以往的辉煌么?

跨国收购,再造一个“安踏”

回顾安踏过去的增长之路,避不开的是对于国外品牌的成功收购,其中最成功的当属对意大利时尚运动品牌FILA的收购整合。在运动品牌发展的早期,除了李宁外的国产品牌,多数难以和国外高端品牌竞争。针对于此,安踏在2009年收购FILA,主打高端运动时尚品牌,并通过针对中国消费者版型的改造和大力宣传,成功打造出一批爆款,带动了FILA在国内的销售。

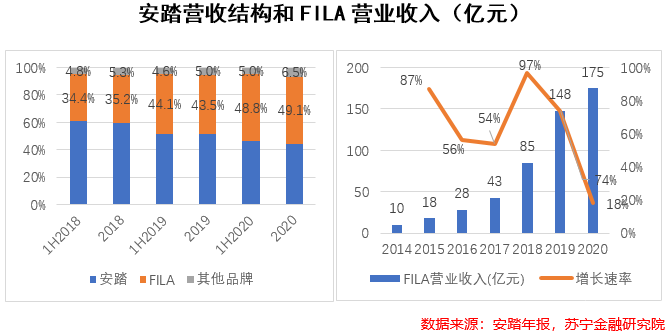

不过跨国收购历来最难解决的便是并购后整合。仅仅做到以上的几点,显然不能解释为何FILA这个半路加入安踏的子品牌,能在几年间贡献安踏将近50%的营收和利润。

“全直营”这一策略被认为是至关重要的成功点。FILA是定位于高客单价的高端运动时尚品牌,品牌分销商对加盟的意愿十分不足。安踏以直营模式运营门店,通过“DTC战略”(即直达消费者,直销模式),对产品的价格、消费者需求快速响应,创造出了一大批爆款潮牌,如“老爹鞋”、“复古的红蓝配色”等,同时,这也是FILA产品设计和广告营销明显先于同行的原因。

值得一提的是安踏对“DTC”战略的推进,这是消费品牌近几年最火的词汇之一,其核心功能就在于省去渠道商、分销商等中间环节,以直营模式触达消费者,通过社交媒体与消费者紧密互动,以消费者需求为核心,通过数据和用户反馈来改变产品,快速的响应消费者需求,打造爆款消费的模式。说来简单,要做好却并不那么容易。以李宁为例,在“DTC”转型的浪潮中,李宁和分级经销商未能达成很好合作,导致很多经销商转向安踏、361等品牌的阵营,在浑水所出具的对安踏的做空报告中,就提到了安踏和经销商的合作关系。这种做法并非业界秘密,是品牌企业加强销售渠道控制能力的一种体现。但正因为其广泛普及,也反映出做好直营模式的不易。

具体看数据,截至2020年底,安踏共有自主品牌门店9900多家,其中60%都是直营,FILA更是100%都是直营模式,安踏近几年几乎一半的盈利都来自于这个半路加入的“小弟”,这种直营模式在品牌塑造、渠道管理和盈利收入上的优秀成效可见一斑。根据2021年的数据,FILA在今年上半年实现了108.27亿元的营收,同比增长51.4%,占安踏体育整体收益的47.5%,下半年收入增长大概率会超过50%。收购FILA的十年后,FILA占据了公司2020年总利润51亿元的半壁江山,几乎相当于在安踏品牌之外,再造了一个安踏。

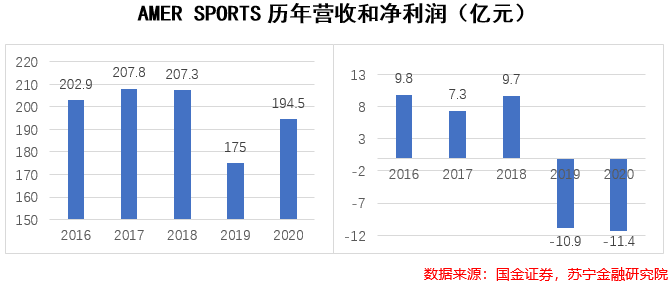

尝到了收购品牌进军时尚运动领域的甜头,安踏在2018年又通过收购国际户外一线品牌Amer Sports、DESCENT(迪桑特)等实现向户外运动蓝海突破。Amer Sports是当时世界第三大体育用品集团公司,旗下拥有始祖鸟、萨罗蒙等品牌。收购所需的350多亿元相当于安踏2019年净利润的6.6倍,净资产的1.75倍,这一堪称“蛇吞象”式的并购,目前尚未像FILA一样开花结果,也并未与安踏并表。但如果将来 Amer Sports 像FILA一样扭亏为盈后,纳入上市公司的合并范围,是顺理成章的事情,届时安踏的收入将迎来再一次的暴增。

行业格局基本形成 未来发展大为可期

“全靠同行衬托”这句话用来调侃最近几年的服装市场还挺合适的。安踏体育的成功,离不开国内体育运动市场环境的变化。

首先是“双奥”的举办,这使得赞助国家队的安踏得到极大的宣传,奥运的专业性也显著改善了人们对安踏产品设计和质量的印象。同时,在竞争对手方面,本该是产品扩张路上的拦路虎——国外老牌企业也在中国遇到了极大的危机,西藏问题、新疆棉花还有一系列傲慢售后态度的事件,让消费者逐渐开始厌恶这些国外品牌。尤其是2020年3月份“新疆棉花事件”引发的国货热潮,显著拉动安踏估值和股价,期间PE(TTM)由33.7倍上升到81.7倍,消费者心理的变化一定程度上代表了近年来国潮品牌的崛起。

国潮品牌的崛起离不开产品质量的提升。回顾近五年众多品牌研发投入情况,阿迪达斯一类国际品牌基本保持在10-12亿元,安踏研发投入逐年增加,到2020年已经达到8.9亿元,逐渐和国际*品牌持平。而李宁、特步、361度等国产品牌仍保持在2-4亿元。

同时,在产品研发方面,除了基本的服装设计和产品科技外,安踏正在改变其原有的品牌用户印象。例如安踏将中国传统文化和流行明星元素有机结合后推出的多款鞋服,有些限量款发售不到一小时就售罄。品牌格局已经悄然向质量扎实、性价比更高、口碑也越来越好的国产品牌倾斜。

如果看整个体育品牌的消费市场,国家政策和消费者对运动服饰的需求也有广泛的需求空间。近几年我国在游泳、跳水、跑步、羽毛球等众多体育项目上连续夺金,媒体也很配合的大力宣传运动健儿的个人成长经历和训练过程,全民健身的风潮悄然流行起来。此外,大众对健身塑形的追求也热度不减,视频网站上出现了很多分享健身教学的视频。这些都驱动了运动品牌服饰消费的增长。

政策方面,国家已经多次提出“要全面提高国民身体素质”的要求,《促进体育消费行动计划》、《体育强国建设计划》、《全民健身计划》等支持政策连续不断。再加上以往举办奥运的经验,每次国产服装品牌都会迎来一波销售高峰,2022北京冬奥会的举办也有望助力冰雪运动迎来更多受众人群。

下一个五年,安踏的“危”与“机”

安踏体育在资本市场的表现一方面来自于其盈利的增长,另一方面也来自于行业平均估值水平的提升。那么其未来表现又将会如何呢?

从安踏新公布的“五年规划”来看,其计划未来5年复合增速18%-25%,主要通过线上渠道的高速发展和线下店数的不断提升,将总体市场份额提升3%-5%保持品牌地位。也就是说,在未来五年,安踏规划中的营收将再次翻倍。

从管理层来看,安踏丁氏家族股权集中,有利于公司齐心协力做决策。截至2021年6月,丁氏家族共持有安踏体育58.17%的股份。从2013年集中解决渠道货品积压问题,2015年培育FILA作为运动时尚品牌实现产品升级,到2018年以来收购户外运动细分领域品牌,定位“新国货”战略,安踏管理层在直营渠道的探索、品牌收购的选择及运营、还有杠杆收购带来的资本风险,每一步都走得大胆而正确。从这些角度而言,安踏体育的管理层十分优秀且高效。但值得注意的是,安踏正在经历创始人到“第二代”的变更中,民营企业二代接班人问题历来是导致企业出现重大变化的关键,能否保证管理人的高效或许将是决定安踏未来发展最重要的因素。

在业务层面,对于AMER SPORTS等运动的收购也是危、机并存。2018年收购AMER的消息在资本市场炸开了锅,堪称中国体育用品史上*的跨国收购案,汇丰证券称这次收购不仅会耗尽约85亿的现金储备,还要对外融资100亿元,相当于安踏至少4年的净利润。安踏有成功将FILA转亏为盈的经验,但从运动到户外运动,安踏能否将FILA的成功复制到AMER SPORTS上,仍然有待时间的考验。如果成功,以AMER SPORTS的盈利并表,安踏将迎来再一次的飞跃。但如果整合不及预期,失败的并购也会将母公司拖入深渊。

在竞对方面,体育运动品牌的竞争仍然十分激烈,国内鞋服品牌就绕不开李宁这个老大哥,李宁近年来也积极地在年轻人流行的新兴赛道上抢占消费认知,“新疆棉事件”后,李宁取得了比安踏更高的增长,也一定程度上证明了李宁“传统老大哥”的市场地位。同时,安踏在自身品牌上的塑造,与李宁、耐克、阿迪达斯等运动品牌仍然差距较大,如何通过自身品牌实现内生增长,而非是不断的外延式并购增长,也是安踏需要面对的重要问题。

除了这些之外,安踏高利润率背后的企业管制和财务透明度问题,在愈发敏感的市场环境中给其过高的估值带来了压力。同时,在疫情仍不确定和经济承压的背景下,居民对需要外出和定价偏高的户外运动品牌是否能保持足够的购买热情,都值得我们持续关注。