1 阿里巴巴:国内消费承压,营收增速创上市以来新低

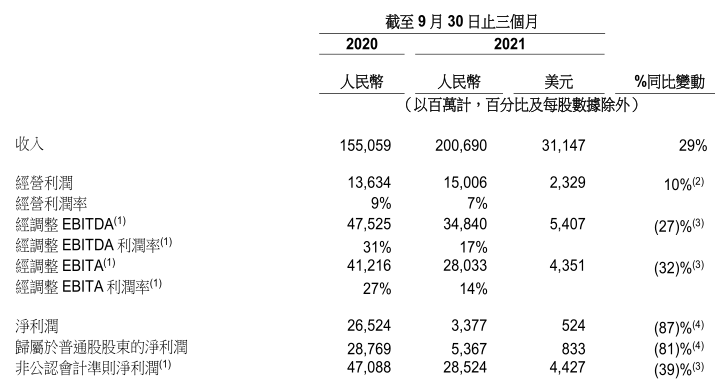

11月18日,阿里巴巴集团发布截至2021年9月底的2022财年第二季度财报。财报显示,截至2021年9月30日止三个月,阿里巴巴实现营业收入2006.9亿元,同比增长29%,低于此前市场预期的2074亿元;如果刨除合并高鑫零售的影响,阿里营收增速则降至16%,为2014年上市以来历史*。

净利润方面,阿里本季度调整后净利润285.2亿元,同比下降39%。对于净利润的同比减少,阿里方面称主要由于对关键策略领域投入的增加,主要包括淘特、本地生活服务、社区商业平台及Lazada等,以及支持商家的举措导致。

另外,基于公司对当前宏观经济状况及竞争环境,阿里预估2022财年下半年收入的增长会保持在百分之十几的水平,并将2022财年的总收入预期主动调低至20%-23%(此前预期增速约为29%)。

对此,CFO武卫在三季度业绩电话会上表示,调低预期是因为中国国内目前的社会消费发展势头比今年一季度时更缓慢。根据国家统计局数据,今年8月和9月,国内商品零售额分别同比增长仅3.3%和4.5%,处于近一年来增速*区间。

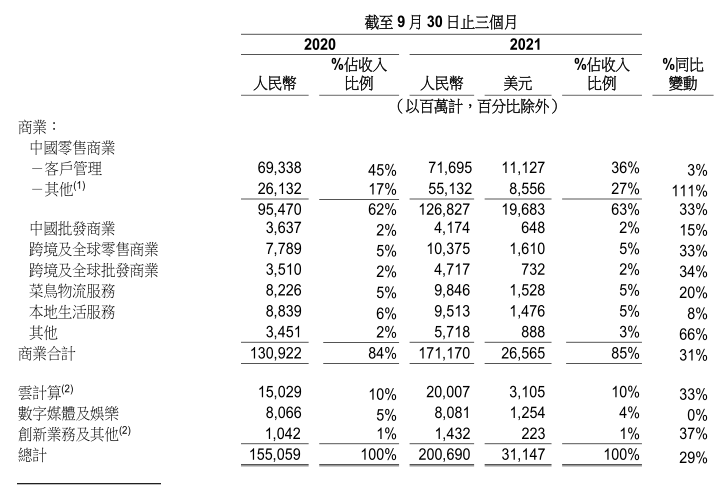

具体业务方面,最核心的中国零售商业共实现营业收入716.95亿元,同比增长3%,较去年同期(20%)大幅下滑17个百分点,较上一季度(14%)下滑11个百分点。

按照阿里内部划分,中国零售商业主要指淘宝、天猫等平台广告费和佣金收入,是阿里巴巴主要利润来源。无论从同比数据还是从环比数据上看,阿里的基本盘似乎都遇到了严重的挑战。

作为中国零售商业的*市场主体,阿里的业绩表现与三季度低迷的中国社会整体消费大环境不无关系。国家统计局数据显示,7月、8月、9月,国内社零总额同比增长分别为8.5%、2.5%和4.4%,其中,服装鞋帽、化妆品等品类均出现同比下滑。淘系电商平台不免受到冲击。

另一方面,阿里巴巴所面临的竞争压力也在日益增大。无论是京东、拼多多等老对手的袭扰,还是抖音、快手等短视频平台的分流,都让阿里切切实实感受到了前所未有的危机。

此外,阿里主动出台的商家扶持举措一定程度上也影响了其佣金收入。自今年以来,淘宝、天猫平台陆续推出生意参谋等商家运营工具免费、贷记支付手续费降费等超过30项商家扶持举措,阿里称已至少为商家降低经营成本约150亿元。

为了摆脱对广告及佣金收入的依赖,近年来阿里巴巴持续加强对自营业务的布局。三季度,阿里中国零售商业中的“其他”业务(主要包括天猫超市、高鑫零售、盒马、进口直营和银泰等)实现营业收入551.32亿元,同比增长111%,营收增速在阿里所有业务板块中位居*。但若剔除高鑫零售并表影响,阿里直营收入规模将降至348.32亿元,同比增速放缓至33.5%。

除了零售业务之外,阿里电商业务还包括国内批发、国际零售、国际批发、菜鸟物流、本地生活服务几部分。三季度,阿里国内批发同比增速为15%,国际零售同比增速为33%,国际批发同比增速为34%,菜鸟物流同比增长20%。由于收入占比相对不高,这几块业务对阿里整体业务表现影响较低。另外,本季度阿里数字媒体及娱乐业务继续低迷,同比0增长。

本地生活服务被阿里视为关键策略领域,其主要包括饿了么、口碑、飞猪旅行等业务。三季度,阿里本地生活服务实现营业收入95.15亿元,同比增长8%,收入占比由6%下滑至5%。对比来看,三季度美团餐饮外卖实现收入264.8亿元,同比增长28%。不难看出,在本地生活领域,阿里仍在被美团压制。

云计算成为阿里三季度财报少有的亮点。三季度,阿里云计算业务实现营业收入200.07亿元,同比增长33%,超过此前市场预期的190.86亿元;净利润方面,阿里云实现经调整EBITA 3.96亿元,这是阿里云连续第四个季度实现盈利。

整体来看,在竞争加剧、消费低迷的大环境下,阿里巴巴三季度营收增速出现放缓,关键领域的投入导致公司净利润大幅下滑,下调全年业绩预期又进一步增加了市场的恐慌。三季报公布次日,阿里巴巴美股大跌11.13%,港股跌幅超10%,再创上市以来新低。

2 中概股暴跌,腾讯近十年净利润首次下滑

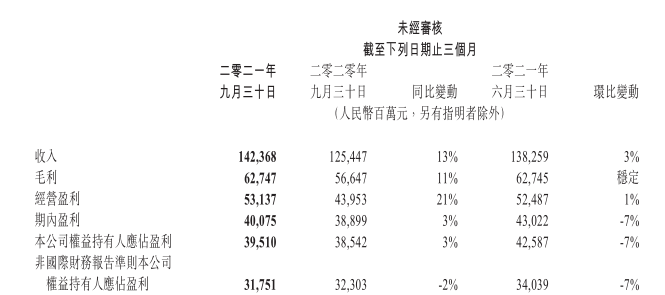

11月10日, 腾讯发布2021年第三季度财报。财报数据显示,三季度腾讯实现营收1424亿元,同比增长13%,环比增长3%;实现净利润395亿元,同比增长3%;非国际会计准则下,腾讯净利润为317.5亿元,同比下滑2%,这是十年来腾讯净利润首次下滑。

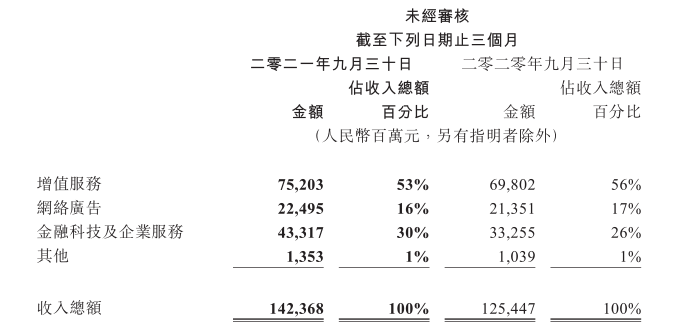

从营收构成上看,腾讯主营收入分别为增值服务、网络广告以及金融科技及企业服务三部分组成。其中,增值服务又包括游戏和社交网络收入(视频、音频等用户付费收入)两部分。

三季度,腾讯增值服务业务共实现营收752亿元,同比增长8%。其中,本土市场游戏收入同比增长5%至336亿元,主要受《*荣耀》《使命召唤手游》及《天涯明月刀手游》等游戏的推动;受益于《Valorant》及《部落冲突》等游戏的良好表现,国际市场游戏收入增长20%至113亿元;社交网络收入增长7%至303亿元,缘于视频及音乐付费会员服务的增长以及直播和游戏道具销售的温和增长所推动。

由于教育、保险、游戏等几个广告大户接连遭到政策约束,三季度腾讯网络广告业务实现营业收入225亿元,同比仅增长5%。具体看,社交及其他广告收入(主要指微信小程序及微信公众号的广告收入)增长7%至190亿元;媒体广告收入(腾讯新闻应用广告)下降4%至35亿元。

三季度,腾讯金融科技及企业服务业务实现营业收入433亿元,同比增长30%,增速在三大业务板块中最高。自从提出“产业互联网”战略以来,腾讯介入了很多行业。三季度,金融科技与企业服务在总收入中的比重已提升至30%,企业服务收入正成为腾讯除游戏之外的又一个支柱性业务。

运营数据方面,三季度微信月活跃用户数提升至12.63亿,同比增长4.1%,收费增值服务付费会员数同比增长10%至2.35亿;视频付费会员数同比增长8%至1.29亿;音乐付费会员数同比增长38%至7100万。

整体来看,受监管及宏观经济变化影响,腾讯主营收入增速出现放缓,游戏、广告等基本盘增速均维持在个位数。此外,随着投资板块的不断扩张,投资收益已经成为腾讯经营业绩的主要组成部分。但中概股持续走弱的背景下,腾讯利润端承压明显,三季度净利润出现了罕见的同比下滑。

截止目前,腾讯是美团点评、京东的大股东,也是拼多多的二股东,而且腾讯还是斗鱼、虎牙、58、艺龙等互联网细分领域龙头公司大股东,并持有快手、知乎、永辉、唯品会、哔哩哔哩、滴滴、阅文、小红书、猫眼等热门公司股份,腾讯也由此被称为“投资*”、中国的伯克希尔。

但年初以来,监管的持续强化引发互联网行业巨震,不仅K12教育、游戏等行业上市公司股价暴跌,美团、京东、拼多多等热门中概股也未能幸免。受此影响,三季度腾讯联营和合营公司亏损占到了56.68亿元,成为公司净利润下滑的重要原因(去年同期盈利26亿元)。

凭借“流量+资本”的双循环优势,腾讯近些年业绩一直保持着高速增长。非国际会计准则下,2018-2020年,腾讯净利润增速分别为19%、22%、30%。因此,尽管市值早已突破4万亿港元,腾讯仍被不少投资者视为成长股。

但三季度净利润的下滑,无疑让腾讯的“成长逻辑”遭到投资者调整。事实上,自2月高点算起,腾讯股价跌幅已经达到40%。

3 总结

随着监管的不断趋严,中概股在2021年遭遇大败局,纵是阿里巴巴、腾讯这两家巨头公司也未能幸免。从三季报财务数据上看,无论腾讯还是阿里均出现营收增速放缓、净利润下滑的问题,市场对互联网公司业绩的担忧正变成事实。

对阿里来说,电商大本营的竞争加剧,是其营收增速放缓的主要原因之一。公司为了保持长期竞争力持续在本地生活、社区商业平台等业务上保持高投入,进一步影响了自身净利润表现。

而对于腾讯来说,监管政策及宏观经济导致了其游戏、广告等主业收入承压,投资收益的下滑导致其净利润承压。

综合来看,互联网旧的秩序正被打破,借助平台优势亦或是流量优势赚钱的时代已经过去,巨头正在告别高增长时代,但同时,新的时代正在到来,面对挑战,两家公司均加大了研发投入。三季度,阿里巴巴产品开发费用为152.97亿元,腾讯研发开支为137.3亿元,云计算、芯片等硬核科技领域正成为巨头们角力的重点。相比近年互联网公司持续的“内卷”,这一局面显然让人喜闻乐见。毕竟,高质量的发展,才是真正的可持续发展。