2021年,骨科迎来质变之年。

传统骨科耗材带量采购靴子落地,以往的高值耗材毛利率被大幅压缩。根据2021年政府组织的集采谈判结果,全国性的人工关节集采价格平均下降82%,十二省骨科创伤类医用耗材平均降价近90%。骨科传统高值耗材百亿级别的市场被大大压缩。

面对寒冬,国内的骨科龙头企业相继开展技术升级、产业链合作、并购重组,抱团取暖。在骨科市场腾笼换鸟之际,嗅觉敏锐的资本开始重点布局骨科手术数字化赛道,密集押注以骨科手术机器人为代表的科技创新企业。

全球巨头纷纷通过超10亿美元收购布局这一赛道,并加大在中国市场的推广力度。包括骨科医疗器械巨头史赛克(Stryker )的MAKO 公司的RIO,美敦力旗下Mazor X和捷迈邦美旗下MEDTECH公司的ROSA ONE均已获批在国内销售。

国内巨头也争相看好这一领域,微创医疗、威高医疗都布局了骨科手术机器人,微创医疗机器人近期上市,市值超500亿。近期,医疗影像企业联影医疗也布局了这一赛道。

动脉网统计,骨科手术数字化赛道多家企业完成新一轮的融资,融资金额迈入亿元级别,入场的投资机构包括高瓴、红杉、鼎晖等知名机构。

但是,与一级市场的热闹相反的是,国内骨科手术机器人的商业化情况并不算乐观。

骨科手术机器人在我国的渗透率较低,截止2020年12月31日,中国仅安装17台关节置换手术机器人,机器人辅助关节置换手术的渗透率为0.1%。同比,美国已经安装1060台关节置换手术机器人,机器人辅助关节置换手术的渗透率为7.6%。(数据来自Frost & Sullivan)

国内已上市的骨科手术机器人真正获得临床广泛认可的并不多。临床医生对于骨科手术机器人的认知仍较为谨慎,业内认为,目前的骨科数字化解决方案应用术式单一,且价格昂贵,不能广泛应用于中国复杂的骨科市场。

当骨科市场随着集采翻开新的一页,骨科数字化产品迎来前所未有的发展契机,为什么骨科手术智能化产品能够吸引数百亿元资金进入?什么样的企业和产品能够在这个赛道中胜出?动脉网对这个赛道进行了盘点梳理。

骨科手术数字化核心价值

在赋能医生“脑”与“眼”

通常把数字化赋能医生的能力比喻为“手”(机械臂)、“眼”(导航)、“脑”(AI)三部分。

其中,腹腔镜手术机器人赋能的重点是医生的“手”。达芬奇腹腔镜手术机器人主要辅助医生在狭窄的空间中进行操作,所以对于减少手部震颤的机械臂设计和控制要求很高。

而骨科手术数字化系统赋能的重点是医生的“脑”和“眼”。

对于骨科手术细分领域来说,骨科创伤手术*的需求是精准复位和固定;关节的核心需求是准确截骨;脊柱手术的核心需求也是固定。对于临床医生而言,“脑”意味着基于二维X光平面影像的优秀阅片能力,也就是在大脑里重建三维空间,识别骨骼特征、规划手术方案、治疗伤患的能力。“眼”意味着融合直觉和触感的导航能力(手感)。例如置钉过程中,资深医生往往需要十多年的临床经验积累,才能凭借高速旋转的克氏针传导的轻微震颤,定位其在骨骼中行进的位置。

在传统条件下,医生只能通过在术中反复进行X光透视,依赖大量的临床经验,实现“脑”和“眼”的能力提升。

而无论是骨科手术导航还是骨科手术机器人,核心的价值就在于实时提供患者的骨骼三维模型,实时为医生规划手术路径,减少术中X光的反复透视,大大缩减手术时长、显著降低手术风险,减少患者伤痛,得以通过科技赋能医生的“脑”和“眼”。

基层市场是骨科手术数字化系统

的真正蓝海

从市场价值上,骨科手术数字化产品有着广阔的市场空间。

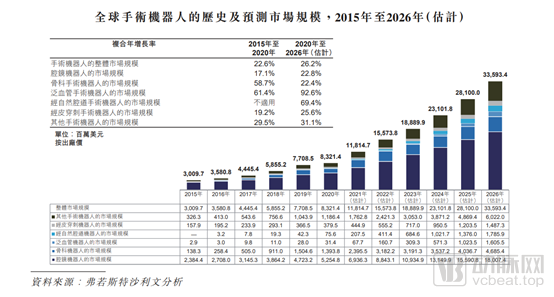

根据Frost & Sullivan的统计数据,骨科手术机器人被看作是仅次于腔镜手术机器人的第二大细分市场,预计2025年市场规模将达到40.4亿美元。

未来,骨科手术数字化产品*想象空间的市场是打开基层增量市场。

一位长期使用手术机器人的骨科医生曾告诉动脉网:“现有的骨科手术机器人的灵活度其实比不上医生的双手,在临床中也存在一些机械偏差。骨科数字化手术产品对于*医生的帮助其实不大,但是对于低年资医生来说,手术导航、手术机器人等产品有助于降低医生学习曲线,让更多高难度的手术为医生掌握,提升医疗服务的均一性。“

从骨科市场发展趋势来看,国内基层市场虽然分散,但增长动力强劲。

相较于三级医院入院人数增速的放缓,基层医院入院人数增长较快,骨科领域县级医院的入院人数近几年有明显提升。据统计,2011~2016年,县级医院创伤类骨折手术入院人数复合年均增长率为14.30%,而城市医院为-8.71%;县级医院脊柱类椎间盘疾病入院人数复合年均增长率为37.30%,而城市医院则为6.07%。

但现有的基层医院临床手术能力欠缺,尤其缺乏复杂骨科手术的临床经验,无法满足广泛增长的患者需求。以创伤领域最为复杂的骨盆骨折复位手术为例,全国能够完成为微创复位手术的资深医生聚集在为数不多的一线城市三甲医院。

在骨科手术数字化产品的加持下,医生“脑”和“眼”的能力得以大幅提升,掌握复杂术式的学习曲线显著缩短,资深医生的专业经验通过数字化方式固化并下沉到基层,基层骨科市场的增长动力将被进一步激活。

但是,目前市面在售的手术机器人系统,动辄千万的高昂价格,远远超出基层医院能够负担的购买能力,造成市场推广进展缓慢。

三大技术壁垒,

成为骨科机器人竞争的制高点

在骨科手术数字化系统尚未登陆中国市场的时期,骨科手术数字化系统的核心竞争力在于产品化、商业化的能力。而今,对于骨科手术机器人,对于骨科手术数字化解决方案的核心竞争力考察更为多维。

目前,骨科数字化手术系统面临的三大技术壁垒:光学导航技术、协作机器人、人工智能技术。

事实上国内少有企业能全部掌握所有核心技术。

光学导航技术是国内需要突破的重点和难点。临床手术应用场景下,光学导航系统必须具备超高的精度和持续的稳定性,这对于基础的元器件品质、生产工艺要求,核心算法能力均提出了巨大挑战。

目前,骨科手术机器人使用的光学导航设备基本由加拿大NDI(Northern Digital Inc)公司垄断。国内骨科手术机器人企业天智航的光学跟踪相机就采购至NDI。天智航本身也在进行光学跟踪系统的研发。

协作机器人是骨科数字化手术系统的重要组成部分。机械臂的高精度协同控制算法、零配件选型和构型设计具有较高的研发难度。

在光学导航设备和协作机器人这两大技术难点上,现阶段,国内大部分企业依靠进口。根据天智航招股书,光学导航设备和协作机器人是骨科手术导航定位机器人的重要原材料,2017年、2018年和2019年,上述两项原材料采购金额占原材料采购总额的比例分别为35.75%、32.61%和35.74%,机械臂采购自Universal Robots。

AI技术是推动骨科数字化手术系统走向智能的*动力。在骨科手术导航领域的关键技术中,如图像的智能识别、自动分割、数据融合、精确配准、三维重建、智能规划等方面,已有多家国产厂家取得突破。

面临商业化挑战,如何破局

当下,骨科手术数字化系统正迎来发展的黄金时代。

一方面是国内骨科医生市场经过了数年的市场教育,对于骨科手术数字化系统有了基本的认知。另一方面则是国内涌现了更多的骨科手术机器人企业,市场迎来真正的好产品。

据动脉网了解,目前国内聚焦骨科手术机器人领域的企业已有数十家。其中,具备医疗器械销售资格的骨科手术机器人公司仅有国外的美敦力(MAZOR X)、史赛克(MAKO)、捷迈邦美(ROSA),以及国内的天智航(天玑)、鑫君特(ORTHBOT)、诺亦腾(HOLOSIGHT)。

作为国内知名的科技创新企业,北京诺亦腾科技有限公司创始人刘昊扬告诉动脉网:“真正的骨科手术数字化产品应该回归临床需求,依托医工结合,通过自主创新,构建开放平台,赋能基层医院”。

“透明骨科”微创智能可视化系统就是遵循这一理念,满足骨科全专业需要,自主可控的开放式解决方案。

研发理念的不同深刻反映在产品差异上。诺亦腾研发的骨科手术数字化系统,重点赋能医生的“脑”和“眼”,同时保留了医生灵活的双手,在不依赖机械臂的情况下依然能够实现精准的手术导航。

诺亦腾和中国人民解放军总医院骨科医学部唐佩福教授、陈华教授团队合作实现了骨盆骨折手术的3D动态实时导航,填补了骨盆骨折复位智能导航的空白。根据刊发的论文《智能监视系统辅助闭合复位治疗复杂骨盆骨折一例》,该技术可以在减少辐射基础上实现骨折三维动态实时精准监测复位,系统分辨精度达0.2mm/500mm,角度精度为0.2°。

诺亦腾的“透明骨科”微创智能可视化系统

刘昊扬表示:“其实很多人研发骨科手术机器人是朝着增加收费的角度去做,但是我们认为骨科三维动态导航的意义不在于骨科手术变成高大上,而应该是帮助普通医院、普通医生高质量地完成手术。因此骨科手术数字化产品不该局限于一线城市的三甲医院,而是广大的普通的医院。”

骨科数字化行业在骨科迎来行业拐点背景下正在加速发展,一切都充满了机会,同时也面临着挑战。没有什么是未知的,只是被隐藏。现有的骨科手术数字化市场还远未达到终局,一切都充满了机会,我们看好真正掌握核心技术,理解医生需求的企业。