如果要评选进入21世纪后对世界影响*的事件,此次新冠疫情应当是候选之一。很多行业和公司因此陷入困境,但同时,也有不少公司得到了发展的机会,稳健医疗(300888.SZ)就属于后者。作为国内医用耗材板块的龙头之一,公司为疫情防控生产了大量的防护服、口罩等用品,一度声名鹊起。

在此期间,稳健医疗于去年9月登陆创业板,股价最高上涨至215.78元/股。但是,随着疫情防控趋稳,“口罩股”逐渐淡出游资视野,稳健医疗股价在今年春节后一路下跌。截至11月26日,公司股价收盘于84.27元/股,据前述高点跌幅已超50%,总市值蒸发约550亿元。

涨也疫情,跌也疫情?“双轮驱动”的发展格局并未让稳健医疗避免市值的大起大落。而随着疫情因素的淡化,已经步入A股“二年级”的稳健医疗应当以什么样子面对各路投资者的审视?口罩、防护服亦或“全棉时代”,哪个才是评估这家公司的价值之锚?

/01/

疫情常态化

医用敷料何去何从?

据说,稳健医疗创始人李建全在业内有一个绰号,叫“棉花狂人”。这个绰号是否妥帖姑且不论,稳健医疗的生意,确实和 “棉花”两个字密不可分。

主营业务来说,稳健医疗目前是“医疗+消费”协同发展的路子,即 “winner稳健医疗”和“Purcotton全棉时代”两大品牌的双轮驱动。“PureH2B津梁生活”虽然号称第三大品牌,但目前在营收上还没有太大的表现。

其中,从2021年半年报按行业划分的数据来看,其医用耗材的营收占比是53.48%,利润比例是53.05%;健康生活用品即消费(全棉时代)的营收占比是44.1%,利润比例是43.35%。可以说,两个板块对公司的重要性难分伯仲。

这种格局的优点是,两条腿走路,公司发展稳健,不存在很多公司业务单一的问题。但这对投资者也造成了一定的困扰,比如到底应该从哪个维度看待公司的估值,毕竟医疗和消费,区别还是挺明显的。

这里我们先从医用耗材开始,逐个分析稳健医疗的业务布局。

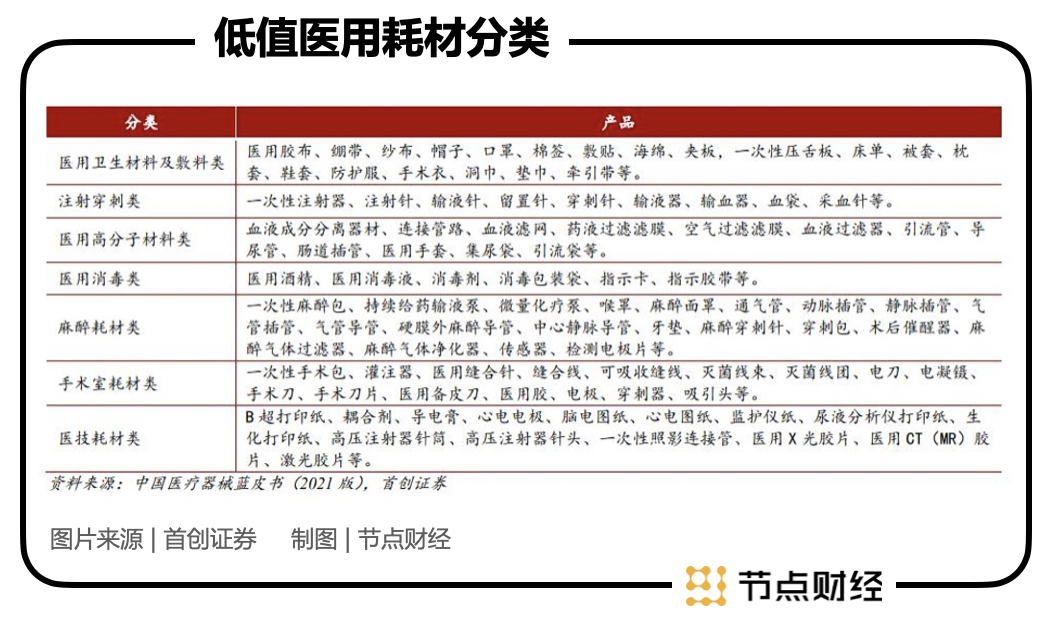

医用耗材是稳健医疗的起家行业,细分下来,其产品属于低值医用耗材中的医用敷料板块,其最早就是生产单一的纱布类医用敷料,之后才逐步拓展至医疗及消费领域棉类制品。

按照用途来划分,医用敷料可以分为感染防护、伤口护理和消毒清洁产品。我们熟知的纱布、口罩都属于传统产品,另外还有以硅胶泡沫敷料、水胶体敷料、超级吸水垫等为代表性的高端敷料产品。

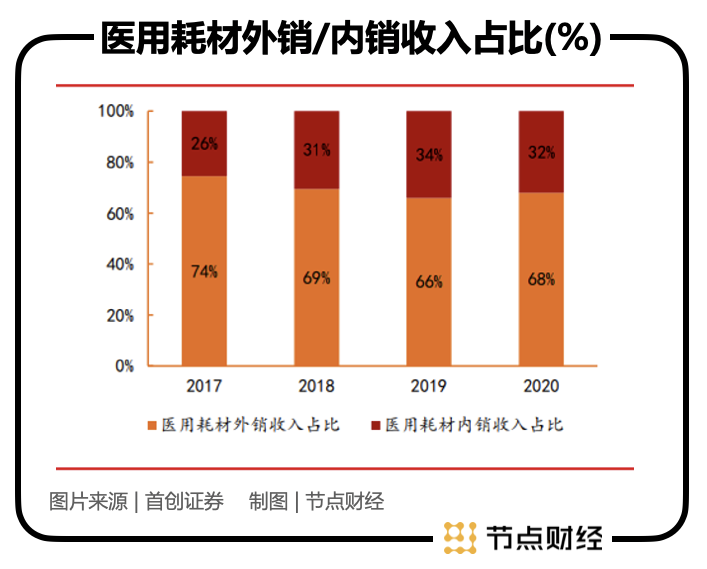

稳健医疗在上世纪90年代建立起医用敷料全产业链,最初以出口为主。其崛起与全球产业转移密不可分。据中投产业研究院发布的《2021年中国医用敷料市场调研报告》显示,目前,欧美、日本等发达经济体仍是全球最主要的医用敷料消费市场,而中国已成为全球*的医用敷料出口国,2019年出口额达27.16亿美元,占据全球约五分之一的份额。稳健医疗的医用敷料目前仍是以外销为主,销售额占比常年在七成左右,与奥美医疗、振德医疗并列为行业三强之一。

对稳健医疗来说,疫情的爆发是一个分水岭,主要就体现在医用敷料领域。

在此前几年,由于发达国家的医用敷料市场近几年均增速处于低位,加之国际医用敷料代工向人工成本更低的东南亚转移,稳健医疗这一块的业务增长并不乐观。财报数据显示,2016年-2019年,公司医用耗材营收增长率分别为4.4%、16.9%、6.2%、2.2%,而在2020年这一数据飙升至630.4%。

疫情的爆发让公司的海外市场迅速扩张,产品出口国从2019年的70多个增加至110多个,影响力迅速提升,其中2020年外销收入59亿元,同比增长 652%。

但是,随着疫情防控进入常态化,海外需求短期内也仍将延续,但医用敷料的需求已经进入一个平台期,增长预期很难再更进一步。

对于这种状况,稳健医疗医用敷料的增长还有两个方向值得关注。其一是国内市场。

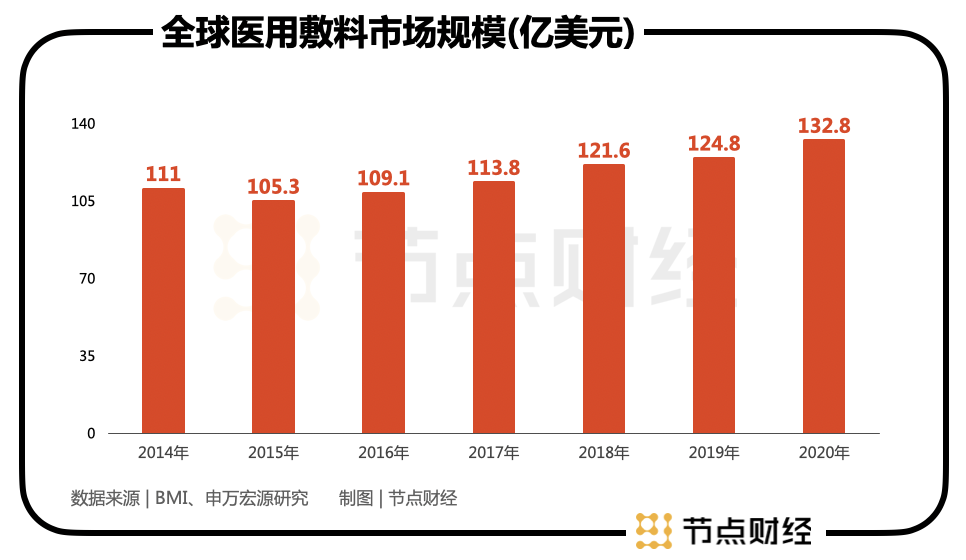

据BMI数据显示,中国医用敷料市场规模从2014年的39.89亿元增长到 2019年的73.12亿元,CAGR(年复合增长率)达到12.9%。而稳健医疗也在加深国内市场布局,内销收入保持良性增长,2017年-2019年内销收入CAGR为20.3%。

另外,我国医用敷料行业由于起步晚,技术门槛低,呈现出“多、小、散”的特点。比如疫情期间,一些生产汽车、化工品的公司也都纷纷上马口罩生产线,其竞争状况就可见一斑。当然,随着监管与行业标准的完善,长期来看,产品集中度有望提升,但对稳健医疗来说利好有限。

其二,是高附加值的高端医用敷料产品。这不难理解,纱布、口罩、防护服等产品虽然量大,但附加值较低,所以欧美等国家才会将这部分产业转移出来,而高端敷料则没有。

所谓高端敷料,主要是针对更为复杂的伤口护理,包括慢性伤口、烧伤、复杂手术伤口等。据BMI Research估计,2022 年全球高端敷料市场将达 70.2亿美元。

总体来看,在经历过疫情刺激下的高增长之后,医用敷料这块“自留地”在稳健医疗的手中已经耕耘的差不多了,其发展或将进入一个平台期,再度爆发的可能性不高。而让公司更有想象力的,其实是疫情之前的营收主力,即我们接下来将要分析的健康生活消费品领域。

/02/

全棉时代

真正的增长主力?

稳健医疗能够进入生活消费品领域,源于一次技术创新,即全棉水刺无纺布。

2005年,为了解决传统医用纱布易掉纱线头,进而引发伤口感染问题,这种工业中间品被稳健医疗应用到了医疗敷料领域。

这种材料的具有舒适性、安全性和环保性的特点,研发出来之后,稳健医疗逐渐将其推广到了消费品领域。2009年,稳健医疗推出“Purcotton 全棉时代”品牌,代表性产品就是纯棉柔巾、全棉表层卫生巾、纯棉湿巾等。

前面我们提到,在疫情爆发之前,稳健医疗的医用敷料板块发展相对较慢,而生活消费板块则真正发挥了增长引擎的作用。

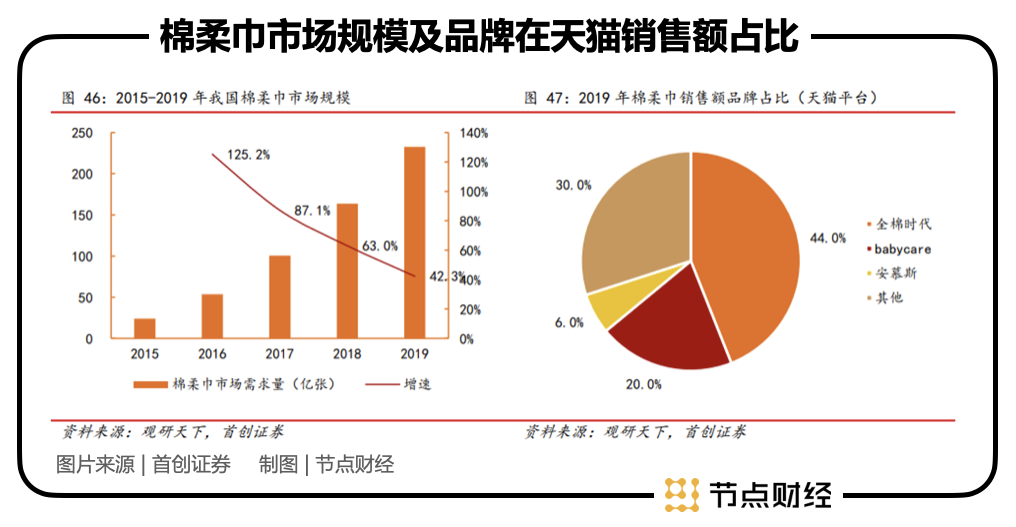

目前,“全棉时代”的核心单品就是棉柔巾。2016年时,销售收入为3.16亿元,到了2019年则为9.37亿元,年均复合增长率为43.6%。

棉柔巾的发展之所以快,源于产品自身的优点和消费升级的大环境。棉柔巾具有卫生方便、柔软细腻、吸水性佳、不掉屑等特点,消费者认可度较高,被视为毛巾、纸巾等产品的新型替代品。

对于棉柔巾的上述优点,用过的朋友应该都有感触。特别是对于女性消费者来说,几乎是必备产品,不论是卸妆、洗脸、湿敷、吸油乃至宝宝护理,总有用武之地。

据首创证券研报数据,2015年至2019年,国内棉柔巾市场的CAGR为77%,2019年其需求量为232.6 亿张。销量方面,2020年3月至2021年3月,全棉时代位居淘宝全网销售额*,占比50.1%,品牌优势比较明显。

当然,棉柔巾也有缺点,比如有点小贵。某电商平台上,目前100抽*18包的全棉时代洗脸巾价格在270元左右,相比毛巾、纸巾等替代品,价格仍不够亲民,这在某种程度上可能会限制其市场规模。从上图也可以发现,近年来棉柔巾的市场规模增速在逐年放缓,其未来几年能否继续保持高速增长,需要打一个问号。

除了棉柔巾这个大单品之外,“全棉时代”卫生巾去年收入4.2 亿元,占消费品业务11.8%;婴童业务(含婴童用品及服饰)实现收入 6.5 亿元,占消费品业务 18.3%,以上都属于营收占比较大的产品。

总体来看,在稳健医疗的行业背景“背书”下,其健康生活消费品板块的品牌优势比较明显,特别是核心单品棉柔巾,市场地位和发展前景都可圈可点。当然,美中不足的是,近年来全棉时代缺乏新品爆款,线下门店的开拓也不尽如人意,品牌宣传事故不少,这都是公司需要提高的地方。

而对于投资者来说,更为担心的恐怕就是稳健医疗跌跌不休的股价,甚至有投资者担心会跌破发行价。那么,资本市场又是如何看待这家“双轮驱动”的公司呢?

/03/

疫情泡沫消解

消费股概念回归

早在2005年,稳健医疗曾登陆纳斯达克,但因为估值低等原因,2012年12月公司从美股私有化退市。

此后,2017年,稳健医疗曾谋求在A股上市,但其IPO在同年被否。直到去年9月,稳健医疗终于登陆A股创业板。招股说明书中,稳健医疗称公司是一家以“棉”为核心,通过“winner稳健医疗”及“Purcotton全棉时代”两大品牌实现医疗及消费板块协同发展的医疗健康企业。

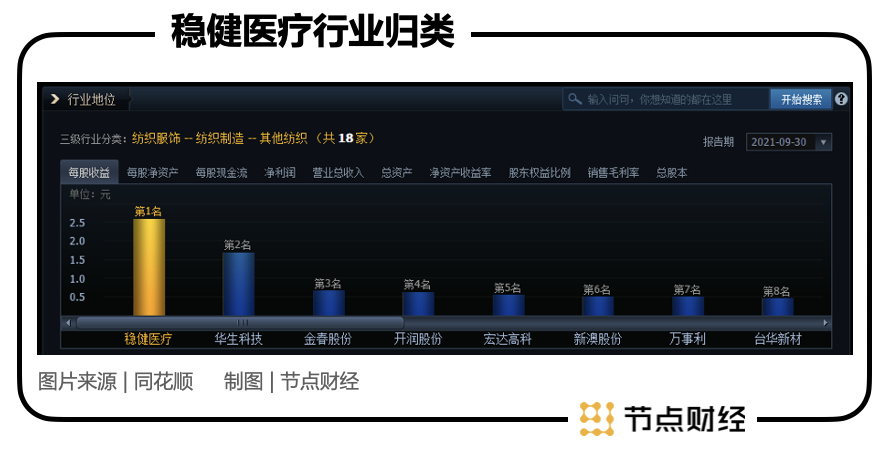

但是,在疫情爆发之前,券商基本都是将稳健医疗列入纺织消费板块,而不是医疗器械耗材板。目前在同花顺的行业归类中,其仍然被放在纺织制造之下。

这种归类,一定程度上反应了资本市场对于稳健医疗的真实看法。

但是,疫情的爆发,又让此前退居次席的医用敷料板块再度崛起,在此期间,稳健医疗登陆A股,上市之后股价一路飙升至215.78元/股的高位。作为疫情受益股,股价大涨并不难理解。但是,随着疫情管控趋于常态化,股价中的泡沫早晚要被挤破。

今年2月份以来稳健医疗股价的大幅下跌,其实也是一个挤出疫情泡沫的过程。

这个过程,当然也伴随着稳健医疗的业绩变动。

据稳健医疗最新发布的三季报,今年前三季度,稳健医疗总营收为58.2亿元,同比下降38.89%,净利润为11.04亿元,同比下降64.95%。

由于2020年的基数过高,稳健医疗的业绩出现下滑不难理解。其实,如果比较2019年同期,其营收增长了约87%,净利润增长了约173%。从这个角度看,稳健医疗整体业绩增长还算可以。

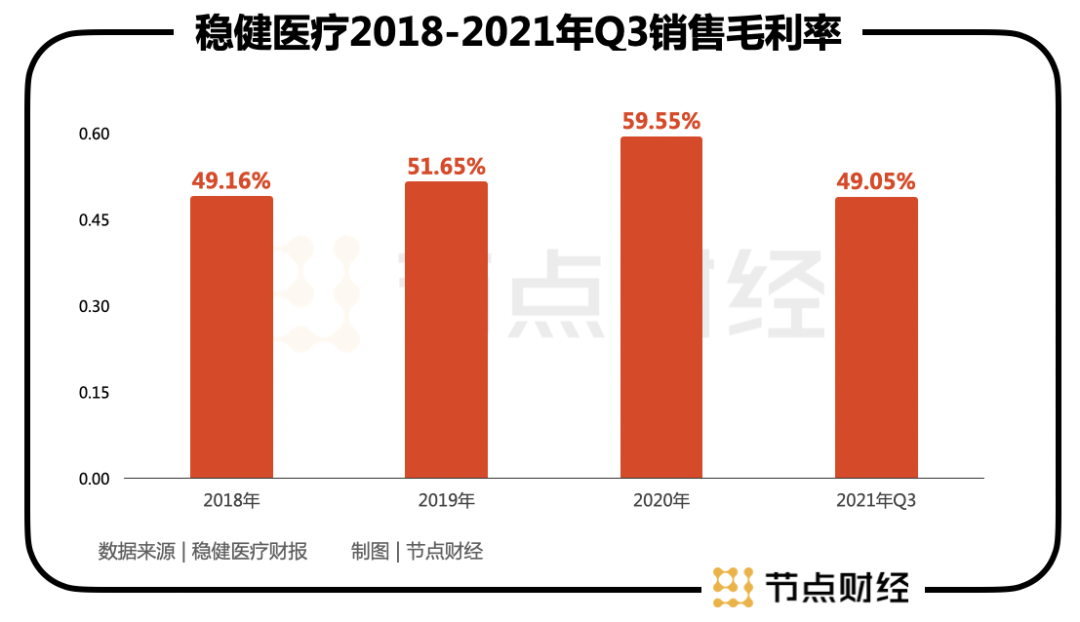

但是,需要注意的是,今年前三季度稳健医疗的毛利率只有49.05%,创下了2018年以来的新低。而出现这种状况,除了疫情因素外,也与公司销售费用逆势增长有关。

说到稳健医疗长期处于20%-30%的销售费用率,就更符合一家消费品公司的“人设”了。这种类型的公司在广告宣传、运费及电商、代理渠道佣金等方面往往需要有大量支出。

投资机构将稳健医疗列入消费品板块,而非医疗耗材板块,从销售费用率来看也非常合理。而从近半年来的券商研报可以发现,机构对稳健医疗的这一定位相当坚定。

可能有不少投资者因为公司没有标上医疗股这一高估值标签愤愤不平,完全没必要,看一看奥美医疗、振德医疗的低迷表现,以及半年来没有一份券商研报的状况,就该庆幸稳健医疗走了“全棉时代”的消费品路线。后者半年内有近40份券商研报给出了买入或增持的评级,资本更青睐哪一面很明显。

其实,在疫情爆发之前,作为一家消费品公司,稳健医疗2015年之后的ROE(净资产收益率)均处于18%以上,应当算是质地不错的公司。

但是,目前稳健医疗25倍左右的动态PE,对于一家消费品公司来说,虽然算不上太高,但肯定也算不上有多低。而在三季报之后,多家券商研报给出的估值区间,也多在25倍上下徘徊。

从今年8月之后,稳健医疗的股价就基本处于横盘状态,疫情对股价、业绩带来的影响,正在逐步适应和消解。随着后疫情时代公司褪去“口罩股”的外衣,重回消费股定位,其估值有望迎来新的调整。而向上还是向下,就需要公司用更有参考价值的业绩来说话了。