近期,中式快餐连锁品牌老乡鸡谋求上市的消息引来关注。据公开消息,老乡鸡已于今年9月底与券商签订上市辅导协议,正式冲刺深交所主板IPO。如果老乡鸡成功上市,或将成为国内中式快餐*股。

今年可以算是餐饮企业奔赴上市的大年,在新消费赛道火热的前提下,捞王、绿茶、老娘舅等餐饮企业均在冲刺上市。

但硬币的另一面,是已经上市的餐饮企业,情况却不太乐观。

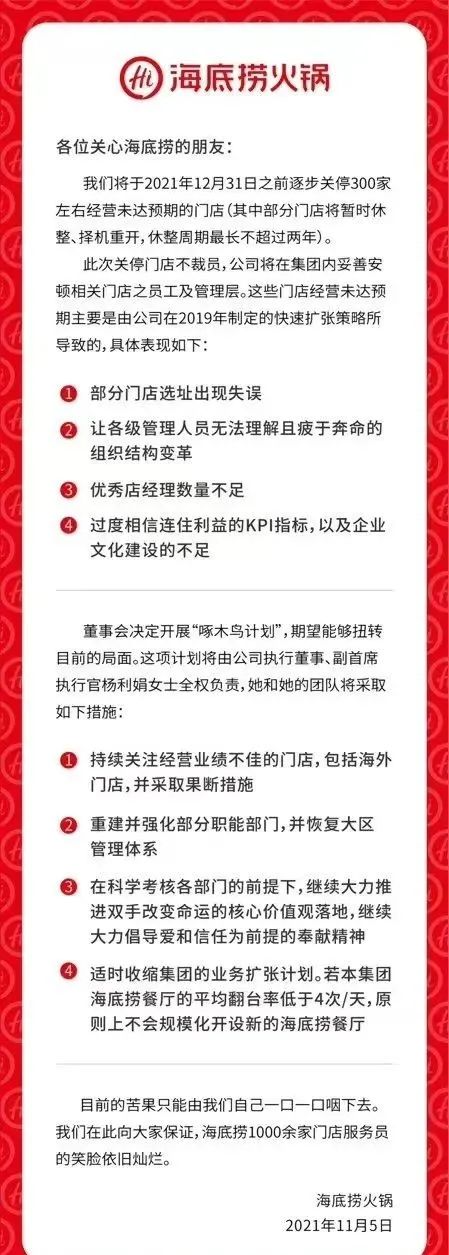

近期,海底捞发布了缩减门店的公告,要在今年年底前缩减300家表现不佳的海底捞门店。海底捞表示,“目前的苦果只能由我们自己一口一口咽下去”。

相比刚上市时候的风光,海底捞目前的表现大不如前。截止发稿,海底捞的股价跌至21.75港元/股,市值为1187.33亿港元。股价相比今年2月的峰值85.75港元已跌近70%,市值也蒸发了约四分之三。

海底捞公告,图源海底捞官方微博

不可否认,走向上市是一件值得庆祝的事,但上市对于企业来说是机遇更是挑战。如今,海底捞、呷哺呷哺等餐饮上市企业都面临着翻台率下滑、净利润下降、股价下跌等问题,走向了“下坡路”。

在餐饮这片红海市场中,即将上市的“老乡鸡们”自然也会面临着相似的问题。

对于“老乡鸡们”来说,想要在资本市场讲出一个好故事并非易事。更重要的是,如何避免走“海底捞们”的老路,这也是“老乡鸡们”在上市后值得关注的问题。

“老乡鸡们”正在扎堆上市

在新消费赛道大热的今年,餐饮行业的各个细分赛道,都有选手在冲刺上市。

此次冲刺上市的老乡鸡,是一家中式快餐连锁品牌,起家于安徽,其前身是“肥西老母鸡”。老乡鸡公开数据显示,2019年在全国有800家直营店,2020年宣布进入北上深杭,目前在全国拥有1000多家门店。

去年疫情期间,老乡鸡因董事长束从轩手撕员工联名信的视频走红,播放超千万。据天眼查显示,老乡鸡仅在2018年获得了一笔2亿元投资,由加华资本投资。

几乎在同一时间,另一家中式快餐品牌老娘舅也被爆出准备上市的消息。在浙江证监局披露的辅导备案公示文件中,其计划在国内上市。据老娘舅官网显示,目前门店数达到了300多家,主要分布在浙江、江苏、上海和安徽等地,其中,浙江省内超210家、江苏省内超130家。

去年疫情黑天鹅事件的影响下,餐饮行业受到重创。或许在疫情大考中,餐饮企业意识到了资本的重要性,曾经不看重资本的他们,此时或许更希望通过上市融资获得一笔可观的资金,帮助自身抵御各种不确定性风险。

而在上个月,资本市场更加热闹。据连线Insight观察,除了二次提交招股书的绿茶餐厅,米线品牌谭仔国际、主营鸡肉调理制品的春雪食品已然率先上市。

整体来看,“老乡鸡们”选择在这个时间上市是有原因的。除了消费环境大好的外界因素,“老乡鸡们”自身也发展到了一定规模。具体而言,有的上市是为了寻求资本的帮助进行门店扩张,有的是想要通过上市提高品牌知名度。

据连线Insight不完全统计,老乡鸡有将近1000家门店领跑中式快餐赛道,谭仔国际是中国香港亚洲粉面专门店数量的*位,捞王则以136家门店成为粤式火锅市场的*名。

各个冲刺上市的餐饮企业,其实背后都有着自身的考量。

对于二次提交招股书的绿茶来说,在今年上半年营收“扭亏”的同时,趁热打铁冲击上市或能为其带来更多的资金用在供应链打造、新品研发、品牌营销等领域。

而在“资本都爱嗦粉”的利好下,湾仔国际选择上市也能顺势获取更多的机会。据湾仔国际招股书显示,谭仔国际上市筹得的金额将用来在中国香港、大陆、新加坡等地扩张门店使用。

无独有偶,今年9月提交招股书的火锅品牌捞王上市也有类似的扩店计划。据捞王招股书介绍,此次募资所获金额,除一部分用于建设2号中央工厂,另一部分将用于开设新餐厅。与此同时,捞王还将通过进驻商超、便利店增强其线下零售的布局。

登陆资本市场,意味着真金白银的涌入。在新消费大热的环境下,资本的入局对于“老乡鸡们”在门店扩张、技术投入等领域都有着肉眼可见的帮助。

对于餐饮企业来说,此番热钱涌入的场景并不多见。今年以来,无论是米粉、面条、资本对餐饮企业的押注可谓“遍地开花”。据前瞻经济学的相关统计显示,截止到2021年8月,餐饮全行业投融资事件达86起,总投金额为439.1亿元,超过2020全年的两倍。

更重要的是,餐饮企业对于资本的态度似乎也发生了改变。以前很多餐饮企业凭借连锁、加盟的模式便能赚得盆满钵满,不愿意资本介入导致其失去主动权。但看到因疫情导致的关店潮后,改变传统连锁思维,寻求融资、奔赴上市或许是餐饮企业稳定发展的有力手段。

总体来看,餐饮市场存量大、资本涌入等因素推动了餐饮扎堆上市的步伐。虽然上市意味着餐饮企业可以拥有资本的力量,但也代表着将面临着更大的考验。

餐企上市的故事好讲吗?

餐饮行业从来不缺新宠,资本市场亦是如此。

纵观已经上市的餐饮企业,海底捞、呷哺呷哺的故事并不好讲。在“一年红火两年降,三年四年换行当”的餐饮界,“老乡鸡们”准备好了吗?

餐饮的细分赛道里,米饭作为刚需品类,入局的企业纷繁复杂。前有登陆美股的乡村基,后有即将上市的老乡鸡和老娘舅组成的头部阵营,还有犟骨头、南城香、和合谷以及获得1.5亿融资的猪角·闽南猪脚饭等众多中式快餐品牌。

从养鸡大户到千店餐饮,从安徽走出全国,并冲刺上市,老乡鸡能众多品牌中跑出,具备一定实力。

在门店标准化上,老乡鸡采取“店开到哪里,中央厨房就建在哪里”的方式。老乡鸡董事长束从轩曾对媒体坦言,加工一道菜的火候和时间、抹布如何摆放和清洁等会统一培训。截止目前,老乡鸡拥有1000多家门店,此外据老乡鸡官网显示,老乡鸡已经开放了加盟模式并在内测阶段。

与此同时,受去年疫情对线下餐饮的降维打击,老乡鸡注意到外卖对品牌的重要性。据未来消费报道,截止去年8月,老乡鸡线上外卖增长了41%。

更值得一提的是,在海伦司小酒馆爆红后,老乡鸡也做起了“餐+酒”的生意。去年,老乡鸡在深圳开出首家酒馆,这家店在原来自选现炒快餐基础上,融合了酒吧功能。

据老乡鸡官网介绍,该店实行全时段经营,包括早餐、午餐、下午茶、晚餐、酒吧等场景。事实上,这是老乡鸡在门店经营上的考量。多场景功能的打造一方面可以提高门店坪效,另一方面也可以吸引不同种类的消费者。

但在酒馆赛道,已经有海伦司、二麻等专门的酒类企业。而且酒馆成为了资本的新宠,但“跟风复制”带来的同质化则是企业们需要避免的问题。

除此之外,门店经营成本的提高也不容忽视。据老乡鸡官网介绍,上述门店采用了电子屏、红磨石、樟子纸的装修,并且将营业时间调整为早上十点到凌晨两点。未来,老乡鸡多场景的营收能否赶上门店经营成本的提高,以及它能否讲好“中餐+”的融合故事,还不好说。

在整个餐饮行业,除了米饭快餐赛道外,今年大火的面食赛道和一直沸腾的火锅赛道都是资本关注的对象。相比于难打造标准化的中餐来说,面食和火锅则需要打出差异化。这其中,捞王和谭仔国际的出现,打破了赛道格局。

如果说米饭是刚需,那从市场份额上看,火锅便是我国餐饮界的*大品类。根据弗若斯特沙利文数据显示,去年中国内地的所有菜系中,火锅占据的中餐市场份额*,达到14.1%。而在这片红海市场,海底捞、呷哺呷哺始终领跑,随着捞王、巴奴、周师兄等新玩家的入局,竞争变得更加焦灼。

捞王的出现,打破了原有的市场格局。如果捞王成功上市,它将成为继海底捞、呷哺呷哺之后的第三个上市的火锅企业。

为什么是捞王?在川味火锅相对饱和的情况下,定位粤式火锅的差异化是捞王弯道超车的关键。

相比于重麻重辣的川味火锅,主打胡椒猪肚鸡的捞王强调的是汤底熬制,迎合了消费者健康饮食的心理。此外,在菜品上,“捞王三宝”胡椒猪肚鸡、双腊煲仔饭和马蹄竹蔗水,也因特色的食材打出了差异化。

值得关注的是,从捞王招股书可以看到,2020年捞王营收为11亿元,占据0.3%的市场份额,在整个国内火锅餐厅市场中排行第四。而市场份额提升的背后则是门店的快速扩张。目前捞王在中国中国内地开设了135家连锁自营餐厅,按近三年的扩张总数看,捞王是国内粤式火锅增速最快的一家。

而从开店之际就定位年轻顾客群体的捞王,一直走的是高端路线。300-700平方米的大店、开设在高端商场,是捞王的标志。2018-2020年以及2021年上半年,捞王的客单价分别为120.3元、123.7元、128.1元及123.9元。同期海底捞的客单价则为101元、105元、110元及107元。

品牌策略上,捞王在捞王锅物料理的基础上,又推出了锅季及捞王心灵肚鸡汤两大品牌。其中,锅季主打迷你火锅,捞王心灵肚鸡汤强调快餐属性。

事实上,随着众多新品牌的入局和消费者对品牌的忠诚度越来越低,仅靠一个品牌打天下的时代已经过去。即便像海底捞这样的头部,也避免不了翻台率下降、净利润下滑的现象。

为了避免走“前辈”的老路,为了留住消费者,占领更多的市场,捞王需要通过多个品牌共同发力。

不同赛道的公司,也都有着自己的故事。

在面食类赛道中,谭仔国际在香港面食领域位居*。在毛利率上,2020财年谭仔国际的毛利率高达73.2%,为香港快餐上市企业(大家乐、大快活、太兴、翠华)中最高。

疫情期间,谭仔国际及时做出调整发力外卖业务。据谭仔国际招股书显示,外卖业务贡献的收入由2019财年的3.21亿港元,增长至2020疫情之年的4.65亿港元,而今年前三季度更是飙升至6.18亿港元。

从这些点来看,毛利率高意味着谭仔国际有更多的资金花费到供应链、门店标准化的打造上;而疫情之下,顾客消费习惯由堂食转为外卖,加力发展外卖也有助于拓宽餐厅的营收渠道。

将香港车仔面和湖南的麻辣口味融合,谭仔国际在米线赛道中讲出了新的故事。

明显的问题是,虽然谭仔国际在香港市场的米线*,但在大陆市场,谭仔国际仅在深圳有三家店。再加上大陆市场螺蛳粉、湖南米粉、广西米粉等众多细分米粉已经蚕食大部分市场,谭仔国际想要在大陆市场占据一席,并非易事。

整个餐饮市场,目前已经进入白热化的竞争。对于餐饮企业来说,仅靠单一品牌很难撑起高额的利润,也面临着被消费者“吃腻”的风险。显然,已经上市的企业都在拓宽自身品牌,试图切入新领域。

徘徊在上市门前的“老乡鸡们”,也需要加强自身实力,避免走前辈们的老路。

海底捞跌跌不休,

“老乡鸡们”如何避免“海底捞式”困境

一边是海水,一边是火焰,似乎用这句话来形容如今的餐饮市场再合适不过。

当众多品牌在一级市场厮杀时,二级市场餐饮品牌的日子却不好过。“中餐之光”海底捞、“小火锅*股”呷哺呷哺都面临着前所未有的困境。

11月5日,海底捞发布公告表示,将在12月31日前逐步关停300家左右经营未达预期门店,其中部分门店将暂时休整、择机重开,休整周期最长不超过两年。

谈及原因,海底捞在公告中表示,由于部分新开门店选址不合理、内部组织架构变革让各级管理人员“无法理解且疲于奔命”、优秀店经理数量不足、过度相信“连住利益”的KPI指标,以及企业文化建设的不足因素导致关店。

和海底捞“同命相怜”的呷哺呷哺,也采取了关店策略。根据呷哺呷哺的半年报显示,今年上半年亏损4992万元,预计关闭200家亏损门店。

现在看来,困扰海底捞的最主要问题是,业绩不断下滑和疯狂扩张的开店速度严重不对等导致。

作为餐饮行业的重要指标,海底捞的翻台率已经在2018-2020年连续三年下滑,分别为5.0次/天、4.8次/台、3.5次/台。2021年上半年更是低至3.0次/台,这甚至低于去年同期的3.3次/台。

据2020年财报显示,2020年,海底捞门店数净增长530家至1298家,其中新开门店544家,这些新开门店翻台率表现更差,截至2021年上半年,仅为2.3次/天,而去年同期为2.4次/天。

殊不知,如今的火锅赛道早已不是当年那般蓝海,头部玩家正在红海厮杀,中腰部玩家也强势围攻。海底捞新开门店的翻台率、营收都在下滑,无疑为整体下行的海底捞带来负担。正如海底捞CEO张勇直言,“我对趋势的判断错了(扩店计划)......现在看确实是盲目自信”。

另一方面,强调“保姆式”服务的海底捞也因迟迟出不来新爆品而吸引力降低。相反的是,菜品缺斤少两、菜价不断升高、食品安全问题时有发生,即便是拥有1500家门店,海底捞的表现也大不如前。今年以来,海底捞股价一路走跌,近期甚至呈现加速下跌态势。截至目前,海底捞股价年内已跌去70%,市值蒸发超过3500亿港元。

要知道,作为首批上市的餐饮企业,海底捞和呷哺呷哺一度成为行业标杆。而纵观两家的发展历程,从被资本看好、疯狂扩张,到如今股价“跌跌不休”、缩减门店,菜品难出爆款等问题频现,从“神坛”跌落的海底捞和呷哺呷哺,为即将奔赴资本市场的“老乡鸡们”亮起了警示灯。

在很多人眼中,餐饮是个门槛很低的行业,但要想做出差异化则是最难的。尤其在我国南北跨度很大的国情下,想要在迎合整体国人口味,并打出差异化,对于“老乡鸡们”“海底捞们”来说都是一个很大的挑战。

毕竟,地域的限制带来的便是门店布局的失衡。2020年报中,呷哺呷哺重点提到因门店大部分集中在北方地区营运布局失衡。2021年将集中开发华东、华南市场。未来三年内,华南将是呷哺呷哺扩张的重点地。

据36氪报道,去年大力布局下沉市场的海底捞,也面临下沉市场回报周期短的难题。

老乡鸡在走出安徽之前,曾面临地域性差异的难题;强调粤式火锅的捞王,因粤式口味的小众化,也面临向北扩张受阻的问题。

为了打破地域限制,老乡鸡选择在口味上入手。从老乡鸡的菜品上可以看到,不仅有安徽特色的肥西老母鸡汤,还有梅菜扣肉、剁椒鱼头等符合其他地区口味的菜品。

捞王也在红汤火锅市场开始了新的开店尝试。据连线Insight了解,目前捞王在重庆铺设了4家门店。将触角伸到另一个细分品类中,捞王想要突破地域限制的心愈发明显,但效果如何还要时间给出答案。

换言之,想要形成千店、万店规模,“老乡鸡们”还有很长的路要走。

还有一个明显的问题是,餐饮赛道用户忠诚性低是常态,因吃腻而尝鲜是再正常不过的事。“老乡鸡们”上市后,也需要通过多品牌的策略留下消费者。

昔日的网红餐厅绿茶,如今因为消费者的流失,致其翻台率逐年下降。据招股书显示,绿茶翻台率也已经从2018年的3.48次/日下降到今年上半年的3.32次/日。

相比之下,同期九毛九旗下品牌太二酸菜鱼的翻台率为3.7次/日。究其原因,单一品牌的绿茶已经出现了品牌“老化”的现象,近几年未能有网红菜品和口味。显然,消费者不买账,翻台率下滑也是无可奈何。

可以看出,翻台率似乎是餐饮企业必须要面对的问题。“老乡鸡们”也难以避免。等待上市的捞王也面临翻台率下降的问题。根据捞王招股书显示,翻台率已经从2018年3.1次/天下降到2021年上半年的2.4次/天。

想要在一片红海中保证自身翻台率,“老乡鸡们”则需要在门店选址、供应链打造、服务质量、食品安全等方面进行比拼。

而在资本看重的规模化、供应链和数字化上,“老乡鸡们”还需要参考海底捞等“前辈”。像海底捞这类头部企业,纷纷布局上游供应链。以海底捞的蜀海体系为例,可提供包括肉蛋菜奶等全品类覆盖,SKU数超过 10000+个,采购成本较同行低15%左右。而呷哺呷哺则选择自建生产基地、自建物流体系、签约农业合作社。

正如上文提到的,老乡鸡通过养殖基地、中央工厂完成在供应链上的布局。此外,捞王也加紧了供应链的建设。根据据捞王招股书可知,在此前的1号中央工厂基础上,本次IPO所融资金的一部分将用于建设2号中央工厂。

实际上,在被资本看好之前,餐饮是个资本率极低的行业。根据证监会和港交所的分类,中国A股市场的餐饮企业仅有3家,港股有46家。但从整个市场规模来看,中国餐饮行业年收入在五万亿左右。

这十年被行业看做是中国餐饮“*的十年”。无论是面条、炸串、酒馆都成为被资本看好的生意。从起初不被看好,到如今的热钱涌入,餐饮企业和资本也迎来了“互相奔赴”的时代。

但需要注意的是,餐饮行业的低门槛决定了它的可替代性。当资本热情褪去,餐饮便会回归到餐饮行业竞争的本质,即品类差异化、品牌口碑、管理服务等核心竞争力上。

在谈及餐饮企业资本化热潮时,番茄资本创始人曾在接受读树一帜的采访中表示,“接下来既是*的十年,又是最后的十年。”

已经抓住上市窗口期的“老乡鸡们”,迎来了一个好时代,但上市也只是一个开始,资本市场会用脚投票,谁才是真正受消费者欢迎的玩家。