海底捞“断臂”求生。

上周五刚宣布将在年底前关闭300家店的海底捞,今日股价却出现了反转式大涨,盘中一度涨超9%,截至11月8日收盘,涨幅收窄至4.75%,报每股22.05港元。

“现在是不是已经到了最差的时候,对于长期跟踪这家公司的朋友,是不是出现了不错的机会?”在雪球评论区充斥着的类似评论,某种程度解释了海底捞关店却股价反涨的原因。

相比上市时的高光时刻,海底捞如今的市值已接近腰斩。以开盘价计算,海底捞今年以来股价下跌66.5%,市值已蒸发2323亿港元。

从开店速度来看,2019年海底捞新开门店308家,2020年新开544家。在餐饮行业普遍回暖的2021年,海底捞在半年时间里新开299家,目前达到1597家。然而“火锅*”如今陷入扩张窘境,业绩未达到预期,仅仅选择关店,还不足以将其从中拯救。

年底关店300家

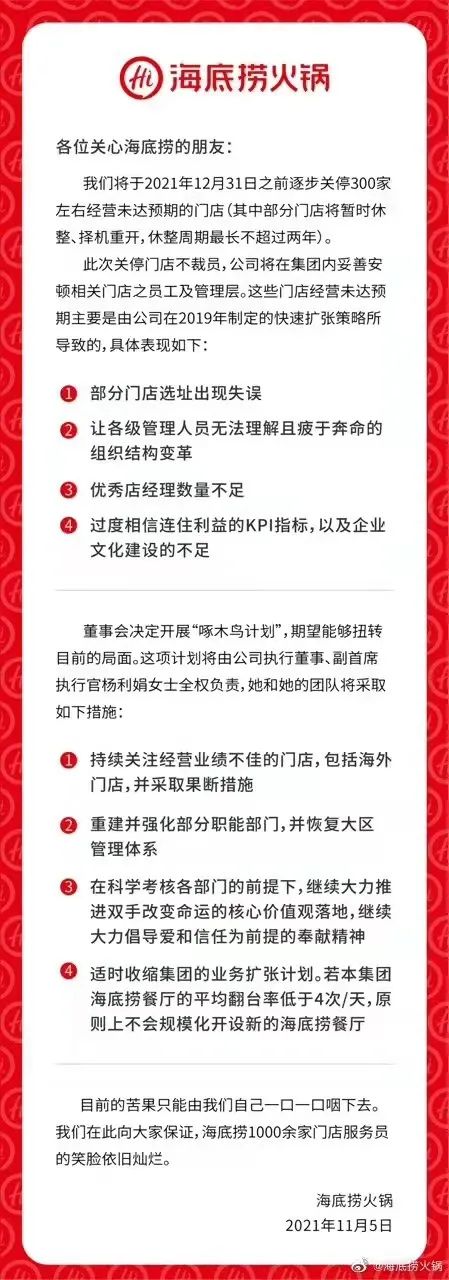

根据公告,海底捞宣布在2021年12月31日前逐步关停300家左右经营未达预期的门店,其中部分门店将暂时休整、择机重开,休整周期最长不超过两年。

从海底捞的规模和营收增长来看,今年上半年,海底捞拥有1597家门店,半年时间新开299家,总营收为200.94亿元,同比增长105.9%。

对菜品更新和会员体系不断投入,海底捞偶尔也因为“在海底捞过生日”、“海底捞美甲”等贴心服务登上微博热搜,可见海底捞在消费者心中的存在感仍然不低。

作为营收主要来源,将近1600家门店为何成为“累赘”?从海底捞最近三年的业绩来看,虽然门店数量增加让营收大涨,然而单店经营能力不及预期,从翻台率和投资回报时长来看,关店成为了必然的选择。

2019年,海底捞开出门店768家,全年营收为265.56亿元。2020年,在疫情影响下,海底捞逆势新开544家门店,规模达到1298家,推动营收上涨至286.14亿元。

锁定百元以上的价格带,海底捞开始将重心转向更多二、三线城市,这些地区的门店规模,相比两年前都实现2-3倍的增长。虽然快速开店创造利润,但单店盈利能力并未有效地提升。

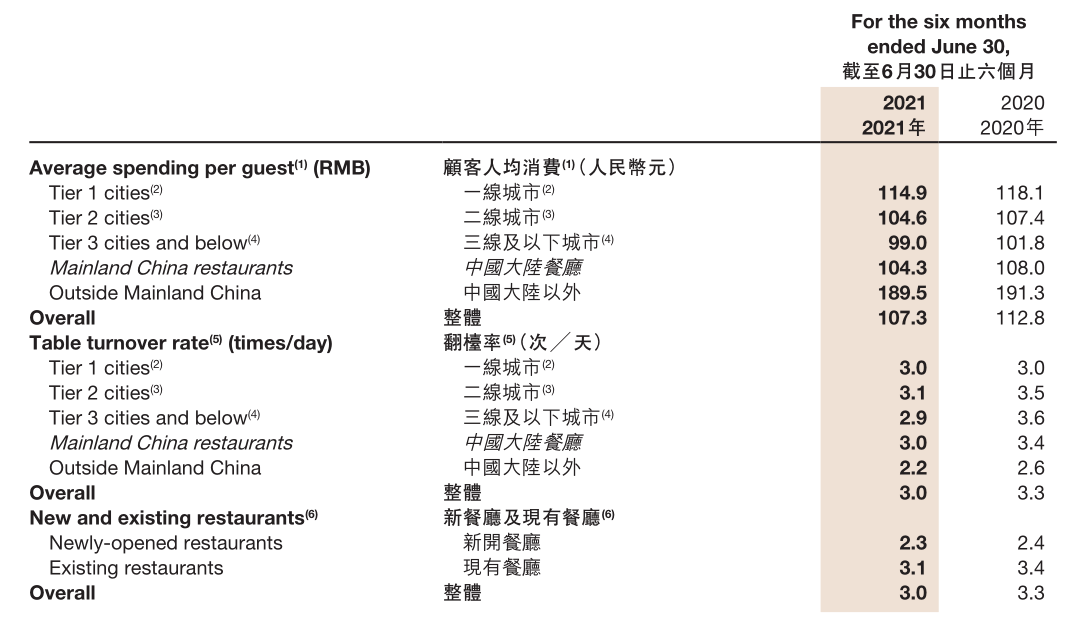

在翻台率这一指标上,2019年门店的翻台率为4.8次/天,2020年下滑至3.5次/天。到今年上半年,近1600家海底捞门店,平均翻台率只有3次/天,同店日均销售额也从上一年的8.72万元,降至8.48万元。

(海底捞2021年中期报告)

净利润方面,一路狂奔的海底捞,也未能恢复到疫情前的水平。2021年上半年,海底捞实现利润9650万元,在2020年*谷时期,海底捞同期亏损9.65亿元。相比处在上升态势的2019年,上半年就盈利9.12亿元。

密集开店反而稀释了门店的经营能力,成为张勇口中的“对趋势的判断错了”。如果关闭300家门店,海底捞的规模仍然在1300家左右,单店盈利水平仍然需要验证。

对于海底捞这种偏重服务属性的餐饮品牌,在不裁员的情况下,高昂的人工成本,意味着海底捞的远忧将持续存在。从财务数据来看,海底捞的员工成本在今年前6个月上升到71.62亿元,同比增长了75.8%,占到了营收约35%的成本开支。

*受益的是,扩张带来的原材料成本占总营收的比例下降,由44.5%下降到目前的42.3%。

何时走出困境

海底捞在2020年底实现扭亏为盈,已经走过去*谷的时期,不过当下还是要为此前激进的扩张策略买单。

海底捞在公告中表示,之所以在今年大规模选择关店,原因在于门店选址、人员管理、KPI考核不合理等因素,最后总结为一句“目前的苦果只能由我们自己一口一口咽下去。”

作为火锅行业的头部品牌,海底捞能够成功占领用户心智,一方面在于把菜品、口味和消费场景做到标准化,另一方面在于从体验层面给到顾客人性化的服务,从而得以增加消费者对品牌的认知度。

此外,相比其他火锅餐饮品牌,海底捞真正的护城河是在于供应链,早在2011年,海底捞就成立了蜀海供应链,覆盖销售、研发、采购、生产等全链条。在满足自身运营的情况下,蜀海供应链还服务于其他连锁餐饮和零售企业。

海底捞的另一个王牌则是颐海国际,提供从火锅底料、火锅蘸料到中式复合调味品等全品类,如今颐海国际也成为上市公司,目前市值接近462亿港元。根据海底捞的财报,今年上半年,调味品和食材销售业务为海底捞贡献了2.1亿元的营收,同比增长15.4%。

除了做副业,海底捞还以供应链优势和品牌资源,孵化出众多子品牌,开面馆和小酒馆,和火锅形成差异化,包括主打面食的十八汆、捞派有面儿和佰麸私房面等,价位普遍在10-20元。今年8月,海底捞开出“Hi捞”小酒馆,电商平台也上架了啤酒、气泡果酒等酒水饮料。

从疫情后餐饮行业的自救策略来看,逆势开店几乎是头部餐饮品牌的共识。例如九毛九在今年上半年新开58家店,目前达到419家门店;呷哺呷哺在半年时间新开49家店,目前达到1226家。不过即使换来营收增长,各家的翻台率,仍然较年初出现不同程度的下滑。

与之相比,翻台率稳定在3以上,同时客单价高于其他餐饮品牌,海底捞还是守住了相对优势。例如呷哺呷哺,今年上半年的翻台率为2.3,人均消费在62元左右。九毛九最核心的品牌太二,翻台率在3.7,人均消费不到80元。而海底捞在目前翻台率为3的情况下,客单价能达到百元以上。

第三方数据显示,预计2021年,中国火锅行业的市场规模将达到4998亿元。火锅也一直在中式餐饮行业占据*的市场份额,达到13.7%。除了主流的川式火锅,火锅行业还诞生了以高端服务为特色的海底捞、主打酸菜鱼的太二、以毛肚为卖点的巴奴火锅等品牌。

高毛利、易于标准化和连锁化的特点,让火锅成为消费群体最广的餐饮品牌,也令其成为资本争相注入的赛道。

包括今年8月完成A轮亿元融资的重庆火锅品牌周师兄;还有川式火锅品牌巴奴火锅,在今年6月传出将完成超5亿元融资,此前在去年3月获得近亿元融资。

不过竞争激烈的火锅行业,存活已经越来越难。数据显示,2016年和2019年成立的火锅餐饮企业倒闭率分别约为50%和30%,有半数左右的火锅餐饮企业活不过5年,约3成的火锅餐饮企业在两年内倒闭。

而曾经的火锅*海底捞,经过迅速扩张之后,目前也表现得更加谨慎。海底捞此前表示,若海底捞餐厅的平均翻台率低于4次/天,原则上不会规模化开设新的海底捞餐厅。

如今的火锅行业已经难以一招鲜吃遍天,不断有追求品质和打造差异化卖点的品牌在涌现,分散消费者的注意。作为行业老大哥的海底捞,也需要不断拥抱变化、做出调整,如今试错后重整步伐,大概也是转型路上的必经之路。