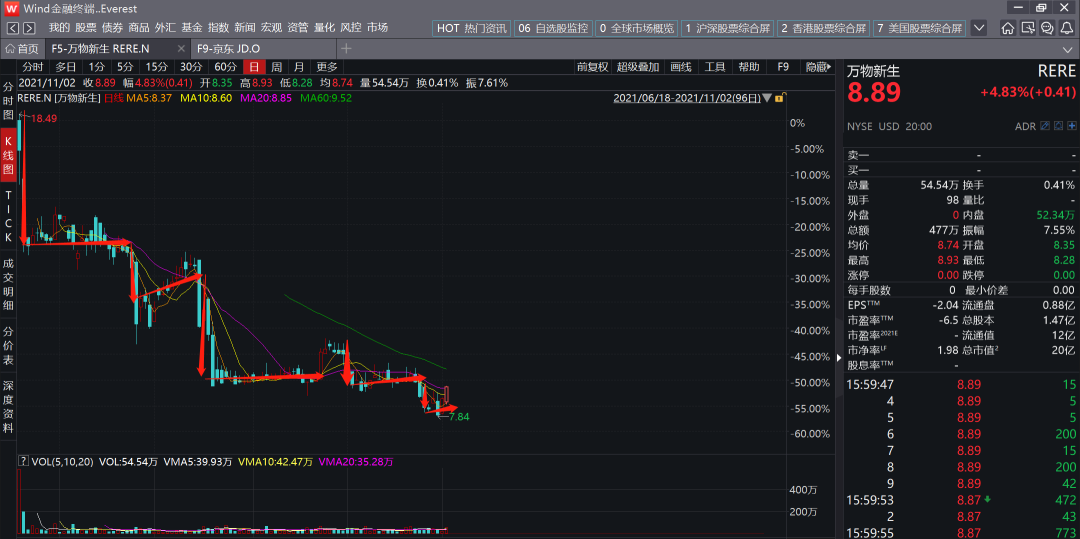

有“中概股ESG*股”和“3C二手电商*股”双重诨号的万物新生(爱回收,NYSE:RERE),上市不足半年,股价已经画出了一个又一个“L”。

当初上市的时候大家看到的ESG风口概念,线上下货源+TOB&TOC的模式闭环,还有豪华的股东阵容以及大股东京东加持,似乎都不太好使。

万物新生怎么了?我来讲一些市场未曾说过的逻辑。

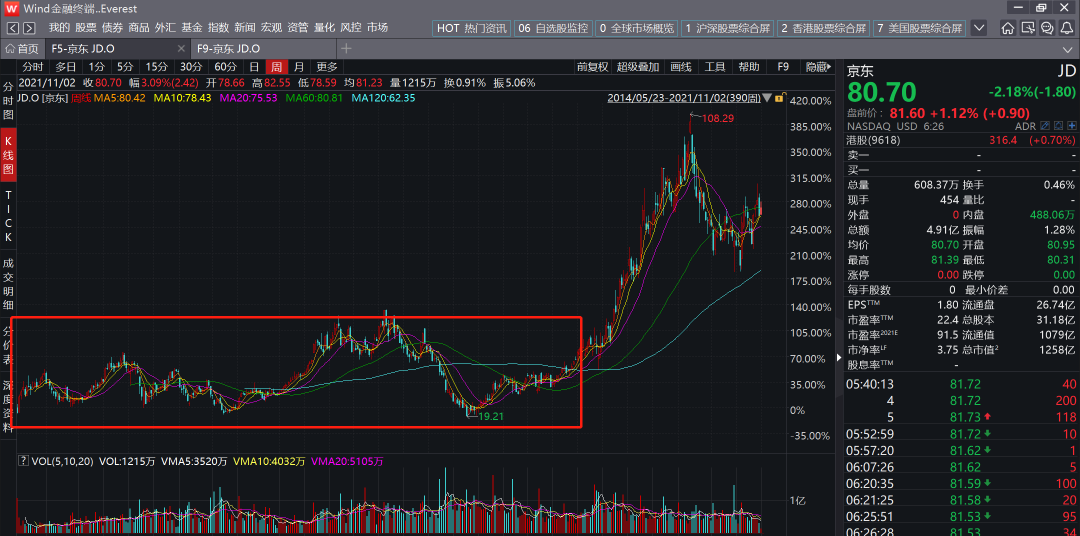

图:万物新生股价,来源:Wind

回归商业模式的本质,二手货与一手货差异*的地方在于:价格弹性大很多,价差是现阶段二手电商生意的核心。

卖价有两条红线,一是二手货的心理折价,二是二手货的瑕疵折价,没法无限制的往上提。而回收价,往下压的空间很大。因为对于消费者来说,闲置是0,卖二手是1,0和1之间的差距可以无穷大。且闲置物品还占地儿——受制于人均32平米的住房套内面积,少一点杂物就多一点空间。

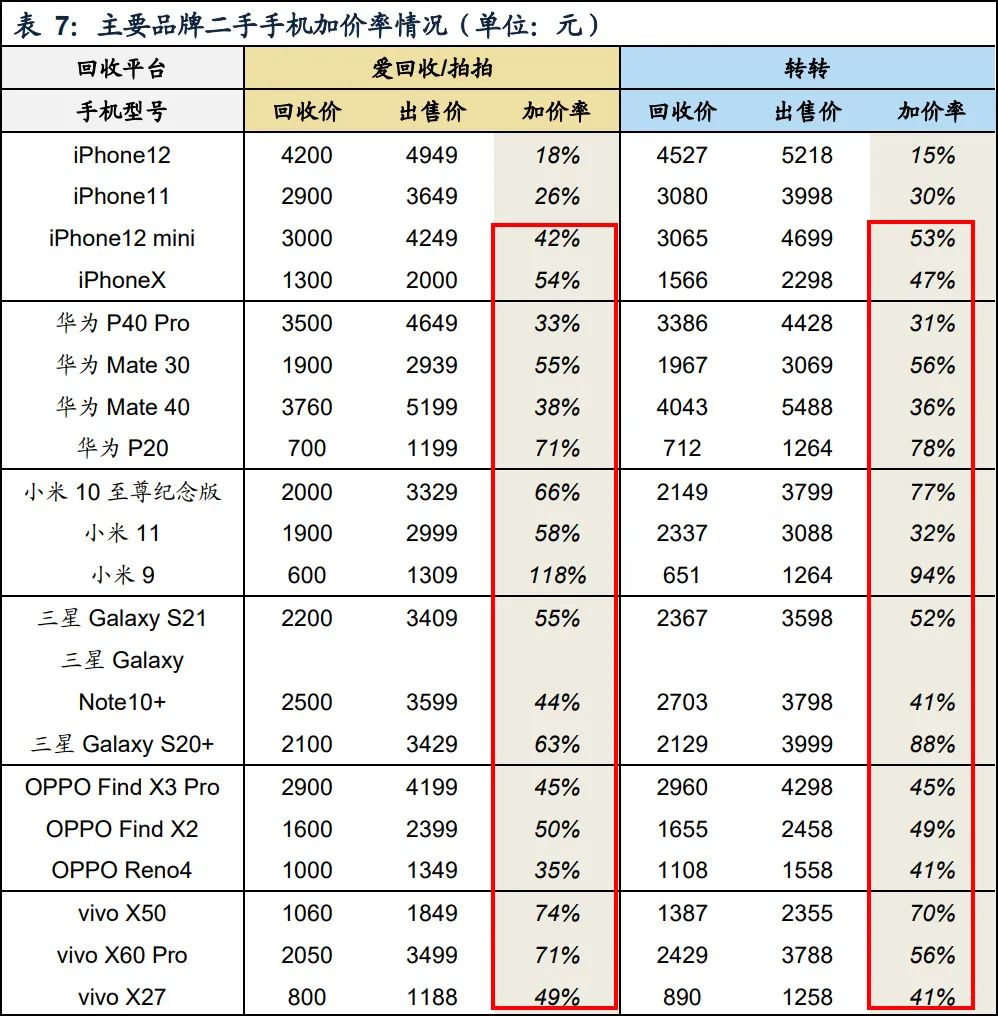

以手机回收为例,传统渠道的加价率可以高达60%-80%,就是说2000元收的手机,能够3500元卖出去。相对来说iPhone会低一点。

那么像万物新生(旗下爱回收/拍拍)、转转等二手电商对行业的改造有多大呢?我们直接来看数据。根据广发证券对主要品牌二手手机销售情况的研究:

爱回收/拍拍的加价率中位数为52%,刨掉近两代iPhone后为55%。转转的加价率中位数为48%,刨掉近两代iPhone后为51%。

图:手机加价率,来源:广发证券

审视二手电商与传统渠道的数据,万物回收的加价率相对要低一些,但并不是效率有多大提高,而是背后有资本加持,2021年二季度它能亏损5个亿,调整后季度亏损为5966万元。而一般做二手生意的商家是不会做亏本买卖的。

图:万物新生的亏损,来源:Wind

想要实现盈利有很多条路,但最简单的那条还是把加价率提上去。而压低回收价又是提升加价率最简单的那条路。前面手机加价率的那张图,你可以对比一下万物新生旗下爱回收/拍拍和转转的回收价,在绝大多数品牌中爱回收/拍拍给的价格都要更低。

有一组数据可以佐证爱回收整体加价率的变化:

2020年Q2,万物新生产品销售GMV为11亿元,商品成本8.9亿元,加价率为24%。2021年Q2,万物新生产品销售GMV为19亿元,商品成本14亿元,加价率为36%,提高了12个pct。

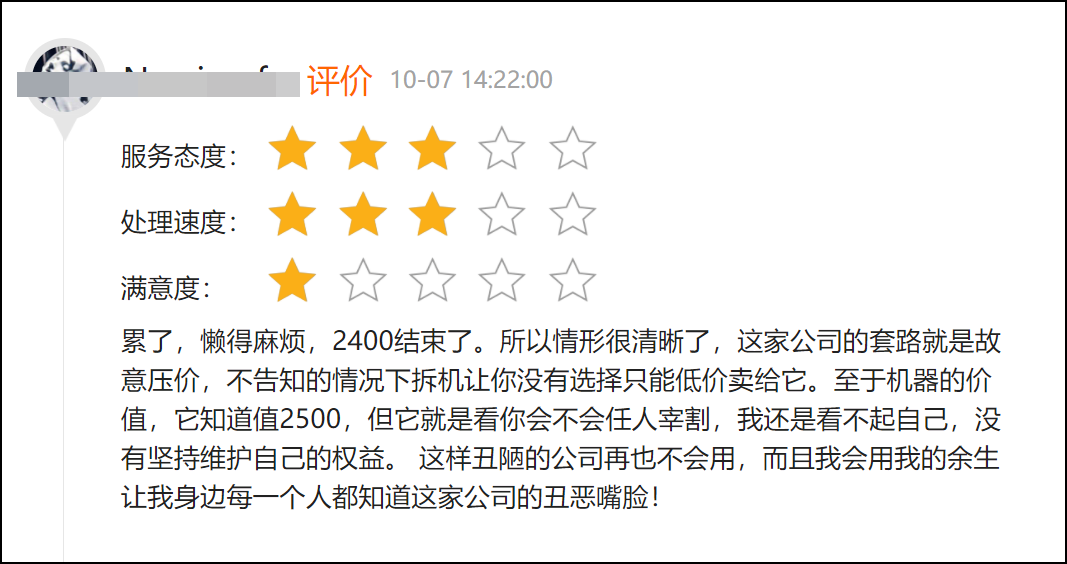

从古至今,双赢是*的商业策略,通过与个人卖家博弈来降低成本是很伤口碑。你去黑猫投诉上搜索“爱回收”,整个十月份能看到很多关于压价的投诉。

举个例子,有一位网友卖自己的iPhone11,他拿去线下回收手机的地方评估2500元,去爱回收网上评估价2550元,于是该网友选择把手机卖给爱回收。爱回收收到手机后,表示屏幕发黄和摄像头有问题(其实不存在),把价格改成了1950元。最终一顿扯皮,以2400元成交。从网友评价看,他心很累,已无法再爱……(看图片,我就不复述了)。

图:网友关于回收手机压价的投诉,来源:黑猫投诉

转转的黑猫投诉,也是骂声一片,但大部分都是各种全品类二手产品销售带来的杂七杂八问题,倒是没怎么看到回收手机压价的问题。而转转收购的找靓机,问题也是不少,不过都是购买二手产品的消费者的投诉,看起来品控以及风控的问题更大。

万物新生和转型3C的转转,各有各的问题,大锅不说二锅。

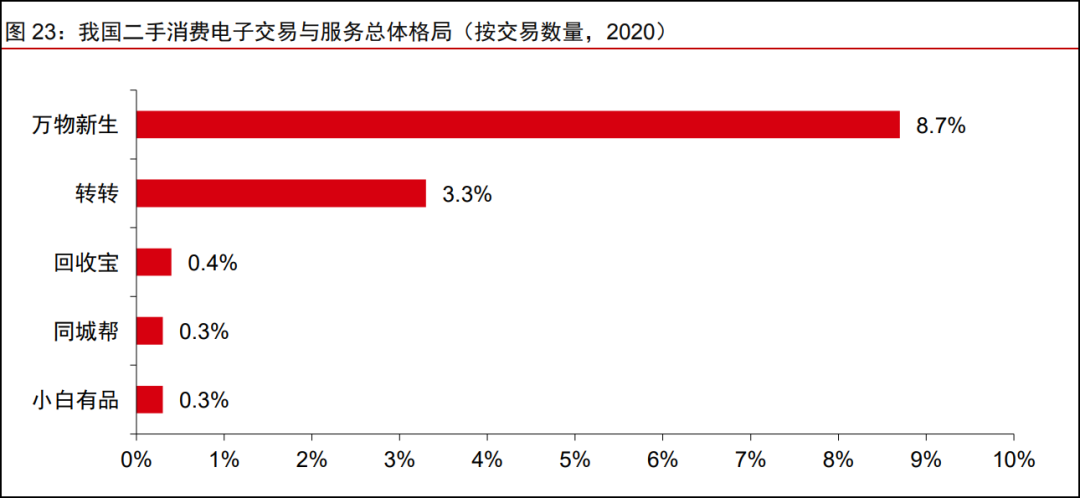

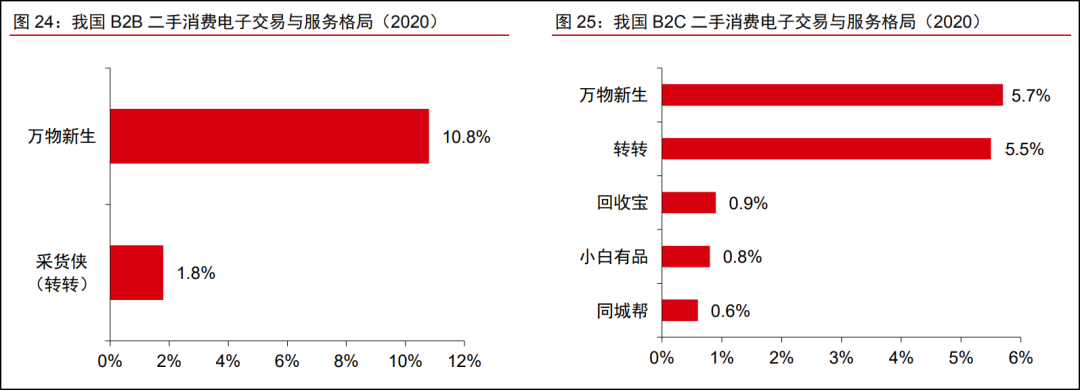

万物新生登陆二级市场,给人以*龙头的感觉。8.7%的市占率大幅*,大于其它四家公司(转转、回收宝、同城帮、小白有品)之和。

图:市占率对比(一),来源:中信证券

但实质上,如果你拆分一下会发现万物新生*在B端,C端其实没有多大的优势。2020年万物新生C端5.7%市占率略高于转转5.5%的市占率。而C端是更赚钱的:B端商家之间的交易只需要一个平台,而C端是可以把服务拉满,推“代卖重模式”——提供质检定级、代运营等更多的服务,获得更多的服务费。

图:市占率对比(二),来源:中信证券

转转去年5月开始全面承接微腾讯的手机回收业务,并且与找靓机战略合并。合并后的新转转更加聚焦二手3C市场,2020年的B2C支付订单量同比增长267.2%。

根据多家券商和互联网大数据提供商的报告显示,转转已在二手手机线上用户交易、B2C和二手回收领域占据市场主导地位。再从流量层面看,几十万月活用户的爱回收,跟千万级用户的转转和几百万级用户的找靓机是没法比。

图:二手电商月活跃用户对比,来源:比达研究

爱回收的流量不行,不怪大股东京东不给力,毕竟京东5亿多年度买家也不是开玩笑的。感觉京东还也没想好怎么做二手市场:到底是全力在3C方面发力,大力支持万物回收;还是坚定从3C转全品类,在二手领域与阿里放手一搏,今年九月初京东上限“鲸置”,目前还没弄出太大的动静。

万物新生当前面临的问题是:

继续提高加价率会反噬口碑;

不提高加价率短期内盈利情况难有根本改变;

外部有不可忽视的竞争对手;

而自身线下铺点的商业模式又比较重。

尤其是最后一点让爱回收处于现金流持续紧张,利润稀薄的状态。也许很多人认为万物新生和大股东京东早期的情况很像,但不同之处在于,物流基础设施为京东带来较好的口碑,而纯电商与具备线下包袱的苏宁们竞争,价格战打的惊险,但其实没有太大的压力。

图:万物新生股价,来源:Wind

思考一个问题,即使万物新生没有口碑和竞争问题,二级市场投资者愿意像等京东一样等它吗?你要知道京东的股价走势,2014年-2019年都基本上趴窝不动的。