2012年,和一众在外打拼的打工人一样,昌敬正挤着地铁奔波于川流不息的大都市,吐槽着打工人的不易。彼时的他,或许从未想过自己在未来的某一天,可以成为中国“最贵新股”的CEO。

然而8年后,石头科技便以271元/股的历史最高发行价于A股上市。

上市当日雷军还通过个人微博以及公众号为昌敬和石头科技庆祝。而事实上,石头科技早已开始“去小米化”,发展重心逐步转向自有品牌产品,开始“自立门户”。

2021年8月底,石头科技公开2021年上半年财报,“去小米化”成效显著,自有品牌产品销售额占比已从2019年的65.73%上涨至98.23%,基本已不再负责小米品牌设备的生产。

养育了许久的小米生态链企业,相继与之分道扬镳,雷军或许也有些无奈。

不过相较于此前华米与小米在2020年10月又达成3年的战略合作,此次石头科技的“去小米化”,似乎更为彻底,却又不够彻底。

2021年初,石头科技CEO昌敬曾公开回应“去小米化”的传言,称石头科技没有这么说过,并表示所谓的“去小米化”是表象,本质上是先通过小米活下来,然后寻求独立发展。类似极米、华米都是这种发展思路。

4月份,在回答钛媒体的采访时,昌敬再次强调,“所谓‘去小米化’的说法只是表象”,却也表示品牌独立是自然的商业逻辑。

总的来说,石头科技今年对“去小米化”一事较为暧昧的表态,与同已独立上市的华米有着异曲同工之妙。似乎也在暗示着一众小米生态链企业的归宿。

薛定谔的“去小米化”

石头科技可以说是一家“根正苗红”的小米生态链企业。

昌敬在相继就职于微软、腾讯和百度后,于2014年创办石头科技,彻底结束了“打工人”生涯,“翻身”当老板。

次年石头科技*次增资时,天津金米便以30%的总出资占比出现在石头科技增资人名单中。石头科技也于2016年推出*产品——为小米代工的米家扫地机器人。

2017年,石头科技开始推出自有品牌产品,并在2018年再次推出“小瓦”品牌,主打性价比,逐步降低米家定制品牌产品的生产量,试图“去小米化”。

从商业角度来看,昌敬的做法并无不妥。

虽说小米向来对生态链公司持“占股而不控股”的态度。可当一家企业只为另一家企业代工产品时,也就丧失了足够的市场谈判权。这或许是昌敬的石头科技从2017年开始逐渐减少米家定制生产的主因。

不过此举催生出的阵痛亦不容忽视。

由于石头科技将发展重心转移至“自有品牌产品”,直接导致损失了销量较大的“米家定制品牌”产品销售额,在扫地机器人行业快速发展的2020年,营收增长仅7.74%,远落后于行业19.1%的增幅。

不过福祸相依,“去小米化”也使毛利较高的自有品牌产品销售额大幅提升,净利润增长明显。数据显示,2020年石头科技扣非净利润同比增长74.92%,2021年上半年也实现了32.2%的同比增长。

但值得注意,石头科技2021年二季度业绩并不理想。其在财报中提到“2021年二季度公司整体表现销售收入较上年同期增长6.09%,归属于上市公司股东的净利润较上年同期实现了0.54%的增长”。

即石头科技2021年上半年同比增长的净利润,大都来自*季度,在拥有电商618大促的第二季度,石头科技反而没有足够高的销售数据和利润增长。

财报发布后,石头科技股价日跌幅达18.75%。截至9月8日收盘,较6月中旬的历史最高点已下跌约43%。

薛定谔的“去小米化”还不止于此。

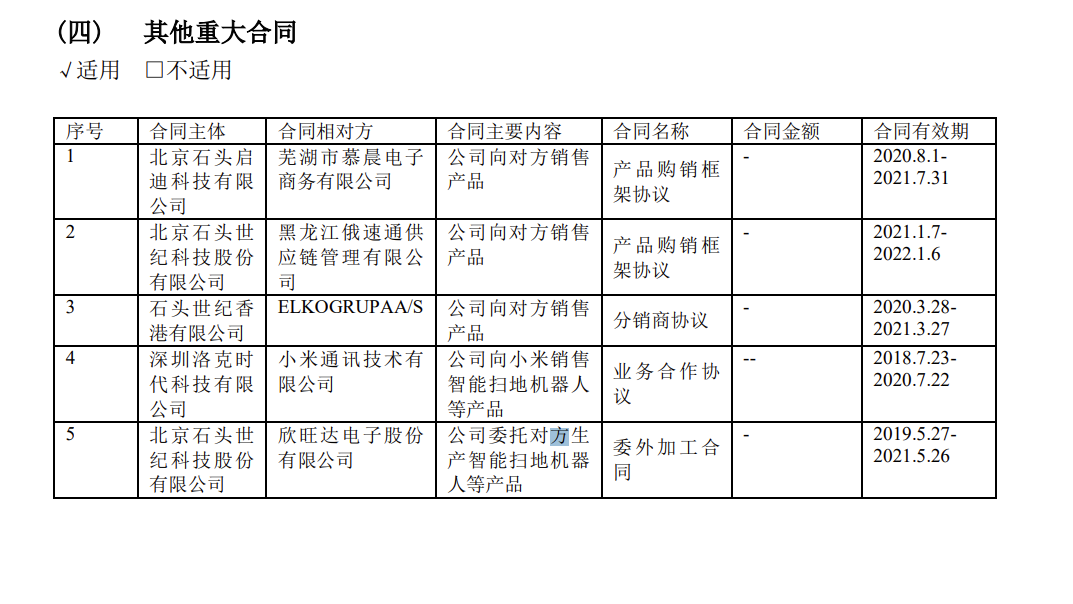

石头科技虽已将米家定制品牌产量压缩至2%以下,却在生产环节仍旧无法摆脱与小米关系密切的代工厂——欣旺达的依赖。

这是一家除招股书外,在石头科技财报中极少出现的公司,却又与石头科技的发展息息相关。

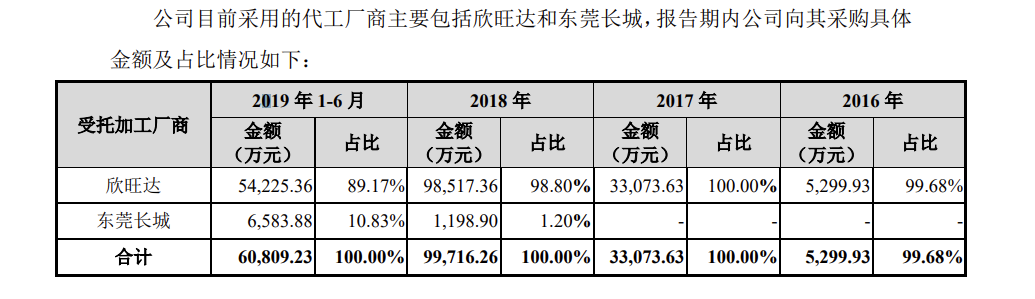

根据资料可知,石头科技并无自建生产基地,旗下所有产品全部采用委托加工方式生产。其中欣旺达是石头科技最核心的委托加工厂商之一,一度占公司委托加工采购总额的100%。

自2018年起,东莞长城也开始负责石头科技产品的加工生产,不过占比远低于欣旺达,仅10%左右。

且随着时间推移,东莞长城已从石头科技后续财报中消失,欣旺达依旧维持“垄断”地位。

作为苹果曾经的电池供应商,欣旺达曾因技术水平达不到苹果需求惨遭抛弃,转而成为小米最重要的合作方之一。它不仅是小米手机电池供应商,也为诸多米家生态产品进行代工,包括但不限于笔记本、扫地机器人、无人机等多个品类。

可以说,石头科技的“去小米化”,并未真正实现。与此同时,来自小米的竞争也值得关注。

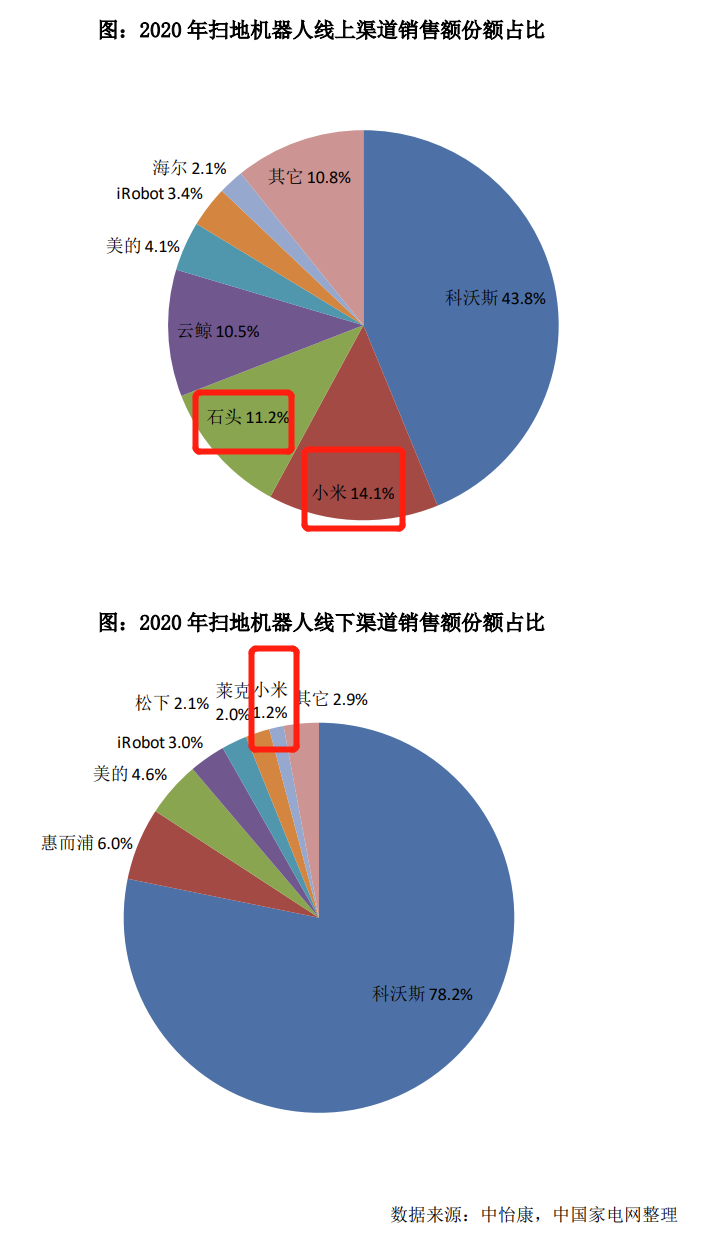

根据中国家电网发布的《2021年扫地机器人市场发展白皮书》,2020年石头科技的产品销售额,无论是线上还是线下渠道,均不如小米。甚至在线下渠道部分,石头科技仅处于“其他”一栏。

或许“去小米化”是昌敬的一个“小目标”,可即便是这样的“小目标”,对于石头科技这样的初创公司,依旧任重而道远。

疯狂的市场降温

上市不到两年,昌敬身价已超200亿,而这,都归因于他的那块赶上时代风口的“石头”。

石头科技上市的2020年,正是扫地机器人行业快速发展的一年。

根据中怡康数据,2020年扫地机器人销售额增长了19.1%,借此“东风”,包括石头科技在内的一众扫地机器人企业股价涨幅明显。

海外的iRobot,2021年初股价较2020年涨幅一度接近500%;科沃斯则从2020年初约20元/股上涨到今年7月份的252.71元/股,涨幅达到惊人的1160%;开盘价便高达465元/股的石头科技也在今年夏天疯涨至1500元/股,成为A股历史上又一只“千元股”。

《2020年中国家电行业半年度报告》显示:今年上半年,中国家电国内市场零售额累计3365.2亿元,同比下降18.4%,但包括扫地机器人在内的吸尘器品类家电零售额同比增长14.7%,零售量同比增长15.7%,增速领跑于其它家电。今年三四季度,国内扫地机器人的销量继续攀升。

海外市场方面,仅2020年1到9月,中国累计出口吸尘器(含扫地机器人)10014万台,累计同比增长15.8%。石头科技境外收入更是达到186822.59万元,同比增长221.33%。

不过石头科技的业绩在经历一段快速上涨后,境内外市场发展均有放缓。

2020年上半年,石头科技境外市场收入同比增加210%,但2021年上半年,同比增长仅为124%,增速几乎腰斩。不仅如此,其2021年上半年境内市场的销售额较2020年也有所下降,降幅约17%,利润方面,其净利润率较2020年同期也下降5.26%。

不仅如此,今年以来扫地机器人企业被股东减持的现象也时有发生。

7月初,科沃斯大股东泰怡凯便进行“清仓式”减持,此后科沃斯股价持续走低。截至2021年9月初,相较于7月中旬的历史最高点252.71元/股已下跌超40%。

石头科技也不好过,2021年上半年财报发布后的第二天便触及跌停,最终收盘910元/股,下跌18.75%。且今年以来,石头科技的一众股东,已进行多次减持。

有投资者就科沃斯和石头科技两家企业的半年度财报发表观点,认为公司前期涨幅大,导致公司目前估值偏高,半年报仅符合预期,没有超出市场预期,加上股东套现、离场,自然会被市场资金抛售。今年整个市场已经抛弃了消费类板块,基金也在减持,石头科技在高位滞涨之后,出现大跌并不令人意外。

这一观点也和扫地机器人市场行情有所吻合。

其实2019年扫地机器人行业已出现下行趋势,只是因疫情爆发后出现的“宅经济”火热,2020年才迎来新一轮增长。

如今随着国内外疫情得到逐步管控和改善,扫地机器人的未来预期也随之走低,可能很难再有2020年那样的爆发式增长状态。

而对于昌敬而言,或许另一个亟需解决的“二选一”难题更值得深思。

技术和市场,终有一舍

石头科技自创立起便对技术颇为钟爱,反映在公司人员构成上最为直观。

2021年上半年财报显示,研发人员共计464人,接近石头科技员工总人数的60%,其中硕士及以上学历占30.82%。经费层面,研发投入已占营业收入的8.47%。作为对比,国内扫地机器人市占率*的科沃斯,研发占比仅为4.1%,而销售费用占比却达到了惊人的22.7%。

注重研发或营销均无可厚非,同一赛道的每个企业都有适合其发展的方式,并非存在对错。

即便是在高科技领域的扫地机器人行业,也是如此。并不是说研发比例高,其市场竞争力一定就更强,至少在公司市值上,石头科技仍与科沃斯存在较大差距。

毕竟对于投资者而言,投资一家企业往往更在意其商业价值。

倘若一家企业花费了大量的经济和时间成本用于研发,客观上必然影响其营销情况,将对市占率造成一定的负面影响。如果苦心钻研出的研发成果存在技术壁垒,则会助力企业在未来很长一段时间内,成为行业内*竞争力的玩家。反之,该企业则不会被投资者看好。

目前来看,昌敬依然在贯彻“技术为王”的思想,可是摆在面前的市场窘境,已不容忽视。

由于长期较高的研发投入以及品牌定位问题,石头科技产品价格并不低。但即便是在其发展较好的海外市场,石头科技的市场份额依然不如两家研发占比相对较低的“国内友商”——米家和科沃斯,更不必说行业*的iRobot了。

在此基础上,如果石头科技继续专注于研发,是否可能导致其在取得突破建立壁垒前,市场份额便被蚕食殆尽。毕竟,科沃斯已经通过与iRobot达成专利合作,证明了依靠营销和专利共享一步扩大市场份额的可行性。

如果以上属于未来的不确定性因素,那石头科技“产品线单一”的顽疾却也并未因昌敬的研发战略产生明显改变。

通过对比iRobot、科沃斯可发现,石头科技的产品线最为单一。

事实上,在2021年8月之前,石头科技仅有扫地机器人这一条产品线。反观科沃斯、iRobot、米家、云鲸等友商品牌,产品品类甚至已扩张至包括扫地机器人、扫拖一体机器人、拖地机器人乃至空气净化器等多个品类。

且一旦友商率先构建起专利护城河,本就在市占率层面和产品品类两方面均不占优的石头科技,极有可能将被摘下“疯狂的石头”名号,泯然众人矣。

此时的昌敬,正站在石头科技*个十年的末尾,极力摆脱雷军的阴影。