一万元换孩子长高一厘米?在媒体的公开报道中,面对个头矮的孩子,焦虑的家长不惜“一掷千金”。

注射生长激素固然解决了不少有适应症孩子的问题,而非病理性使用情况也广泛存在,给孩子打“增高针”、滥用生长激素甚至成为一些民营医院、私人诊所创收手段。

庞大市场需求的刺激下,重营销的商业模式开始在生长激素企业间逐渐成为主流,甚至成就了一批商业巨头。比如,生长激素企业长春高新在2021年5月市值突破2000亿元。

在家长、医院、企业构建的生长激素商业世界里,这个市场还在不断膨胀。据智研咨询数据,预计2022年我国生长激素市场规模有望达到114.64亿元,同比增速为19.74%。

然而,生长激素的滥用和灰色销售网络近年来不断被提及,8月4日,新华视点的一篇《身高焦虑就打“增高针”?危险!》文章将舆论对生长激素的关注推入一个高潮。

该文章指出,生长激素有被滥用的苗头,可能带给使用者内分泌紊乱、股骨头滑脱等健康风险。文中还指出,由于“增高针”能获取暴利,一些医药代表用高额回扣让儿科医生滥开处方;一些生长激素药厂还会按销售额给医生提成。

8月5日,长春高新、安科生物国内两大生长激素企业回应称,各自公司不存在滥用生长激素情况。但未能挽救股价,当天长春高新股价跌10%、安科生物跌10.52%。截至9月3日收盘,长春高新报收242.11元/股,较5月最高价腰斩,市值蒸发了1000多亿元;安科生物报收11.97元/股,总市值196亿元较历史最高点蒸发约119.57亿元。

一篇文章就能在资本市场掀起这么大风波,“脆弱”的生长激素行业到底藏着什么秘密?

低渗透率意味着什么?

“别人家的孩子一年长10cm,你家孩子三年长10cm,你不焦虑?”一位家长在社交平台上称。在发现自家孩子身高增长缓慢后,该家长最终决定给孩子打增高针。

更多家庭在承受着这样的焦虑。相关数据显示,2019年,国内矮小症患儿的数量达到了大约550万人。这其中能得到治疗的患儿还不到一个零头。据东莞证券推算,2019年所有生长激素适应症的正规治疗人数约13.27万人,国内生长激素渗透率约3.54%,美国研究报道的渗透率为28%。

高价是生长激素渗透率低的一个原因。据观研报告网整理的数据显示,生长激素粉剂、水剂需要每天注射一次,一年用药量1916.25IU,费用(理论)分别为2.4万元、7.4万元,这两种制剂被纳入医保乙类;生长激素长效制剂一周注射一次,一年用药量365mg,费用(理论)22.7万元,长效制剂目前并未被纳入医保。

“增高针”不是一个新鲜名词,“增高针”的内核是利用不同技术制成的重组人生长激素(rhGH)产品。当其注入身体后会产生与体内生长激素相同的作用。

1958年,生长激素开始被用在人体治疗上,当时主要用于儿童侏儒症的治疗。后经过不断研发,对人体更安全的重组人生长激素(rhGH)问世。

在中国市场上,生长激素最初是舶来品,依靠国外进口,价格高昂。直到上世纪九十年代末,国内生长激素市场开始发展,先后出现了金赛药业、海济生物等生长激素研发公司。1998年、1999年国产生长激素粉针剂相继获批上市。但国内生长激素研发企业的数量并未就此迎来爆发,截至目前国内市场上生长激素相关的企业仍然分散,行业规则并不明晰。

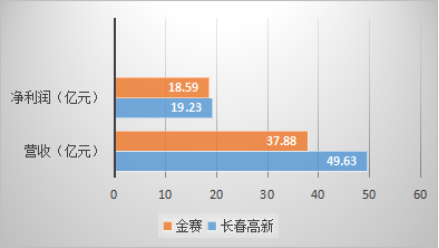

这其中,金赛药业以稳定的营收和利润成为生长激素赛道不折不扣的龙头。据国元证券报告,2020年,金赛药业占据78.39%的国内生长激素市场。2021年上半年,金赛药业营收、净利双增,营收37.88亿元,同比增长49.42%;净利润18.59亿元,同比增长64.66%。

在丰厚的利润与市场需求吸引下,近年来,越来越多的企业开始拓展生长激素业务。

截至2021年上半年,安科生物、特宝生物、亿帆医药等企业在进行各自生长激素业务的研发,也有如华润三九通过合约销售模式推广诺和诺德的生长激素注射液。

“销售”痕迹严重

尽管生长激素在国内发展已有二十余年,但拥有可上市生长激素制剂的企业仍是少数。据国金证券报告,目前国内已获批生长激素剂型中,长效剂型仅有金赛药业1家,水针剂型有金赛药业、安科生物、和诺和诺德3家,粉针剂型方面有金赛药业、安科生物、联合赛尔、科兴药业、未名海济、辉瑞和LG等7家。

研发生长激素究竟有多难?“好比原子弹,基本原理大家清楚,但是中国人用了几代人的时间做出原子弹。生长激素实际也类似。”药物化学博士金磊曾如此感叹。金磊曾在节目中介绍,金赛药业的长效生长激素针剂从研发到上市用了12年时间。

国内*支生长激素的诞生源自技术与金钱的合作。但当技术成为现实后,金钱占据的比重越来越大。

1995年,金磊发明了金磊大肠杆菌分泌型技术,这项技术正是人重组生长激素的关键技术。彼时,以基建业务为主的长春高新年收入已超1亿元,净利润达千万。于是,身价宽裕的地产公司找上了海归高科技人才成立金赛药业。

现如今,地产公司长春高新依靠金赛药业逐渐发展成了生长激素龙头。2021年上半年,长春高新营收49.63亿元,同比增长26.71%;归母净利润19.23亿元,同比增长46.85%。其中,76%的营收、96%的净利润来源于金赛药业。

(金赛和长春高新中药财务数据对比,36氪制图)

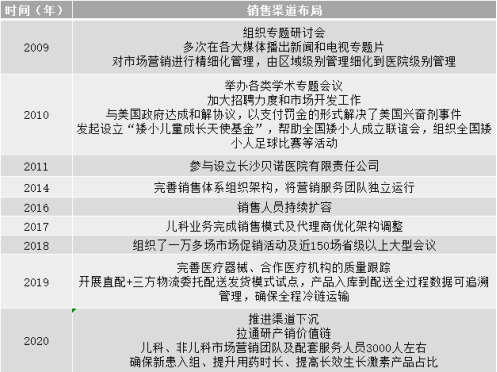

生长激素研发成功后要想卖得出去,还要看销售能力。国元证券报告曾指出,生长激素科室细分且强直销,消费者需要长期高频次用药,对厂商服务与售后能力要求高。

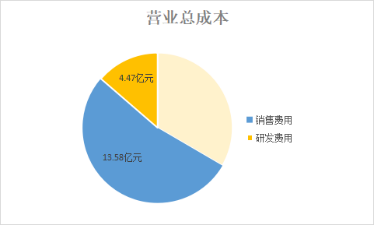

2017年开始,长春高新销售费用突破15亿,且逐年递增。2021年,长春高新销售费用为13.58亿元,占营业总成本的近一半;同期研发费用为3.52亿元,还不到销售费用的三分之一。销售费用中,销售佣金、服务费约占56.86%,超过7.71亿元。

(长春高新研发和销售费用对比,36氪制图)

然而,生长激素属于处方药,依据1999年6月通过的《处方药与非处方药分类管理办法》(试行)处方药必须凭执业医师或执业助理医师处方才可调配、购买和使用。因此,对于生长激素企业来说渠道有两条路可走,一条是进入医院;另一条是让医生开具其品牌的处方。

医院方面,药物进入公立医院存在许多条件制约。据东方财富证券研报,大型公立医院受到“药占比”等考核指标以及药品招标采购等政策的限制,开药量及规格剂型无法满足患者的用药需求,因此患者多采用在大型公立医院诊疗,在门诊开出方、取药的方式。

于是,其他医疗机构与医生就成了重点关注对象。长春高新在2021年5月接受投资者调研时曾表示,其生长激素大概30%以下在公立医院销售,70%以上在其他合作医疗机构销售,并预计未来在民营医疗机构销售占比会进一步提升。8月份,长春高新对外表示,整个2021年上半年其覆盖医院数提升30%-40%,处方医生数量增加40%左右。

(据36氪不完全统计,长春高新销售渠道运作精细)

生长激素依赖症

目前来看,生长激素的商业化适合用消费品的逻辑来思考,但仍旧无法否认其药品的本质。这样的“矛盾”也导致市场质疑声不断——仅靠生长激素产品能否撑起企业的长久发展?

在投资者关注的“集采”问题上,长春高新近期给出的公开表态是:重组人生长激素一直属于乙类医保,限儿童原发性生长激素缺乏症,目前无集采政策落地。

石头暂时落地,但作为“风暴中心”,一针针生长激素在给利润“增高”之外,外界在疑虑长春高新是否患上了生长激素依赖症?

据东财choice显示,2019年至2021年,基因工程/生物类药品收入占长春高新营收比例不断提升。2021年上半年,基因工程/生物类药品收入占总营收的88.1%。长春高新财报显示,基因工程制药业务板块由金赛药业负责,生长激素产品是后者的主要业务。

在长春高新和安科生物对外表态中,“几十年的临床应用”是二者对生长激素产品的背书。换言之,已有百亿潜力的生长激素在管理办法上并未细化。

同为生物制品,疫苗和血制品更早的经历了野蛮生长阶段,在经营混乱、重大安全事件频发后,对二者的管理办法相继出台,双双被纳入《生物制品批签发管理办法》。据国家药监局解读,批签发即由指定的药品检验机构在上市前对生物制品进行审核、检验及签发,确保其的安全、有效。

然而,在中检院查询已实施国家批签发的生物制品品种目录中,未发现生长激素相关产品。

长春高新另外指出,“任何一个药品都必然存在不良反应,因此药品必须在医等专业人士的指导下使用。在医生的正确诊断和指导下,生长激素是一个非常安全、有效的产品。就目前生长激素产品使用的诊疗情况来说,国内外均有着一系列严谨的诊疗标准和流程,医生需进行一系列严谨的检测项目后方可进行处方,对确实需要治疗的患者,并在患者本身自我接受的前提下进行治疗。”

据国家药品不良反应监测中心编撰的《国家药品不良反应监测年度报告(2020年)》显示,按照怀疑药品类别统计,生物制品药品不良反应占据1.1%。但按照给药途径统计,注射给药居出现不良反应/事件报告首位,占56.7%。

尽管如此,但生长激素在管理办法上就像个贵一点的处方药。

依照规定,处方药只准在专业性医药报刊进行广告宣传。宣传上的限制导致生长激素推广方式始终处于某一封闭圈子,存在灰色地带,常会出现被媒体报道的生长激素被滥用等情况。

业内人士也曾发声揭露生长激素存在被滥用。2016年湘雅退休儿科教授叶义言教授曾在现称“长沙市开福区叶义言儿科”微信公众号上发布声明,因自己踢爆医药代表滥用生长激素内幕,被由药业控股的医院经营方违约辞退,离开其亲手创建的长沙贝诺医院。该声明至今仍可在网上被搜索到。

时隔五年,生长激素问题又一次被推到风口浪尖。此次新华视点点名生长激素行业不合规情况引起生长激素股震荡更加也反映了这一行业的“脆弱”。