2021年8月23日,顺丰控股(002352.SZ)发布的半年度报告显示,上半年营收883亿、同比增长24.2%;由于Q1扣非亏损11.3亿,尽管Q2扭亏为盈,上半年还是亏了4.77亿。

2021年4月,极兔、百世因低价倾销被浙江省义乌市邮政管理局处罚,无底线价格战偃旗息鼓,快递费呈现回升势头;7月2日,市场监管总局对《价格违法行为处罚规定》公开征求意见,预计快递将被重点“关照”;9月,快递公司纷纷上调派送费……种种迹象表明,中国快递行业价格战已走到尽头,往后争夺市场还得靠服务,而这恰好是顺丰的长项。#至暗时刻已经过去#

顺丰最新市值2500亿人民币,UPS市值超过1700亿美元。2020年,顺丰营收达1500亿,是全球第四大快递公司,但顺丰营收仅占中国“大物流行业”市场份额的1%。

不论市值还是营收,顺丰的天花板都很高。

顺丰的三个保持

1)市场份额10%

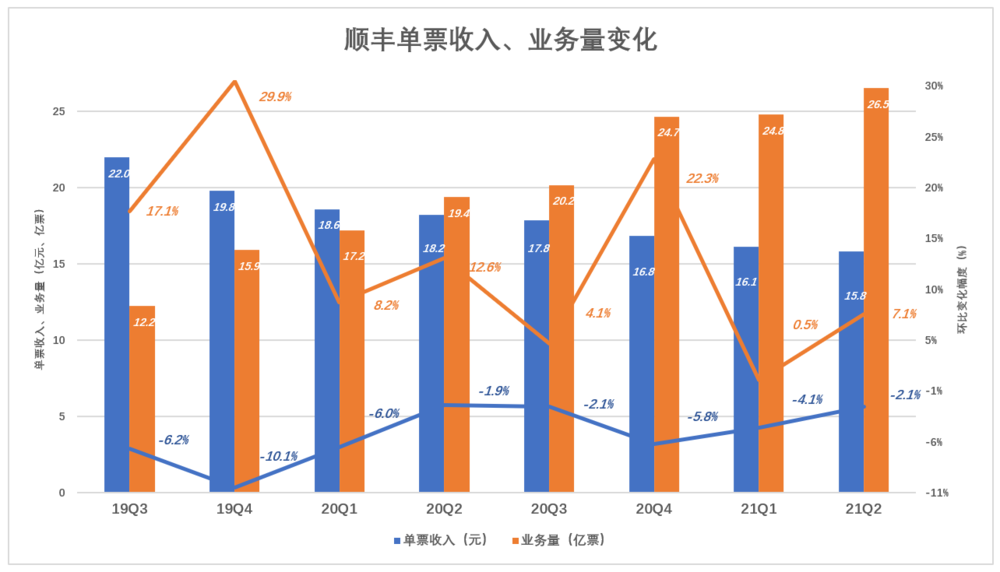

2021年Q2,顺丰业务量26.5亿票,环比增长7.1%;单票价15.8元,环比降幅收窄至2.1%。

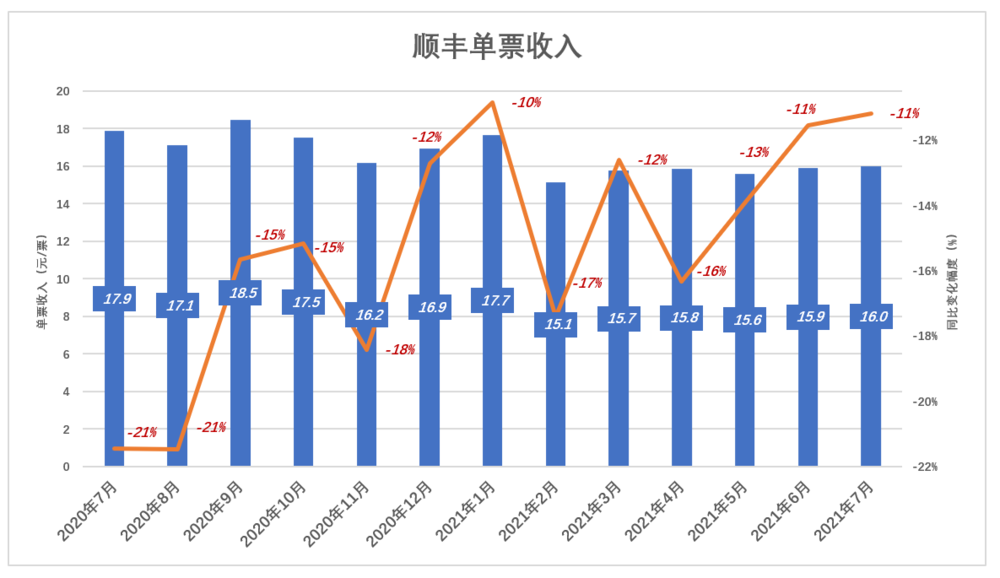

2021年6、7月《经营简报》显示,单票价分别为15.91元、15.96元。

顺丰单票价格下降不仅受到外部因素影响,更是一种自主选择。2020年,顺丰市场份额增加2.2个百分点;2021年H1再增0.6个百分点,达到10.4%,较2019年提高2.8个百分点。这正是顺丰想要的结果。

2019年到2021年H1这十个季度中,市场份额保持增长的只有顺丰、中通;连续下降的有申通、百世;冲高回落的是韵达、圆通。

2020年,六大快递公司业务量合计693亿单、占行业总业务量的83.2%,较2019年提高2.8个百分点。

2021年H1,六大快递公司业务量合计403亿单,占行业总业务量的81.7%,行业集中度回落。但顺丰、中通守住了自己的份额,以价换量成效显著。

不擅长价格战的顺丰通过价格战保住了市场份额。政府对恶性竞争“出手”,行业价格触底反弹,购物旺季到来,通达系陆续上调派费……顺丰终于可以松口气。

2)营收增速20%

2019年顺丰营收1122亿,同比增长23.4%。

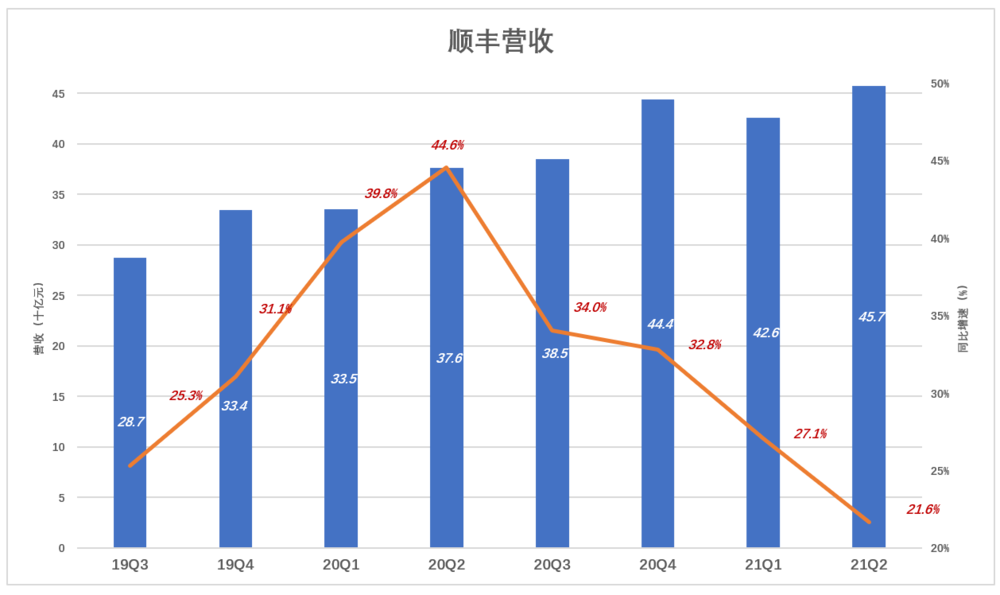

2020年,营收增速逐季攀升——Q1同比增速38.9%、Q2提高到44.6%,Q3、Q4增速小幅回落。2020年营收1540亿,同比增长37.3%。

对于疫情冲击下的增速上扬,资本市场“报以热烈掌声”,2020年股价上涨了137.2%。

2021年Q1营收426亿、同比增长27.1%,Q2营收457亿、同比增长21.6%。

3)毛利润率10%

2015年,顺丰毛利润、毛利润率分别为105亿、21.7%。

以2015年单票收入(23.8元/票)为基准,2016年单票收入下降7%,毛利润率却只下降1.6个百分点。

2020年单票收入较2015年降幅超过25%,高于2015年的毛利润率(21.7%),但顺丰还是有16.4%的毛利润率,只是比2015年只下降5.3个百分点。

2021年H1,单票价格较2015年下降33.1%,顺丰还“顽强地”取得10%的毛利润率。

顺丰一直在挖潜力,主要是提高人力、设备/设施使用效率。

4)从哪里挖潜?

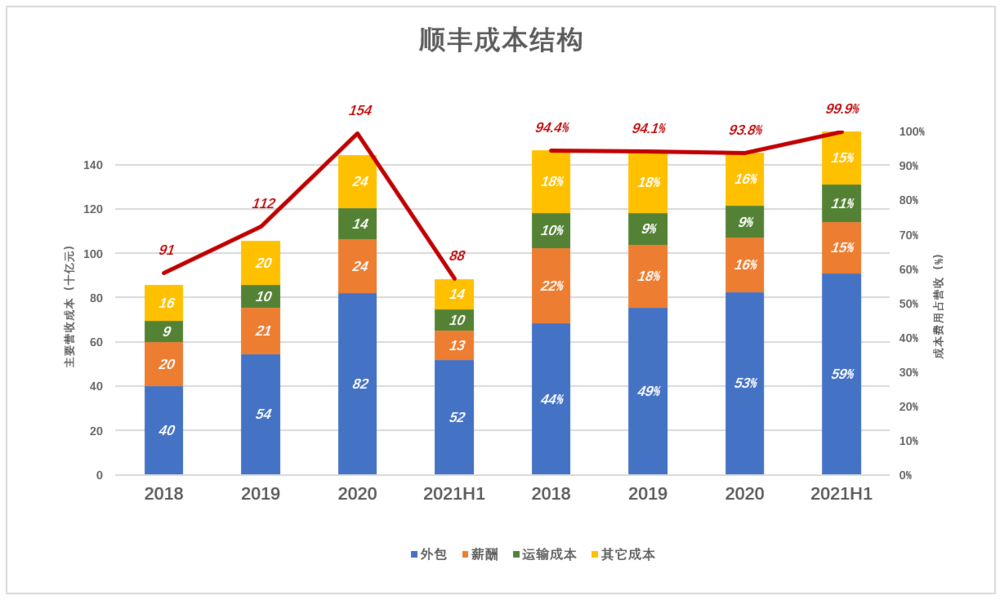

顺丰将全部成本、费用按性质进行了分类,排在前三位的是:外包成本、职工薪酬、运输成本。

2020年营收1540亿,外包成本819亿、职工薪酬243亿、运输成本143亿,三大成本合计占营收的78.3%;其它成本(包括81亿办公及租赁、53亿折旧、48亿物料、11亿商品销售成本)合计239亿,占营收的15.5%。以上成本、费用总计1444亿,占营收的93.8%。

2021年H1营收883亿,外包成本518亿、职工薪酬132亿、运输成本96亿,三大成本合计占营收的88.4%;其它成本137亿仍占营收的15.5%。以上成本、费用总计882.7亿,占营收的99.9%。最终,顺丰扣非亏损4.8亿元。

2021年H1扣非净亏损4.77亿,净亏损率0.54%。其实,2020年净利润率也仅有2.2%,比A4纸厚不了多少。

顺丰虽然勉力维持住10%的毛利润率,但净利润已经失守。

好消息是单票收入触底反弹——6月份为15.9元、同比下降13%,但较5月份增加了“宝贵的3毛钱”;7月份为16元,较6月份提高1毛钱。

单票收入止跌回升,下半年又是快递行业旺季。假设顺丰2021年H2业务量为50亿票,每票比H1多收4毛钱,可以增收20亿。

但2021年业绩大概率不及2020年,股价“收复失地”至少要等到2022年。

顺丰应当对标UPS

有种说法——极兔是顺丰的“一生之敌”,过于高抬极兔了。顺丰的星辰大海应该是成为全球*快递物流服务企业,对手是UPS、DHL、FedEx。

我们看看顺丰与市值1700亿美元的UPS差距在哪里。

1)顺丰营收达到UPS的十分之三

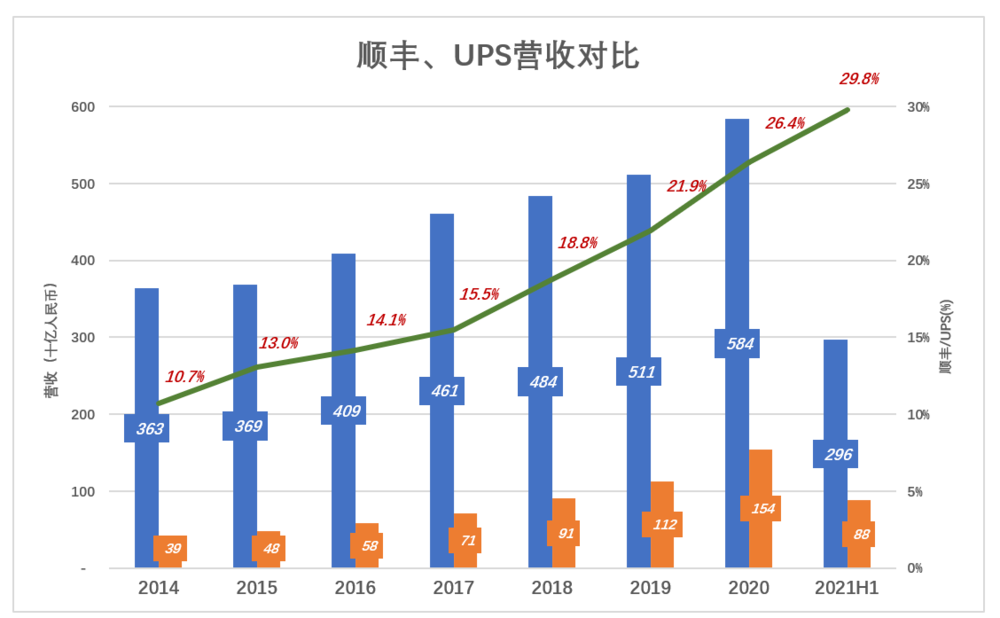

2014年,顺丰、UPS营收分别为389亿和3634亿,顺丰仅为UPS的10.7%;

2020年疫情冲击下,顺丰、UPS营收都逆势增长,分别为1540亿、5837亿,顺丰相当于UPS的26.4%;

2021年H1,顺丰、UPS营收都逆势增长,分别为883亿、2965亿,顺丰相当于UPS的29.8%。

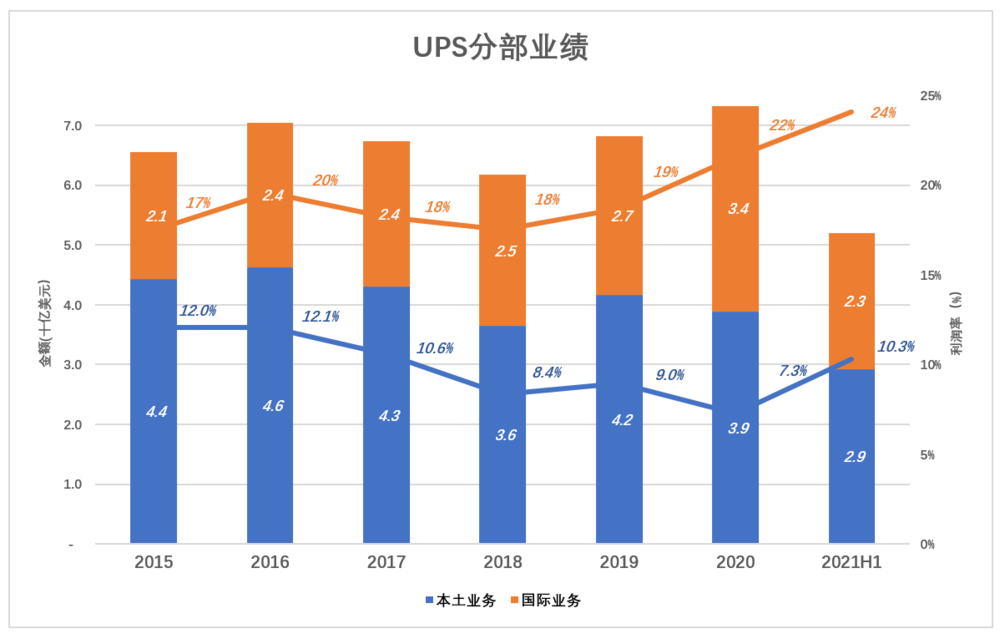

2)UPS的多元化、国际化

顺丰营收由三个部分构成:速运(提供时效、经济及冷运等服务)、快运及其它(包括供应链、同城配送)。

2020年,速运收入1234亿、约占营收的80%;快运收入193亿、约占营收的12.6%;其它收入112亿、约占营收的7.4%。

换个维度,2020年顺丰国际业务收入59.7亿,约占营收的3.8%,较2019年提高1.3个百分点。

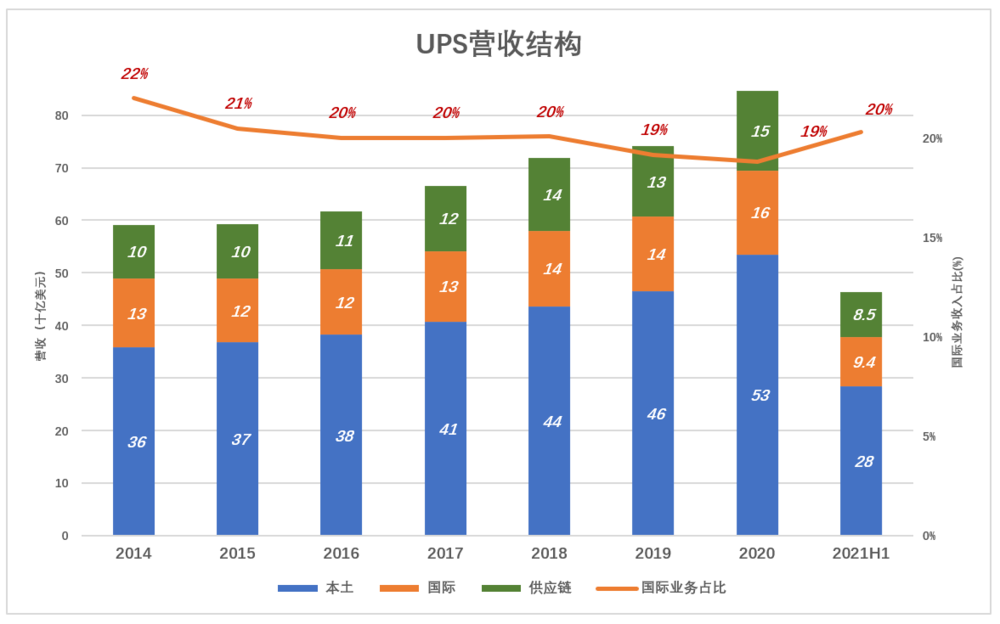

UPS的多元化、国际化远胜顺丰。

2020年UPS营收高达846亿美元,其中535亿美元来自美国本土,142亿美元来自国际业务、占营收的19%;

2021年H1营收463亿美元,284亿美元来自本土,94亿美元来自国际业务、占营收的20%。

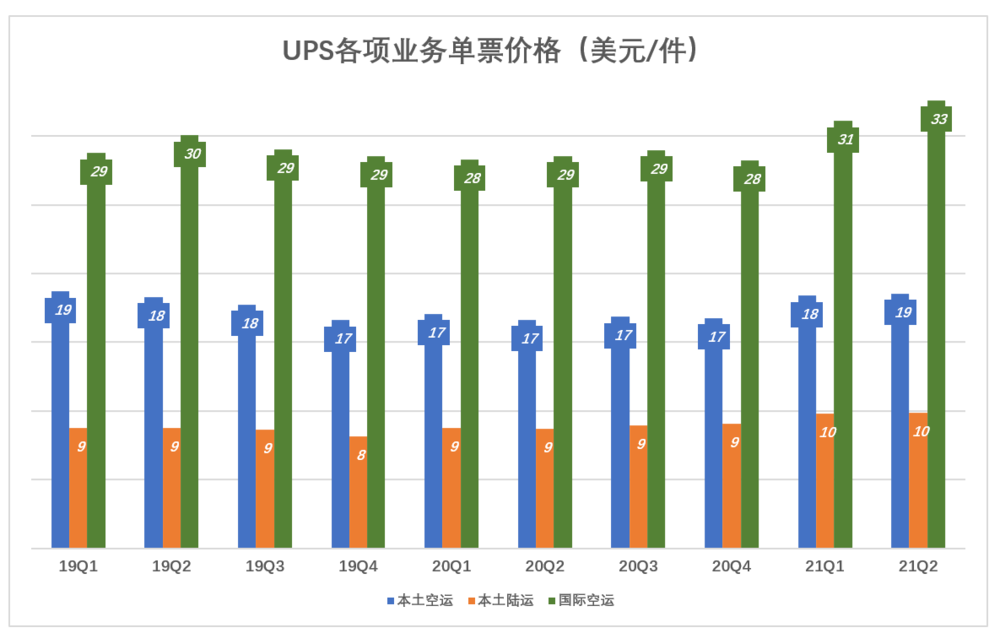

UPS单票收入令中国快递公司落泪。在中国快递公司无底线打价格战,乃至“惊动”相关部门之时,UPS单票收入却稳中有升。

2021年Q2,美国本土陆运件均价为9.9美元,较2019年Q1提高了1.1美元、折合人民币7.2元;美国本土空运(Next Day Air)单票18.5美元,国际件32.6美元!2021年H1,中国快递行业均价才9.8元。

3)顺丰、USP成本结构

UPS运营费用主要包括薪酬、运输、维修/折旧/燃料及其它。

2020年营收846亿美元,薪酬445亿美元、运输156亿美元、维修/折旧/燃料合计76.5亿美元,以上成本合计602亿美元、占营收的80%;其它成本合计91亿美元、占营收的11%。

2021年H1营收464亿美元,薪酬228亿美元、运输87亿美元、维修/折旧/燃料合计44亿美元,以上成本合计359亿美元,占营收的77.5%;其它成本合计44亿美元、占营收的9.5%。

UPS薪酬福利约占营收的一半,可谓“劳动密集”,而顺丰更“密集”。

2020年,顺丰外包成本高达819亿,这笔开支实质上是人力成本。加上243亿薪酬,顺丰人力成本1062亿,占营收的69%。2021年H1,顺丰人力成本650亿,占营收的73.6%。

4)UPS盈利能力

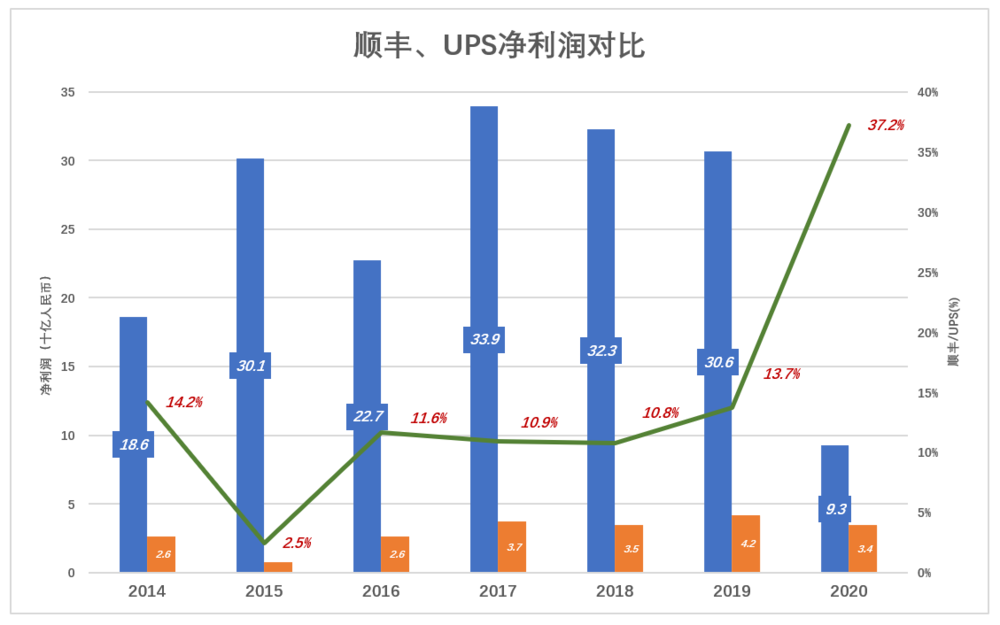

相较于营收的稳步增长,顺丰净利润忽高忽低,总体而言“徘徊”在UPS的十分之一。

2017年顺丰净利润(扣非)冲高到37亿元,相当于UPS的10.9%;2018年、2019年,两家净利润“同步”回落;2020年,顺丰净利润34亿,突增至UPS的37.2%;2021年H1,顺丰净亏损4.77亿,UPS净利润92.6亿。

顺丰营收、净利润约为UPS的十分之三和十分之一,市值达到UPS的四分之一,从这个角度顺丰没有被低估。

顺丰的努力方向

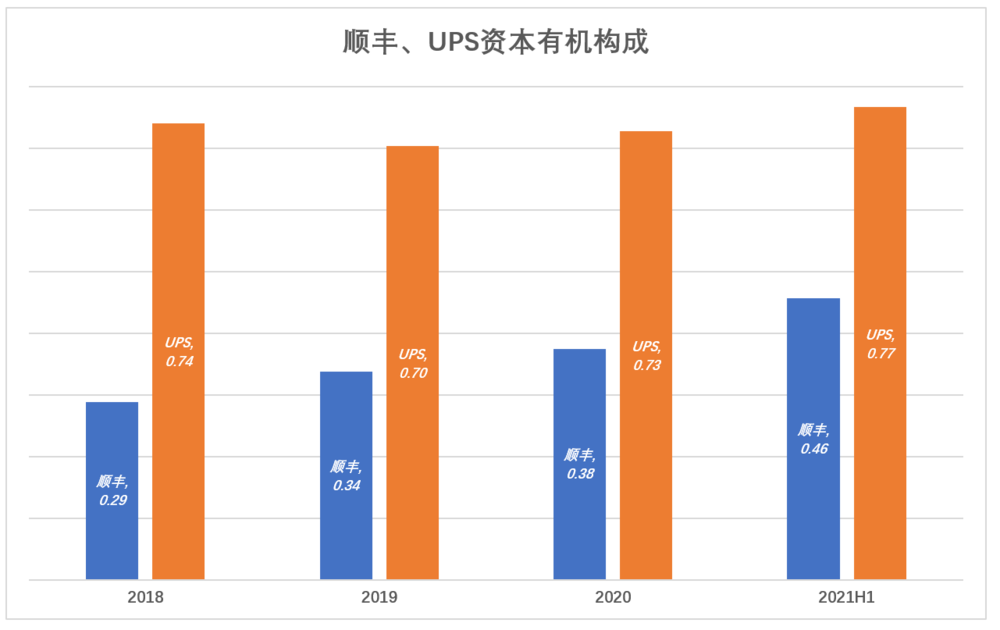

1)提高“资本有机构成”

假如一名工人操作的设备价值1000万,每年的折旧、维修、能源成本为120万元/年,是不变成本(C)。工人的薪酬福利为20万元/年,是可变成本(V)。两者的比值——C : V=6 : 1,被称为“资本有机构成”。比值越高代表劳动者使用的“工具”越有价值。

例如,快递员年收入6万元,生产工具是电动自行车,折旧/维修/能源成本为1000元/年,资本有机构成为1 : 60;

网约车司机年收入12万元,生产工具是中级轿车,折旧/维修/能源成本为5万元/年,资本有机构成为5 : 12;

波音737机组人员年薪2000万,折旧/维修/能源成本为2亿元/年,资本有机构成为10 : 1。

对采取自营模式的快递公司,可将成本中非薪酬与薪酬的比值视为资本有机构成。

2019年、2020年,UPS 资本有机构成分别0.7和0.73,2021年H1,进一步提高到0.77。

2018年顺丰资本有机构成仅为0.29,2020年达到0.38、超过UPS的一半,2021年H1达到0.46。

美国人力成本一直很高,中国快递公司近年人力成本明显上升。在这样的背景下,UPS、顺丰的资本有机构成持续增长,说明两家公司都高度重视物流资产的投资。

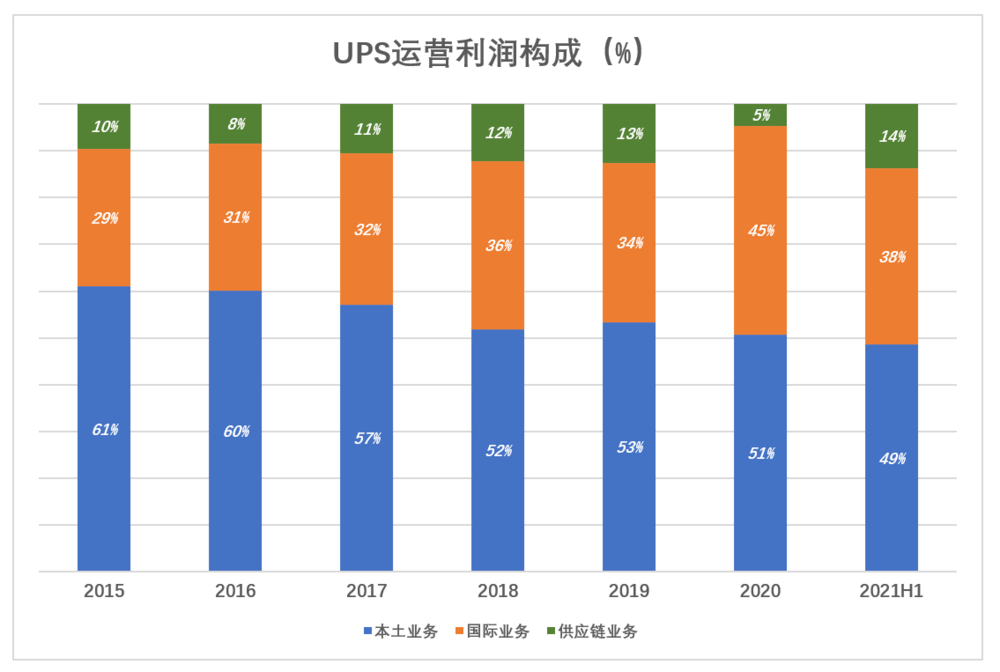

2)拓展国际业务

2020年,UPS美国本土业务运营利润38.9亿美元,利润率7.3%;海外业务34.4亿美元,利润率高达22%;

2021年H1,UPS本土、国际业务运营利润分别为29.3亿美元、22.7亿美元,利润率分别为10.3%、24%。

美国本土业务仍是UPS运营利润的主要来源,但贡献率在稳步下降,2015年为61%、2020年为51%,降了10个百分点;2021年H1,首次跌破50%。

国际业务利润率远高于本土业务。2020年,UPS国际业务收入占比19%,贡献了45%的运营利润;2021年H1,国际业务收入占比提高到20%,贡献了38%的运营利润。

供应链业务增速与“大盘”同步,2021年收入占比18.3%,贡献了运营利润的14%。

以往,中国这个世界工厂的产品主要通过贸易商输往全球,环节多、周期长、品类有限。随着跨境电商兴起,全球消费者将与中国卖家直接交易,海运、空运将从中受惠。借助天时、地利、人和,顺丰完全有希望与UPS、FedEx一战。

2021年9月2日,是顺丰要约收购嘉里物流(00636.HK)51.8%股权的*截止日。

嘉里物流隶属于郭鹤年家族,主营综合物流、国际货代(海陆空、铁路及多式联运)、工业项目物流、跨境电子商贸及“最后一公里派送”等,是东南亚*的第三方物流企业。2020年,嘉里物流营收533.6亿港元,净利润34.7亿港元。

3)顺丰的“星辰大海”

截至2020年末,顺丰运营75架全货机(自营61架、租赁14架),529名飞机员,执飞83条航线,拥有220对时刻。

2020年共执行国际航线3580班,同比增长353%。散航资源包括从100多家航空公司、2027条航线的机腹舱。以深圳、杭州、北京为枢纽,构成覆盖全国的航空货运网络,被顺丰称之为“天网”。

2020年,顺丰日均3743次,发货量167万吨,其中全货机发货85万吨、同比增长46.7%;共计9亿票,占顺丰总业务的11%,占国内货邮总运量的34%。

顺丰的“天网”在中国快递行业没有竞争对手,但与UPS差距很大。截至2020年末,UPS拥有全货机588架,机队账面价值210亿美元。

顺丰计划到2025年将机队数量扩充到100架以上。

2021年,顺丰获批将湖北鄂州机场打造成以货运为主的国际航空货运物流枢纽,是亚洲*个、世界第四个货运枢纽机场。

2021年内,机场建设项目将交工验收并启动校飞。预计2025年、2030年货运吞吐量将分别达到245万吨、330万吨;年旅客吞吐量将分别达到100万人次、150万人次。

鄂州货运枢纽的建成,将大大提升顺丰的航空货运能力,增强征战全球的底气。UPS国际航空件33美元一单,那才是顺丰的星辰大海。

2021年8月25日,顺丰定向增发200亿的申请获证监会批准,定增价格将参照20日均线的80%来确定。

由于定增股票要禁售180天,相对低价格是确保发行成功的关键。定增价格确定前的这段时间,将是顺丰股价的“至暗时刻”。